Порядок возмещения (возврата) НДФЛ при покупке квартиры

Возмещение НДФЛ при покупке квартиры может быть произведено через территориальную ИФНС путем зачисления денег на расчетный счет налогоплательщика или через работодателя в виде неудержания с зарплаты налога при ее выплате. Рассмотрим как вернуть подоходный налог из бюджета через работодателя, какие документы потребуются для возврата средств через налоговиков, а также алгоритм заполнения декларации 3-НДФЛ для представления в ФНС

Как вернуть 13 процентов от покупки квартиры?

2 способа вернуть НДФЛ с покупки квартиры

Какие документы нужны, чтобы получить вычет НДФЛ при покупке квартиры?

Как заполнить налоговую декларацию?

Как подавать документы на получение имущественного вычета?

Итоги

Как вернуть 13 процентов от покупки квартиры?

С 2014 года порядок возврата 13 процентов от покупки квартиры немного изменился: теперь имущественный вычет можно использовать несколько раз (при приобретении нескольких объектов недвижимости) в пределах 260 тыс. руб. Этот лимит составляет 13% от максимальной суммы вычета на стоимость недвижимости, которая не может превышать 2 млн руб.

Если жилье было приобретено (построено) за счет кредитных средств, налогоплательщик вправе возместить сумму оплаченных банку процентов, но не более 390 тыс. руб.

Многократный возврат НДФЛ при покупке квартиры смогут совершить только те налогоплательщики, которые не использовали данную налоговую льготу ранее, поскольку до 2014 года таким вычетом можно было воспользоваться лишь 1 раз в жизни, независимо от стоимости объекта.

Следует учесть еще один нюанс: возмещение НДФЛ при покупке квартиры может быть произведено только в размере фактического удержанного или же самостоятельно уплаченного физическим лицом налога с доходов. То есть если лицо не получает доход и с него не удерживается подоходный налог, то и источника для возмещения налога нет.

Право на налоговый вычет обеспечено подп. 3 п. 1 ст. 220 НК РФ. Стандартной процедурой для реализации права на имущественный вычет является обращение в налоговую службу по месту регистрации налогоплательщика.

При этом потребуется собрать пакет необходимых документов (подп. 6 п. 3 ст. 220 НК РФ) и передать их в ИФНС. Срок ожидания для проведения выплаты составляет 4 месяца, из которых 3 отводится на проведение камеральной проверки (п. 2 ст.

88 НК РФ) и 1 — на произведение непосредственно выплаты (п. 6 ст. 78 НК РФ).

Для возмещения налога должно быть выполнено несколько условий:

- физлицо должно быть плательщиком налога с доходов в размере 13%;

- вычет дается только по приобретенной в России недвижимости;

- для расчета за объект использовались личные средства налогоплательщика либо деньги, выданные ему по ипотечной ссуде;

- стороны сделки купли-продажи не являются близкими родственниками либо иными связанными лицами.

Время, прошедшее после приобретения недвижимости, для получения имущественного вычета значения не имеет, однако вернуть можно только тот НДФЛ, который был перечислен в бюджет за последние 3 года.

При этом налогоплательщику потребуется сдать декларацию по форме 3-НДФЛ за 3 года с целью подсчета суммы уплаченного за этот период налога. Поможет вам в этом статья «Как заполнить декларацию 3-НДФЛ за 3 года?».

Право на использование имущественного вычета предоставляется также родителям не достигшего совершеннолетия ребенка, если именно для него приобретается квартира.

2 способа вернуть НДФЛ с покупки квартиры

Налогоплательщику предоставляется право выбора способа, как вернуть НДФЛ с покупки квартиры:

- Если сумма уплаченного ранее налога с полученных доходов позволяет физлицу воспользоваться правом на имущественный вычет сразу, то быстрее получить все средства можно будет через ИФНС. Для этого в заявлении следует указать такой способ возврата налога, как перечисление на свой банковский счет.

- Использовать свое право на имущественный вычет налогоплательщик сможет и другим способом. Предоставляя своему работодателю (работодателям) выданное ИФНС уведомление о подтверждении права воспользоваться возмещением НДФЛ при покупке квартиры, работник может рассчитывать на получение зарплаты без удержания налога в размере 13%. Если положенная сумма не была целиком использована, то остаток неиспользованного вычета переносится на следующий налоговый период.

Преимуществом второго способа является то, что налогоплательщику не надо ждать окончания налогового периода для зачисления вычета налоговой, ведь можно начать пользоваться льготой уже в том же году, когда была приобретена недвижимость (п. 8 ст. 220 НК РФ). Кроме того, документы для получения имущественного вычета у работодателя налоговые инспекторы будут проверять в течение 30 дней (вместо 3 месяцев, если вы желаете получить возврат налога в ИФНС).

Источник: https://nalog-nalog.ru/ndfl/vychety_ndfl/poryadok_vozmeweniya_vozvrata_ndfl_pri_pokupke_kvartiry/

Право на НДФЛ-вычет ИФНС подтвердила, а деньги так и не пришли: как быть?

Статья из журнала «ГЛАВНАЯ КНИГА» актуальна на 25 октября 2013 г.

журнала № 21 за 2013 г.

Далеко не всегда получение денег по заявленному НДФЛ-вычету (имущественному/социальному/стандартному) проходит гладко. Давайте разберемся с ситуацией, когда вы представили в инспекцию декларацию с необходимыми документами, налоговики, проверив эту декларацию, подтвердили ваше право на вычет, но деньги в срок вам так и не поступили.

О результатах камеральной проверки вашей декларации и, следовательно, о том, вернут ли вам деньги, вы узнаете, получив из ИФНС сообщение о результатах рассмотрения вашего заявления о возврате НДФЛ, которое налоговики обязаны направить вам в течение 15 рабочих дней с момента представления заявления или окончания камеральной проверки декларациипп. 8, 9 ст. 78 НК РФ. Правда, присылают такое извещение налоговики не всегда, поэтому вы можете:

- позвонить инспектору, проводившему камеральную проверку;

- воспользоваться на сайте УФНС своего региона сервисом «Узнай о завершении проверки декларации о доходах 3-НДФЛ».

Как показывает практика, лучше все-таки позвонить в ИФНС. Да и онлайн-сервис есть не во всех регионах.

Срок возврата НДФЛ

О результатах камеральной проверки декларации вы можете узнать в режиме онлайн на сайте УФНС вашего региона. Например, в Москве: сайт УФНС по г. Москве → Электронные услуги → Электронные услуги УФНС по г. Москве → Узнать о завершении проверки декларации о доходах 3-НДФЛ

Итак, налоговики, приняв положительное решение по вашему заявлению о возврате НДФЛ, должны перечислить вам деньги:

- заявление на возврат налога вы подавали уже после завершения камеральной проверки декларации по форме 3-НДФЛ, то не позднее 1 месяца с момента получения этого заявления ИФНСп. 6 ст. 78 НК РФ;

- заявление на возврат налога вы подавали вместе с декларацией, то не позднее 4 месяцев с момента представления декларации (3 месяца на проведение камеральной проверки + 1 месяц на возврат НДФЛ)п. 2 ст. 88, п. 6 ст. 78 НК РФ. Ведь месячный срок на возврат налога начнет течь только по завершении камеральной проверки декларации, в которой заявлен вычетПисьмо ФНС от 26.10.2012 № ЕД-4-3/18162@.

Если указанные сроки возврата прошли, а деньги так и не поступили, начинайте действовать.

Ваши действия при непоступлении денег

В каждой инспекции свои негласные правила работы. Поэтому дать какой-то универсальный рецепт, как ускорить получение денег, достаточно проблематично. Мы расскажем вам, как можно действовать, а вы выбирайте сами, что вам больше подходит.

ДЕЙСТВИЕ 1.Звоним в ИФНС. Позвоните в отдел, занимающийся налоговыми расчетами (как правило, это отдел урегулирования задолженности), и узнайте, почему деньги до сих пор к вам не поступили. Скорее всего, по телефону вам ответят, что деньги отправлены. И даже если на самом деле это не так, инспекторы, поняв, что вы мониторите этот вопрос, постараются побыстрее оформить документы на перечисление денег.

ДЕЙСТВИЕ 2.Пишем заявление в ИФНС. Если после звонка в инспекцию примерно в течение недели деньги вам не пришли, то напишите заявление следующего содержания.

Начальнику ИФНС России № 30 по г. Москвеот Степановой О.М.ИНН 773059316970,зарегистрированной по адресу:121170, г. Москва, ул. Поклонная, д. 8, кв. 25

телефон: 8-925-526-79-32

Заявление

Источник: https://glavkniga.ru/elver/2013/21/1244-pravo_ndfl_vichet_ifns_podtverdila_denigi_i_prishli_biti.html

Имущественный налоговый вычет в 2019 году: изменения, разъяснения

В 2019 году получить имущественный налоговый вычет можно у работодателя или в инспекции. Но права на налоговый вычет по НДФЛ есть не у всех. В статье вы узнаете, кто вправе получить вычет при покупке квартиры, другого жилья или земельного участка, и как это сделать.

Как получить вычет по НДФЛ в налоговой и вернуть свои деньги за квартиру: пошаговая инструкция >>>

Что такое имущественный вычет

Имущественный налоговый вычет — это сумма денег, на которую физлицо вправе уменьшить налоговую базу по НДФЛ за налоговый период — год. Налоговую базу можно уменьшить на расходы, которые связаны с покупкой следующих объектов:

- квартира или комната;

- жилой дом, в том числе и пока не достроенный, а также жилой блок в таунхаусе;

- земельный участок для строительства собственного жилья;

- земельный участок под приобретенным жилым домом;

- доли во всем перечисленном имуществе.

Кто имеет право на имущественный вычет в 2019 году

Налоговый вычет на имущество вправе получить только только налоговые резиденты России. К ним относятся физические лица, фактически находящиеся в Российской Федерации не менее 183 календарных дней в течение 12 следующих подряд месяцев. То есть большинство Россиян вправе заявить вычет (п. 1 ст. 220, ст. 207 НК РФ).

Внимание, полная таблица изменений по налогам с 2020 года >>

При этом есть еще одно существенное правило — использовать налоговый вычет при покупке недвижимости можно только, если в течение года были доходы, которые облагаются НДФЛ по ставке 13%. Например, стандартная зарплата или выручка от продажи личного имущества (п. 3 ст. 210 и п. 1 ст. 224 НК РФ).

Определить, кто вправе заявить вычет а кто нет, поможет таблица с учетом изменений на 2019 год, которая находится ниже.

Кто вправе получить имущественный налоговый вычет

| Родители, усыновители, опекуны и попечители при покупке или строительстве имущества, которое оформлено в собственность на своих или подопечных детей в возрасте до 18 лет | Могут (п. 6 ст. 220 НК) |

| Супруг, который не является собственником жилья | Не может (подп. 3 п. 1 и подп. 6 п. 3 ст. 220 НК) |

| Военнослужащий, который получил квартиру от государства |

Источник: https://www.glavbukh.ru/art/50820-imushchestvennyy-nalogovyy-vychet-2019

Распространенные заблуждения покупателей недвижимости по налоговым вопросам

Вы приобрели недвижимость? Государство готово вам вернуть деньги за счет налогов, которые Вы уплачиваете с Ваших доходов, т.е. покупателю недвижимости положен налоговый вычет.

Заблуждение 1:

Можно возвратить 13% от всей стоимости приобретенной недвижимости

Покупатель недвижимости имеет право на получение имущественного налогового вычета в сумме, израсходованной на приобретение квартиры на территории РФ в размере 13%, но не более 2 млн рублей. Таким образом, максимальная сумма налогового возврата составит 260 тыс. руб.

Заблуждение 2:

Если купленная квартира оформлена на нескольких собственников, то вычет получает каждый собственник.

Если купленная недвижимость оформлена в собственность нескольких человек, сумма налоговой льготы делится между собственниками жилья пропорционально их доле, согласно договору купли-продажи, или в соответствии с их письменным заявлением (в случае приобретения недвижимости в общую совместную собственность). Максимальный размер вычета, предоставляемого всем собственникам недвижимости, ограничивается суммой в 2 млн рублей.

Заблуждение 3:

Любой покупатель недвижимости имеет право на вычет по налогу на доходы при приобретении жилья

Чтобы вернуть часть денег при покупке недвижимости, у покупателя недвижимости должны быть налогооблагаемые доходы. А это означает, что право на получение имущественного налогового вычета в связи с покупкой жилья не имеют пенсионеры либо студенты, если они не имеют дополнительного дохода за исключением, соответственно, пенсии или стипендии (подоходный налог с пенсии и стипендии, как известно, не выплачивается, следовательно, нечего и «возвращать»).

Также налоговый вычет не предоставляется, если оплата расходов на строительство или приобретение жилого дома или квартиры произведена за счет предприятия, на котором работает налогоплательщик. В этой ситуации налогоплательщик не только не вправе получить вычет, но будет обязан заплатить налог по ставке 13% от стоимости квартиры, заплаченной за него предприятием.

Также вычет не применяется при покупке жилого помещения у родственников и иных взаимозависимых лиц.

Не может претендовать на получение налогового вычета и лицо, приобретающее объект коммерческой недвижимости, т.к. льгота предоставляется только в случае покупки жилой недвижимости.

Воспользоваться своим правом на вычет можно только один раз в жизни (исключением являются налогоплательщики, использовавшие аналогичную льготу по подоходному налогу до 2001 года).

Заблуждение 4:

Если квартира приобретается по ипотеке, то можно вернуть 13% от всей суммы ипотечных взносов, уплачиваемых банку по договору

Помимо налогового вычета в сумме 13% от стоимости недвижимости, но не более 2 млн. рублей, покупатель может вернуть 13% от суммы, уплаченной за погашение процентов по целевому займу, полученному в кредитной организации (имеются в виду сумма процентов по кредиту, а не сама сумма кредита). В зачет принимаются проценты, уплаченные по заемным средствам. Главное — надо доказать, что эти деньги были затрачены именно на приобретение жилья.

Источник: http://www.juryst.ru/nalog_zablugdenia_pokupateley.html

Налоговая задерживает возврат имущественного вычета что делать

Многие граждане сталкиваются с ситуацией, когда налоговая не перечисляет имущественный вычет в срок, что делать в такой ситуации и куда обращаться, необходимо знать каждому, столкнувшемуся с подобной проблемой. Разрешать возникшую проблему следует, ссылаясь на НК РФ.

После покупки жилого объекта недвижимости многие люди сразу же подают декларацию утвержденной формы 3-НДФЛ и прилагают к ней необходимый пакет документов. После чего рассмотрение декларации на имущественный вычет и проведение камеральной проверки для исключения излишней уплаты налога по данному вопросу проводится в течение трех месяцев.

При принятии положительного решения законодательство определило срок в 1 месяц для перечисления денег после получения заявления, в том случае, если оно не было подано одновременно с декларацией.

На практике сотрудники ФНС проверяют поданные декларации оперативно, и срок возврата составляет меньше чем 4 месяца, но бывают случаи, кода предусмотренный законом срок истек, а налогоплательщик так и не получил свои деньги. Если в установленный срок ФНС не перечисляет налоговый вычет, то следует принимать ряд предписанных законом мер для разрешения сложившейся ситуации.

Следующая ситуация широко распространена: налогоплательщик получил положительное решение о возврате денежных средств, но имущественный вычет от ИФНС не пришел, причин, почему произошла такая ситуация, несколько:

Каждый налогоплательщик должен знать, обратиться куда ему следует, если нарушаются сроки перечисления вычета. В подобной ситуации необходимо соблюдать следующий порядок действий:

Для того чтобы все-таки получить свои деньги от налоговой, необходимо подавать жалобу и жаловаться в ФНС. Помимо причитающейся суммы к возврату, полагается компенсация за моральный ущерб, требование на выплату которой следует указать в поданной жалобе, т.к. налоговые органы редко самостоятельно исполняют свою обязанность по расчету и перечислению данной компенсации гражданину.

При нарушении сроков ФНС должна выплатить причитающиеся проценты, которые рассчитываются по следующей формуле:

Сумма процентов = (Сумма налога, подлежащая возврату) х (Количество дней просрочки) х (Ключевая ставка ЦБ) / 360

По истечении 3 месяцев ему пришло решение на возврат, но денежных средств от ФНС гражданин так и не получил. Срок просрочки 20 дней, а ключевая ставка на момент просрочки была равна 7,25%. Иванов И.И. обратился с жалобой в ФНС для перечисления вычета и причитающейся ему компенсации, расчет которой он производит следующим образом:

Таким образом он будет получать свой налоговый вычет за покупку квартиры ежемесячно.

Когда Вы получите налоговый вычет при покупке квартиры напрямую зависит от правильности оформления документов.

Поэтому налогоплательщик не имеет права заявлять на сумму, большую, чем он внес в государственный бюджет.

Этот вопрос является достаточно востребованным в связи с недопониманием, вызванным толкованием статей 78 и 88 НК РФ.

В статье 78 сказано, что одобренная сумма поступает на счет заявителя на протяжении 1 месяца с момента подачи декларации, однако в статье 88 указано, что компенсация возможна лишь по завершению проверки, на которую, согласно законодательству, отводится минимум 3 месяца. Как правило, сотрудники компетентных органов осуществляют перевод средств спустя 30 дней после проведения проверки, т.е.

срок выплат растягивается минимум на 4 месяца.

Ожидать перевод денежных средств следует не ранее чем через 4 месяца после даты регистрации заявления

рублей (соответственно, налогоплательщик не может претендовать на выплату денежных средств более 260 тыс. рублей);

рублей, у человека остается право воспользоваться оставшимися процентами вычета при покупке другого объекта недвижимости, при условии, что право получения льготы не было использовано до 2014 года.

Чтобы гражданину была предоставлена описываемая льгота, он должен:

- иметь официальный доход и уплачивать НДФЛ.

- иметь основания для получения налогового вычета;

- быть гражданином России;

Если у человека на момент приобретения недвижимости отсутствовал официальный заработок, гражданин имеет право подать заявление с просьбой о предоставлении возврата по прошествии некоторого времени.

Срок возврата налогового вычета

За отправную точку берется момент представления физлицом документа в ИФНС по месту учета гражданина.

Однако на основании решения уполномоченного сотрудника ФНС и без участия руководящих лиц налоговой инспекции установление факта излишней оплаты любого налога, включая подоходный, проводится только после выполнения контрольных мероприятий.

Соответственно, срок возврата средств автоматические пролонгируется на длительность камеральной проверки имеющихся у налоговиков сведений. Фактически положительное решение о возврате принимается только в том случае, когда в ходе камералки не было выявлено никаких ошибок и несоответствий в данных.

Так через сколько дней после камеральной проверки перечисляют деньги? Для ответа обратимся к п. 2 ст.

Примером получения денег по вычету может являться возврат за обучение, (по ст.

justice pro

Имущественный налоговый вычет (ст.

220 НК РФ). Это может быть налоговый вычет, например, за квартиру, жилой дом, земельный участок, за проценты по ипотеке и по кредиту на строительство дома.

Налоговый вычет: сроки рассмотрения и выплаты Срок получения налогового вычета через ИФНС после подачи документов включает следующие этапы:

- время на камеральную проверку декларации 3 НДФЛ,

- время на перечисление денег на расчетный счет налогоплательщика.

Через сколько месяцев налоговая выплачивает налоговый вычет, будет зависеть и от того, когда Вы подали заявление о возврате суммы излишне уплаченного налога.

Если Вы получаете вычет через работодателя, срок рассмотрения документов установлен другой (об этом ниже).

Сколько длится камеральная проверка по налоговому вычету? Камеральная налоговая проверка — это проверка соблюдения законодательства о налогах и сборах на основе налоговой декларации (расчетов) и документов, которые налогоплательщик сдал в ИФНС, а также документов, которые имеются у налогового органа.

Как быть, если налоговая служба требует вернуть вычет?

А ведь накопительно-ипотечная система для военнослужащих и является одной из форм государственной поддержки.

Таким образом сотрудники Федеральной налоговой службы, одобрившие предоставление вычета, совершили ошибку.

Спустя значительный промежуток времени, Федеральная налоговая служба осознала, что при одобрении данного вычета была допущена грубая ошибка и вознамерилась вернуть в доход государства средства, ранее полученные гражданами на основании данного ошибочного решения.

Налоговая задерживает возврат ндфл

звонили прям в налоговую, выяснилось, что при оформлении доков они на две недели позже их внесли, потом от этой даты и плясали.

То, что принесли мы их раньше — никак не доказать, в следующие разы всегда брали бумагу с подтверждением даты подачи доков.

Так что может у вас также получилось. Все возвраты нам приходили в самый край до истечения сроков.

Нравится 26 июня 2014, 12:40 Мы брали опись и там стоит дата приема документов! Нравится 26 июня 2014, 13:01 Россия, Москва Эх, тогда свинство.

А напрямую пробовали в налоговую звонить, может чего скажут. Теперь ждите перечисления.Сегодня

Почему так долго нет возврата НДФЛ: как ускорить получение вычета

Чем раньше подам, тем раньше получу возврат.

Подать декларацию 3-НДФЛ на возврат налога можно в течение всего года и за 3 года, предшествующие ее подаче. Например, в 2020 году можно подать декларацию и вернуть налог за 2020, 2020 и 2015 годы. После подачи декларации на возврат налога начинается ее камеральная проверка.

Срок камеральной проверки согласно НК РФ — 3 месяца с момента подачи и регистрации декларации в налоговой инспекции.

Почему налоговая не перечисляет имущественный вычет в срок

Первые 3 месяца происходит проверка декларации, а последний, четвертый, проверка заявления.

В зависимости от ситуации необходимо отсчитать указанный срок, и если налоговая не выплачивает денежные средства, необходимо начинать действовать, причем как можно скорее.

Нет выплаты 13% налога более 4 месяца

Источник: https://zomboid.ru/vozvrat-tovarov/nalogovaja-zaderzhivaet-vozvrat-imushhestvennogo-vycheta-chto-delat

Налоговый вычет процентов по ипотеке

При покупке жилплощади каждый гражданин РФ имеет право вернуть часть потраченной суммы – так называемый налоговый вычет. Эта опция прописана в законе, и воспользоваться ею можно лишь однажды в жизни, в том числе при приобретении жилья в кредит.

Механизм вычета процентов по ипотеке основывается на том, что налог не должен взиматься с части дохода физического лица, потраченной на приобретение жилплощади. При этом неважно, какое именно жилье вы покупаете – строящееся или готовое, отдельное или часть помещения.

Рассчитываем размер выплаты

При расчете выплат учитывают различные факторы, поэтому сумма, которая полагается покупателю при обращении к ипотечной программе, может быть больше той, что получается при единовременной оплате.

Сумма вычета по процентам ипотечного кредита и стоимости жилплощади ограничена 2 млн рублей, в то время как при единоразовой оплате эта сумма не может превышать 260 тысяч.

Таким образом, при приобретении жилья стоимостью 2 млн рублей за собственные средства Вы получите 13% от потраченной суммы – 260 тысяч рублей, а при привлечении банковских средств к этой сумме добавится еще и налоговый вычет процентов по ипотеке.

Соответственно, если последние составят в общем 1 млн 200 тысяч, то Вам полагается на них 156 тысяч рублей (13%). В общей же сложности Вы получите: 260 тысяч + 156 тысяч = 416 тысяч.

Как получить вычет по процентам ипотечного кредита?

Получить положенные 13% от стоимости недвижимости можно сразу после покупки или в любое другое время. Налоговый вычет процентов по ипотеке оформляется обычно по результатам года.

В обоих случаях следует обращаться в налоговую инспекцию по месту регистрации, где можно уточнить и список документов, которые потребуются для получения возмещения. В него входят налоговая декларация и справка о доходах, копия основных страниц паспорта, документы, подтверждающие покупку недвижимости и выплаты процентов по ипотечному кредиту, и заявление на возврат средств.

Источник: https://rosbank-dom.ru/informaciya-zaemshchiku/stati-i-voprosy/nalogovyj-vychet-procentov-po-ipoteke/

Почему так долго нет возврата НДФЛ: как ускорить получение вычета

Часто приходится за свой счет оплачивать лечение, обучение, приобретение или строительство недвижимости. И многие знают о том, что государством предоставляется льгота по этим расходам в виде имущественного или социального налогового вычета.

Для получения любого вида вычета необходимо предоставить в налоговую инспекцию по месту прописки декларацию 3-НДФЛ или обратиться к своему работодателю. По статистике физические лица чаще используют первый вариант.

И у всех возникает один вопрос: когда вернут деньги? Об этом мы сегодня и поговорим.

Срок подачи 3-НДФЛ

Наступает новый год и после праздников работники начинают осаждать бухгалтерию по поводу выдачи справок за предыдущий год о своих доходах и удержанных налогах (2-НДФЛ). Все торопятся подать декларации и как можно быстрее возвратить налог, который удерживали в течение года. Это происходит по нескольким причинам:

1. Большинство думает, что срок подачи деклараций до 30 апреля, и опасаются не успеть.

2. Чем раньше подам, тем раньше получу возврат.

И в первом, и во втором случае все заблуждаются.

Что касается срока подачи деклараций, то он установлен для уплаты налога, а не для возврата. До 30 апреля декларации подают ИП, находящиеся на общем режиме налогообложения, и физические лица, получившие доход, с которого налог не удержан. Если вам возвращают налог, то этот срок не для вас. Подать декларацию 3-НДФЛ на возврат налога можно в течение всего года и за 3 года, предшествующие ее подаче. Например, в 2018 году можно подать декларацию и вернуть налог за 2017, 2016 и 2015 годы.

Срок возврата НДФЛ

После подачи декларации на возврат налога начинается ее камеральная проверка. Срок камеральной проверки согласно НК РФ — 3 месяца с момента подачи и регистрации декларации в налоговой инспекции. Что происходит с вашей декларацией в этот период?

1. Проверяется правильность заполнения. Все ли графы и листы декларации заполнены, все ли документы приложены, нет ли арифметических ошибок.

2. Проверяется законность и реальность понесенных расходов. Сведения, указанные в декларации, анализируются со сведениями, имеющимися в налоговой инспекции.

3. Проверяется законность и реальность полученных доходов. Сведения, указанные в декларации, анализируются со сведениями, которые предоставил ваш работодатель. И вот здесь есть один нюанс.

Срок предоставления таких сведений, а это справки 2-НДФЛ, для организаций и ИП установлен не позднее 1 апреля. И, как правило, организации сдают данные справки не в первых числах января, а в конце марта.

А пока эти сведения о ваших доходах не поступят в ИФНС и не будут отражены в федеральной базе службы, проверка декларации не будет завершена. Соответственно, налог не будет возвращен.

Например, 2-НДФЛ работодатель выдал вам в январе, и вы тут же подаете декларацию 3-НДФЛ на возврат налога. Однако свой отчет по справкам работодатель сдает в налоговую инспекцию в марте. Камеральная проверка будет закончена только после того, как инспектор сверит данные, указанные вами в декларации, с данными, указанными в предоставленной работодателем справке. И возврат налога будет произведен только в марте или апреле.

Еще одной из причин задержки возврата налога является то, что при подаче декларации не указываются контактные телефоны. Инспектор, проверив декларацию и обнаружив в ней ошибки, которые нужно исправить, не может связаться с лицом, ее подавшим, и вынужден направлять уведомления почтой, что занимает дополнительное время. Следовательно, срок возврат налога увеличивается.

Как ускорить возврат налога

Чтобы не испытывать свое терпение и не гадать, когда же вам вернут налог, декларацию 3-НДФЛ лучше подавать через личный кабинет налогоплательщика. Зарегистрироваться в личном кабинете можно, обратившись в налоговую инспекцию по месту прописки или на официальном сайте ФНС РФ nalog.ru.

В личном кабинете уже установлена программа по заполнению декларации, инструкция по работе с данной программой, там содержатся все сведения о ваших доходах, которые автоматически переносятся в декларацию.

Вы можете видеть, когда эти сведения сданы вашем работодателем, контролировать ход камеральной проверки вашей декларации и видеть, когда она окончена, получать уведомления от налоговой инспекции, если в декларации нужно что- то исправить, а также подать заявление на возврат налога. И все это не выходя из дома и не отстаивая в очередях.

Если же у вас нет возможности сделать это через личный кабинет, то следует не торопиться самим и не подгонять бухгалтера, так как неверно выданные справки о доходах повлекут возврат деклараций и отказ в возврате налога. Необходимо внимательно и в полном объеме заполнять все строки и листы декларации, чтобы не пришлось заполнять все заново и ждать возврата налога.

Источник: https://www.klerk.ru/buh/articles/475116/

Что такое налоговый вычет при покупке квартиры и как его можно получить?

Понятие «налоговый вычет» и все, что с ним связано

Время чтения: 6 минут

Налоговый вычет составляет 13%

Налоговый или имущественный вычет — это сумма, которую государство компенсирует собственнику при покупке жилья. Существуют вычеты не только на приобретение квартиры или дома, но в этой статье мы поговорим именно о них.

Вокруг средств, которые государство отдает обратно собственникам недвижимости, роится множество слухов и догадок. Одни люди искренне считают, что лично президент им обязан компенсировать стоимость квартиры в размере 260 000 рублей. Другие, не вдаваясь в подробности процедуры, полагают, что им заплатят сразу 2 миллиона. Однако, прежде, чем требовать с государства деньги, следует разобраться, в каких случаях и кому компенсация полагается.

Что такое налоговый вычет?

Тот, кто полагает, что имущественный вычет — это подарок от государства «на бедность» — ошибается. Это, скорее, возврат налогов или отказ от их взимания на определенный срок.

Большинство людей является честными налогоплательщиками, регулярно недополучающими 13% заработной платы. Именно от подоходного налога можно временно «избавиться», приобретя в собственность жилье. Сделать это разрешается только 1 раз, согласно положениям о налоговом вычете.

По задумке власть имущих, подобная льгота предназначена для стимуляции граждан к улучшению жилищных условий.

Сумма, которую владелец квартиры может получить от государства, составляет от 1 до 2,6 млн рублей, в зависимости от стоимости жилья и количества налогов, уплаченных в бюджет. Государство готово вернуть гражданину 13% средств с максимальной суммы — 2 миллиона рублей.

Конечно, жилье во многих случаях стоит гораздо дороже. Однако, налоговый вычет возвращается только с 2 миллионов, если сделка была совершена после 2008 года. Если раньше — 13% отсчитывается максимум от 1 миллиона.

Итого, если вы имеете «белую зарплату» с регулярными выплатами подоходного налога в бюджет, то налоговый вычет позволит вам в конце года вернуть себе эти 13% . Если вы налогов не платите вообще или налоги совсем маленькие из-за зарплаты, выдаваемой «в конверте», то вычетом при покупке жилья воспользоваться либо не удастся вообще, либо сумма будет ничтожной.

Для кого предназначен и для кого не предназначен налоговый вычет?

Налоговый вычет при покупке квартиры доступен гражданам, которые регулярно платят налоги

Государство готово возместить налог при покупке недвижимости резидентам РФ, которые получают регулярный доход и платят налоги.

Имущественный вычет можно получить при покупке жилья как на первичном, так и вторичном рынке. «В зачет» идет любая недвижимость: жилой дом, квартира, комната, дача, садовый домик, земельный участок, а также доля какого-либо имущества. Государство также может компенсировать часть % от погашения ипотечного кредита и стоимость отделки помещения.

Когда купленная недвижимость оформляется на нескольких собственников, налоговый вычет делится на всех, согласно их долям. Так, например, если супруги владеют жильем 50/50, то и сумма вычета будет разделена между ними пополам.

Можно также написать заявление, чтобы доли были перераспределены. Например, жене досталось 70% суммы, а мужу 30%. Возможно, такая схема расчета скоро уйдет в прошлое. Минфин предлагает в полном объеме выдавать налоговый вычет каждому собственнику доли в квартире или доме.

Но пока действует старая схема, а новая находится в подвешенном состоянии.

Налоговый вычет не предназначен для:

- Студентов

- Военных

- Не резидентов РФ

- Сирот до 24 лет

- Лиц, которые зарабатывают на жизнь народными промыслами

Также в выплате имущественного вычета государство может отказать в случаях, когда сделка купли-продажи оформляется между взаимозависимыми личностями (родственниками или начальником и подчиненным, например), производится с учетом средств материнского капитала или за счет работодателя.

Способы получения налогового вычета при покупке квартиры

Получить налоговый вычет можно по месту работы или через налоговую службу

1. По месту работы. Если говорить очень утрированно, то в течение года человек просто получает официальную зарплату на 13% больше, чем раньше. Предприятия охотно выплачивают сотрудникам компенсации, поскольку сами не несут дополнительных расходов.

Для того, чтобы оформить имущественный вычет по месту работы, бухгалтерия попросит предоставить постановление из налоговой инспекции. Для его получения нужно съездить в налоговую и написать заявление. О перечне дополнительных документов лучше узнать там же.

Если человек трудоустроен в нескольких местах одновременно, то вычет предоставляется только одним предприятием.

2. Через налоговую службу. Она вернет уже уплаченный подоходный налог, если в конце года подать декларацию о доходах и написать соответствующее заявление. Важно, чтобы в этом году все налоги были полностью уплачены. Служба будет рассматривать вопрос в течение, максимум, 3 месяцев, после чего, в случае положительного решения, направит средства на указанный гражданином счет.

Если человек работает в нескольких местах одновременно, то налоговая служба при подсчете компенсации, учитывает налоги, поступившие от всех работодателей. Сумма выплат при этом растет.

После оформления налогового вычета собственник может смело продавать недвижимость (если есть такая необходимость). Однажды запущенный механизм по выплате средств уже не остановится. Ведь продажа жилья ни в кой мере не отменяет факта его приобретения.

Налоговый вычет от государства получить можно и нужно, пока сохраняется такая возможность. В Испании, например, аналогичная система не продержалась и года. Власти быстро свернули ее в рамках пакета антикризисных мер.

В России налоговый вычет до сих пор существует, и для этой процедуры даже не требуется большого количества документов. Мы специально не приводим в этом материале их список, потому что в налоговой службе какие-то бумаги могут запросить, а какие-то нет.

Приведенный в статье перечень был бы очень приблизительным. Уточнить список лучше в налоговой инспекции по месту регистрации.

Источник: https://spbguru.ru/advice/407-chto-takoe-nalogovyj-vychet-pri-pokupke-kvartiry-i-kak-ego-mozhno-poluchit

Как вернуть 13 процентов от покупки квартиры в 2018 году?

Каждый новосел, только купивший квартиру, наверняка слышал о том, что существует налоговый вычет – возможность частично компенсировать понесенные затраты, получив небольшую помощь от государства. Когда речь идет о недвижимости, суммы оказываются весьма существенными, поэтому отказываться от возврата 13% не стоит, ведь так вы сможете неплохо сэкономить. Попробуем разобраться, кто и какие деньги может получить, куда нужно обратиться с необходимыми документами?

:

Когда можно рассчитывать на налоговый вычет?

Налоговый вычет – это отнюдь не премия от государства, предоставляемая на безвозмездной основе. Компенсация выплачивается только в размере налога, который вы отдали в бюджет ранее. Соответственно, возникает несколько условий для получения вычета:

- Вы должны быть официально трудоустроены, то есть иметь заработок и уплачивать подоходный налог. Если по какой-то причине вы не работаете, оформить вычет можно на других членов семьи, которые имеют заработок и являются собственниками приобретенной недвижимости;

- Пенсионеры тоже могут рассчитывать на компенсацию за те годы, когда они работали, правда, если на пенсию вышли более 3 лет назад, получать будет нечего. То есть, отодвинуть срок для получения вычета удастся максимум на этот период;

- Оплата недвижимости должна быть произведена из личных или кредитных средств. Так, если вы использовали материнский капитал, с этой суммы получить 13% не получится.

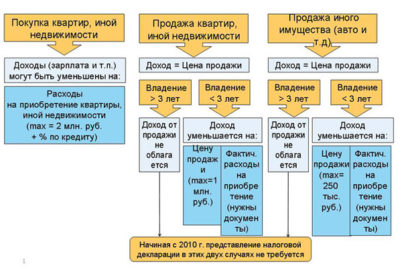

Рис 1. Когда можно рассчитывать на налоговый вычет

Кстати, оформить налоговый вычет можно при покупке квартиры, частного дома, комнаты, участка и даже при строительстве недвижимости. Действует компенсация и на ремонт квартиры, но вам придется подтверждать понесенные траты чеками и накладными. Однако каждый человек может лишь единожды получить всю сумму вычета.

1. Что такое налоговый вычет и как его получить

Как подсчитать размер полагающейся компенсации?

Подсчеты суммы компенсации – наиболее сложный этап при получении вычета. Далеко не все новоселы знают, что государство не может вернуть вам 13% от стоимости квартиры единовременно, выплаты будут производиться на регулярной основе.

Попробуем разобраться на примере, какую сумму вы можете получить. Например, квартира стоит 3 миллиона рублей, куплена полностью за свои средства, а заработная плата составляет 100 тысяч рублей ежемесячно.

Тогда единовременно вы получаете только налог, уплаченный за предыдущий год – 156 тысяч рублей. Оставшиеся 104 тысячи будут выплачиваться постепенно.

То есть, максимальная сумма, установленная государством, составляет 260 тысяч. Больше вы не сможете получить. Зато есть возможность разделить вычет на несколько покупок: сейчас вы приобретаете комнату, получаете, например, 100 тысяч вычета, а оставшиеся 160 тысяч сможете оформить при покупке квартиры в будущем. Кстати, максимальная сумма увеличивается до 390 000 при оформлении ипотеки – государство вернет вам часть уплаченных процентов.

2. Пример расчета налогового вычета от покупки квартиры в 2018 году

Как оформить имущественный вычет?

Оформление налогового вычета при покупке недвижимого имущества происходит двумя путями, причем вы самостоятельно выбираете, как поступить. Действовать нужно по следующей схеме:

- Вы собираете необходимые документы – подтверждаете факт покупки и уплаты налога, готовите декларацию по 3-НДФЛ. При оформлении кредита требуется выписка из банка;

- Обращаетесь в УФНС, где пишете заявление, указывая удобный способ получения вычета. Информация проверяется сотрудниками, после чего вы получаете всю сумму уплаченного налога за год. Проверка занимает 3 месяца;

- В дальнейшем вы будете все так же уплачивать налоги, а Инспекция – перечислять их на представленный счет;

- Другой способ тоже требует обращения в Инспекцию, но ждать вам не придется – здесь сразу выдадут справку о правах на вычет. С этой справкой вы обращаетесь к работодателю, и налог перестают удерживать с заработной платы.

Рис 2. Необходимые документы для оформления имущественного вычета

Какой способ получения средств выбрать – вы решаете самостоятельно. Но будьте готовы, что выплаты растянутся на несколько лет, если ваша заработная плата невелика. В любом случае, получить вычет несложно – обратитесь в ФНС, соберите необходимые бумаги и дождитесь решения государственного органа.

Особое внимание при оформлении вычета следует обратить на грамотное заполнение декларации: многие люди, никогда этого не делавшие, допускают ошибки. Они не знают, какие сведения указывать, в результате чего Налоговая Инспекция отклоняет заявление. Не забудьте указать номер счета, на который средства должны перевести. Если сомневаетесь, полный ли комплект документов вы собрали, попросите разъяснения в ФНС – здесь вас проконсультируют и помогут разобраться.

3. Заполнение налоговой декларации 3-НДФЛ на имущественный вычет в 2018 году

Источник: https://sk-blagodat.ru/advices/kak-vernut-13-protsentov-ot-pokupki-kvartiry-v-2017-godu/

Как ИП получить налоговый вычет

Налоговые вычеты для ИП в 2020 году — это суммы, на которые можно уменьшить налогооблагаемую базу. Это один из способов снизить налоговую нагрузку для предпринимателя.

КонсультантПлюс ПОПРОБУЙТЕ БЕСПЛАТНО

Получить доступ

Вычет является способом, возможностью уменьшить финансовую нагрузку на предпринимателя, а значит, тема налогового вычета для индивидуальных предпринимателей всегда актуальна. В письме №03-04-03/66945 от 19.11.2015 г. Минфин даже дал разъяснения, может ли ИП получить налоговый вычет.

Согласно ответу министерства, индивидуальные предприниматели, как и все физические лица, имеют право на налоговые льготы, в том числе на вычет, если получают доходы, облагаемые 13% ставкой. И право на вычет не имеет отношения к выбранной ИП системе налогообложения. Этот тезис нуждается в пояснении.

Условия для получения предпринимателем права на налоговый вычет

Для получения налогового вычета необходимо, чтобы предприниматель получал доходы, облагаемые 13% НДФЛ в качестве физического лица. Индивидуальные предприниматели, работающие на следующих системах налогообложения, не обязаны уплачивать НДФЛ:

Следовательно, по своей предпринимательской деятельности они не могут получать налоговый вычет. Упрощенные режимы налогообложения дают возможность не уплачивать установленные виды налогов, в том числе НДФЛ (от страховых взносов ИП не освобожден в этом случае).

Таким образом, нет базы и основания для оформления вычета. При применении данных систем налогообложения предоставление вычета только при совмещении гражданином предпринимательства и деятельности в качестве наемного работника, за которого работодатель оплачивает НДФЛ.

Имущественный налоговый вычет

Не возникает дилеммы, может ли ИП получить имущественный вычет, в том случае, если он приобрел имущество для личных целей или построил его, используя облагаемые НДФЛ доходы. В этом случае вычет фактически осуществляется в форме возврата ранее утраченных средств.

Вычеты предоставляются в следующих случаях:

- покупка или реализация объекта;

- строительство жилого помещения для использования в личных целях;

- выкуп определенного имущества государством или местными (муниципальными) властями у гражданина, физического лица.

Не предоставляется имущественный вычет для ИП при продаже жилой недвижимости, находящейся в собственности в течение периода более 5 лет, так как и обязанность по уплате налога не установлена. Исключение: реализация коммерческой недвижимости. Независимо от срока нахождения ее в собственности владелец обязан подать декларацию и оплатить налог; имущественный вычет ИП в таком случае тоже может быть предоставлен.

При покупке, приобретении квартиры или иного жилья собственник может вернуть часть потраченных средств (13% от стоимости), в том случае если НДФЛ платится исправно.

Разберем на примере, какие на практике существуют условия для получения вычета при покупке квартиры:

- наличие дохода, облагаемого НДФЛ по ставке 13%. Если используется спецрежим, то должен быть дополнительный налогооблагаемый доход, помимо заявляемого по спецрежиму;

- своевременное предоставление декларации по форме 3-НДФЛ;

- наличие документов, подтверждающих приобретение объекта и уплаты заявленных денежных сумм (договор, акт приема-передачи, если он требуется, расписка в получении средств, выписка из ЕГРН);

- оформление квартиры в собственность самого предпринимателя, его ребенка или супруга.

Можно уменьшить сумму расходов и на средства, потраченные, например, на лечение, обучение детей.

Еще раз обобщим, может ли ИП вернуть налоговый вычет. Такое возможно только при соблюдении вышеуказанных условий: если есть доходы, облагаемые НДФЛ, или предприниматель находится на общей системе налогообложения. Если предприниматель не подпадает под эти условия, таким правом может воспользоваться его супруг.

Стандартные вычеты

Такой вычет предоставляется, согласно ст. 218 НК РФ, следующим лицам в оговоренном законом размере:

- 500 рублей — Героям РФ или СССР, обладателям статуса полного кавалера госнаград;

- 1400 — родителям первого и второго ребенка (количество браков значения не имеет);

- 3000 — такой значительный вычет предоставляется за третьего ребенка и ликвидаторам-чернобыльцам и инвалидам ВОВ;

- 6000–12 000 — законным представителям детей-инвалидов, учащихся школ и учебных заведений, организаций, но только по очной форме и только до 24 лет (родителям, а кроме того, попечителям и опекунам).

Соцвычеты

Для получения такого налогового вычета нужно будет подтвердить, что ИП понес следующие расходы:

- на благотворительность; здесь надо обратить внимание, что потраченная на благие цели сумма не может превышать четверть от годового дохода;

- на обучение самого гражданина или его детей;

- на лечение гражданина, его детей, родителей или супруга;

- взносы в пенсионные фонды, не входящие в государственную систему;

- взносы на накопительную часть пенсии, произведенные по инициативе гражданина.

Основное правило продолжает действовать и в указанном случае. Размеры налогового вычета устанавливаются законодательством с учетом важных для их определения условий.

Профессиональный налоговый вычет

Профессиональный налоговый вычет для ИП предоставляется только индивидуальным предпринимателям, находящимся на общей системе налогообложения. Это единственный вид налогового вычета, предоставляемый в связи с осуществлением предпринимательства.

Есть два вида профессионального налогового вычета:

- в сумме затрат, произведенных в связи с осуществлением предпринимательства;

- в фиксированном размере — 20% от годового дохода.

В первом случае надо подтвердить расходы, обосновать их связь с предпринимательством (виды расходов приведены в ст. 252 – 255 НК РФ). Во втором случае документального подтверждения не требуется. Вид преференции вправе определять сам гражданин.

Инвестиционный

Этот вид вычета получают предприниматели занимающиеся вложением средств с долгосрочной перспективой. Облагаемые суммы могут быть уменьшены на разницу между суммой продажи и первоначальной стоимости (если она положительная), на суммы, внесенные на инвестиционный расчетный счет в отчетный период, и на общую прибыль от инвестиционной деятельности.

Оформление

Теперь разберемся, как получить налоговый вычет ИП. Для получения имущественного налогового вычета необходимо предоставить целый пакет документов:

Для того чтобы оформить профессиональный налоговый вычет, составлять заявление не потребуется, надо будет только заполнить декларацию 3-НДФЛ и сдать отчетность с обоснованием произведенных расходов (если выбран один из налоговых вычетов).

Для получения соцвычета потребуются аналогичные документы, декларация и документы, которые смогут подтвердить обоснованность расходов — договоры об оказании услуг и выполнении работ, соглашения, квитанции и т.д.

Источник: https://ppt.ru/news/141625

Срок возврата подоходного налога при покупке квартиры

Последнее обновление 2019-01-07 в 11:21

Налоговым кодексом РФ установлено два способа получения вычета за покупку квартиры:

- через работодателя;

- через налоговую.

От выбранного способа зависят сроки получения налогового вычета при покупке квартиры.

- Срок получения уведомления из налоговой для возврата налога через работодателя — 30 календарных дней.

Справку о доходах от работодателя по форме 2-НДФЛ и документы можно подать в налоговый орган сразу в год покупки квартиры.

Налоговая проверит Ваши документы, и через 30 дней Вы получите уведомление, в котором четко указана сумма имущественного вычета.

По месту работы нужно написать заявление о предоставлении имущественного вычета, и в бухгалтерии перестанут удерживать НДФЛ с вашей заработной платы сразу же.

Там же Вам выплатят тот налог, который успели удержать с начала года, согласно п.8 ст.220 НК РФ на основании Вашего письменного заявления о возврате налога.

Подробно о процессе получения вычета по месту работы в статье «Налоговый вычет через работодателя»

Пример

Игнашевич А.В. 26 сентября 2018 г. купил квартиру в ипотеку за 1 980 000 рублей. 3 октября 2018 г. подал все необходимые документы в налоговую инспекцию, 2 ноября 2018 года получил Уведомление о налоговом вычете в размере 257 400 и в этот же день передал его своему работодателю.

С заработка Игнашевича А.В. работодатель НДФЛ не удерживает и выплачивает зарплату без удержания налога. Таким образом он будет получать свой налоговый вычет за покупку квартиры ежемесячно.

На банковский счет через налоговую

- Сроки выплаты налогового вычета через ИФНС — 120 календарных дней.

Когда Вы получите налоговый вычет при покупке квартиры напрямую зависит от правильности оформления документов.

- Согласно п.7 ст.220 НК РФ проверять Ваше право на получение налогового вычета при покупке квартиры ИФНС будет в течение 3 месяцев со дня подачи документов, это называется камеральная проверка.

- Если ошибок и разногласий не обнаружено, казначейство перечислит Вам деньги на карту или банковский счет в течение 30 дней с момента подачи заявления.

Важно понимать:3 месяца налоговая проверяет декларацию, утверждает сумму выплаты, а Казначейство перечисляет налоговый вычет за покупку квартиры в течение 1 месяца с подачи заявления.

Срок получения вычета онлайн через сайт налоговой

Если Вы подавали заявление на вычет через личный кабинет налогоплательщика в сети интернет, то срок получения возврата, согласно п.6 ст.78 НК РФ составляет, также, как и при личном посещении инспекции — 1 месяц.

Но не забываем про сроки камеральной проверки.

Если сроки были нарушены

Если Вы подали документы, но не получили возврат НДФЛ в положенные законом сроки, то согласно п.10 ст.78 НК РФ Вы имеете право на компенсацию от налоговой в размере ставки рефинансирования за каждый день такой просрочки.

Срок проверки декларации будет увеличен, если обнаружены расхождения, ошибки в заполнении и расчетах, а также нехватка сведений.

Частые ошибки, которые приводят к увеличению сроков

- Неправильно указана сумма вычета

Для покупки квартиры в ипотеку Вы использовали материнский (семейный) капитал. Стоимость покупки нужно уменьшить на сумму бюджетный средств, согласно п.5 ст.220 НК РФ

Пример

Вы купили квартиру за 2 340 000 руб., Ваши деньги 1 900 000 руб., Пенсионный фонд перечислил 440 000. Налоговый вычет полагается только с 1 900 000 руб.

Здесь можно почитать подробнее о вычете с использованием материнского капитала.

- Не хватает подтверждающих документов или они оформлены неправильно

Проверяйте, чтобы в каждом документе, который Вы подписываете с продавцом были указаны его паспортные данные, адрес и ИНН.

Тут Вы найдёте весь список документов для возврата налогов.

- У Вас имеется задолженность перед бюджетом по налогу

Погасите ее или укажите в заявлении на перечисление налогового вычета сумму за вычетом этой задолженности.

- Вы купили квартиру у близкого родственника

- супруг;

- родители;

- братья и сестры;

Показать весь список взаимозависимых лиц

Вычет за покупку квартиры Вам не положен. Основание — п.5 ст.220 НК РФ, п.2 ст.105.1 НК РФ.

- Квартира оформлена на Вас, а деньги за нее перечислил кто-то другой

Вычета не будет, согласно п.5 ст.220 НК РФ

Это положение не распространяется на случаи перечисления средств супругами, состоящими в зарегистрированном браке.

Как быстрее получить вычет

Для этого:

- Проверьте правильность оформления документов.

- Подайте декларацию 3-НДФЛ в январе или более поздний срок.

- 3 месяца дается налоговой инспекции, чтобы проверить и утвердить сумму имущественного вычета.

- Не дожидаясь уведомлений по почте, сходите в налоговую инспекцию и напишите заявление на перечисление суммы налога на Ваш банковский счет, если не отдали заявление на возврат сразу при подаче налоговой декларации.

В течение 30 дней с момента подачи заявления, но не ранее окончания камеральной налоговой проверки, деньги будут Вам переведены.

Чтобы ускорить процесс

Источник: https://nalogbox.ru/imushhestvennyj-vychet/srok-vozvrata-podohodnogo-naloga-pri-pokupke-kvartiry/

Порядок и сроки возврата налоговых вычетов

Возврат налога на доходы физлиц – способ поддержки населения при совершении значимых действий (покупка квартиры, авто, обучение или лечение), наличии несовершеннолетних детей.

Получить его можно только после подачи отчетности и заявления в ФНС или по месту работы в зависимости от типа вычета. Срок возврата налогового вычета (возврат денег при покупке квартиры, авто, оплате лечения или обучения) интересует многих налогоплательщиков.

Возврат НДФЛ

Налоговый возврат по НДФЛ – льгота, предоставляемая резидентам России, которая снижает конечную сумму подоходного налога. Вычет уменьшает налогооблагаемую базу на определенную сумму, предел которой составляет 2 миллиона рублей.

Воспользоваться этим правом можно в следующих ситуациях:

- купля-продажа авто или недвижимого имущества – квартиры, комнаты, частного дома;

- покупка лекарств или расходы на оплату медуслуг;

- оплата обучения по договору;

- осуществление благотворительных взносов;

- выплата взносов на пенсионное обеспечение или ДМС;

- наличие в семье одного или нескольких несовершеннолетних детей и прочее.

Ставка налога сегодня равна 13%. Соответственно, вернуть можно налог только в пределах выплаченной в казну суммы или меньше. Претендовать на льготу могут только граждане, которые в течение предшествующих 6 месяцев производили отчисления в бюджет самостоятельно или через налогового агента – работодателя.

Вычеты, регулируемые статьями 218–221 НК, бывают следующих видов:

- • профессиональный – связан с трудовой деятельностью физических лиц;

- • социальный – направлен на покрытие расходов на лечение, обучение, взносы на ДМС и пенсионное обеспечение;

- • стандартный – на него могут рассчитывать определенные категории льготников: ветераны, инвалиды, «чернобыльцы», а также родители несовершеннолетних детей или детей-инвалидов;

- • имущественный – применяется при операциях купли-продажи имущества движимого и недвижимого.

Получить вычет может только налогоплательщик. Притом таковым не является:

- пенсионер, который не работает;

- родители в декретном отпуске;

- лицо, состоящее на учете в службе занятости и так далее.

Для получения вычета подается заявление и заполненная декларация по форме 3-НДФЛ. Датой, с которой начинается срок до перечисления средств, считается именно та, когда подано заявление. Поэтому рекомендуется его подавать в один день с декларацией. Отказать в этом плательщику никто не имеет права.

Сроки и способ возврата

В сроках возврата налога в законодательстве существует некоторая путаница. Статья 78 (пункт 6) говорит о том, что сумма возвращается заявителю в течение одного месяца с момента составления заявления. Однако 88-я статья указывает на то, что возврат осуществляется после окончания камеральной проверки или после даты, когда такая проверка должна была завершиться по плану. А срок проверки – минимум три месяца.

Притом неясно о полных или нет месяцах идет речь. Ведь получатель может подать заявление в последних числах месяца. Более того, сотрудники ФНС допускают возврат налога в течение еще 30 дней после окончания проверки. Какой срок возврата налогового вычета (за квартиру, за лечение или в других случаях) получается в этом случае? Минимум 4 месяца и более.

Законодательством регламентируется следующий порядок возврата НДФЛ:

- На первом этапе подается заявление в ФНС по месту проживания плательщика. К нему обязательно нужно приложить документы, которые бы подтвердили право на возврат: чеки и квитанции о расходах, договоры на обучение, удостоверения льготников, свидетельства о рождении всех детей.

- В течение 3 месяцев органы налоговой инспекции будут проводить камеральную проверку. Этот срок рассмотрения возврата налогового вычета (социального, стандартного и других видов) предусмотрен 88-й статьей НК.

- Затем уполномоченный сотрудник заполняет специальное уведомление, в котором будет либо положительный ответ о возможности использования вычета, либо отказ в нем. В случае отказа должно быть пояснительное письмо с указанием причин. Уведомление направляется посредством почты на адрес регистрации заявителя.

- Средства в виде вычета зачисляются на счет заявителя по истечении 30 дней с момента получения письма. Письмо считается полученным по истечении 6 дней с момента отправки, хотя на практике доходит до адресата много позже.

- Таким образом, минимальный срок возврата имущественного и других налоговых вычетов – 1 месяц после камеральной проверки, всего – 4 месяца. Однако зачастую выплата происходит через 9 –12 месяцев.

- Согласно статье 78-й несвоевременное зачисление средств по вине налогового органа обязует его на все просроченные дни начислить проценты по ставке рефинансирования ЦБ.

- Чтобы получить пеню, надо доказать, что заявитель не получал уведомления или получил его с опозданием.

Возможны следующие причины задержки вычета:

- не хватает некоторых документов;

- камеральная проверка обнаружила факты, не дающие заявителю права воспользоваться вычетом;

- человеческий фактор, ошибка.

Если возврат не поступает, получатель его может подать жалобу в вышестоящую инстанцию. Согласно 138-й статье НК, возможно обращение даже в суд. На начальной стадии стоит обратиться с письменной жалобой к руководителю ФНС, которая обслуживает заявителя. Она составляется в двух экземплярах, на том, который остается у плательщика, должен быть «входящий» номер и подпись лица, принявшего документ. Можно отправить жалобу заказным письмом с описью вложения.

Если и после этого возврат не будет перечислен или последует неправомерный отказ, получатель вычета имеет право подать соответствующий иск в суд. В иске стоит указать срок подачи заявления и документов на вычет, приложить документы, которые подтвердят право на его получение.

Нарушение сроков возврата налогового вычета случается не так и редко. Ошибки случаются и при подаче заявления, и при обработке документов, поданных получателем. Поэтому не стоит ждать долго: по истечении 3 месяцев стоит посетить налоговую службу и поинтересоваться сроками поступления средств.

Источник: https://creditnyi.ru/nalogovyi-vychet-vozvrat-nalogov/srok-vozvrata-nalogovogo-vycheta-383/

Срок возврата налогового вычета

Общеустановленный срок возврата налогового вычета зависит от момента представления соответствующего заявления налогоплательщиком и скорости проведения камеральной проверки. Какими законодательными нормами регулируется продолжительность контрольных мероприятий? По каким причинам налоговики могут задержать перечисление средств налогоплательщику? Все особенности относительно сроков возврата денег по налоговым вычетам рассмотрены далее.

Нормативные сроки выплат по возврату налогового вычета

Если трактовать налоговый вычет, как образовавшуюся переплату по НДФЛ, для определения срока возврата необходимо ознакомиться с требованиями ст. 78 НК. В п. 6 указанной нормы установлен месячный период для возврата переплаченных налоговых сумм. Основанием для подобных действий служит письменно составленное заявление налогоплательщика. За отправную точку берется момент представления физлицом документа в ИФНС по месту учета гражданина.

Однако на основании решения уполномоченного сотрудника ФНС и без участия руководящих лиц налоговой инспекции установление факта излишней оплаты любого налога, включая подоходный, проводится только после выполнения контрольных мероприятий.

Соответственно, срок возврата средств автоматические пролонгируется на длительность камеральной проверки имеющихся у налоговиков сведений.

Фактически положительное решение о возврате принимается только в том случае, когда в ходе камералки не было выявлено никаких ошибок и несоответствий в данных.

Срок возврата налогового вычета после камеральной проверки

Так через сколько дней после камеральной проверки перечисляют деньги? Для ответа обратимся к п. 2 ст. 88 НК, где четко указано, что подобная процедура проводится ИФНС в течение 3 мес. с момента представления налоговой декларации или расчета. То есть, общий срок, в течение которого производится возврат средств, начинается с даты представления физлицом заявления, и длится с учетом камеральной проверки всего 4 месяца.

Примером получения денег по вычету может являться возврат за обучение, лечение (по ст. 219 НК) или при покупке имущества (по ст. 220 НК). Для оформления от налогоплательщика потребуется предоставить не только заявление, но и ряд других документов, включая договора, расходные чеки/квитанции, свидетельства о рождении, декларации 3-НДФЛ и т.д. После завершения камералки уполномоченное лицо ИФНС составляет уведомление о перечислении средств или отказ с обязательным обоснованием причины.

Обратите внимание! Если налоговым органом вынесено положительное решение, но фактически сроки возврата налогового вычета после сдачи декларации не соблюдены, налогоплательщик вправе обжаловать бездействие сотрудников ФНС. Согласно п. 10 ст. 78 при нарушении установленных сроков на сумму невозвращенных вовремя денег должны начисляться компенсационные проценты за каждый календарный день.

Срок возврата имущественного налогового вычета

Общий срок возврата налогового вычета при покупке квартиры совпадает с приведенным выше порядком. При этом исковой срок действия такого вычета законодательно никак не ограничивается, но возмещаться будет только НДФЛ за 3 года, предшествующих году подачи документов на возврат.

То есть, если человек приобрел жилье в 2012 году, но решит воспользоваться своим правом на вычет и подаст все обязательные документы (самостоятельно или через работодателя) только в 2017 году, государство вернет ему налоги за 2014-2016 гг.

За более ранние периоды сделать возврат уже не получится.

Источник: https://spmag.ru/articles/srok-vozvrata-nalogovogo-vycheta

Лёгкий способ получить 260 000 от государства

Невероятно, но факт: за год налоговая забирает у вас примерно полторы зарплаты. Эти деньги можно вернуть и потратить на новый айфон или отпуск у моря. Наша пошаговая инструкция расскажет, как улучшить своё финансовое положение за счёт налогового бюджета. Кстати, это совершенно законно.

Итак, вернуть деньги можно, если в 2015 году вы:

- купили квартиру или домик в деревне

- платили за учёбу в школе или универе

- лечили зубы и другие части тела

Нашли подходящий пункт? Поздравляем — государство у вас в долгу.

Сколько денег можно получить

Вы можете вернуть 13% потраченной суммы, но не больше 13% от размера официальных доходов за год. Расскажем на примере:

Вы купили однокомнатную квартиру в Зеленограде за 2 миллиона . Государство должно вернуть 13% — 260 тысяч. При этом вы зарабатываете 80 тысяч в месяц — примерно 1 миллион в год. Значит в этом году вам вернут только 13% от миллиона — 130 тысяч . Оставшиеся 130 тысяч получите в следующем году.

Ещё пара примеров:

- поставили имплант из металлокерамики за 100 тысяч — вернёте 13

- заплатили за учёбу сына в ВУЗе 50 тысяч — получите 6 500

Как это работает? Все ваши доходы облагаются налогом — 13% зарплаты забирает государство. Если получаете на руки 87 тысяч, значит ваша официальная зарплата — 100 тысяч , а 13 тысяч ваш работодатель перечисляет в налоговый бюджет. Когда вы тратите деньги на жизненно важные штуки (жильё, лечение, учёба), государство по доброй воле возвращает те самые 13%. Это закон.

Главное, чтобы ваши доходы были официальными (белая зарплата, задекларированные доходы от фриланса или предпринимательства), а расходы были подкреплены документами.

Что нужно сделать

Если коротко, нужно собрать документы, отнести их в налоговую и написать заявление на возврат денег из бюджета. Максимум через 4 месяца на ваш банковский счёт поступят деньги.

Список документов зависит от того, куда вы тратили деньги. Начнём с бумажек, которые нужны в любом случае:

- Справка 2-НДФЛ за 2015 год — в ней отражена ваша зарплата, премии, отпускные и прочие выплаты. Эту справку нужно запросить у работодателя. Скорее всего, придётся зайти в бухгалтерию. На всякий случай, попросите несколько копий. Если работаете в двух компаниях, возьмите 2-НДФЛ из каждой.

С 2016 года выдаётся справка 2-НДФЛ нового образца. Убедитесь, что ваш бухгалтер или кадровик об этом знает. Старую справку налоговая не примет — придётся стоять в очереди второй раз.

- Декларация 3-НДФЛ — это специальный отчёт, в котором нужно отразить все доходы за 2015 год: зарплату, дивиденды, доходы от продажи акций и имущества, доходы от предпринимательства, фриланса и так далее. Не нужно декларировать доходы от рэкета, работорговли и те доходы, которые налоговая не сможет отследить.

Декларация простая. Её можно заполнить самостоятельно в личном кабинете налогоплательщка или при помощи программы Декларация, а можно поручить знакомому бухгалтеру. Возьмите с собой 2 копии: одну отдайте инспектору, на второй попросите поставить отметку налоговой. Если декларация затеряется в недрах бюрократической машины, у вас будет подтверждение.

- Заявление на возврат налога можно заполнить по шаблону с сайта nalog.ru или прямо в налоговой, пока стоите в очереди. В заявлении нужно указать реквизиты банковского счёта, на который придут деньги. Налоговая советует указывать счёт в Сбербанке — так быстрее и надёжней.

Если купили жильё

Вы можете вернуть 13% стоимости купленного жилья. Максимальная сумма, с которой вернут деньги — 2 миллиона . Даже если вы купили квартиру за 10 миллионов или пять квартир по миллиону за штуку — получите 13% от 2 миллионов. Не больше.

Есть лайфхак: можно оформить жилплощадь в долевую собственность. Покупаете квартиру за 5 миллионов пополам с супругом — каждый из вас получает 13% с двух миллионов . Итого: 260 тысяч каждому или 520 на семью.

Чтобы оформить возврат налогов при покупке жилья, нужны:

- копия договора купли-продажи с застройщиком или собственником

- копия документа об оплате: чека, квитанции, расписки продавца

- свидетельство о государственной регистрации права (если ещё не зарегистрировали квартиру — сделайте это)

Если брали ипотеку, можно вернуть ещё 13% с уплаченных процентов (с трёх миллионов максимум). Проценты с процентов, Карл! Это значит, можно получить ещё 390 тысяч. Для этого нужны:

- копия кредитного договора с графиком платежей по ипотеке

- справка из банка об уплаченных за год процентах

- документы, подтверждающие оплату: обычно достаточно принести справку из банка, но некоторые налоговые требуют платёжки, лучше перестраховаться

По закону можно вернуть деньги, потраченные на ремонт жилья. Но на практике это почти бессмысленно. Во-первых, квартира должна быть с черновой отделкой — это фиксируется в акте сдачи-приёмки. Стоить при этом она должна меньше двух миллионов. Два миллиона — это максимальная сумма, с которой можно вернуть расходы на приобретение жилья. А ремонт — это та же статья расходов.

Если умудрились купить новую квартиру за полтора миллиона и ещё 500 тысяч вложили в ремонт — собирайте все чеки за отделочные материалы и за работу мастеров. Если ремонт делают частники без договора — ничего не выйдет.

Если платили за учёбу или за лечение

В этом случае максимальная сумма, с которой можно вернуть деньги — 120 тысяч . При этом лимит общий для расходов на учёбу и лечение. Допустим, в 2015 вы решили получить второе высшее и вылечили верхний ряд зубов. За семестр заплатили ВУЗу 50 тысяч, у стоматолога оставили 150. Можно ли претендовать на возврат с 200 тысяч? Нет, вам вернут 13% со 120 тысяч — 15 600 .

Лечить можно себя и семью: супруга, родителей, детей. Лимит остаётся прежним — 120 тысяч. Лечиться можно только в лицензированных российских клиниках. За БАДы и посещение знахаря-шамана деньги не вернут.

Есть отдельный список дорогостоящих медицинских услуг, на которые не распространяется лимит в 120 тысяч. Например, хирургическое лечение врождённых аномалий, наследственных болезней, трансплантация органов.

Если оплачиваете учёбу детей, общий лимит увеличивается на 50 тысяч за каждого. Учиться можно в негосударственных заведениях и даже за границей. Главное, чтобы у учителей была лицензия.

Чтобы вернуть деньги за лечение или обучение, нужны:

- копия лицензий на право оказания медицинских или образовательных услуг

- копии договоров на предоставление услуг

- копии документов об оплате

- справка из медицинского учреждения об оплате услуг (только в случае лечения)

- копии документов, подтверждающих родство (если платили за родственников)

Если каких-то документов нет, позвоните в учреждение и попросите администратора их подготовить. Кстати, деньги можно вернуть за три последних года. Если лечились и учились в 2013, 2014 и 2015, можно попросить деньги за три года сразу.

Если коротко

Таким же способом можно вернуть деньги за благотворительность, страхование жизни и операции с ценными бумагами. Рассказывать обо всём подробно не будем — отличается только набор документов. Если будут вопросы — пишите, мы ответим.

Ещё раз перечислим, что нужно сделать:

- получить справку 2-НДФЛ у работодателя

- заполнить декларацию 3-НДФЛ

- заполнить заявление на возврат налогов

- сделать копии документов, подтверждающих расходы (договоры, лицензии, чеки, квитанции, свидетельства на право собственности)

Копии документов нужно самостоятельно заверить в таком формате: «Копия верна. Подпись. Расшифровка. Дата.» Оригиналы лучше взять с собой — на случай, если возникнут вопросы. Не забывайте паспорт.

Отправляйтесь в налоговую по месту прописки. Можно заранее записаться на определённое время через сайт налоговой. Объясните инспектору, что хотите вернуть деньги по такой-то статье расходов. Эти же действия можно проделать через Госуслуги, без визита в инспекцию. Лично знаем человека, у которого получилось сделать всё через интернет.

По закону у налоговой есть три месяца на проверку декларации и ещё месяц, чтобы перевести вам деньги. На деле, деньги могут прийти уже через месяц. Осталось решить, как их потратить

Отправьте эту статью своим друзьям, коллегам или сотрудникам. Они тоже вернут себе немного денежек из бюджета, а вы получите плюс в карму.

—

Источник: https://knopka.com/blog/124/