Новая декларация по НДС с 2019 года: порядок и образец заполнения

Начиная с 1 января 2019 года действуют новые правила уплаты налога на добавленную стоимость. Изменения затрагивают и форму сдаваемой декларации. В первую очередь они связаны с введением новой ставки НДС 20 %. Ознакомьтесь с порядком заполнения формы, а также сроками ее подачи в налоговую инспекцию в 2019 году.

Налоговая декларация по НДС, применяемая с начала 2019 года, состоит из титульного листа и двенадцати разделов. Ниже представлен порядок заполнения декларации по НДС.

Титульный лист

Титульный лист заполняется аналогично другим декларациям. Проставляются все необходимые реквизиты компании или ИП, включая полное наименование или ФИО и ОКВЭД. Указываются код периода и год, за который подается документ. Также заполняется часть, где плательщик или его представитель должен подтвердить достоверность и полноту направляемых сведений.

Раздел № 1

В строках 030–040 необходимо указать суммы налога к уплате. Строка 030 включает тот НДС, который должны внести следующие лица при выставлении счета-фактуры с налогом (п. 5 ст. 173 НК РФ):

- неплательщики НДС;

- плательщики налога при реализации тех товаров или услуг, продажа которых не подлежит налогообложению НДС.

В поле 040 указывается налог, уплачиваемый в общем порядке.

В поле 050 отражается налог, который заявляется к возмещению из бюджета.

Строчки 060–080 заполняются, только если речь идет об инвестиционном товариществе.

Раздел № 2

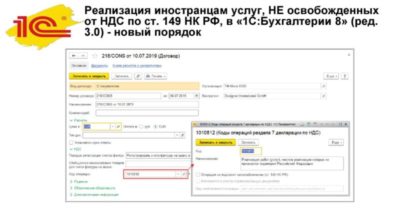

Эта часть заполняется, если вы являетесь налоговым агентом иностранного лица при импорте продукции, услуг, работ. Страница заполняется по каждому такому лицу.

Если иностранная организация имеет в нашей стране обособленное подразделение, по строке 010 проставляется его КПП, а по строке 030 ИНН. В поле 020 нужно указать название лица, за которое вносится налог.

Сумма, уплачиваемая в бюджет, прописывается в строке 060.

Строка 070 предназначена для проставления кода операции. Код операции в декларации по НДС указывается на основании специальной таблицы из Приложения № 1 к Приказу ФНС РФ от 29.10.2014 № ММВ-7-3/558@. В полях 080–100 раскрываются вычисленные суммы налога.

Раздел № 3

Данный раздел служит для раскрытия процедуры расчета НДС. Сначала определяются суммы налога к уплате (010–118). В новую декларацию добавили новую ставку НДС 20 % и соответствующую ей расчетную ставку 20/120. Далее в полях 120–190 производится расчет НДС к вычету. В результате получаем разницу между этими двумя величинами.

Если налог к уплате больше вычета, эта сумма прописывается в строчке 200. Когда вычет больше налога, в поле 210 указывается сумма к возмещению. Обратите внимание на приложения к разделу 3: возможно, ваша деятельность предполагает их заполнение. В Приложении № 1 нужно отразить данные о восстановлении НДС.

Приложение № 2 заполняется, если документ составляется отделением иностранной компании.

Раздел № 4

В разделе раскрываются сведения по операциям с НДС 0 %. Для каждой из них прописывается код (строчка 010). Поля 020–050 предназначены для сумм налоговой базы и соответствующих налоговых вычетов. Сначала указываются величины, по которым ставка 0 % была подтверждена комплектом документов (020–030). Далее (040–050) проставляются суммы, которые не были подтверждены ранее.

Строки 070–080 и 100–110 служат для корректировок. Итог расчетов записывается в одном из полей 120–130 (налог к возмещению или налог к уплате соответственно).

Раздел № 5

В разделе отдельно раскрываются сведения об операциях, нулевая ставка по которым не подтверждалась раньше. При этом документы на право ее использования представлены в квартале, за который составляется декларация.

Раздел № 6

В текущем периоде у вас может не оказаться документов для подтверждения нулевой ставки. Информация по таким сделкам указывается в разделе 6. При этом производится расчет НДС к уплате по нужной ставке.

Раздел № 7

Раздел 7 декларации по НДС включает информацию по следующим операциям:

- которые не облагаются НДС;

- реализация товаров/работ/услуг за рубеж.

Последовательно заполняются четыре колонки: проставляется код операций, указывается стоимость проданных и купленных товаров/работ/услуг и отмечается сумма налога, не выставляемая к вычету.

Заполнение раздела 7 декларации по НДС предусматривает также раскрытие сумм предоплаты по операциям, срок исполнения которых превышает шесть месяцев (строка 010).

Разделы № 8 и 9

Здесь раскрываются данные из книг покупок и продаж плательщика. В том числе представляются реквизиты полученных или выставленных счетов-фактур, таможенных деклараций.

Для разделов 8 и 9 предусмотрены приложения. Они нужны в тех случаях, когда в книги покупок или продаж за отчетный квартал были внесены правки.

Разделы № 10 и 11

Разделы заполняются плательщиками, которые ведут деятельность по агентским договорам или договорам экспедиции/комиссии. В строках указываются реквизиты и суммы из счетов-фактур, выставленных или полученных по таким контрактам.

Раздел № 12

Заключительная часть предназначена для компаний или ИП, указанных в п. 5 ст. 173 НК РФ. Здесь прописывается информация из выставленных счетов-фактур. Последовательно по строчкам 020–080 указываются:

- номер документа;

- его дата;

- ИНН и КПП покупателя;

- код валюты;

- стоимость товаров без НДС, сумма НДС и общая стоимость, уплаченная за товар или услугу (работы).

Полностью пошаговую инструкцию по заполнению можно увидеть в Приказе ФНС РФ от 29.10.2014 № ММВ-7-3/558@. Бланк декларации по НДС 2019 года представлен в этом же документе. Кроме того, вы можете скачать образец заполнения налоговой декларации НДС.

В некоторых ситуациях плательщики НДС могут не вести операции, облагаемые НДС. Например, юрлицо или ИП только начинает свой бизнес и фактически не ведет хозяйственную деятельность. В налоговую в таких случаях подается нулевая декларация по НДС. В ней нужно будет заполнить только титульный лист, разделы № 1 и № 7. В разделе № 1 вместо цифр проставляются прочерки.

Проверка декларации по НДС

Декларация НДС 2019 направляется в налоговую в электронном виде. Инспекторы проверяют документ на основании контрольных соотношений, указанных в письме ФНС РФ от 23.03.2015 № ГД-4-3/4550@. Кроме того, поданные сведения сверяются с декларациями ваших покупателей и продавцов. Если у вас обнаружатся расхождения, потребуется дать необходимые пояснения.

Перед тем как подать отчетность, необходимо самостоятельно проверить правильность расчетов. Для этого можно также воспользоваться контрольными соотношениями.

Онлайн-сервисы, с помощью которых подается декларация, предлагают выполнить проверку отправляемого отчета до его отправки. Контур.Экстерн проверяет декларацию на соответствие формату и проводит внутридокументные проверки приложений. Кроме того, после заполнения декларации данные из Контур.

Экстерна автоматически передаются в сервис Контур.НДС+, который сравнивает ваши счета-фактуры, книги и журналы с данными ваших контрагентов. Если найдутся расхождения, вы увидите информацию о них и сможете устранить имеющиеся несоответствия. В Контур.НДС+ уже загрузили свои данные более 200 тысяч организаций.

Если ваш контрагент не пользуется сервисом, его можно пригласить.

После отправки отчетной формы следует отправить запрос на сверку с налоговой, чтобы убедиться в отсутствии расхождений.

Срок сдачи декларации по НДС в 2019 году

Налоговый период по НДС — это квартал. Декларация нему подается четыре раза в течение одного года. Последний день для подачи отчетной формы — 25-е число месяца, следующего за очередным кварталом. Если это выходной, тогда документ отправляется не позднее следующего за ним рабочего дня. Декларация НДС за I квартал 2019 года подается до 25 апреля 2019 года. Ниже представлены следующие в этом году даты для отправки декларации:

- 25 июля 2019 — за II квартал 2019 года;

- 25 октября 2019 — за III квартал 2019 года;

- 27 января 2020 — за IV квартал 2019 года.

Уплачивать налог следует в течение трех месяцев с момента окончания квартала. Не позже 25-го числа каждого месяца в бюджет перечисляется по 1/3 от суммы, рассчитанной по итогам прошедшего налогового периода.

Обратим внимание на некоторые исключения. НДС по ввозимой из-за рубежа продукции уплачивается в составе платежей на таможне одновременно с ними. Кроме того, неплательщики НДС, выставляющие счета-фактуры с этим налогом, должны внести всю сумму НДС до 25-го числа следующего за кварталом месяца.

Штрафы и санкции

За несдачу или опоздание со сдачей налоговой декларации назначается штраф. Статьей 119 НК РФ установлен его размер: 5 % от не уплаченного на основании этой декларации налога за каждый полный/неполный месяц просрочки. Штраф за несвоевременную сдачу декларации по НДС не может быть меньше 1 000 рублей и больше 30 % от не внесенного вовремя платежа.

Кроме того, не сданная вовремя декларация может повлечь за собой санкции и для ответственного лица компании или ИП. Это может быть предупреждение или штраф от 300 до 500 рублей.

Точно так же негативные последствия будут и при опоздании с уплатой налога. За каждый календарный день просрочки придется уплачивать пени. Их сумма определяется по формулам.

Для ИП: 1/300 ставки рефинансирования ЦБ РФ × невнесенная в срок сумма налога.

Для компаний:

- 1/300 ставки рефинансирования ЦБ РФ × невнесенная в срок сумма налога (при просрочке до 30 дней);

- 1/150 ставки рефинансирования × невнесенная в срок сумма налога (при просрочке свыше 30 дней).

Обратите внимание, что в настоящий момент ставка рефинансирования не приводится самостоятельно, а равна ключевой ставке ЦБ РФ. На начало II квартала 2019 года она составляла 7,75 %. Однако это значение может изменяться.

Предположим, что вы уплатили налог вовремя, но случайно допустили ошибку при его расчете. Если в результате платеж должен был быть больше, то дополнительно придется перечислить штраф в размере 20 % от неуплаченного налога. В тех случаях, когда обнаружена попытка намеренно занизить базу для подсчета, штраф составит уже 40 %.

Источник: https://kontur.ru/extern/spravka/399-nds

Как правильно заполнить раздел 4 нд по ндс

Последние 10 новостей: Шаблоны xls-файлов для НД по НДС (Разное) Как заполнить новую форму НД по НДС! (Разное) Нюансы заполнения декларации ЕНВД при бытовых услугах (Разное) Вакансия специалиста по заполнению деклараций (Разное) Декларация по.

Как правильно заполнить декларацию по ндс пример. Рубрика: НДС admind. Отчитываться по НДС обязаны плательщики этого налога и налоговые агенты (ст. НК РФ). Сдавать декларацию по НДС нужно в электронном виде независимо от численности работников. Лишь в.

Когда заполняется раздел 4, а когда раздел 6 декларации по НДС.

Летний топ с английской петлей сшить своими руками

В настоящее время с В декларации по НДС в отношении налога, связанного с экспортом сырья, требующим подтверждения, заполнению подлежат 3 особых раздела:. Алгоритм заполнения декларации и описание возможных ошибок вы найдете здесь. Раздел 4 заполняют в том случае, если в течение дней с даты отгрузки успели собрать полный пакет подтверждающих экспорт документов.

Как сделать дорожный просвет на иж2126

Если срок для подтверждения экспорта истек и при этом не были собраны все необходимые подтверждающие документы, то налогоплательщик должен заполнить раздел 6 декларации по НДС, начислив с объема отгрузки налог к уплате по обычной ставке. В этом случае налог исчисляется за период, в котором произошла экспортная отгрузка.

Соответственно, раздел 6 заполняется в уточненной декларации за период отгрузки. При сборе запоздавших подтверждающих документов в следующем отчетном периоде налогоплательщик получает возможность отразить эти операции, занесенные ранее в раздел 6, уже в разделе 4 текущей налоговой декларации.

При этом появляется и право на возмещение доначисленного и уплаченного в бюджет НДС. Его сумму отражают в строке раздела 4.

В случае если налогоплательщик ранее документально подтвердил обоснованность использования нулевой ставки налога на добавленную стоимость, но право на применение вычетов по НДС по этим операциям возникло только в текущем периоде, заполняется раздел 5 декларации по НДС. Как заполнить раздел 4 декларации по НДС? Причем набор из этих 5 строк повторяется ровно столько раз, сколько это требуется, — по числу видов операций.

Электронный формат представления

6, касающемся расчета НДС по операциям с неподтвержденной нулевой ставкой, информация разбивается на группы строк — со сведениями о коде операции, величине налоговой базы, сумме начисляемого НДС и применяемым вычетам. В итоговых строках , указываются объемы рассчитанного налога и вычетов. В строках — отображается информация по операциям возврата товара, а в строках — — сведения о коррекции налоговой базы из-за изменения цен на товары.

Итоговые строки по разделу — и — определяют сумму НДС к уплате или возмещению соответственно. Основной объем данных он относится к подтвержденному экспорту попадает в раздел 4. 6 приводятся сведения по операциям, в отношении которых не собраны документы, обосновывающие право на применение льготной ставки, а в 5-м — по операциям, получившим документальное подтверждение в более ранние периоды, а право на применение вычетов — только в текущем.

Подписывайтесь на новости. Подписаться ОК. Присоединяйтесь к нам в соц. Обязательным условием для внесения данных в раздел 4 декларации является наличие документов, предусмотренных ст.

Правила вычета по экспорту года Когда заполняется раздел 4, а когда раздел 6 декларации по НДС Когда заполняется раздел 5 декларации по НДС Правила заполнения разделов 4—6 декларации Итоги Правила вычета по экспорту года В настоящее время с 4 такие вычеты показываться не будут.

Их следует отражать в разделе 3 письмо ФНС России от Для отгружаемого на экспорт сырья порядок вычета не изменился, на него по-прежнему можно претендовать только после получения последнего документа, подтверждающего факт вывоза из РФ.

Перечень сырьевых товаров определен постановлением Правительства РФ от Когда заполняется раздел 4, а когда раздел 6 декларации по НДС Раздел 4 заполняют в том случае, если в течение дней с даты отгрузки успели собрать полный пакет подтверждающих экспорт документов.

Когда заполняется раздел 5 декларации по НДС В случае если налогоплательщик ранее документально подтвердил обоснованность использования нулевой ставки налога на добавленную стоимость, но право на применение вычетов по НДС по этим операциям возникло только в текущем периоде, заполняется раздел 5 декларации по НДС.

Правила заполнения разделов 4—6 декларации Как заполнить раздел 4 декларации по НДС? 5 указываются: имеющие подтверждение налоговые базы и относящиеся к ним вычеты с разбивкой этих данных по кодам операций — в строках —; не подтвержденные документально базы и вычеты по ним — в строках , ; итоги, сформированные по данным раздела, — в строках , Подписывайтесь на наш бухгалтерский канал Яндекс.

Источник: https://ncszsk.xn----7sbmeb8aqyr1b2d.xn--p1ai/9368-article.php

Заполнение раздела 7 декларации по НДС

Государство заботится о компаниях, занимающихся разного вида деятельностью. Так, присутствующие в налоговом кодексе пункты позволяют малым и большим предприятиям проводить продажи продукции без обложения налогами или по сниженной ставке. К таким пунктам относится раздел 7 декларации по НДС, он позволяет компаниям получить существенную поддержку от государства в виде необложения налогами.

Одним из самых крупных налогов является НДС. Существует ряд льготных процессов, позволяющих осуществлять операции по сниженному налогообложению. Но не всегда проводимые льготы предусматривают отсутствие отчетности. Все предприниматели обязаны своевременно подавать декларацию в соответствующие органы, даже если проводят операции, освобожденные от НДС. Для таких видов операций в декларации присутствует 7 раздел декларации.

Кто должен заполнять раздел №7

Заполнение раздела 7 декларации по НДС обязаны выполнять все налоговые агенты и налогоплательщики в следующих случаях:

- Проводятся операции, освобожденные от НДС.

- Проводимые операции не относятся к объектам, подходящим под налогообложение.

- Процессы, связанные с реализацией услуг и работы, место реализации которых не имеет силы на территории страны.

- Оплата стоимости поставок товара – работы, предоставления ряда услуг, срок производства которого превышает 6 месяцев с момента получения суммы оплаты.

Как заполнить раздел 7 декларации по НДС, знает любой хороший бухгалтер. Но приступать к его заполнению нужно лишь в том случае, если в течение прошедшего квартала была проведена хотя бы одна операция из перечисленных выше. Если кроме них в последние месяцы других процессов не было, то помимо седьмого раздела необходимо будет заполнить титульный лист и 1 раздел.

Список кодов операций к разделу 7 декларации НДС

Все виды операций обладают своими кодами, определить нужный можно в таблице по ссылке.

Все показатели в разделе заполняются слева направо. Если во время заполнения остаются пустые графы, в них следует поставить прочерк. В качестве подтверждения правильности заполнения раздела предприниматель ставит в указанном месте подпись и дату.

Нужны ли счета–фактуры?

Практически всем налогоплательщикам, проводящим операции, не облагающиеся НДС, известно, что им не надо заниматься выставлением счетов–фактур. Так для чего в таком случае существует раздел 7 НДС? Он заполняется счетами–фактурами, полученными вследствие проведенных операций, с которых не взимается налог. В декларацию по НДС обязательно должна заноситься информация из книги продаж и бухгалтерского регистра.

Поэтому если проводимая финансовая безналоговая операция будет отражена на отдельном бухгалтерском субсчете в продажах, не подходящих под налогообложение, то требуемая сумма для занесения ее в графу 2 раздела 7 берется из кредита субсчета.

Законодательство не запрещает предпринимателям заполнять счета-фактуры. Но стоит знать, что все счета–фактуры должны пройти процедуру фиксирования в книге продаж. Подобные действия не рассматриваются как нарушение.

Смотрите интересное видео про нюансы заполнения данного раздела:

Нюансы в заполнении раздела

Для всех кодов в разделе выделены определенные строки. Многие налогоплательщики совершают ошибку при заполнении бланка, используя в нескольких строках одинаковый код, отображающий вид проводимых операций. В действительности код операции в декларации по НДС в разделе 7 к графам 1–4, указывать следует лишь в одной строке — напротив всей суммы, которая относится к операциям с одинаковым кодом. Стоит знать, что этот код использовать можно лишь по реализации, но не приобретению.

Если компания осуществляет продажу необлагаемого налогом товара или же приобретенного у контрагента, имеющего освобождение от налога, стоимость товара обязательно следует занести в графу 3.

Чего не следует вносить в налоговую декларацию

Не надо вписывать приблизительную цену принятого безвозмездно имущества и суммы выданных займов.

Хотя стоит заметить, что хоть сумма займа не является подвергающейся под налогообложение операцией, начисляемые по ней проценты считаются своеобразной оплатой за предоставленные компанией услуги. Поэтому этот вид операции обязательно фиксируется в документе.

В 7 разделе происходит только отображение начисленных процентов. Их начисление должно осуществляться каждый месяц на сумму займа, который остается в последний календарный день уходящего месяца.

Заполнение 7 раздела декларации по НДС происходит в том случае, если в течение квартала была проведена хоть одна безналоговая операция, в ином случае его можно оставить пустым.

Источник: https://saldovka.com/nalogi-yur-lits/nds/7-razdel-deklaratsii-nsd.html

НДС-2019: новая форма декларации

>> Форма декларации актуальна для 2020 года >>

Новая налоговая декларация (расчет) по НДС составляется по форме согласно приложению 1 к постановлению № 2, утвердившему Инструкцию*, на основании данных:

− книги учета доходов и расходов организаций и индивидуальных предпринимателей, применяющих упрощенную систему налогообложения (далее – книга учета доходов и расходов), данных первичных учетных и иных документов о приобретении (ввозе) и реализации объектов – организациями, применяющими упрощенную систему налогообложения (УСН) и ведущими такую книгу;

− бухгалтерского учета, первичных учетных и иных документов о приобретении (ввозе) и реализации товаров (работ, услуг), имущественных прав (далее – объекты) – иными плательщиками;

Налоговая декларация (расчет) по НДС включает в себя:

- титульный лист;

- часть I «Расчет суммы НДС при реализации товаров (работ, услуг), имущественных прав»;

- часть II «Расчет суммы НДС, взимаемого налоговыми органами при ввозе товаров на территорию Республики Беларусь»;

- приложения.

Титульный лист

Отметим, что налоговым периодом по НДС является календарный год, как было и до 2019 г. Кроме того, новая редакция НК-2019 сохранила право выбора плательщиками отчетного периода по НДС – месяц или квартал.

Важно! В 2019 г. появилась новация: плательщикам предоставлена возможность однократно изменить (аннулировать) свое решение о выборе квартального отчетного периода. Таким правом можно воспользоваться до 20 февраля текущего года (подп. 3.1.1 п. 3 ст. 127 НК-2019).

Пример изменения решения о выбранном отчетном периоде смотрите ТУТ>>>

Часть I «Расчет суммы НДС при реализации товаров (работ, услуг), имущественных прав»

Часть I декларации заполняется нарастающим итогом с начала налогового периода за отчетный период (п. 2 ст.127 НК-2019).

В разд. I части I отражаются:

- − налоговая база по операциям по реализации объектов, момент фактической реализации объектов (МФР) по которым приходится на отчетный период;

- − налоговая база по операциям по реализации объектов, со дня отгрузки которых в отчетном периоде истекло 60 дней, если в этом отчетном периоде плательщикам, определяющим МФР объектов в соответствии с п. 1 ст. 140 НК-2019, не поступила оплата за отгруженные объекты;

- − суммы увеличения (уменьшения) налоговой базы, определенные частью второй п. 8 и частью второй п. 9 ст. 120 НК-2019;

- − суммы увеличения налоговой базы, определенные п. 4 ст. 120 НК-2019.

Раздел I «Налоговая база»

Важно! В новой редакции НК-2019 уточнено, что налоговая база увеличивается на суммы, фактически полученные (причитающиеся к получению) в виде процентов (платы) за пользование коммерческим займом, предоставленным продавцами товаров (работ, услуг) в виде отсрочки или рассрочки оплаты отгруженных товаров (выполненных работ, оказанных услуг) (подп. 4.4 п. 4 ст. 120). Данное положение применялось на практике и до 2019 г.

Напомним, что в НК-2019 включены положения Указа № 29**, устанавливающие порядок определения налоговой базы НДС в ситуации, когда величина обязательства по договору (сумма белорусских рублей, эквивалентная иностранной валюте) определяется:

– по курсу Нацбанка на день оплаты;

– не по курсу Нацбанка на день оплаты или по курсу Нацбанка, но не на день оплаты.

НК-2019 также предусматривает механизм корректировки налоговой базы у продавца в сторону уменьшения в зависимости от даты подписания покупателем ЭСЧФ (пп. 7 и 8 ст. 120 НК-2019).

Более полную информацию о формировании налоговой базы по НДС читайте ТУТ>>>

Размеры ставок НДС в НК-2019 не изменились, однако появились особенности применения ставок в размерах 0, 10, 20 и 25 %. Кроме того, упрощен порядок подтверждения обоснованности применения нулевой ставки НДС при реализации экспортируемых транспортных услуг.

Обращаем внимание, что с 1 января 2019 г. новой редакцией НК ставки НДС 16,67 % и 9,09 % упразднены.

До 2019 г.

ставку НДС в размере 10 % применяли в Республике Беларусь только в отношении реализации производимой на территории Республики Беларусь продукции растениеводства (за исключением цветоводства, выращивания декоративных растений), дикорастущих ягод, орехов и иных плодов, грибов, другой дикорастущей продукции, пчеловодства, животноводства (за исключением производства пушнины) и рыбоводства. При реализации такой продукции, ввозимой на территорию Республики Беларусь, применялась ставка НДС в размере 20 %.

В 2019 г. ставка НДС в размере 10 % применяется и при ввозе такой продукции на территорию Республики Беларусь.

Подробнее об изменениях ставок НДС в 2019 году читайте ТУТ>>>

Раздел II «Налоговые вычеты»

В НК-2019 четко определен перечень документов, на основании которых производится вычет НДС при приобретении плательщиком на территории Республики Беларусь товаров (работ, услуг), имущественных прав у иностранных организаций, не состоящих на учете в белорусских налоговых органах.

Вычет производится на основании:

– налоговых деклараций (расчетов) по НДС;

– ЭСЧФ, направленных плательщиком на Портал (подп. 5.2 п. 5 ст. 132 НК-2019).

Справочно. До 2019 г. основанием для вычета НДС был только ЭСЧФ.

Также определены отчетные периоды, в которых суммы НДС принимаются к вычету.

Отчетный период, в которых суммы НДС принимаются к вычету, зависит от наличия у плательщика всех оснований для принятия к вычету НДС, в т.ч. от подписания (неподписания) ЭСЧФ до срока представления налоговой декларации по НДС за отчетный период, на который приходится дата совершения операции, указанная в ЭСЧФ.

В связи с этим НК-2019 предоставил возможность принятия сумм НДС к вычету, если ЭСЧФ подписан после представления налоговой декларации по НДС за отчетный период. В таком случае сумму НДС принимают к вычету за тот отчетный период, срок представления налоговой декларации по НДС за который следует после подписания ЭСЧФ (п. 6 ст. 132 НК-2019).

До 2019 г.

сумма НДС в таких случаях подлежала вычету за тот отчетный период, в котором подписан ЭСЧФ.

Обо всех изменениях, произошедших в порядке определения налоговых вычетов по НДС в 2019 году, читайте ТУТ>>>

Раздел III «Сумма НДС»

В гр. 4 разд. III части I показатели строк 16в, 17а, 17б, 17в могут иметь как положительное, так и отрицательное значение:

- положительный результат по строкам 17а, 17б и 17в определяет сумму налога, которая соответственно остается в распоряжении плательщика, является налоговым кредитом, подлежит уплате в бюджет;

- отрицательный результат по строкам 17а и 17б определяет сумму налога, на которую уменьшаются соответственно ранее исчисленные суммы освобожденного от уплаты налога и суммы налогового кредита по налогу.

Осторожно! С 29 октября 2018 г. увеличен штраф за неуплату или неполную уплату плательщиком суммы налога: он налагается на юридическое лицо в размере 40 % от неуплаченной суммы налога, но не менее 10 базовых величин (ч. 1 ст. 13.6 КоАП ).

Раздел IV «Другие сведения» заполняется с учетом следующих особенностей

Уточнено, что показатели строк 1, 1а, 1.1–1.3.1 заполняются нарастающим итогом на основании (подп.18.1 п. 18 Инструкции):

- данных бухучета для плательщиков, осуществляющих ведение книги покупок, – по данным книг покупок;

- для ИП – по данным учета доходов (расходов) и хозяйственных операций;

- для организаций и ИП, применяющих УСН и ведущих учет в книге учета доходов и расходов, – по данным этой книги;

- ЭСЧФ, подписанных электронной цифровой подписью плательщика.

Часть II «Расчет суммы НДС, взимаемого налоговыми органами при ввозе товаров на территорию Республики Беларусь»

Часть II заполняется без нарастающего итога с начала года в целом по всем товарам, ввезенным в отчетном периоде (месяце) на территорию Республики Беларусь, взимание НДС по которым осуществляют налоговые органы (гл. 2 Инструкции).

Приложения к декларации по НДС

Отметим, что в 2019 г. приложений к декларации по НДС стало на одно меньше – всего их 11.

Книга покупок

Книга покупок ведется плательщиками по форме согласно приложению 25 к постановлению, утвердившему Инструкцию, и заполняется на основании данных бухгалтерского учета.

Книга покупок включает в себя титульный лист и таблицу.

Справочно. Плательщик вправе вести несколько отдельных книг покупок по определенным им видам деятельности (операциям) с отражением итоговых данных таких книг покупок в сводной книге покупок. При этом на титульном листе книги покупок в строке «КНИГА ПОКУПОК №» в соответствующих ячейках указываются порядковый номер книги покупок и общее количество книг покупок, в строке «тип книги покупок:» в соответствующей ячейке проставляется знак «Х».

Оформление: в книге покупок показатели отражаются в белорусских рублях с точностью 2 знака после запятой.

https://www.youtube.com/watch?v=kt4L9tLq7ig

Исправление ошибок: при обнаружении сумм НДС, ошибочно не отраженных в книге покупок, отражение их в книге покупок производится в том месяце, в котором обнаружена ошибка.

| НАЛОГОВАЯ ДЕКЛАРАЦИЯ (РАСЧЕТ)по НДС |

Вместе с этим читают:

_____________

- Инструкция о порядке заполнения налоговых деклараций (расчетов) по налогам (сборам), книги покупок, утвержденная постановлением МНС Республики Беларусь от 03.01.2019 № 2 «Об исчислении и уплате налогов, сборов (пошлин), иных платежей».

Источник: https://www.gb.by/aktual/nalogooblozhenie/nds-2019-novaya-forma-deklaratsii

Заполнение декларации по НДС в 2020 году: порядок, инструкция

Грамотное заполнение декларации по НДС — необходимое условие возврата этого налога компании. Многие бухгалтеры допускают неточности в данном документе, а иногда и явные ошибки, что автоматически осложняет всё администрирование НДС.

О правилах заполнения

Как правило, большинство ошибок возникает по причине банальной невнимательности: неточно проведенные расчёты, ошибки во внесении кодов могут привести к тому, что налог на добавочную стоимость надолго превратится для компании в настоящую проблему.

Для того чтобы избежать неприятностей, связанных с НДС, в первую очередь следует обеспечить грамотное заполнение соответствующей налоговой декларации. Ниже приведено подробное описание всех разделов декларации и правил их заполнения, основанное на приказе МинФина и ФНС от 29 октября 2014 г. № ММВ-7-3/558@.

К содержанию

декларации

Чтобы правильно понимать схему заполнения декларации необходимо точно знать, какую информацию должен содержать каждый раздел документа. Рассмотрим их:

Титульный лист. Правила заполнения декларации по НДС чётко определяют, что титульный лист должен быть заполнен в любом случае.

Раздел 1 — суммарный объём налога (по данным налогоплательщика), который должен быть уплачен в бюджет.

Раздел 2 — объём налоговых отчислений, которые должны быть перечислены в бюджет по данным налогового агента.

Раздел 3 — расчёт налоговых отчислений, которые подлежат уплате по операциям, облагаются нулевой ставкой НДС в соответствии со ст.164 Кодекса, пункты 2-4.

- приложение 1: НДС, подлежащий уплате в бюджет по причине восстановления за текущий и предыдущие годы;

- приложение 2: расчет суммы НДС по операциям продажи товаров и услуг, передаче прав собственности, и НДС, подлежащего вычету иностранным резидентом, действующим на территории России через собственные представительства.

Раздел 4 — расчёт налога по коммерческим операциям, к которым документально обосновано применение ставки НДС, равной нулю.

Раздел 5 — расчёт налоговых вычетов, применимых к налогообложению коммерческих операций, к которым подтверждено либо не подтверждено применение нулевой ставки НДС.

Раздел 6 — расчёт налога по коммерческим операциям, к которым документально не обосновано применение нулевой ставки.

Раздел 7 — коммерческие операции, которые:

- не подлежат налогообложению;

- не признаны налогоплательщиком;

- осуществлены на территории, которая не принадлежит Российской Федерации;

- оплата будущих поставок товаров (услуг), которая будет осуществлена не раньше, чем через шесть месяцев.

Раздел 8 – сведения из книги покупок об операциях, отражаемых за истекший налоговый период. Приложение 1 к разделу 8 – сведения из дополнительных листов книги покупок.

Раздел 9 – сведения из книги продаж об операциях, отражаемых за истекший налоговый период. Приложение 1 к разделу 9 – сведения из дополнительных листов книги продаж.

Раздел 10 – сведения из журнала учета выставленных счетов-фактур в отношении операций, осуществляемых в интересах другого лица на основе договоров комиссии, агентских договоров или на основе договоров транспортной экспедиции, отражаемых за истекший налоговый период.

Раздел 11 – сведения из журнала учета полученных счетов-фактур в отношении операций, осуществляемых в интересах другого лица на основе договоров комиссии, агентских договоров или на основе договоров транспортной экспедиции, отражаемых за истекший налоговый период.

Раздел 12 – сведения из счетов-фактур, выставленных лицами, указанными в пункте 5 статьи 173 Налогового кодекса.

Инструкция по заполнению декларации по НДС гласит, что обязательными для заполнения всеми налогоплательщиками являются титульный лист и первый раздел.

Остальные разделы декларации должны быть включены в состав документа только в том случае, если этого требует присутствие в деятельности субъекта предпринимательской деятельности операций, которые попадают под действие соответствующих законов и нормативных актов.

К содержанию

Требования разделов

Декларация по НДС сдаётся в той форме заполнения, которую требует система налогообложения, применяемая к налогоплательщику, а также типы операций, совершённые за подотчётный период.

При отсутствии на протяжении отчётного периода операций, которые требуют отражения во всех разделах декларации, её подача не является обязательной, а налоговая отчётность по НДС при этом может быть подана в упрощённом виде.

Декларация по НДС, порядок заполнения которой чётко выдержан, будет с лёгкостью принята налоговой.

К содержанию

Раздел 1

Если во время подотчётного периода производились лишь операции следующих видов:

- не подлежащие обложению НДС;

- операции, которые осуществлены не на территории РФ;

- операции, которые не являются объектом налогообложения;

- коммерческие операции, при которых изготовление товаров и услуг занимает больше шести месяцев,

тогда заполняются лишь разделы 1 и 7 и титульный лист. Причём в разделе 1 нужно поставить прочерки в строках декларации.

Если счёт-фактура выставляется с выделением НДС организацией или ИП, который:

- не является плательщиком НДС как сельскохозяйственный производитель, согласно главе 26.1 Кодекса;

- перешёл на УСН;

- перешёл на уплату ЕНВД для определённых видов деятельности,

то подаётся только раздел 1 и титульный лист.

Когда счёт-фактура был выставлен организацией или ИП, которые, согласно статье145 Кодекса, освобождены от уплаты НДС, тогда в налоговой декларации нужно заполнить только раздел 1 и титульный лист.

Если счёт-фактура выставлен ИП или организацией, которые являются плательщиками НДС при осуществлении коммерческой сделки, освобождённой от уплаты налога, согласно пунктам 1-3 статьи 149 Кодекса, или при виде деятельности, которая облагается ЕНВД, согласно главе 26.3, и при этом отсутствуют другие операции, то предоставляется также только раздел 1 и титульный лист.

К содержанию

Раздел 2

Должен заполняться только лицами, которые исполняют обязанности налоговых агентов согласно ст.161 Кодекса. Когда налогоплательщик имеет статус налогового агента и на протяжении налогового периода были осуществлены лишь операции согласно ст.

161 Кодекса, то необходимыми к заполнению являются только раздел 2 и титульный лист. Если налогоплательщиком-налоговым агентом на протяжении налогового периода осуществлены операции согласно ст.

161 Кодекса и операции, которые не облагаются налогообложением или освобождены от него, то обязательно нужно заполнять разделы 2, 7 и титульный лист.

В случае, когда налогоплательщик является налоговым агентом, но не относится к плательщикам НДС, поскольку он перешел на:

- налогообложение для производителей сельскохозяйственной продукции;

- УСН;

- единый налог для определённых видов деятельности,

то заполняются только раздел 2 и титульный лист.

Если налогоплательщик является налоговым агентом, но он при этом, согласно ст.145 Кодекса, освобождается от уплаты НДС, тогда заполняться должны раздел 2 и титульный лист.

Если выполнение обязанностей налогового агента передано иностранной компании, имеющей представительства на территории Российской Федерации, то раздел 2 должен быть заполнен тем отделением, которое уполномочено материнской структурой на уплату НДС по операциям всех отделений, работающих на территории НДС. При этом данный раздел должен заполняться только в отношении представительств, у которых имеется обязанность выступать в качестве налогового агента. Такая система декларирования называется централизованной.

К содержанию

Раздел 3

Обязателен к заполнению и включению в декларацию, если на протяжении налогового периода были осуществлены операции, облагаемые НДС, согласно пунктам 2-4 ст.164 Кодекса. В тех случаях, которые оговорены пунктом 6 ст.171 Кодекса, заполняется приложение №1 раздела 3.

Иностранная организация, которая имеет подразделения на территории РФ и относится к плательщикам НДС, обязана подавать в декларации приложение № 2 раздела 3.

К содержанию

Раздел 4

Включает в себя информацию об операциях, освобождённых от уплаты НДС, а также об операциях, которые облагаются нулевой ставкой.

К содержанию

Обоснование применения нулевой ставки НДС

Для документального обоснования нулевой ставки и вычета налога при совершении продаж товаров и предоставлении услуг, согласно подпунктам 1-6 и 8-10 п.1 ст.164 Кодекса, вместе с предоставлением раздела 4 должны быть предоставлены документы, которые предусмотрены в ст. 165 Кодекса.

Для документального обоснования нулевой ставки и вычета налога при осуществлении продаж товаров и предоставления услуг, согласно подпункта 7 п.1 ст.164 Кодекса, вместе с предоставлением раздела 4 нужно предоставить документы, которые подтверждают соответствие объекта сделки Постановлению правительства РФ № 1033 от 30.12.2000 «О применении нулевой ставки при реализации товаров для официального использования дипломатическими представительствами».

Источник: https://ipinform.ru/otchetnost-i-uchet/otchtetnost-ip/zapolnenie-deklaracii-po-nds.html

Образец заполнения налоговой декларации по НДС в 2020 году

Декларация по НДС (налог на добавленную стоимость) представляет собой ежеквартальную отчетность, которую сдают плательщики общей системы налогообложения, налоговые агенты и посредники в установленный законодательством срок в форме электронного документа.

Рассмотрим более подробно, кто, в какой срок и в какой форме обязан представлять в налоговые органы декларацию по НДС.

Кто сдает налоговую декларацию по НДС

Отчетность по налогу на добавленную стоимость обязаны представлять:

- ИП и организации на общей системе налогообложения.

Исключение предусмотрено для налогоплательщиков, освобожденных от уплаты НДС в соответствии со ст. 145 НК РФ.

- Импортеры товаров на территорию РФ.

При ввозе товаров на территорию России уплачивать НДС и представлять соответствующую отчетность обязаны все ИП и организации, независимо от применяемой системы налогообложения.

Налоговыми агентами по НДС выступают ИП и организации, приобретающие товар у иностранных лиц, не состоящих на налоговом учете в РФ для дальнейшей реализации данного товара на территории РФ, а также арендаторы федерального и муниципального имущества и имущества субъектов РФ. Также налоговым агентом признается лицо, приобретающее государственное имущество и имущество лиц, признанных банкротами (за исключение физлиц, не являющихся ИП).

- Посредники, выставляющие счет-фактуры с выделенной суммой НДС от своего имени.

ИП и организации, являющиеся посредниками (действующие на основании агентского договора, договора комиссии или поручения) уплачивают НДС исходя из полученного ими вознаграждения по указанному договору.

- ИП и организации, не являющиеся плательщиками НДС, но выставившие в налоговом периоде счет-фактуру с выделенной суммой НДС.

ИП и организации, не являющиеся плательщиками ОСНО и действующие в рамках специальных режимов налогообложения (УСН, ЕНВД, ЕСХН или ПСН), но выставившие своим контрагентам счет-фактуру с выделенной суммой НДС обязаны уплатить полученный от контрагента НДС в бюджет и представить налоговую декларацию.

Кто не сдает декларацию

- Плательщики НДС, чей доход за три последних квартала не превысил двух миллионов рублей (без учета НДС), за исключением случаев, предусмотренных п. 5 ст. 174 НК РФ.

- ИП и организации, применяющие специальные режимы налогообложения: УСНО, ЕНВД, ПСН и ЕСХН (за исключением ввоза товаров на территорию НДС).

- Плательщики НДС, не ведущие деятельность в отчетном периоде, у которых отсутствует движение денежных средств по расчетному счету (вместо декларации по НДС они могут подать единую упрощенную декларацию).

В какой форме сдается декларация

Начиная с 2015 года все плательщики НДС и налоговые агенты обязаны представлять отчетность по налогу на добавленную стоимость только в электронной форме через операторов электронного документооборота (ЭДО).

Ознакомиться со списком организаций, являющихся операторами ЭДО можно на официальном сайте ФНС.

Кто может сдавать декларацию по НДС на бумаге

Представлять отчетность по налогу на добавленную стоимость в бумажной форме могут только ИП и организации, освобожденные от уплаты данного налога и налоговые агенты, не являющиеся плательщиками НДС.

Обратите внимание, что сдача декларации по НДС на бумаге при обязанности ее представления в электронной форме будет приравнена налоговым органом к непредставлению отчетности вовсе, что повлечет привлечение к налоговой ответственности и наложение штрафных санкций.

На бумаге также сдается единая упрощенная декларация (ЕУД).

Срок сдачи отчетности по НДС

Декларация по НДС сдается по итогам каждого квартала, в срок до 25 числа следующего месяца.

Источник: https://bizneszakon.ru/nalogooblozhenie/deklaraciya-po-nds-obrazec-zapolneniya

���������� �� ���. ���������� ����������� � ������ ������

���������� �� ��� �� ������ ������� 2019 ���� ���������� � ����. ������� ���� ����� ���������� � 25.07.2019�.

�������� ��������, ��� �� ���� ��� ������ ����� ��-������: �� ������ ������, �� � �����, � ����������� �����������. ���� ������� ���������� ���� ��� �������� ����������� �����������, ��� ����� �������� � ������ � ������ ������, � � ���������� � ����������� �������� ��� ����������� � ��������� ���������������.

�� ���������, ��� ��������� ��������� ����� ���������� �� ��� �� 2 ������� 2019 ���� � ������ ���� ���������.

��� ����� ����������

��� � ����� ���������� �� ������ �� ����������� ��������� �� ������ ������� ������:

- ����������� ���;

- ����������, ������� �� ���������� ����� �� ����������� ���������, �� � ������-�������� �������� ����� ������� ������;

- �����������, ������� �������� ���������� ��������.

����� ����� ����������

����� ���������� �� ��� ����������, � �� 2 ������� 2019 ���� ������������ ���� ������������� �� ����� ������. �������, ��� ��������� ������� � ���������� ������.

���, ������ 010 � 020 ������� 3 ���������� ������ ������������� ��� �������� �� ������� 20/120 � 20 ���������.

������ ���� ��� ���� ����������� �������� ����� �� ������ 18 ���������, � ������� ��������� ������ 041 � 042.

�����������, ������������ �� ������� ������, � ������� 3 ������ ���������� ����� ���������� ��������� ���� � ��������� ������ 043. � � ������� 9 ���������� ��������� ����� ������ 036 � 116 � ����� ���� ������.

���� �������� ���� ������������ ���������� (������ 7). �������� ��� ��� ������� �����������, ���������� � ����� ���� �������� � 1011715, � ��� 1010230 ���������.

���� � ��� ������� ���������� �� ���

�������� ������ ����� ���������� �� ��� � �� ��������� ���������, ��� ��� ������� �� �����.

����� ������� ������ � ����������� �����!

���� �� ��������� ���������� � �������� ����, �� �� ��������� ����������������. �� ������ ������� ������ ���������� �� ������ ����� ������ ��������� ������, ������� �� �������� ������������� ���.

���������� �� ��� �� 2 �������. ���������� �� ����������

����, � ������ ���������� ����������� 12 ��������, �� ���� ����� �������� �� ��������� �� ���.

������������� ��� ���� ���������: ��������� ���� � ������ 1.

��������� ��������� ����

������ �������� ������� �����:

- ���� ������ ���������� �� ��� �������, �� � ������ ������������� ������� 0. ��� ��������� ������ ������������ �� �������;

- ��������� ������ (���) � 22 (��� 2 ��������);

- �������� ��� — ������� ����� ������� ���.

� �����, ��������� ���� �������� � ���� ��������� ����������:

- ��� � ��� �����������;

- ��������� ������, ������� ����������� ������� ������������;

- ��� ��������� ��������� (��� ���������� ���������������);

- ������������ �������� ������������������� ������������, ��� � ������������� ���������;

- ��� ����� � � ��������� ����� ������������� �������� ��� ������������ �� ��������������� ���� (�� ������ � ������ �������� � � ������� �����;

- ���������� ����� ��������, ���������� ����������� � ������������ ������ ���������� � ����������.

��������� ������ 1

������ ����� ���������������� ������ �������� � ������, ���������� ������ ��� ���������� �� ����������� ��������������/���������� ����� � ��������� �� ������� 3 ����������.

� ������ 010 ��������� ����� �����������������, � 020 � ��� ��� ������������ ������ �� ����������� ���������. � ���� 030 � ����� ���, ���������� ������������ � ������, �� � �����������, ���������� �� �. 5 ��. 173 �� ��, �� ���� ���� ����-������� ������������ ������������������-����������, ������������� �� ���.

� ������� 040 � 050 ���������� �����, ���������� �� ������� ������. ���� ��������� �������������, �� ����� ��� � ������ ����������� � ������ 040, ���� �������������, �� � ������ 050 (�������� ���������� �� ����������).

��������� ������ 2

�������� � ���� ������ ������ ��������� ������.

��� ������� ����������� ����������� ��������� ���� ������� 2, ��� � ������������ ������� ����������� ��� ��������, ��� (��� �������), ��� � ��� ��������.

��������� ������ 3

� ������� ����������� ������, ���������� ������/���������� ������ �� ��������������� ����������������� �������. �������, ��� ���� ������ ��� ��� �������� ���������� ���������� �������� � �����������.

������ ������� ��������� ���������������:

- � ������� 010-040 ���������� �������� ������� �� ���������� (�� ��������), ����������, ��������������, �� ����������� ��������� � ��������� �������. �����, ��������������� � ���� �������, ������ ��������� �������� ������, ��������� �� ����� 90.1 � ����������� � ������� ������ �� �������. ��� ����������� ����������� ����������� � ����������� ���������� ������ ��������� ���������;

- ������ 050 �����������, ���� ��������� �����������, ��� �������� ������� �������. ���� ��������������� � ���� ������ � ���������� ��������� ���������, ���������� �� ����������� ����������� ����������;

- ������ 060 ������������� ��� ���������������� � ������������ �����������, ������� ��� ��� ����������� ����. ����� ����������� ��������� ����������� �����, ���������� � ���� ��� �������� �������, ���������� ��� ������������� ��� �������;

- ������ 070 � � ����� ���������� ���� � ���� ������ ������ ����� ���� �������� �����������, ������� ���� � ���� ����������� ��������. ����� ��� �������������� �� ������ 18/118 ��� 10/110, � ����������� �� ���� �������/�����/�����. ���� ���������� ���������� � ������� 5 ���� ����� ����, ��� ���������� ������� �� ��������� ����, �� ��� ����� �� ����������� � ����������, ��� ���������� �����.

- � ������� 3 ���������� ���������� ����� ���, �������, � ������������ � ������������ �.3 ��.170 �� ���������� ������������ � ��������� �����. ��� �������� ����, ����������������� ����� ��� ��������� ������ �� �������� ���������� � ���������� ����������, ������������ �� ��������� ���. ��������������� �������� ������ �������� ���������� � ������ 080, � �������������� �� ������� 090 � 100;

- � ������� 105-109 �������� ������ � ������������� ���� ��� � ����� �� ���������� ������������ �������;

- ����� �������� ������������ ��� ������������� � ������ 110 � ������� �� ����� ���� �����������, ���������� � ����� 5 ����� 010-080, 105-109;

- ������ 120-190 (����� 3) ��������� �������.

- ������ 200 � 210 � ���� �� ���������� �������������� �������� ����� �������� 110 ��.5 � 190 ��.3. ���� ��������� �� ��������� �� ������������ ��� ����� ������� ����� �������������, �� ���������� �������� ���������� � ������ 200, ��� ��� � ������. ���� ������ ������� ��������� ������������ ����� ���, ������� ��������� ���. 210 ��. 3, ��� ��� � ����������.

- ���������� � ������� 200 ��� 210 ������� 3 ����� ������ ������ ������� � ������ 040-050 ������� 1.

� ���������� �� ��� ������������� ���������� ���� ���������� � ������� 3:

1. �� �������� ���������, ������� ������������ � �� ���������� ��� ������������. (���������� ����������� ������ � ���������� �� 4 �������).

2. �� ���������� ���������, ���������� �� ���������� �� ����� ����������� �����������������/�������.

��������� ������� 4, 5 � 6

������ ������ ��������� ������ �� �����������, ������� ����������� ����� ��������� ������ 0 ���������. ��� ���� ����� ���� ���� ��������� �������:

- � ������� 4 ����������� ��������� ��� ������������� ��������, ����� ���������� ������� � �������� �������������� ���������� ������;

- ������ 5 ��������� �����������, ������� ������� ����� �� ���������� �����, �� �������� ����� �� ���������� �������� ������ ������ � ������ �������� �������;

- ������ 6 �����������, ����� �� ���� ������������� ���������� ���������������� �� ����� ������� ������ ����� ���������� ��� ������������� ������.

��������� ������ 7

����� ���������� �������� �� ���������, ������� ���� ��������� � �������� �������� � ����������� �� ��������� ���.

��������� ������ �� ��������� ������ � ��� ���������, ������� �� ���������� ������� �� ����������� ���������.

��������� ������� 8, 9

������ ������� ������������� ��� ��������, ������������� � ����� ������/����� ������� �� ����������� ������.

����� � ������ ����������� ��� �����������, ������� ���������� � ��������� ��������� �� ���.

������� ������������ ��������� ���������� � ����������� � ����������� (���, ���), ���������� ���������� ��� �������� ������-��������, ����������� ��������������� �������/�����, ������ ������� � ������������ ���.

�������� ��������, ������ ���������� � ��������� 1� ��������� �� ����� ���������� ��������� ������ �������� 8 � 9 � �������������.

���� � ����� ����������������� �����-������� ������� ���������, �� ���������������� ������ ������������ ���������� � �������� 8 � 9.

��������� ������� 10, 11

������ ����� ��������� ������ ��������� ���������:

- ������������ � ������, ���������� � ������ ������� ���;

- ����, ����������� �������������� ������;

- �����������-�����������.

������� � 10 ������� ������ �� ���������� ������-��������, � � 11 ������� � �� ������������.

��������� ������ 12

���� ������ ��������� ��� �����������, ������� ����������� �� ������ ���, ����������� � �������� ������� �����-������� � ���������� ������ ������. ������ ���������� �������� �� �����������. ��� ����� ��������� � �������������, ���� ������������ �����-������� �� ������������ ���������.

������ ������ � ���������� �� ���

������ 1. � �������� ���� ����������� �������� ����� � ������� ���������� ��������� �������� �������, �� ��� ���� ��� ����� ������� ��������� ��� � ������ ��� ��������. � �������, ������ ������� ������� �����.

�������. � ���� ������ �������� ����� ���������� ����������.

������ 2. ���������, ��� �������� ������� ������������ ������ ��� ������� � ������-��������.

�������. � ������� ���������� ������������ �������� ������ ������ ����� � � ��������� ������ �������� �� �� ������ �� ������ ����.

������ 3. ��������� � ������ ����� ���� ��������. ����� ��������� ����� ������ �� ��������� � �������������, ������� ������ ���, �� ����� ����������� ��� 26. ��� �����������.

�������. � ���� ������ ���������� ������ � ��������� ���������� ���������� � ������������� ���� 26 �� 01. ����� ����������� ��������� ��������������� ����� � ������� �����. (���������� ���� ��������� � ������� ��� �� 14.03.2016 � ���-7-3/136@).

������ 4. �������� ��������� � ������-��������. ����� ������ ����� ���������� ��-�� ����������� �����.

�������. ������ �������� �� ����� ����� ��������� ��� �������, ������ �������� ��� ����� �������� ����������� � ������������.

����� ���� ��������� � ������������ ���������� ����������, ���������, ��� ���� ��������� ���������. ���� ���������, �� �������� ������������, ����������� � ����� ������������. �������� ��������, ��� ��� ����������� �������� 1�:��� ��� ������ ����� �������� ���������� ����� ����������.�

�������� ���������� ������������ ��������!

Источник: https://www.1cbit.ru/company/news/376360/

Особенности и порядок заполнения декларации по НДС

Любой уважающий себя индивидуальный предприниматель должен внимательно следить за отчетностью своего бизнеса, а бухгалтер — знать алгоритмы заполнения бумаг и оценивать важность написанного. Одним из постоянных отчетов является декларация по НДС. Попробуем выделить основные моменты касаемо оформления данной документации.

Когда требуется заполнять декларацию по НДС

В первую очередь, следует запомнить, что ответственное заполнение декларации по НДС — главный фактор возврата этого налога предприятию. Допущение мелких, а порой и больших ошибок значительно осложняет администрирование налога в целом.

В соответствии с Налоговым Кодексом РФ, налоговая отчетность должна быть заполнена под конец каждого налогового периода, а именно по окончании каждого квартала до 20 числа последующего месяца.

При условии, что в течение подотчетного периода не проводилась ни одна операция, подача отчетности делается в упрощённом виде. К слову, с 1.01.2014 налогоплательщики обязаны сдавать декларацию в электронном виде. Данное требование актуально для всех индивидуальных предпринимателей и организаций, независимо от численности их работников и размера дохода.

декларации по НДС

Для лица, заполняющего налоговую отчетность необходимо строго следовать действующему алгоритму. Ниже приведено требуемое содержание налоговой отчетности, а также основные правила заполнения декларации по НДС.

Узнайте, как можно быстро оплатить налоги онлайн.

По каким формулам происходит расчет НДС?

Документ должен состоять из следующих подразделов:

- Титульный лист – стандартная форма раздела, которая заполняется по установленному образцу, где отражается подробная информация о налогоплательщике.

- 7 разделов.

| № раздела | Комментарий |

| 1 | Содержит подробные расчеты и конечную сумму, которую в виде налогового вычета в дальнейшем должен будет уплатить налогоплательщик в гос.бюджет |

| 2 | Несет информацию об объеме налога, в обязательном порядке перечисляемом в смету, в соответствии с данными налогового агента |

| 3 | Содержит подробный финансовый расчет совершенных налоговых отчислений, которые не облагаются налогами |

| Прил.1 | Отражает точную сумму налога, которая уплачивается налогоплательщиком в случае его восстановления в действующем статусе |

| Прил. 2 | Включает в себя расчет суммарного объема налога на добавленную стоимость по различным операциям продажи |

| 4 | Содержит расчет по коммерческим операциям, к которым обоснованно применение «ставки 0%» |

| 5 | Необходим для внесения данных о расчете вычетов, которые подверглись налогообложению |

| 6 | Внесение данных расчета налога, по каким-либо проводимым финансовым операциям, к которым применялась «ставка 0%» |

| 7 | Несет информацию о коммерческих операциях, не подлежащих налогообложению, а также осуществлённых не на территории России |

Можно заметить, что в текущем 2014 году никаких кардинальных изменений в сравнении с прошлогодними правилами заполнения декларации не произошло.

Как заполнить декларацию по НДС

Не стоит забывать, что если соблюдаются все требования и предписания при заполнении декларации, то это значительно облегчает принятие документа налоговой инспекцией.

Рассмотрим основные требования непосредственно каждого раздела декларации.

Ведется заполнение 1 и 7 раздела, а также титульного листа, в случае, если за отчётный период велись только операции следующего рода:

а) свободные от обложения налоговых санкций;

б) проведенные не на территории РФ;

в) не являющиеся объектом налогообложений;

г) денежного характера, характерной чертой которых является изготовление товаров и услуг, более чем за полгода.

Раздел 2 декларации по НДС заполняется только налоговыми агентами или людьми, исполняющими их обязанности.

- К заполнению обязательны только титульный лист и раздел 2, в случае если налогоплательщик параллельно является налоговым агентом.

- Если налогоплательщик в течение конкретного налогового периода проделывал любые операции, а также операции, не подверженные уплате налогов или же вообще освобождённые от них, необходимо будет прописать второй и седьмой разделы, а так же титульный лист.

- Если налогоплательщик является налоговым агентом, но параллельно свободен от уплаты НДС, к заполнению идет титульный лист и второй раздел.

Раздел 3 декларации по НДС в обязательном порядке включают в налоговую отчетность, если на протяжении отчетного периода выполнялись операции, облагаемые налогом.

Приложение №1 к разделу 3 наполняется данными только в случае, если были совершены операции, связанные с недвижимостью.

Зарубежная компания, имеющая подразделения в РФ и связанная с плательщиками НДС, должна прописать данные в приложении №2 к декларации.

Обязательно наличие данных о перечне, осуществляемых в течении отчетного периода коммерческих операций, освобожденных от уплаты налога, и их фиксирование в соответствующем разделе №4 декларации по НДС.

Раздел 5 и его заполнение уместно и необходимо лишь, когда в отчетном периоде присутствует право включить суммарный объем изымаемых государством средств. Пакет документов, которые подтверждают право задействовать нулевой налог на добавленную стоимость, повторно не подаётся.

Узнайте, как заполнять декларацию 3 НДФЛ.

Этапы и документы, необходимые для регистрации ИП.

Источник: http://svoy-business.com/organizatsiya-biznesa/buhgalteriya/osobennosti-i-poryadok-zapolneniya-deklaratsii-po-nds.html

Макрос

В следующей таблице перечисленные разделы декларации по НДС, а также случаи, когда субъекты должны их заполнять.

Таблица 2. Разделы декларации по НДС

| Раздел | Кто заполняет / Что отражается |

| Титульный лист | Все |

| Раздел 1 | Все |

| Раздел 2 | Налоговые агенты |

| Раздел 3 | Все, кто производил облагаемые операции. Отражается расчет суммы налога к уплате / возврату |

| Раздел 4 | Если велась деятельность по ставке НДС 0%, и есть документы для подтверждения ее правомерности |

| Раздел 5 | Если велась деятельность по ставке НДС 0%, но документов на подтверждение нет |

| Раздел 6 | Если ранее было заявлено о применении ставки 0%, но право на льготу получено только в текущем периоде |

| Раздел 7 | Если есть операции, освобожденные от НДС |

| Раздел 8 | Все, кто производил облагаемые операции. Отражаются данные книги покупок |

| Раздел 9 | Все, кто производил облагаемые операции. Отражаются данные книги продаж |

| Раздел 10 | Посредники отражают данные о выставленных счетах-фактурах |

| Раздел 11 | Посредники отражают данные о полученных счетах-фактурах |

| Раздел 12 | Неплательщики НДС при выставлении ими счетов-фактур |

Из таблицы выше видно, что в большинстве случаев организации и ИП заполняют такие разделы декларации:

- Титульный лист.

- Раздела 1, в котором указывается сумма НДС к уплате.

- Раздел 3, в котором это сумма рассчитывается.

- Разделы 8-9, содержащие данные книг покупок и продаж.

Заполнение остальных разделов зависит от специфики деятельности.

Нулевая декларация по НДС

Плательщики НДС должны подавать отчетность, даже если показатели отсутствуют.

В частности, это необходимо, если:

- в отчетном периоде деятельность не велась либо велась только за пределами РФ;

- в отчетном периоде осуществлялись только операции, не облагаемые НДС;

- субъект производил операции длительного цикла (срок выполнения — более полугода).

В таком случае заполняется только Титульный лист и Раздел 1. В строках, предназначенных для указания сумм налога, ставятся прочерки.

Таблица 3. Коды места представления декларации по НДС (Приложение № 3 к порядку заполнения декларации)

| 213 | По месту учета в качестве крупнейшего налогоплательщика |

| 214 | По месту нахождения российской организации, не являющейся крупнейшим налогоплательщиком |

| 215 | По месту нахождения правопреемника, не являющегося крупнейшим налогоплательщиком |

| 216 | По месту учета правопреемника, являющегося крупнейшим налогоплательщиком |

| 220 | По месту нахождения обособленного подразделения российской организации |

| 223 | По месту нахождения (учета) российской организации при представлении декларации по закрытому обособленному подразделению |

| 231 | По месту нахождения налогового агента — организации |

Во второй части титула указывается ФИО лица, которое подает декларацию от имени организации. Если это сторонний представитель, проставляется код «2». Если представителем является организация, указывается ее наименование.

Титульный лист декларации по НДС

Разделы 8-12

Эти разделы предназначены для отражения конкретных операций, связанных с выставлением либо получением счетов-фактур, которые субъект совершил в отчетном периоде. Данные в эти разделы поступают из книг покупок и продаж, а также журнала учета выставленных и полученных счетов-фактур.

Внимание! При камеральной проверке по НДС данные разделов 8-12 проходят перекрестную проверку. По каждой сделке идет сопоставление информации, указанной в декларации по НДС поставщика и покупателя. Если будут выявлены несоответствия, которые влекут разрывы цепочки НДС либо уменьшение суммы налога к уплате в бюджет (необоснованное увеличение вычетов), информационная система ИФНС пришлет требование о пояснениях.

В Раздел 8 передаются данные из книги покупок. Раздел состоит из двух страниц. Заполняется он по каждому счету-фактуре, по которому в книге покупок заявлен вычет.

Раздел 9 формируется по данным из книги продаж. Заполняется по каждому выставленному счету-фактуре.

К Разделам 8 и 9 существуют приложения, которые нужно заполнять при обнаружении ошибок в соответствующих разделах ранее поданных деклараций, если они влияют на суммы налога, исчисленные в отчетном периоде.

Разделы 10 и 11 содержат данные о посреднической деятельности и заполняются:

- комиссионерами и агентами;

- экспедиторами;

- застройщиками.

Такие организации указывают в Разделах 10 и 11 сведения соответственно из журнала выставленных и полученных счетов-фактур.

Раздел 12 предназначен для неплательщиков НДС и лиц, освобожденных от его уплаты. Если они по какой-то причине выставляли в отчетном периоде счета-фактуры, то их данные следует указать в этом разделе.

Декларация НДС 2018 (образец заполнения)

Актуально на: 14 декабря 2018 г.

Все плательщики НДС обязаны подавать декларации по НДС по итогам каждого квартала (утв. Приказом ФНС России от 29.10.2014 N ММВ-7-3/558@). Декларации могут быть представлены ими в ИФНС только в электронном виде путем передачи по телекоммуникационным каналам связи – ТКС (ст. 163, п. 5 ст. 174 НК РФ).

Коммерческая организация, которая просто продает и покупает товары (не выполняет обязанности налогового агента по НДС, не совершает экспортных операций, не работает как посредник) должна заполнить в декларации:

- титульный лист;

- раздел 1, где показывается сумма НДС к уплате (к возмещению из бюджета);

- раздел 3. В нем отражается расчет суммы налога;

- разделы 8 и 9, в которых указываются сведения из книг покупок и книг продаж, соответственно.

Также, возможно, понадобится заполнить раздел 7 налоговой декларации по НДС. В нем отражаются не облагаемые НДС операции, в том числе освобожденные от обложения НДС.

Остальные разделы декларации также имеют свое предназначение и их необходимо заполнять тем налогоплательщикам и налоговым агентам, у которых в прошедшем периоде, были соответствующие операции. Например, если вы выступаете в качестве налогового агента по НДС, то должны будете заполнить еще и раздел 2 декларации.

Порядок заполнения налоговой декларации по НДС

Заполнение налоговой декларации по НДС начинается с титульного листа. Оно происходит по общим правилам (раздел III Порядка заполнения декларации, утв. Приказом ФНС России от 29.10.2014 N ММВ-7-3/558@). Здесь внимательнее нужно быть с кодом налогового периода. Поскольку в нем ошибиться, пожалуй, проще всего.

Данные о счетах-фактурах, зарегистрированных в книге покупок, по которым налог принимается к вычету, указываются в разделе 8 (код вида операции, номер и дата счета-фактуры, ИНН и КПП продавца, стоимость покупок по счету-фактуре, сумма НДС, принятая к вычету, и др.). А сведения о счетах-фактурах, зарегистрированных в книге продаж, должны быть отражены в разделе 9 (код вида операции, номер и дата счета-фактуры, ИНН и КПП покупателя, стоимость продаж по счету фактуре, сумма НДС по определенной ставке и др.).

На основании информации, которая содержится в разделах 8 и 9, заполняется раздел 3 декларации. А после раздела 3 можно переходить и к заполнению раздела 1.

Источник: https://macros-ht.ru/spravochnik/poryadok-zapolneniya-nds-deklaratsii/