Как прочитать справку 2 ндфл

Название справки состоит из начальных букв выражения «Налог на Доходы Физических Лиц». В ней отражены данные обо всех доходах, которые имеет ее владелец от этого налогового агента, и о величине налога, уплаченного с данных поступлений.

Все виды трудовых доходов и прибыли от бизнеса облагаются в государстве налогом. Его так и называют – подоходный или НДФЛ. Справка 2-НДФЛ показывает экономическую состоятельность людей, их платежеспособность и возможность участвовать в коммерческих сделках.

Получают форму 2-НДФЛ в бухгалтерии своего предприятия. Для этого нужно сделать заявление в устной или письменной форме. По ст. 62 ТК РФ она должна быть оформлена через три дня после подачи заявления. Документ содержит следующие сведения:

- название и реквизиты налогового агента;

- данные о сотруднике;

- его доход, облагаемый НДФЛ, представленный по месяцам; помимо денежного выражения виды доходов различают цифровыми кодами;

- льготы со своими кодами;

- суммарный доход, льготные вычеты, размер годового налога.

Что такое справка 2-НДФЛ и для чего она нужна?

Наиболее часто справку 2-НДФЛ требуют банки от потенциального заёмщика, если вы хотите взять крупную сумму в кредит. Она обязательна для ипотечных заёмщиков и, как правило, необходима при оформлении кредита на покупку автомобиля. При приходе на новое место работы отдел кадров может запросить у вас справку 2-НДФЛ, оформленную вашим прежним работодателем.

Иногда такую справку автоматически выдают при увольнении сотрудника, либо вы можете потребовать её сами. Необходима справка 2-НДФЛ и при оформлении налоговых вычетов, предоставляемых некоторым категориям граждан в определённых ситуациях (например, такой вычет полагается родителям студентов, которые обучаются в платных вузах).

Требуется 2-НДФЛ и в других случаях: для расчёта пенсии, при усыновлении ребёнка или участии в различных судебных разбирательствах (особенно, в части решения трудовых споров).

Немного о справке 2 НДФЛ

Форма 2 НДФЛ является общей для всех работодателей, так как утверждена нормативными документами и относится к одной из форм бухгалтерской отчетности.

Это значит, что любая организация, которая использует труд наемных работников, должна подавать такую справку в налоговый орган на каждого сотрудника в конце каждого отчетного периода.

Кроме того, по заявлению сотрудника справка 2 НДФЛ может быть выдана ему на руки любое количество раз (это вызвано тем, что с течением времени данные, которые в ней указываются, устаревают).

Справки о доходах в обязательном порядке проверяются во время камеральных проверок, а если работодатель не предоставил справку на своего сотрудника, он может быть привлечен к административной ответственности.

Если организация отчитывается за небольшое количество работников (до десяти человек), то справки 2 НДФЛ можно предоставить на бумажном носителе.

Если же сотрудников больше, то документы должны быть в электронном виде, а передать их в налоговый орган можно как по каналам связи (Интернет), так и на магнитных носителях.

При этом нужно также подготовить реестр сведений о доходах физических лиц в двух экземплярах на бумажном носителе, форма которого определена в Приложении №1 к Порядку, утвержденному приказом ФНС России от 16.09.2011.

Расшифровка справки 2-НДФЛ

Необходимо сразу уточнить, что упомянутый приказ ФНС ввел 2 новые формы:

- собственно справку по форме 2-НДФЛ (КНД 1151078) и

- справку о доходах и суммах налога физ. лица.

По первой форме компании и ИП подают сведения налоговикам. Вторая предназначена для выдачи работникам по их заявлениям (п.3 ст.230 НК).

Итак, начнем разбираться, как читать справку 2-НДФЛ, выдаваемую работнику. Всего документ содержит 5 разделов:

- В Разделе 1 содержатся общие сведения о налоговом агенте, выдавшем документ.

- Раздел 2 посвящен личным данным самого работника. Здесь есть несколько кодовых обозначений. «1» в статусе налогоплательщика означает, что работник является налоговым резидентом РФ. Код страны проставляется в соответствии с классификатором ОКСМ (643 — код России). Код документа «21» соответствует общегражданскому паспорту.

- В Разделе 3 справки 2-НДФЛ расшифровываются полученные сотрудником доходы в разрезе по месяцам. При этом каждому виду дохода соответствует собственный код. Например, доход 2002 в справке 2-НДФЛ — это суммы выплаченных премий, а 2000 — зарплата. Подробнее на этих кодах мы остановимся ниже.

- В Разделе 4 налоговый агент указывает, предоставлял ли он гражданину стандартные, социальные или имущественные вычеты в течение отчетного года. Если да, то прописывает код вычета и его размер.

- Наконец, в 5-ом Разделе прописаны общие суммы полученного дохода и уплаченного в бюджет налога. Их мы подробнее разберем ниже.

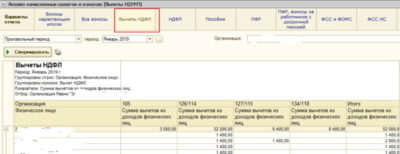

Итого в заполненном вид справка имеет примерно следующий вид:

.

Коды для зарплаты и премий мы уже называли, перечислим еще несколько:

- Кодом дохода 2012 в справке 2-НДФЛ обозначаются отпускные.

- Если человек в течение года брал больничный, в справке 2-НДФЛ появится доход 2300 — пособие по временной нетрудоспособности.

- Когда гражданин видит в справке 2-НДФЛ доход 2010, это значит, что он получил вознаграждение по договору ГПХ.

- Если компания выплачивает физ. лицу дивиденды, они отразятся в справке 2-НДФЛ с кодом дохода 1010.

Коды налоговых вычетов, которые могут быть указаны в справке, также многочисленны. В общей таблице мы сгруппировали их по видам:

Что такое налоговая база в справке 2-НДФЛ

С одной стороны, в соответствии с п.1 ст.210 НК в налоговой базе по НДФЛ учитываются все полученные человеком доходы, в денежной и натуральной формах. С другой, в п.3 ст.210 НК указано, что база по НДФЛ, взимаемому по ставке 13%, уменьшается на сумму налоговых вычетов, предусмотренных ст.218 — 221 НК.

Пример

Что значит «Сумма налога удержанная» в справке 2-НДФЛ

Налоговый агент обязан удержать с выплачиваемых работнику доходов НДФЛ и перечислить его в бюджет. Все этапы по расчету и уплате налога — это строки Раздела 5 в справке 2-НДФЛ «сумма исчисленная, удержанная и перечисленная».

Сначала налог нужно исчислить, т. е. умножить рассчитанную базу на ставку:

Следующий этап: налоговый агент удерживает исчисленный за каждый месяц налог. То есть выплачивает сотруднику зарплату уже за вычетом 13%. Сумма удержанного за год налога отражается в соответствующей строке справки:

Что такое «Сумма налога перечисленная» в справке 2-НДФЛ

В этой строке отображается та сумма НДФЛ, которую работодатель или другой налоговый агент фактически перечислил в бюджет. По правилам она должна быть равна сумме удержанного налога. На практике иногда с уплатой НДФЛ у работодателя возникают сложности. Тогда данные в двух строках будут различаться.

Что включено в прочие доходы НДФЛ

Как мы уже упоминали, все полученные сотрудником доходы отражаются с соответствующими кодами в Разделе 2 справки. Если для какого-то вида дохода в справочнике нет конкретного кода, его обозначают кодом 4800 «Иные доходы». К ним относятся, например:

- сверхнормативные суточные;

- денежная компенсация за использование в служебных целях личного имущества;

- доплаты к больничным и декретным, которые предприятие делает в соответствии с внутренними правовыми актами;

- вознаграждение по ученическому договору и т. д.

Что такое «Сумма фиксированных авансовых платежей» в справке 2-НДФЛ

Эта строка располагается в Разделе 5 справки о доходах. Она заполняется только в том случае, когда речь идет об иностранцах, работающих по патенту. В соответствии с п.2 ст.227.1 НК эта категория граждан обязана платить НДФЛ в виде фиксированного авансового платежа.

https://www.youtube.com/watch?v=x53REcKxEq0

Как написано в п.6 ст.227.1 НК, налоговый агент, при получении соответствующего уведомления от ИФНС, уменьшает сумму НДФЛ к перечислению на размер уже уплаченного работником аванса.

Кто такой уполномоченный представитель в справке 2-НДФЛ

В форме справки 2-НДФЛ, по которой компании отчитываются в налоговую, предусмотрены специальные коды для лица, подписывающего документ:

- 1 — для руководителя налогового агента;

- 2 — для его уполномоченного представителя.

Таким представителем выступает лицо, у которого есть доверенность, выданная руководителем компании или ИП. Например, главный бухгалтер или сотрудник, выполняющий его функции.

Где в справке 2-НДФЛ указана облагаемая сумма дохода

В справку 2-НДФЛ входят только те доходы, которые облагаются НДФЛ по определенной ставке. Необлагаемые (например, декретные) там просто не указываются.

В Разделе 5 документа предусмотрены строки, в которые вносятся значения общей суммы доходов и налоговой базы. Как мы уже объяснили выше, при определении налоговой базы из доходов вычитают суммы предоставленных вычетов.

Справка 2-НДФЛ: где получить, описание документа

Многим гражданам для тех или иных операций необходима справка 2-НДФЛ. Где получить ее? Что для этого потребуется? Как долго изготавливается документ? Разобраться во всем этом предстоит далее. В действительности форма 2-НДФЛ является крайне важной. Особенно если хочется оформить кредит, ипотеку или пенсию. Но почему? Что вообще представляет собой указанная справка?

В среднем после заказа справки придется подождать 3 дня. Именно за этот период организация должна выдать человеку справку о доходах.

В некоторых случаях приходится ждать около 5 рабочих дней, но подобные ситуации возможны только при высокой нагрузке на орган, который оформляет справку.

По установленным законам готовую форму 2-НДФЛ можно получить спустя 3 дня с момента подачи соответствующего запроса. А куда обращаться в том или ином случае? Где именно оформляют справку установленного образца?

Источник: https://uchastok.okd1.ru/konsultacziya/kak-prochitat-spravku-2-ndfl/

Заполнение новой справки 2-НДФЛ за 2016 год

Справку 2-НДФЛ за 2016 год нужно будет заполнять по новым правилам. Очередной проект приказа разработала ФНС. Ольга Жаркова, главный бухгалтер НО НФ «Общественное признание», выяснила, с чем же придется столкнуться компаниям, если законопроект вступит в силу.

Форму 2-НДФЛ обязаны заполнить все организации, являющиеся налоговыми агентами. Это следует из пункта 2 статьи 230 Налогового кодекса. Представить отчет можно как на бумаге,

так и в электронном формате. Кстати, в бумажном виде документ примут только в том случае, если численность сотрудников, получивших доход, не превышает 10 человек.

Для составления справки берут сведения из специального регистра по учету налога на доходы физлиц. При этом данные о вычетах и доходах отражаются в рублях и копейках. А вот размер налога показывают только в рублях. При этом суммы 50 копеек и менее – отбрасывают,

а 50 копеек и более – округляют до целого.

Согласно пункту 2 статьи 230 Налогового кодекса, по общему правилу срок сдачи справки – 1 апреля года, следующего за отчетным. В следующем году эта дата приходится на субботу, поэтому документ нужно сдать не позднее 3 апреля 2017 года. Если же работодателю по каким-то причинам не удалось удержать НДФЛ, то тогда срок сдачи бланка не должен быть позже 1 марта 2017 года.

В этом случае в поле «признак» необходимо указать «2» – такие правила прописаны в пункте 5 статьи 226 Налогового кодекса. Отметим, что сам бланк 2-НДФЛ остался прежним. Он утвержден приказами ФНС от 30 октября 2015 года № ММВ-7-11/485@ и от 17 ноября 2010 года № ММВ-7-3/611. А вот процедура заполнения документа претерпела изменения.

Все дело в том, что поменялись и добавились новые специальные коды вычетов

и доходов.

Воспользуйтесь онлайн калькулятором для расчета НДФЛ

Отражение доходов

В налоговой форме указывают доходы, выплаченные сотруднику по гражданско-правовому или трудовому контракту, согласно пункту 3 статьи 226 Налогового кодекса. При этом используют специальный перечень «Коды доходов».

В него внесены новые значения, которые нужно учесть при составлении справочной формы за 2016 год.

Суммы премий, выплачиваемых за производственные результаты и иные подобные показатели, предусмотренные нормами российского законодательства, трудовыми контрактами или коллективными договорами, отражаются кодом 2002. Если же указываются суммы вознаграждений, перечисляемых

из средств чистой прибыли организации, средств специального назначения или целевых поступлений, то в бланке указывают код 2003.

Иногда доходы, полученные работником, могут быть уменьшены на сумму налоговых вычетов. Их также указывают при отражении от отчете. Для этого предназначен раздел 4 бланка.

Кроме этого, изменились и коды вычетов – они обновлены и дополнены. Теперь в стандартные вычеты добавилось восемь новых кодов, которые нужно учесть уже с 1 января 2017 года.

Стандартный вычет на второго ребенка в возрасте до 18 лет, а также на каждого учащегося очной формы обучения, аспиранта, ординатора, интерна, студента, курсанта в возрасте до 24 лет родителю, супруге (супругу) родителя, усыновителю, на обеспечении которых находится ребенок, отражается кодом 127.

Если речь идет о вычете на третьего и последующих детей, то необходимо указать код 128. Вычет на ребенка-инвалида в возрасте до 18 лет или учащегося очной формы обучения, аспиранта, ординатора, интерна, студента в возрасте до 24 лет, являющегося инвалидом I или II группы, указывается кодом 129.

Обратите внимание

Даты фактического получения дохода, порядок исчисления и перечисления НДФЛ влияют на заполнение регистра налогового учета, на основании данных которого формируются расчет

по форме 6-НДФЛ и справки 2-НДФЛ.

В случае если вычеты представляются опекуну, попечителю, приемному родителю, супруге (супругу) приемного родителя, на обеспечении которых находится ребенок, то по первому ребенку указывается код 130, по второму – 131, а по третьему и последующим – 132.

Вычеты на детей-инвалидов в возрасте до 18 лет или учащегося очной формы обучения, аспиранта, ординатора, интерна, студента в возрасте до 24 лет, являющегося инвалидом I

или II группы, отражаются кодом 133.

Социальные налоговые вычеты пополнил новый код, который позволяет учесть сумму затрат

на независимую оценку квалификации, – код 329. Применять его нужно с 1 января 2017 года.

Мнение эксперта

Комментирует Наталия Морозова, методолог BDO Unicon Outsourcing: «ФНС России был подготовлен проект, информирующий о начале разработки изменений в приказ ФНС

от 10 сентября 2015 года № ММВ-7-11/387@ «Об утверждении кодов видов доходов и вычетов». Этот проект опубликован на сайте www.regulation.gov.ru и находится в стадии обсуждения.

Необходимость поправок вызвана тем, что в главу 23 «Налог на доходы физических лиц» НК РФ с 1 января 2016 года были внесены существенные изменения. В частности: уточнен порядок определения даты фактического получения дохода (п. 1 ст. 223 НК РФ), изменился порядок исчисления и перечисления НДФЛ (ст. 226 НК РФ), введена обязанность по ежеквартальному представлению формы 6-НДФЛ (п. 2 ст. 230 НК РФ).

Зачем это нужно? Дело в том, что даты фактического получения дохода, порядок исчисления и перечисления НДФЛ влияют на заполнение регистра налогового учета, на основании данных которого формируются расчет

по форме 6-НДФЛ и справки 2-НДФЛ. Что касается самих кодов доходов и вычетов, вносимых в отчетный бланк, то предполагается, что они будут использоваться с 1 января 2017 года».

Порядок заполнения

В поле «Признак» проставляется цифра 1 – если справка представляется в соответствии с пунктом 2 статьи 230 НК РФ и цифра 2 – если бланк оформляется в соответствии с пунктом

5 статьи 226 НК РФ.

В поле «за ___ год» – налоговый период, за который составляется форма.

В поле «Номер корректировки» при составлении первичной справки проставляется «00».

Если документ корректирующий, то указывается значение на единицу больше, чем указано в предыдущей справке («01», «02» и т. д.).

Если же форма аннулирующая, то необходимо указать цифру «99».

В поле «в ИФНС (код)» – указывается четырехзначный код инспекции, в которой налоговый агент состоит на учете, например: 7715, где 77 – код региона, 15 – код налогового органа.

В поле «Гражданство (код страны)» указывается числовой код страны, гражданином которой является налогоплательщик. Код страны указывается согласно Общероссийскому классификатору стран мира (ОКСМ).

В поле «Код дохода» указывается соответствующий код, выбираемый из «Кодов видов доходов налогоплательщика». Например:

- в августе вознаграждение директору было выплачено за счет средств чистой прибыли – код 2003;

- в декабре была выплачена премия за производственные результаты (выполнение плана) – код 2002;

- января налогоплательщик получал вычет на третьего несовершеннолетнего ребенка – код 128.

В поле «Код по ОКТМО» указывается код муниципального образования, на территории которого находится организация. Сами коды содержатся в «Общероссийском классификаторе территорий муниципальных образований» ОК 033-2013 (ОКТМО).

Поле состоит из 11 знаков, и если код ОКТМО имеет меньше цифр, то никакие символы в пустых ячейках проставлять не нужно. Индивидуальные предприниматели, нотариусы, занимающиеся частной практикой, адвокаты указывают код по ОКТМО по месту жительства.

Если же ИП налоговый агент ведет деятельность с применением единого налога на вмененный доход для отдельных видов деятельности, то указывается код ОКТМО по месту учета.

https://www.youtube.com/watch?v=Y40ZzqNsBsM

В поле «Статус налогоплательщика» указывается код статуса плательщика. Цифра 1 – если компания является налоговым резидентом РФ; 2 – если не является; цифра 3 присваивается нерезиденту высококвалифицированному специалисту; 4 – если налогоплательщик – участник Государственной программы по оказанию содействия добровольному переселению в РФ соотечественников, проживающих за рубежом, не является налоговым резидентом; 5 – иностранцу-беженцу или получившему временное убежище;

цифра 6 – если налогоплательщик-иностранец осуществляет трудовую деятельность в России по найму на основании патента.

04.02.202006.02.202005.02.2020

Источник: https://www.buhgalteria.ru/article/zapolnenie-novoy-spravki-2-ndfl-za-2016-god

Коды доходов в справке 2-НДФЛ в 2020 году: отпускные, больничные, дивиденды, аренда — Контур.Бухгалтерия

Справка 2-НДФЛ рассказывает об источниках дохода работника, зарплате и удержанных налогах. Каждый источник дохода или налоговый вычет имеет собственный код. Эти коды утверждены Приказом ФНС РФ от 10.09.2015 №ММВ-7-11/387@. В конце 2017 года налоговая служба изменила список кодов (Приказ от 24.10.2017 № ММВ-7-11/820@). Эти коды действуют с 1 января 2018 года. Мы расскажем в статье, какие коды нужно применять в справке 2-НДФЛ в 2020 году.

Коды доходов, которые облагаются НДФЛ всегда

Код дохода 2000 — это заработная плата, включая надбавки (за вредные и опасные работы, за труд в ночное время или совмещение).

Код дохода 2002 — премия за производственные и подобные результаты, которые предусмотрены трудовыми договорами и нормами закона.

Код дохода 2003 — премия из средств чистой прибыли компании, целевых поступлений или средств специального назначения.

Код дохода 2010 — доходы по гражданско-правовым договорам, исключая авторские договоры.

Код дохода 2012 — отпускные.

Код дохода 2300 — больничное пособие. Оно облагается НДФЛ, поэтому сумму вносят в справку. При этом декретные и детские пособия подоходным налогом не облагаются, и в справке их указывать не нужно.

Код дохода 2610 — обозначает материальную выгоду работника по займам.

Код дохода 2001 — это вознаграждение членам совета директоров.

Код дохода 1400 — доход физлица от сдачи в аренду собственности (если это не транспорт, средства связи или компьютерные сети).

Код дохода 2400 — доход физлица от сдачи в аренду транспорта, средств связи или компьютерных сетей.

Код дохода 2611 — прощенный долг, списанный с баланса.

Код дохода 3021 — проценты с облигаций российских компаний.

Код дохода 1010 — перечисление дивидендов.

Код дохода 4800 — “универсальный” код для иных доходов сотрудника, которым не назначены специальные коды. Например, суточные сверх необлагаемого налогом лимита или доплата больничных.

Смотрите полный список доходов и вычетов для справки 2-НДФЛ.

Коды доходов, которые облагаются НДФЛ при превышении лимита

Код дохода 2720 — денежные подарки работнику. Если сумма превышает 4000 рублей, то с превышения взимается налог. В справке сумму подарка показывают с кодом дохода 2720 и одновременно с кодом вычета 501.

Код дохода 2760 — материальная помощь сотруднику или бывшему работнику, который вышел на пенсию. Если сумма помощи превышает 4000 рублей, то с превышения взимается налог. В справке сумму матпомощи показывают с кодом дохода 2760 и одновременно кодом вычета 503.

Код дохода 2762 — единовременная выплата в связи с рождением ребенка. Если сумма превышает 50 000 на каждого ребенка, но на обоих родителей, то с суммы превышения взимается налог. В справке эту сумму показывают с кодом дохода 2762 и кодом вычета 504.

Коды доходов 2-НДФЛ на 2020 год, введенные в последней редакции приказа

Последний раз список кодов доходов ФНС дополнила в начале 2018 года. Изменения утверждены Приказом ФНС от 24.10.2017 № ММВ-7-11/820@. С тех пор изменений не было. Среди последних введенных кодов:

Код дохода 2013 — для компенсации неиспользованного отпуска.

Код дохода 2014 — выходные пособия, компенсационные выплаты в виде среднемесячного заработка на период трудоустройства после увольнения, компенсации руководителям, замам руководителей, главбухам сверх заработка за 3 или 6 месяцев.

Код дохода 2301 — штрафы и неустойки, выплаченные компанией по решению суда за неудовлетворение требований потребителей.

Код дохода 2611 — списанные безнадежные долги;

Код дохода 3023 — доходы в виде процента (купона), полученные налогоплательщиками с рублевых организаций отечественных организаций.

Формируйте справку 2-НДФЛ автоматически в онлайн-сервисе Контур.Бухгалтерия. Здесь вы можете вести учет, начислять зарплату и сдавать отчетность.

Работодатели обязаны представлять в ПФР отчетные документы по сотрудникам. С 2018 года компании и ИП направляют форму СЗВ-М и СЗВ-СТАЖ. В них указывается информация о застрахованных лицах и их страховом стаже. Эти сведения вносятся на индивидуальный лицевой счет (ИЛС) работника в ПФР.

6-НДФЛ считается простым квартальным отчетом — включает только два раздела. Однако разнообразие ситуаций, в которых налоговые агенты удерживают и перечисляют налоги, порождает вопросы по заполнению отчета. Остановимся на одном из них: «Как отображается зарплата в 6-НДФЛ исходя из порядка выплаты?» Вопрос многогранный, поэтому обо всем по порядку.

Источник: https://www.b-kontur.ru/enquiry/364

Для чего нужен код 4800 в справке 2-НДФЛ?

В конце прошлого года ФНС внесла некоторые коррективы в заполнении справок по форме 2-НДФЛ.

Случилось это в середине декабря, однако официального заявления о том, в какой именно момент новые изменения начинают действовать, не поступило, в связи с чем возникло некоторое недопонимание среди работников бухгалтерии.

В середине февраля текущего года от представителей ФНС поступило письмо, в котором указывалось, что новые коды вступили в силу, как положено, спустя десять календарных дней после оглашения приказа. Таким образом, уже в справках 2-НДФЛ за 2016 год новые коды должны были указываться.

Новый код дохода 4800 в справке 2 ндфл обозначается как «иные доходы» и относится к числу универсальных. С его помощью бухгалтерия компании кодирует те доходы, которым в официальном справочнике не был присвоен какой-либо конкретный код.

Существует специальный перечень доходов подобного рода, причем список этот является открытым и постоянно дополняется. В частности, ранее под кодом 4800, равно как и под 2000, кодировались в том числе и премии, для которых специально отведенных кодов не было. На данный момент делать подобное уже нельзя, так как для премий есть коды 2002 и 2003.

Нужны ли уточнения правок в тех случаях, когда компания указала в справке за прошлый год старые коды?

Стоит отметить, что годовые расчеты в текущем году непосредственно взаимосвязаны со справками о доходах, при том что срок сдачи бухгалтерского баланса за 2016 год был точно таким же, как и сейчас. Для того чтобы все отчеты прошли и никаких проблем при этом не возникло, важно просто провести проверку по четырем контрольным точкам.

Что делать, если бухгалтер ошибся и указал код 4008 вместо какого-либо другого?

Невзирая на изменения кодов для премий, уточнение справок в этом случае не требуется и те значения, которые присваивались им в прошлом году, остаются актуальными и на данный момент.

В случае, когда справок по форме 2-НДФЛ было предоставлено в налоговую в значительном количестве и большинство из них включали в себя какие-либо премиальные выплаты, каждую из них также можно не перекодировать, так как представители ФНС никак не смогут определить, что 4800 и 2000 – это именно бонусы. Если же справок не так много, то в идеале бонусы все-таки следует подвергнуть перекодировке, чтобы лишних вопросов точно не возникло.

На данный момент налоговые инспекторы официально заявляют, что никаких штрафов за использование старой кодировки в справках не последует, даже несмотря на то, что формально они вполне могут быть признаны недостоверными.

Copyright Muz4in.Net — Данная новость принадлежит Muz4in.Net, и являются интеллектуальной собственностью блога, охраняется законом об авторском праве и не может быть использована где-либо без активной ссылки на источник. Подробнее читать — «об Авторстве»

Источник: http://muz4in.net/news/dlja_chego_nuzhen_kod_4800_v_spravke_2_ndfl/2017-04-26-43063

Годовые справки 2-НДФЛ

21.04.2017

За каждую неправильную справку 2НДФЛ налоговики могут оштрафовать на 500 руб. Поэтому важно правильно отразить в справках коды доходов и суммы исчисленного и удержанного налога.

2НДФЛ: зарплата за декабрь выплачена в январе

Вопрос. Заработная плата за декабрь 2016 г. была выплачена в январе 2017 г., тогда же НДФЛ был перечислен с бюджет. Как отразить этот налог в разделе 5 справки 2НДФЛ?

Ответ. Налог, удержанный из декабрьской зарплаты в январе при ее выплате, в разделе 5 справки 2НДФЛ за 2016 г. вам надо отразить и как исчисленный, и как удержанный, и как перечисленный. Ведь на дату представления справок 2НДФЛ в инспекцию вы этот налог у физлиц удержали и в бюджет заплатили. Тот факт, что он удержан и перечислен в бюджет в 2017 г., а не в 2016 г., значения не имеет .

Так что у вас не должно быть разниц между указанными строками раздела 5. Все суммы налога должны быть одинаковыми. Разница между исчисленной суммой НДФЛ и удержанной и перечисленной будет только в том случае, если на момент представления справок 2НДФЛ в ИФНС зарплата за декабрь еще не выплачена. Тогда после ее выплаты и удержания налога нужно представить уточненные справки 2НДФЛ, где уже следует указать суммы налога как удержанные .

Как исправить код дохода в 2НДФЛ

Вопрос. Справки 2НДФЛ за 2016 г. были сформированы в бухгалтерской программе автоматически и уже сданы в инспекцию. Компенсация при увольнении работников в них отразилась с кодом 2012 вместо кода 4800. Как исправить ошибку?

Ответ. В справке 2НДФЛ по коду 2012 отражаются суммы отпускных выплат, а по коду 4800 иные доходы, для которых не предусмотрен самостоятельный код . В частности, это относится и к компенсации за неиспользованный отпуск, выплачиваемой при увольнении работника.

С одной стороны, то, что компенсация попала в справку с кодом 2012, а не с кодом 4800, для правильного исчисления НДФЛ значения не имеет. Ведь дата получения этих двух доходов одинаковая день выплаты денег работнику . И НДФЛ с этих сумм перечисляется в бюджет в один срок на следующий день после выплаты дохода.

С другой стороны, за недостоверные сведения в справках 2НДФЛ предусмотрен штраф в размере 500 руб. за каждую «бракованную» справку . А под недостоверными сведениями ФНС понимает, в частности, и неверные коды доходов .

Поэтому, чтобы наверняка избежать штрафа, представьте в ИФНС корректирующие справки 2НДФЛ . В них надо указать :

в поле «N __» номер ранее представленной справки;

в поле «от __.__.__» новую дату составления (дату корректирующей справки);

в поле «Номер корректировки» 01, если это первая корректирующая справка;

по коду 2012 сумму за вычетом компенсации при увольнении;

по коду 4800 сумму компенсации при увольнении.

А все остальные верные суммы переносите без изменений.

Неверные коды в 2НДФЛ за прошлые годы

Вопрос. Обнаружила, что в справках 2НДФЛ за 2014 и 2015 гг. стоит неверный код на компенсацию при увольнении. Какие штрафные санкции предусмотрены за это нарушение?

Ответ.

Источник: http://www.ivcons.ru/obzory-i-stati/stati-dlya-bukhgaltera/godovye-spravki-2-ndfl/

Код дохода 2002 в справке 2-НДФЛ

Сведения о доходах и налоговых отчислениях ежегодно подаются фирмами и ИП в налоговую инспекцию. Несоблюдение этого правила влечет наложение штрафных санкций.

Согласно ст. 62 ТК РФ, сотрудник организации вправе обратиться с просьбой о выдаче справки, и бухгалтерия обязана выполнить ее в трехдневный срок. Бумага требуется работникам для следующих целей:

- трудоустройство к новому работодателю;

- сдача в ИФНС декларации по форме 3-НДФЛ;

- оформление имущественного или социального вычета;

- подтверждение уровня своего благосостояния для заинтересованных структур (банка, органов опеки и попечительства, суда, визового центра и т.д.).

Обязанность выдавать справки возложена законодательством на налоговых агентов – фирм и частных коммерсантов, которые делают выплаты физическим лицам, удерживают с них налог и переводят в бюджет.

Требования к заполнению справки едины вне зависимости от того, кто является получателем документа: ИФНС или банк. Однако в первом случае ошибка бухгалтера чревата штрафными санкциями для агента-составителя или отказом гражданину в предоставлении вычета.

Например, неправильный выбор кода дохода «больничный» в справке 2-НДФЛ не станет причиной отказа в кредите. Для банка первостепенное значение имеет сумма прибыли, полученной от нанимателя. Налоговики, напротив, обратят внимание на допущенную неточность и расценят документ как ошибочный.

Справка по форме 2-НДФЛ. Бланк и образец.

Что такое код дохода?

Для удобства чтения справки 2-НДФЛ в ней используются сокращенные обозначения, отражающие определенные виды прибыли физических лиц и вычетов, предоставленных действующим законодательством. Кодирование делает документ компактным без ущерба для смыслового содержания.

Коды доходов для справки 2-НДФЛ 2017 – это номера, состоящие из четырех цифр, используемые для обозначения вида поступлений сотрудника, полученных от работодателя. Они указываются в третьей части справки.

Чтобы заполнить документ, бухгалтер должен выбрать подходящие значения из справочника, приведенного в Приказе ФНС ММВ-7-11/387@, датированном 2015 годом. Перечень часто обновляется, поэтому для корректного заполнения справок бухгалтеру нужно следить за изменениями законодательства и делать соответствующие настройки в учетной программе (например, 1С).

Последние изменения в действующий справочник были внесены в 2016 году. Сейчас в нем 85 значений, из которых бухгалтер должен выбрать наиболее правильный для сложившейся ситуации. Если не подходит ни одно из имеющихся значений, проставляется код дохода 4800 в справке 2- НДФЛ – «Иные доходы». Он уместен в следующих ситуациях: перечисление компенсации за неиспользованный отпуск, выходное пособие сверх установленного законодательством размера и т.д.

Выбираем код доходов: пример ситуаций

Действующий справочник предлагает широкий выбор вариантов прибыли, получаемой от работодателя, но в сложившейся практике наиболее востребованными признаются следующие коды:

- Вид дохода 2000 – обозначает заработную плату, получаемую специалистами за исполнение возложенных функций, денежное довольствие военнослужащих. Код не используется для обозначения выплат по гражданско-правовым договорам.

- 2010 – используется для отражения в справке выплат, полученных физическим лицом от компании или ИП по ГПБ (исключение – вознаграждения авторам произведений).

- Код 2300 – применяется для отражения выплат по больничным листкам. Напротив числового обозначения бухгалтер прописывает сумму пособия, перечисленного специалисту за период нетрудоспособности.

- 2012 – указывается напротив сумм отпускных, перечисленных персоналу компании.

Важно! Значение «2012» используют в ситуациях, если работающий специалист уходит на оплачиваемый отдых. Если бухгалтер выплатил увольняемому сотруднику компенсацию неотгулянного отпуска, нужно использовать обозначение «4800».

Как отразить в 2-НДФЛ премии и подарки?

С 2016 года премии, указываемые в справке о доходах, делятся на два типа, для каждого из которых установлено собственное числовое обозначение. Бухгалтеру нужно выбрать правильную из альтернатив:

- Код дохода 2002 в справке 2-НДФЛ – используется для отражения сумм поощрений, выплаченных за достижение специалистами результатов, оговоренных трудовым договором или действующими НПА. Эти премии списываются на себестоимость продукции и не выплачиваются из чистой прибыли.

- Код 2003 – иные поощрения, имеющие непроизводственный характер, т.е. не связанные напрямую с результатами труда специалистов (например, премия к юбилею, перед уходом на пенсию и т.д.). Они уплачиваются из чистой прибыли организации или целевых средств.

Какой код дохода в справке 2-НДФЛ применим для отражения материальной помощи персоналу? В 2017-2018 гг. бухгалтеру приходится выбирать между тремя вариантами, используемыми в разных ситуациях:

- 2760 – это суммы, выплаченные работникам (настоящим или бывшим), ушедшим за заслуженный отдых.

- 2762 – денежные поощрения, выплачиваемые матери (отцу) при рождении ребенка.

- 2710 – иные типы материальной поддержки персонала, не попавшие в предыдущие два пункта.

Важно! Помощь по коду 2762, выплаченная в пределах 50 тыс. рублей, освобождена от подоходного налога. При ее указании бухгалтеру нужно обязательно проставить код вычета 503 в справке 2-НДФЛ.

Компания вправе дарить персоналу подарки, приуроченные к торжественным датам и событиям. Для обозначения этих поощрений в 2-НДФЛ применяется код 2720. Если денежный эквивалент презента составляет 4 тыс. руб. и менее, уплата подоходного налога не предусмотрена законодательством. Напротив суммы ставится код вычета 501.

Иные коды доходов в 2-НДФЛ

Справочник кодов обширен: специалисты ФНС предусмотрели большое количество ситуаций, связанных с взаимоотношениями физлиц и налоговых агентов. Рассмотрим другие часто применимые обозначения:

- 1010 – суммы дивидендов, полученных от участия в уставном капитале организации.

- 2400 – поступления от сдачи компании-нанимателю в аренду автомашин, компьютерных сетей и средств связи.

- 1400 – доходы от предоставления работодателю во временное пользование иного имущества, не попавшего в предыдущую категорию.

- 2610 – материальная выгода, выражающаяся в экономии на %% за счет более низкой (нулевой) ставки по займам, выданным фирмой-нанимателем.

- 2510 – код, используемый в ситуациях, когда организация оплачивает за сотрудника коммунальные услуги по месту его проживания, стоимость питания, оздоровления в санатории и т.д.

Согласно разъяснениям ФНС, использование кода 4800 допустимо, если для обозначения ситуации не подходит ни один из перечисленных в справочнике вариантов. Приведем примеры его применения:

- компенсация неотгулянного отпуска при увольнении;

- командировочные сверх нормы;

- доплата пособий до среднего заработка из средств компании.

Чтобы не путаться в обозначениях, бухгалтеру компании рекомендуется использовать коды из нового варианта справочника, утвержденного в 2016 году, вне зависимости от того, кто является потенциальным получателем 2-НДФЛ: налоговая инспекция или сторонняя организация. Нужно «держать руку на пульсе» изменений в законодательстве, чтобы своевременно реагировать на появление новых кодовых обозначений.

Как указать код вычета в справке 2-НДФЛ?

Видам вычетов, на которые вправе претендовать сотрудник, посвящен четвертый раздел справки. Они уменьшают налоговую базу и снижают размер НДФЛ, перечисляемого компанией в бюджет за конкретного специалиста.

https://www.youtube.com/watch?v=b8oAsN9sc8w

Для заполнения раздела бухгалтеру нужно использовать обновленный справочник кодов вычетов, действующий с 2016 года. Все представленные в нем обозначения делятся на следующие группы:

Это стандартные вычеты, предоставляемые родителям на детей. Например, код вычета 126 в справке 2-НДФЛ используется для лица, на обеспечении которого находится ребенок до 18-ти лет (или до 24-х, если он обучается на дневном отделении вуза).

Инвестиционные вычеты, связанные с деятельностью на рынке ценных бумаг.

Имущественные вычеты, предоставляемые налогоплательщику. Код 310 распространяется на суммы, потраченные на строительство, приобретение недвижимости или земли, 311 – на %% по целевым ссудам под решение жилищного вопроса.

Коды социальных вычетов, включая суммы, израсходованные на лечение, обучение самого налогоплательщика или членов его семьи.

Профессиональные вычеты, включающие суммы подтвержденных документально расходов на выполнение работ по гражданско-правовым договорам или получение авторских вознаграждений.

Вычеты, уменьшающие стоимость подарков и материальной помощи. Например, законодательно установлено, что презенты сотрудникам организации стоимостью до 4 тыс. руб. не облагаются подоходным налогом.

Вычет с дохода, полученного в форме дивидендов, оговоренный ст. 214 НК РФ.

Правильный выбор кодов доходов и вычетов – важный элемент корректного составления справки 2-НДФЛ. Допущенные ошибки могут стать причиной долгих разбирательств с ИФНС, а в отдельных случаях – наложения штрафных санкций.

Источник: https://raszp.ru/nalogi/ndfl/kody-dokhodov-i-vychetov-v-spravke-2-ndfl.html

Код 2120 по справке ндфл. Ндфл с дивидендов. примеры исчисления и отражение в отчетности

Код дохода 1010 в справке 2 НДФЛ – это отражение дивидендов. Процесс заполнения справки 2 НДФЛ имеет массу особенностей. Существуют четко определенные требования, которые касаются самой формы и содержания. Справка изначально выступает весьма важным документом формирующим отчетность по отчислениям с доходов физических лиц. Такие документы сдает каждый налоговый агент на всех своих сотрудников.

Документ формируется исключительно за четко определенный период времени – отчетный период. Хотелось бы отметить, что справка данного формата выдается на руки сотрудникам по их индивидуальному требованию. В данном случае, требование отражается в специализированном заявлении свободной формы. В заявлении нужно указать, за какой именно период времени вы хотите получить справку.

Если такие данные не указываются, работодатель выдает справку за последний отчетный период времени.

Код дохода 1010 в справке 2 НДФЛ

Нужно отметить, что все доходы физических лиц облагаются налогом НДФЛ. Стандартный налог составляет 13%, если же речь идет о дивидендах, то в данном случае процентная ставка будет 9%.

Справка составляется по четко определенным правилам, и соответственно, заполнять ее должны сотрудники организации, которая обеспечивает начисление доходов.

Чтобы произвести процесс заполнения справки, обязательно нужно использовать специализированные справочники с кодами документов, кодами регионов, вычетов и доходов.

Благодаря применению таких справочников, формируется четкий документ, который можно составлять в процессе применения специализированной программы.

Все официальные доходы физического лица в обязательном порядке облагаются налогами, именно по этой причине, в справке отображаются все данные, которые касаются начислений сотрудникам.

Особенности оформления справки 2 НДФЛ

- Самое важное значение имеет графа с доходами и отчислениями. Чтобы исключить бумажную волокиту, можно использовать специализированные программы, которые позволяют производить расчет в автоматическом режиме.

Таким образом, вы вводите суммы доходов, после чего, указываете процентную ставку по налогу и производится автоматический расчет исчисляемого налога;

- В справке нужно детально указать информацию о налогах.

В обязательном порядке указывается сумма исчисленного налога, сумма налога, который был удержан с заработной платы сотрудника, а также та сумма налога, которая была перечислена в специализированные инстанции;

- Справка обязательно должна иметь признак 1 или же 2;

- Особенности заполнения справки формируются на основании признаков;

- Все доходы указываются в виде кодов.

Помните о том, что если заработная плата не облагается налогом, то вам нужно указывать специализированные коды, чтобы программа автоматически не насчитала сумму отчислений;

- Налоговые вычеты также указываются в данной справке, так в виде кодов.

Код дохода по договору подряда в справке 2 НДФЛ отражается по-разному. То есть, существует четко определенные правила, которые определяют, что со всех доходов физических лиц

Код дохода 1011 в справке 2 НДФЛ представляет собой информацию по процентам, которые также могут считаться доходом физического лица. Сразу же нужно отметить, что все доходы гражд123

Код дохода отпускных в справке 2 НДФЛ – 2012. Справка является неотъемлемым элементом отчетности по полученным доходам. Со всех доходов физического лица в обязательном порядке

Код дохода 1400 в справке 2 НДФЛ в обязательном порядке указывается в том случае, если работник получает определенные доходы, по недвижимости, представленной в аренду. В

Источник: https://wizecam.ru/kod-2120-po-spravke-ndfl-ndfl-s-dividendov-primery-ischisleniya-i/

Код дохода 2012 в справке 2-НДФЛ: что это в 2020 году

В 2020 году код дохода 2012 в справке 2-НДФЛ означает, что компания выплачивала сотруднику отпускные в течение месяца. Как компании и предприниматели записывают в форме справки 2-НДФЛ выплату зарплаты сотрудникам и вознаграждения директору в 2020 году смотрите в статье.

Как заполнить справку 2-НДФЛ для инспекции >>>

Код дохода 2012 в справке 2-НДФЛ: что это значит в 2020 году

В справке 2-НДФЛ по коду дохода 2012 работодатели указывают сумму отпускных выплат, которые начислены работнику. Под кодом 2012 записывают только те суммы, которые сотрудник получил за ежегодный оплачиваемый отпуск. О том, как как отразить в справке 2-НДФЛ дополнительный отпуск, рассказали эксперты Системы Главбух.

Проверьте, как программа учета записала отпускные с кодом 2012 в справках 2-НДФЛ. Распространены две ошибки – программа добавила отпускные к зарплате или записала компенсации за неиспользованный отпуск под номером для отпускных. Обе ошибки надо исправить.

Компенсации за неиспользованный отпуск надо записать в справке с номером 2013. Если программа учета отнесла отпускные к обычным доходам сотрудника и записала их с номером 2000, то доходы надо перекодировать.

| Подписывайтесь на наш канал в Яндекс.Дзен |

Код дохода 2000 в справке 2-НДФЛ за 2020 год

Работодатели записывают код дохода 2000 в справке 2-НДФЛ, чтобы обозначить зарплату сотрудника, который работает по трудовому договору. Записывать премии под этим значением нельзя, для них предусмотрен отдельный номер — 2002. О том, какой код нужно указать в справке 2-НДФЛ для других выплат, рассказали эксперты Системы Главбух.

Также нельзя записывать в качестве зарплаты под кодом 2000 в справке 2-НДФЛ две другие выплаты:

- вознаграждения по гражданско-правовым договорам с сотрудниками. Вознаграждения – не зарплата, поэтому такие выплаты записывают в справке 2-НДФЛ с другим номером – 2010. Это правило касается подрядчиков и других наемных работников;

- доходы в натуральной форме. Номер 2000 подходит для зарплаты, которую работодатель выдал сотруднику наличными деньгами из кассы или перечислил на карточку через свой расчетный счет. Зарплату, которую работодатель выдал в натуральной форме надо записывать под номером 2530.

Выплаты по гражданско – правовым договорам работодатели записывают с кодом доходов 2010. Например, под кодом 2010 в справке 2-НДФЛ записывают выплаты подрядчикам. Указывать под этим номером зарплату сотрудников, которые получают вознаграждения по трудовым договорам, нельзя. Код для зарплаты в справке 2-НДФЛ – 2000.

Работодатель может применить к доходам по номеру 2010 вычеты, если работник подтвердит свои расходы. Например, сотрудник может заявить профессиональные вычеты на сумму расходов, которые подтвердит документально. Суммы такого вычета в справке 2-НДФЛ надо записать с номером 403. О том, как правильно отразить доходы и вычеты в справке 2-НДФЛ, рассказали эксперты Системы Главбух.

Работодатели используют код 2001 только, если выплачивает вознаграждение директорам или членам управления организации – совету директоров или другому управляющему органу. По этому номеру записывают те выплаты, которые не связаны с трудовыми обязанностями руководителей. О том, как выплатить и учесть вознаграждение членам совета директоров, рассказали эксперты Системы Главбух.

Например, сюда не входит зарплата директора, отпускные и другие выплаты. Для таких доходов есть отдельные коды в справке 2-НДФЛ. Код 2001 можно использовать, если директор получил вознаграждение как член совета директоров, т.е. не за работу по трудовому договору.

Дорогой коллега, подпишитесь на «Главбух» со скидкой!

Узнать больше

На все ваши вопросы с радостью ответят по телефону 8 (800) 505-87-17.

Источник: https://www.glavbukh.ru/art/91341-kod-dohoda-2012-v-spravke-2-ndfl-chto-eto-v-2020-godu

Справка 2-НДФЛ в 2017 году: бланк, коды и срок сдачи

Все организации-работодатели, признаваемые налоговыми агентами, обязаны ежегодно отчитываться в ФНС о доходах и налоге, который с него удержан, в отношении всех своих сотрудников. Таких отчетов законодательством предусмотрено несколько, однако справка 2-НДФЛ занимает среди него особое место. В этом материале пойдет речь о том, что из себя представляет этот отчет, в какие сроки его нужно сдать и на что обратить внимание при заполнении.

Справка 2-НДФЛ имеет многофункциональную роль в информировании налоговых органов и других учреждений, например, банков, о размере заработка граждан и суммах удержанного с него налога.

Если в органы ФНС этот отчет сдается один раз за год, то в течение года она должна быть выдана по заявлению налогоплательщика для предъявления им по месту требования. Поэтому составление этого документа является одной из основных задач любого бухгалтера, который занимается вопросами заработной платы.

Рассмотрим подробнее все нюансы, которые таит в себе этот документ и изменения, произошедшие с ним в 2016 году.

Срок сдачи справки 2-НДФЛ за 2016 год

Сдать форму 2-НДФЛ за 2016 год в налоговый орган по месту регистрации налогового агента необходимо до 1 апреля 2017 года. Однако в этом году этот день выпадает на субботу и является выходным, поэтому крайний срок сдачи переносится на 3 апреля. Именно до этой даты все справки должны быть сданы в налоговую.

Такое ограничение касается только отчетности налоговых агентов. Сами налогоплательщики, желающие получить имущественный вычет имеют право сдавать в ФНС справки 2-НДФЛ в течение всего календарного года.

Бланк 2-НДФЛ

Форма справки, которую работодатели должны использовать в 2017 году, утверждена приказом ФНС России от 30 октября 2015 г. № ММВ-7-11/485. С тех пор в сам блак чиновники не вносили никаких изменений, а вот в порядке его заполнения существуют определенные новации, которые обязательно нужно учесть при отчете за 2016 год.

Коды доходов и вычетов

ФНС в конце 2016 года утвердила целый ряд новых кодов доходов и вычетов, которые необходимо использовать при заполнении формы 2-НДФЛ. Указание неверного кода является ошибкой и влечет за собой неприятные последствия для налогового агента, начиная с признания отчета непредставленным, до штрафа. Поэтому, прежде чем заполнять справку 2-НДФЛ за 2016 год необходимо изучить новые значения.

Все новые коды доходов приведены в таблице ниже.

В частностизменилась кодировка премий, которые работодатели выплачивают сотрудникам за производственные результаты и другие показатели хорошей работы, теперь такие доходы обозначает код 2002, при условии, что они предусмотрены законодательством или трудовым договором. Если поощрения были выплачены за счет прибыли организации -работодателя, то их следует обозначать кодом 2003. Отдельные коды ФНС присвоила доходам граждан от операций с финансовыми инструментами.

Вид дохода Код

Дивиденды 1010

Зарплата 2000

Премия связана с производственными результатами и является частью оплаты труда 2002

Премии и другие вознаграждения за счет чистой прибыли, средств специального назначения или целевых поступлений 2003

Вознаграждение по договору подряда 2010

Отпускные 2012

Больничное пособие 2300

Материальная выгода 2610

Материальная помощь 2760

Доходы, у которых нет своих кодов (сверхнормативные суточные, компенсация за неиспользованный отпуск и т.п.) 4800

Коды вычетов по НДФЛ, которые следует указывать в справке также изменились. По детским вычетам вместо кодов 114-125 налоговые агенты теперь должны приводить коды 126-149, которые стали отдельными для:

- налогоплательщиков-родителей,

- приемных родителей, опекунов,

- попечителей.

Изменился порядок указания на первого, второго, третьего и последующих детей. В этом случае можно легко допустить ошибку, которая повлечет за собой дополнительную проверку отчетности. Ведь, если указать в 2-НДФЛ стандартный вычет, который положен родителям на третьего ребенка в размере 3 тысяч рублей, а код при этом указать по вычету на первого ребенка, сумма которого составляет всего 1,4 тысячи рублей, то налоговые инспекторы обязательно заинтересуются причинами такого расхождения.

Налоговому агенту придется доказывать, что вычет был предоставлен законно и его сумма не превышает предусмотренную Налоговым кодексом. Ведь если налоговый агент необоснованно увеличил сумму вычета, тем самым он уменьшил сумму налога к уплате, фактически обманув бюджет. В этом случае его не только заставят вернуть разницу с учетом пени по нормам статьи 75 НК РФ, но и заплатить штраф в размере 20% от этой суммы, по нормам статьи 123 НК РФ.

Источник: http://spufa.ru/news/spravka-2-ndfl-v-2017-godu-blank-kody-i-srok-sdachi

Код дохода 1010 в справке 2 ндфл — Блог о юриспруденции

Перечень кодов доходов и вычетов для справок 2-НДФЛ в 2018 году изменился: появились новые коды, которые нужно применять уже с 1 января 2018 года.

Законодательная база

Постановление Правительства РФ от 24.10.2017 № ММВ-7-11/820@ вносит последние коррективы в коды доходов и вычетов для справок 2-НДФЛ. Документ зарегистрирован в Минюсте России 21 декабря 2017 года, а значит его поправки вступают в силу с 1 января 2018 года.

Коды видов доходов и вычетов для справок 2-НДФЛ – что новенького?

В части доходов в справке 2-НДФЛ с 2018 года добавляются следующие новые коды.

| 2013 | Сумма компенсации за неиспользованный отпуск |

| 2014 | Сумма выплаты в виде выходного пособия, среднего месячного заработка на период трудоустройства, компенсации руководителю, заместителям руководителя и главному бухгалтеру организации в части, превышающей в целом трехкратный размер среднего месячного заработка или шестикратный размер среднего месячного заработка для работников, уволенных из организаций, расположенных в районах Крайнего Севера и приравненных к ним местностях |

| 2301 | Суммы штрафов и неустойки, выплачиваемые организацией на основании решения суда за несоблюдение в добровольном порядке удовлетворения требований потребителей в соответствии с Законом Российской Федерации от 07.02.1992 N 2300-1 “О защите прав потребителей” |

| 2611 | Сумма списанного в установленном порядке безнадежного долга с баланса организации |

| 3023 | Сумма дохода в виде процента (купона), получаемого налогоплательщиком по обращающимся облигациям российских организаций, номинированным в рублях и эмитированным после 1 января 2017 года |

В части вычетов в справке 2-НДФЛ в 2018 году появился один код.

| 619 | Вычет в сумме положительного финансового результата, полученного по операциям, учитываемым на индивидуальном инвестиционном счете |

Скачать актуальные коды вычетов для справок 2-НДФЛ в 2018 году

Скорая компьютерная помощь

Нужна помощь? Звоните!

Источник: https://apkko.ru/nalogi/kod-dohoda-1010-v-spravke-2-ndfl.html