Как семье с детьми получить льготную ипотеку

У Анны и Николая родился второй ребенок, и теперь им нужна квартира побольше. Они узнали, что семьи с детьми могут взять ипотечный кредит под низкий процент. Рассказываем, кто и на каких условиях может получить льготную ипотеку.

Государственная программа льготной ипотеки для семей с детьми действует с 2018 года. По этой программе банки выдают ипотечные кредиты по ставке ниже рыночной, а затем государство компенсирует им разницу в процентах.

Кто может рассчитывать на льготную ипотеку?

Ее могут взять семьи, у которых в 2018–2022 годах родился (или родится) второй или последующий ребенок. Родители, у которых в это время появилась двойня или тройня, также попадают под условия этой программы.

Причем необязательно, чтобы дети были от одних и тех же родителей. Например, если женщина с ребенком выйдет замуж второй раз и в новом браке родит еще одного малыша, у нее появится право на льготную ипотеку. Или если папа ребенка женится еще раз и у него появится второй ребенок, он тоже может претендовать на ипотеку с господдержкой. Есть это право и у родителей-одиночек.

Кредит на льготных условиях также вправе получить родители, у которых есть ребенок с инвалидностью. При этом других детей в семье может и не быть. По условиям программы, ребенок с инвалидностью может быть рожден и до 2018 года, главное — не позднее 31 декабря 2022 года.

Если заемщики уже имеют жилье, это не лишает их права на господдержку.

На каких условиях дают льготную ипотеку?

Ставка по ипотеке с господдержкой составляет 6% годовых.

Жители Дальневосточного федерального округа могут купить квартиру или дом в своем округе и получить ипотечный кредит под 5% при условии, что второй или последующий ребенок родился после 1 января 2019 года. Если же малыш появился в 2018 году, то только под 6% — как и все остальные жители России. Ставка для семей, в которых есть дети с инвалидностью, на территории ДФО будет равна 5% независимо от даты рождения ребенка.

Банки имеют право самостоятельно устанавливать и более низкие ставки.

Льготная ставка действует весь период кредита.

Максимальная сумма кредита на покупку недвижимости в Москве, Московской области, Санкт-Петербурге и Ленинградской области составляет 12 млн рублей, в других регионах — 6 млн рублей.

Первоначальный взнос должен быть не менее 20% от стоимости жилья. Для него можно использовать материнский капитал и другие субсидии, дотации или материальную помощь. Например, если их выделили семье региональные власти или компания-работодатель.

Выплачивать такой кредит можно только равными (аннуитетными) платежами. Дифференцированные платежи выбрать нельзя.

Минимальный и максимальный срок кредитования банки устанавливают самостоятельно, но обычно не больше 30 лет и не меньше 1 года.

Какое жилье можно купить?

Льготную ипотеку дают на покупку квартиры или дома с землей только на первичном рынке. Покупать квартиры можно как в готовых новостройках, так и в строящихся домах.

Продавцом должна быть компания-застройщик или подрядчик. Нельзя приобрести жилье у другого человека, даже если он купил квартиру в новостройке, но в ней не регистрировался.

Исключения возможны только в Дальневосточном округе: там можно купить жилье и на вторичном рынке, в том числе у физических лиц, но эти послабления действуют лишь для квартир и домов в сельской местности.

Обычно банки дают ипотеку на квартиры в тех новостройках, которые прошли их аккредитацию, то есть соответствуют определенным требованиям. Так что если вы еще не подобрали жилье, можете выбрать из тех вариантов, которые есть у банка. Но некоторые банки соглашаются рассмотреть варианты, предложенные самим заемщиком.

Какие еще требования предъявляют к заемщикам?

Госпрограмма предусматривает общее требование — дети и родители должны быть гражданами России. Банки вправе устанавливать свои собственные требования к заемщикам — например, к уровню дохода, возрасту, трудовому стажу.

Обычно родители становятся созаемщиками. Но некоторые банки разрешают включать в договор и других созаемщиков. Важно, чтобы они тоже были гражданами России.

Можно ли на льготных условиях рефинансировать другой ипотечный кредит?

Если вы уже взяли ипотечный кредит под обычный рыночный процент, его можно рефинансировать его по льготной ставке.

Но должны быть соблюдены все условия госпрограммы: сроки рождения детей, требования к жилью, наличие российского гражданства у детей и заемщиков.

Также важно, чтобы к моменту оформления заявки люди уже выплатили не менее 20% от первоначальной стоимости квартиры. Ведь льготный кредит не может превышать 80% стоимости жилья.

При этом банк вправе сам решать, рефинансировать кредит или нет. Если вам отказали в одном банке, стоит попробовать обратиться в другой. Возможно, там вам пойдут навстречу.

В какие сроки нужно успеть взять ипотеку или рефинансировать кредит, чтобы получить льготную ставку?

Все зависит от даты рождения младшего ребенка. Если он родится до 30 июня 2022 года включительно, то кредитный договор или соглашение о рефинансировании нужно успеть оформить до 31 декабря 2022 года.

Если же ребенок появится на свет с 1 июля по 31 декабря 2022 года, то родители могут заключить новый или переоформить прежний кредитный договор на льготных условиях до 1 марта 2023 года включительно.

Сроки для семей с детьми инвалидами могут отличаться в некоторых случаях. Если ребенок будет рожден до 31 декабря 2022 года, но инвалидность ему установят после этой даты, то получить или рефинансировать кредит по льготной ставке можно до 31 декабря 2027 года включительно.

Есть ли дополнительные расходы по такому кредиту?

Чтобы получить ипотеку, заемщик должен застраховать жилье. На время кредита недвижимость находится в залоге у банка, и он должен быть уверен, что этот залог защищен.

Кроме того, нужно будет внести пошлину за государственную регистрацию права собственности на недвижимость, а также ипотеки в Росреестре.

Придется также оплатить оценку предмета залога — квартиры или дома (за исключением строящихся).

Какие банки дают льготную ипотеку?

За ипотечным кредитом с господдержкой можно обратиться в государственную корпорацию ДОМ.РФ или в один из коммерческих банков, работающих по программе. Список этих банков можно найти на сайте Министерства финансов.

Я уже взял льготную ипотеку, но на других условиях. Как быть?

До апреля 2019 года у программы господдержки были другие условия. Для семей, у которых родился второй ребенок, льготная ставка действовала только три года, для тех, у кого появился третий или последующий малыш, — пять лет. Если же двое и больше детей родились именно в период действия программы, то льготная ставка действовала восемь лет.

Сейчас семьи, которые взяли льготную ипотеку на старых условиях, могут продлить низкую ставку на все время кредита. Для этого надо обратиться в свой банк и поменять условия договора. Рефинансировать кредит можно и в другом банке, который участвует в госпрограмме. Но решение о рефинансировании или заключении допсоглашения в любом случае остается за самим банком.

Источник: https://fincult.info/article/kak-seme-s-detmi-poluchit-lgotnuyu-ipoteku/

Семейная ипотека с государственной поддержкой

- —

- Ипотека

- Семейная ипотека с государственной поддержкой

—

Процентная ставка: от 4.70% годовых Срок: от 3 до 30 лет Первоначальный взнос: не менее 20% стоимости квартиры Возможно использование Материнского капитала (МСК) Возможно применение опций «Легкая ипотека» (по двум документам) и «Справка по форме кредитора» (СТАВКА ПРИ ЭТОМ НЕ УВЕЛИЧИВАЕТСЯ!)

От 21 до 65 лет (на дату погашения кредита)

По одному кредиту заемщиками (созаемщиками) могут быть до 4-х человек, включая супругов, в том числе гражданских, и близких родственников.

Стаж работы

- Работники по найму — от 3 месяцев на последнем месте работы. Общий трудовой стаж не менее 1 года.

- Индивидуальные предприниматели должны осуществлять безубыточную предпринимательскую деятельность не менее 24 месяцев

Пакет документов

- Документы по заемщикам (паспорт гражданина РФ, ИНН, СНИЛС);

- Документы, подтверждающие занятость и доход (не требуется при применении опции «Легкая ипотека»);

- Военный билет/документ, подтверждающий отсрочку (для заемщика мужского пола до 27 лет, с подтвержденным доходом).

- Для программы «Семейная ипотека»: свидетельства о рождении детей заемщика

- Для опции «Материнский капитал»: справка ПФ РФ об остатке средств МСК и государственный сертификат на материнский (семейный) капитал.

- Для программы «Перекредитование»: кредитный договор по ранее полученному кредиту со всеми дополнительными соглашениями (при наличии); справка / выписка по ранее полученному кредиту об остатке задолженности; документы, подтверждающие своевременное погашение задолженности по ранее полученному кредиту

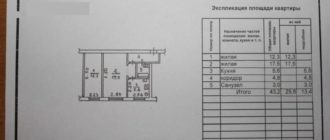

- Документы по недвижимости, передаваемой в залог: отчет об оценке недвижимости; документ, удостоверяющий личность продавца — физического лица (если продавец старше 65 лет, предоставляется справка из ПНД или водительское удостоверение); правоустанавливающие и правоподтверждающие документы, техническая документация.

Ипотечный калькулятор

Участвовать в программе имеют право физические лица, граждане Российской Федерации, кроме участников накопительно-ипотечной системы жилищного обеспечения военнослужащих, у которых:

*** в период с 1 января 2018 года по 31 декабря 2022 года (включительно) родился второй и/или последующий ребенок, являющийся гражданином Российской Федерации,

Источник: https://www.ikchr.ru/ipoteka/semeinaya-ipoteka-s-gosudarstvennoi-podderjkoi

Что такое льготная ипотека с господдержкой и кому она положена — Налоги и право

Приветствуем! Итак, ипотека с господдержкой условия получения 2019 – это тема нашей встречи сегодня. Вы узнаете, что такое ипотека с господдержкой, какие бывают программы помощи от государства и банков, как все правильно оформить. Ипотека с господдержкой 2019 – это верный способ выгодно решить свой жилищный вопрос.

Суть программы

Ипотека с господдержкой — что это значит? Прежде всего, нужно определиться с сутью программы ипотеки с господдержкой. Под ней принято считать только субсидирование процентной ставки банкам при оформлении ипотеки заемщиками на жилье от застройщика или подрядчика.

На самом деле в 2019 году ипотека с господдержкой состоит из целого ряда программ:

- Субсидирование ипотечной ставки со стороны государства

- Ипотека под материнский капитал

- Социальная ипотека

- Военная ипотека

- Ипотека для молодой семьи

- Ипотека 6 процентов

- Реструктуризация ипотеки с помощью государства.

Программа господдержки ипотеки – это целый набор инструментов от государства, который позволяет оформить ипотеку на более выгодных, чем на рынке, условиях определенным нуждающимся и социально значимым категориям населения.

Также ипотека с государственной поддержкой – это комплекс мер со стороны государства, направленный на помощь ипотечным заемщикам быстрее погасить ипотечный кредит за счет специальных субсидий, льгот и сертификатов.

Далее будем разбирать более подробно ипотечное кредитование с государственной поддержкой и вы узнаете как получить ипотеку с господдержкой именно в вашей конкретной ситуации. Субсидирование ипотечной ставки.

Когда в 2015 году наступила острая фаза кризиса в России и банки резко подняли ставки по ипотеке, стройка практически остановилась. Стало невыгодно брать ипотеку, а она была основным драйвером продаж жилья. Тогда под угрозу попала вся строительная отрасль страны.

Чтобы спасти ситуацию, была запущена программа субсидирования банкам ипотечной ставки со стороны государства при покупке жилья напрямую от застройщика. Правительство подписало постановление №220 от 13 марта 2015 года, и вытянула банковскую и строительную отрасль из кризиса.

Государственная поддержка ипотеки заключалась в том, что оно субсидировало банк по формуле: ставка ЦБ + 3,5% пункта, а за это банк должен был выдавать ипотеку по ставке 12% и менее.

Взять ипотеку можно было при соблюдении следующих требований:

- Продавец юрлицо (застройщик или подрядчик). Нельзя было этот кредит взять на квартиру от инвестора физического лица.

- Ипотека на вторичку с господдержкой возможна, но при соблюдении 1 пункта в отношении продавца.

- Первый взнос завышен – 20%.

- Оформляться ипотека могла только на срок до 30 лет.

- Сумма ипотеки до 3 млн. рублей в регионах и до 8 млн. в Москве и области, Питере.

Субсидирование ипотечной ставки с помощью государства очень поддержало застройщиков, и вытянуло строительную отрасль из кризиса, но в начале 2017 года эта программа была отменена.

Государственная ипотека на этом не заканчивается. Давайте узнаем, какая ипотека с господдержкой в 2019 году осталась.

Материнский капитал

Если у вас есть двое детей, то вам крупно повезло. Теперь, это может означать, что вы имеете право оформить материнский капитал (специальный сертификат), а также можете претендовать на получение ипотеки с государственной поддержкой по специальным условиям в банках.

Господдержка ипотечного кредитования формируется из разных инструментов. Материнский капитал стал мощной поддержкой семей. В подавляющем большинстве семьи расходуют его на улучшение жилищных условий. Именно маткапитал стал основой востребованного и актуального продукта – «Ипотека материнский капитал».

Маткапитал дает право погасить ипотеку или оплатить первый взнос. На 2017 год размер 453026 руб. Уже есть информация о том, что планируется рассмотреть вопрос о его продлении до 2023 года т.к. данный инструмент очень хорошо себя зарекомендовал и позволил многим семьям улучить условия проживания.

Суть программы.

его особенность заключается в том, что средства государства вы можете направить не только в погашение ипотеки, тем самым сократив ваш долг перед банком и уменьшив ежемесячный платеж, но и в качестве первого взноса. Таким образом, без денег можно оформить ипотеку просто предъявив сертификат.

Банк выдаст вам ипотеку на всю стоимость квартиры, а вы должны быстро обратиться в пенсионный фонд и написать заявление на перевод средств маткапитала в кредитную организацию. Это занимает примерно 2 месяца. Таким образом, первые два месяца вы будете платить полностью от всей стоимости квартиры, а затем платеж значительно уменьшится за счет погашения ипотеки материнским капиталом.

Ипотеку с государственной поддержкой материнским капиталом можно оформить в ряде крупнейших банков страны. Такой кредит выдает Сбербанк, Россельхозбанк, Уралсиб и ряд других. Ставка от 10,4% на 2017 год.

Социальная ипотека

Государственная программа ипотечного кредитования направлена на решение сложных социальных задач по обеспечению населения собственным жильем. Еще одним инструментом государства стала соципотека.

Что это такое? Социальная ипотека многогранное понятие, состоящие из ряда программ и продуктов главная цель которых поддержать определенные незащищенные категории населения и социально значимые направления экономики (молодые семьи, учителя, врачи, военнослужащие, ученые и т.д.).

Можно выделить ряд ключевых направлений:

- Ипотека у партнеров АИЖК для бюджетников и нуждающихся. Она позволяет снизить первый взнос и ставку по ипотеке.

- Госпрограмма «Жилье для Российской семьи». Она позволит снизить стоимость квадрата квартиры и приобрести её на льготных условиях.

- Участники программы «Молодая семья» имеют право на поддержку государства с оплатой первоначального взноса, а также может претендовать на льготы в банках и оформить ипотеку молодая семья.

- Региональные программы по поддержке ипотечных заемщиков.

Как взять льготную ипотеку и узнать, что такое социальная ипотека можно из нашего прошлого поста.

Военная ипотека

Программа: ипотека с государственной поддержкой военнослужащих уже давно стала знакомым инструментом продаж для банков и надежным помощником в решении жилищного вопроса для военных. Специально для этой категории была запущена специальная военная ипотека условия.

Ипотеку по данной программе за военного оплачивает государство. Также у военнослужащего есть специальный счет, на него регулярно начисляются деньги от государства с целью их реализации на приобретение жилья. Эти средства можно потратить и на первый взнос.

Подробнее о том, как оформить военную ипотеку, на каких условиях в каких банках, вы можете узнать из нашего специального поста.

Молодая семья

Программа «Молодая семья» есть в Сбербанке и Россельхозбанке. Данная программа позволяет снизить первоначальный взнос до 10%, а также можно получить скидку по процентам. Чтобы стать участником достаточно того, чтобы в семье был ребенок и один из родителей был моложе 35 лет.

«Молодая семья» существует в рамках отдельной государственной программы. С её помощью можно получить субсидию от государства на первый взнос в размере 35% от стоимости квартиры. Но данная программа сопряжена с большим количеством бюрократических моментов и требований.

Подробнее о молодой семье читайте наш пост «Ипотека молодая семья».

Ипотека 6 процентов

Источник: https://taradmin.ru/prochee/chto-takoe-lgotnaya-ipoteka-s-gospodderzhkoj-i-komu-ona-polozhena.html

Материнская плата: маткапитал не берут как взнос по льготной ипотеке

Крупнейшие российские банки с широкой региональной сетью отказываются принимать материнский капитал в качестве полного или частичного первоначального взноса по ипотеке с господдежкой для семей с детьми. Например, взять льготный жилищный кредит под 5–6% годовых не получится в ВТБ, Россельхозбанке и Газпромбанке.

Жалобы на это появились на специализированных форумах, в колл-центрах кредитных организаций «Известиям» подтвердили невозможность использовать маткапитал для первоначального взноса.

Банки аргументируют это решение тем, что застройщики не хотят ждать несколько месяцев, пока ПФР переведет им государственную субсидию за второго ребенка.

Жесткая господдержка

На различных форумах новостроек покупатели жалуются, что в Сбербанке, ВТБ, Россельхозбанке и Газпромбанке невозможно оформить льготный жилищный кредит с использованием материнского капитала в качестве первоначального взноса. Как выяснили «Известия», также в займах с господдержкой под 5–6% годовых для семей с детьми отказывают в Райффайзенбанке, МКБ и Совкомбанке.

В колл-центрах и пресс-службах этих кредитных организаций «Известиям» не стали отрицать, что маткапитал не подходит для полного или частичного первоначального взноса на ипотеку с господдержкой. Только в Сбербанке «Известиям» сообщили, что принимают эти средства для льготного жилищного кредитования семей с детьми, однако при условии, что застройщик подождет, пока ПФР перечислит ему деньги.

Как правило, строительные компании не согласны ожидать поступления средств, а свои деньги в размере маткапитала Сбербанк направлять застройщику отказывается. Таким образом, покупка жилья с помощью маткапитала по льготной программе через Сбербанк оказывается невозможна для большинства желающих.

Автор цитаты

Программа ипотеки с господдержкой — инициатива президента Владимира Путина. Ею могут воспользоваться семьи, в которых второй или последующий ребенок родился в 2018–2022 годах. Льготные кредиты на жилье можно получить в одном из 46 банков, утвержденных Минфином.

Первоначальный взнос по такой ипотеке должен быть не менее 20%, процентная ставка 6% (но сейчас некоторые банки дают кредит под 4,5–5%), сумма займа — до 6 млн рублей, а в Москве и Санкт-Петербурге — до 12 млн рублей.

Льготную ипотеку можно взять только для строящегося жилья или при покупке у юрлица.

Крупные банки мотивируют свой отказ принимать маткапитал для ипотеки с господдержкой тем, что берут только собственные деньги заемщика, к которым не относится субсидия от государства. При этом в постановлении правительства говорится, что заемщик оплачивает жилищный кредит за счет собственных средств, в том числе полученных из бюджета (то есть маткапитала).

Однако не очень крупные банки принимают материнский капитал в качестве полного или частичного первоначального взноса по льготной программе. Например, банк «Дом.

РФ», Абсолют Банк, «Уралсиб», «Возрождение», «Зенит», крымский РНКБ, татарстанский «Ак Барс» и другие, рассказали «Известиям» в пресс-службах и колл-центрах этих организаций. Но они работают не во всех регионах и городах России.

Поэтому не все семьи, имеющие право на льготу, реально могут ею воспользоваться. Также не все застройщики сотрудничают с небольшими банками.

Нарушений нет

В пресс-службе ЦБ «Известиям» заявили, что крупные кредитные организации, не принимающие маткапитал для льготного жилищного кредитования, не нарушают закон. Условие о внесении первоначального взноса в размере 20% и более от стоимости приобретаемого жилья достигается «при фактическом направлении средств материнского капитала, а не при наличии права на него претендовать».

Дело в том, что гражданин может получить деньги за рождение второго и последующего ребенка только после того, как подаст в ПФР заявление с просьбой выделить эти средства на улучшение жилищных условий. Однако их перечислят клиенту только по факту сделки с недвижимостью, отметили в пресс-службе ВТБ. И проходит немало времени, пока деньги из ПФР попадут к застройщику. Девелоперы ждать отказываются, констатировала директор департамента ипотечного кредитования СМП Банка Наталья Коняхина.

— Поэтому на практике очень мало сделок с использованием маткапитала в качестве первоначального взноса, — сказала Наталья Коняхина.

Сегодня господдержка на выбранные семьей цели перечисляется в течение 10 дней после принятия ПФР соответствующего решения, рассказали в пресс-службе Пенсионного фонда. Еще два-три года назад закон отводил на это месяц. Срок оформления сертификата в прошлом году был сокращён в два раза, с одного месяца до 15 дней.

Банки, которые дают возможность заемщикам использовать государственные средства, как правило, платят застройщику сами, а потом ждут получения денег из ПФР. Так поступает, например, «Ак Барс», рассказала руководитель направления продаж и партнерского канала банка Екатерина Макеева.

Есть еще одна причина, из-за которой многие финансовые организации не хотят принимать маткапитал в качестве первоначального взноса по льготной ипотеке.

— Именно личные накопления, а не госсубсидии, показывают готовность клиента к соблюдению платёжной дисциплины, — сказал Вадим Пахаленко из ТКБ банка. — Чем меньше первоначальный взнос, тем выше вероятность дефолта, а самые дисциплинированные заемщики обычно располагают 40–50% от суммы кредита.

Сейчас 5–6% покупателей используют материнский капитал в качестве первоначального взноса, рассказал «Известиям» начальник управления клиентских программ и ипотеки строительной компании ПИК Юрий Никитчук.

По его словам, популярность жилищного кредитования с господдержкой растёт благодаря как общему снижению ставок, так и применению льготного процента ко всему сроку действия ссуды.

Управляющий партнер «МИЭЛЬ – Сеть офисов недвижимости» Марина Толстик рассказала, что использование маткапитала для получения кредита с господдержкой зависит от банка.

Если покупатель использует маткапитал как первый взнос по ипотеке, это действительно невыгодно девелоперу, отметила коммерческий директор ГК «А101» Анна Боим. Деньги из ПФР на счет застройщика идут примерно три месяца, объяснила она. Из-за этого возникает кассовый разрыв, который может повлиять на скорость реализации проекта и финансовую отчетность.

С февраля по декабрь 2018 года, в России было выдано всего 4,5 тыс. ипотечных ссуд с господдержкой, свидетельствуют данные Минфина. Но в 2018 году льготная ставка по таким кредитам была ограничена первыми пятью годами.

В 2019 году она была распространена на весь срок ипотеки, и, как следствие, с февраля по август (последние доступные сведения) под низкий процент смогли купить жилье 16 тыс. семей.

В пресс-службе Росстата оперативно не ответили на вопрос «Известий» о том, сколько вторых детей родилось в России в 2018 и 2019 годах.

Источник: https://iz.ru/938533/tatiana-bochkareva-inna-grigoreva/materinskaia-plata-matkapital-ne-berut-kak-vznos-po-lgotnoi-ipoteke

Ипотека с государственной поддержкой

— Статьи — Ипотека с государственной поддержкой

Статьи 45877 +40

В наши дни немногие семьи могут себе позволить обычный ипотечный кредит по причине высоких процентных ставок. Для тех, кто нуждается в улучшении условий проживания, но при этом имеет средние доходы, создана ипотека с государственной поддержкой. В чём её особенности и преимущества?

Это относительно новый проект, в котором принимают участие лишь отдельные банки. Принцип программы основан на том, что Правительство частично направляет средства Пенсионного фонда на жилищное кредитование, что позволяет банка-участникам программы использовать заниженную процентную ставку. Ипотека с государственной поддержкой предназначена для приобретения квартир в новостройках, возведение которых произошло при государственном финансировании.

Кому может быть интересна эта программа? В первую очередь обычным семьям, живущим на среднюю зарплату и желающим приобрести квартиру в новостройке.

Базовые условия

Условия ипотеки с государственной поддержкой достаточно выгодны.

- Процентная ставка – от 11% годовых.

- Кредит выдаётся на срок до 30 лет, либо до достижения заёмщиком предельного допустимого возраста.

- Первоначальный взнос во всех банках составляет 20% стоимости приобретаемой недвижимости (за исключением ТрансКапиталБанка, где первый взнос 15%). При оформлении в залог другого жилого помещения, принадлежащего заёмщику, первоначальный взнос отсутствует.

- Если заёмщик имеет возможность внести первый взнос 40-60%, то процентная ставка будет ниже.

- За участником сохраняется право на налоговый вычет по ипотеке.

- Отсутствуют все банковские комиссии.

- Страхование жизни заёмщика и его трудоспособности в некоторых банках не обязательно, что позволяет значительно сэкономить. Однако в любом случае производится страхование залоговой квартиры от рисков повреждения и утраты.

Сумма ипотечного кредита ограничена по региональному признаку:

- для Москвы и Санкт-Петербурга – не более 8 миллионов рублей;

- для любого другого региона РФ – не более 3 миллионов рублей.

Учитывается также оценочная стоимость жилья, которое оформляют в залог. Размер займа не может превышать 80% стоимости залоговой квартиры. На подбор жилья заёмщику даётся 120 дней.

Требования к заемщику

Требования к заёмщику не сильно отличаются от других ипотечных программ. Возраст – не менее 18 лет (в некоторых банках не младше 21 года) и не более 65 лет на дату окончания кредитных выплат (в Сбербанке не старше 75 лет).

Требуется российское гражданство, не менее полугода трудового стажа на текущем месте работы, наличие достаточного подтверждённого дохода. Зачастую допускается привлечение трёх-четырёх созаёмщиков (в зависимости от банка); их доход учитывается при расчёте максимальной суммы займа. Супруги обязательно являются созаёмщиками.

Размер ежемесячного платёжа не должен составлять более 45% совокупного дохода всех созаёмщиков, участвующих в ипотечной сделке.

В настоящее время не более 10 банков предлагают эту программу, с различными названиями – ипотека на строящееся жильё с государственной поддержкой, а также «Новостройка» или кредит «Фундаментальный». Крупнейшие банки с государственной поддержкой ипотеки – Сбербанк и ВТБ24, также по этой программе работают Газпромбанк, Уралсиб, Инвестторгбанк, ТрансКапиталБанк и некоторые другие.

Очень выгодные условия кредитования предлагает АИЖК по программе «Новостройка»: процентная ставка установлена в размере 7,9%-11% годовых, допускается внесение первоначального взноса за счёт материнского капитала, существуют специальные вычеты для семей с двумя и более детьми. В остальных банках ставка колеблется от 11% до 15% годовых.

Банки предоставляют выгодные условия своим зарплатным клиентам.

Недостатки

Несмотря на заманчивые процентные ставки, ипотека при поддержке государства имеет несколько недостатков.

Во-первых, кредиты по этой программе выдаёт ограниченное число банков. Если жители мегаполисов могут выбрать подходящий банк, то у жителей небольших провинциальных городов вряд ли будет такая возможность.

Во-вторых, сниженная процентная ставка (11% годовых) начинает действовать с момента, когда заёмщик оформит право собственности на квартиру. На стадии строительства процентные ставки выше.

В-третьих, средства на первый взнос – 20% стоимости жилья – удастся накопить не каждому заёмщику со средним доходом (именно на такую категорию граждан рассчитана программа).

В-четвёртых, банки имеют список аккредитованных компаний-застройщиков, и жильё придётся приобретать у них, иначе ставка повысится.

Ипотека с господдержкой – достаточно перспективная программа, однако имеет немало ограничений. Она используется только для покупки квартир на первичном рынке, ограничено число банков, её выдающих, и самих новостроек, где можно приобрести жильё. Пока программа ориентирована только на строящееся жилье, но если вопрос что лучше вторичка или новостройка уже решен, есть смысл обратить на нее внимание.

Вам понравился контент?

+40

Возврат к списку

Источник: http://www.ipoteka-legko.ru/polezno/ipoteka-s-gosudarstvennoy-podderjkoy.html

Ипотека с господдержкой для семей с детьми

Господдержка для семей с детьми

- Господдержка для семей с детьми

Ничего не найдено

По вашим параметрам предложений не найдено

Оставьте заявку, чтобы получить индивидуальное предложение от банка

Расчёт произведен по минимальной процентной ставке. Точные условия по кредиту вы получите после подачи пакета документов.

Для кого подходит данный кредит

Для физических лиц

— Работающих по найму— Зарегистрированные в качестве ИП и/или Собственники бизнеса— Имеющих второго и (или) последующих детей (гражданство РФ), начиная с 1 января 2018 г. и не позднее 31 декабря 2022 г.

— При установлении у Заемщика ребенка с категорией «ребенок-инвалид» не позднее 31.12.2022 г.

Кредитование на приобретение готовой жилой недвижимости (квартир, жилого дома с земельным участком) по договорам куплипродажи у юридического лица-первого собственника после ввода объекта в эксплуатацию (за исключением управляющей компании инвестиционного фонда) Кредитование на приобретение жилой недвижимости (квартира) на этапе строительства у аккредитованных в банке компаний-застройщиков (за исключением управляющей компании инвестиционного фонда), по договору участия в долевом строительстве (договору уступки прав требования) Рефинансирование кредита сторонней кредитной организацией независимо от даты их выдачи, предоставленного на цели указанные выше

Общие сведения

Комиссия за выдачу кредита

Не взимается

Обеспечение кредита

Залог приобретаемого объекта недвижимости

Срок программы

— С 1 января 2018 г. до 31 декабря 2022 г.В случае рождения с 01.07.2022 г. по 31.12.2022 г. второго ребенка и (или) последующих детей у Заемщика — срок предоставления кредита не позднее 01.03.2023 г.

— С 1 января 2018г. по 31 декабря 2027 г. — в случае рождения ребенка у Заемщика не позднее 31 декабря 2022 г. и которому установлена категория «ребенок-инвалид»

Использование средств материнского капитала

— Оплата первоначального взноса (полная либо частичная)

Дополнительные требования

— Обязательное предоставление свидетельства о рождении— При отсутствии сведений о гражданстве в свидетельстве о рождении — документ, подтверждающий гражданство

— Документ, подтверждающий установление ребенку категории «ребенок-инвалид»

Виды страхования

— Имущественное страхование (договор страхования Предмета ипотеки от гибели и повреждения) (является обязательным, исключение — земельные участки)

— Личное страхование (договор страхования Заемщиков от несчастных случаев и болезней)

Условия погашения кредита

Тип погашения

Равными платежами

Досрочное погашение

В любое время без комиссий и ограничений по сумме

Условия программы кредитования

| Минимальная сумма | ||

| Максимальная сумма | Не более 80% от оценочной стоимости объекта недвижимости и не более:12 000 000 ₽(включительно) для жилых помещений, расположенных на территориях г. Москвы, Московской области, Санкт-Петербурга и Ленинградской области6 000 000 ₽(включительно) для жилых помещений, расположенных на территориях субъектов РФ, за исключением г. Москвы, Московской области, Санкт-Петербурга и Ленинградской области | Не более 80% от оценочной стоимости объекта недвижимости и не более:12 000 000 ₽(включительно) для жилых помещений, расположенных на территориях г. Москвы, Московской области, Санкт-Петербурга и Ленинградской области6 000 000 ₽(включительно) для жилых помещений, расположенных на территориях субъектов РФ, за исключением г. Москвы, Московской области, Санкт-Петербурга и Ленинградской области |

| Процентная ставка (годовых): | ||

| Первоначальный взнос от 20—80% (вкл.) | 11%— При отказе Заемщика от личного и/или имущественного страхования на 2-ой и последующие годы кредитования до выполнения условия личного и/или имущественного страхования— При наличии просроченной задолженности | 4.5%Льготная ставка действует на весь срок кредитованияДо регистрации ипотеки в пользу банка (при рефинансировании кредита) действует следующая процентная ставка: ключевая ставка ЦБ РФ на дату выдачи кредита + 4% |

Процентная ставка (годовых):

Требования к Заемщику/Созаемщику

Важно! Право на получение кредита возникает как у матери, так и у отца второго и (или) последующих детей. При этом в состав Заемщиков могут быть включены дополнительно третьи лица, на которые требование по наличию и количеству детей не распространяется, а также как у матери, так и у отца ребенка, которому установлена категория «ребенок-инвалид».

— Гражданин РФ — Предельный возраст на момент окончания срока действия кредитного договора — 70 лет— Минимальный возраст 18 лет— Постоянная либо временная регистрация на территории РФ на момент подачи документов— Если в качестве Заемщика выступает лицо мужского пола в возрасте до 27 лет, не имеющее документов, подтверждающих отсрочку от прохождения воинской службы до достижения 27 лет или увольнение с военной службы с зачислением в запас, то выдача кредита такому Заемщику возможна, при условии привлечения дополнительного Заемщика(ов), не подлежащего призыву на срочную военную службу и имеющего подтвержденный доход. Оценка платежеспособности Заемщиков производится без учета доходов и расходов лица, подлежащего призыву— Постоянное трудоустройство общий трудовой стаж и трудовой стаж по последнему месту работы должен быть не менее 3 месяцев. В случае, если Заемщик является индивидуальным предпринимателем/Собственником бизнеса, деятельность должна осуществляться не менее 12 месяцев. При этом организацией-работодателем могут выступать организации, зарегистрированные на территории РФ и иностранные компании, имеющие филиалы и представительства на территории РФ В случае необходимости привлечения «Созаемщиков» по кредитному договору, требования к «Созаемщику» идентичны требованиям к Заемщику

Требования к предмету залога

Жилой объект недвижимости в многоквартирном жилом доме должен соответствовать следующим требованиям:

— Расположен в городах нахождения территориальных подразделений ПАО «АК БАРС» БАНК (либо ближайших населенных пунктах, расположенных на расстоянии не более 100 км от них, для Южного Регионального центра — не более 300 км)— Зарегистрирован в органах государственной регистрации прав недвижимого имущества и сделок с ним в соответствии с действующим законодательством— Иметь отдельный от других квартир или домов санузел— Не должен быть расположен в многоквартирных домах барачного типа, деревянного типа (в т.ч. сборно-щитовые здания)

— Не должен быть расположен в подвальном этаже здания

Требования к зданию, в котором расположен Объект недвижимости:

Здание, в котором расположен объект недвижимости, 1956 года постройки и старше должно отвечать следующим требованиям:— Не находиться в аварийном состоянии— Не состоять на учете по постановке на капитальный ремонт, реконструкцию с отселением, снос— На момент принятия решения по кредитной заявке должно быть предоставлено согласие страховой компании принять на страхование объект недвижимости

К зданиям 1957 года постройки и младше требования не предъявляются

Объекты недвижимости, находящиеся на стадии строительства:

При приобретении объектов недвижимости, находящихся на стадии строительства, компания-застройщик и строящийся объект должны пройти процедуру аккредитации согласно утвержденному банком порядка, если иное не предусмотрено условиями, программой, схемой кредитования. Решение об аккредитации строящегося объекта действует на срок разрешения на строительство, либо на срок права аренды на земельный участок (в зависимости от того, какой из указанных сроков истекает ранее)

Как получить ипотеку?

Заполните онлайн-заявку на сайте банка (не более 3-х минут)

Получите предварительный ответ от банка

Подойдите в отделение банка с документами для финального решения

Отправить заявку Отправить заявку

Персональные данные

Нажимая на кнопку, я подтверждаю, что ознакомлен и согласен с

условиями подачи онлайн-заявки

Источник: https://www.akbars.ru/individuals/hypothec/gospodderzhka-semya-s-detmi/

Ипотека с господдержкой

В 2005 году был принят законопроект, согласно которому малообеспеченные семьи могут получить жилье по более доступной стоимости. А в 2015 программа была продлена вплоть до 2020 года.

Условия:

- Семья должна соответствовать по возрастным ограничениям – не более 35 лет для обоих супругов или для одного родителя.

- Местные власти должны признать семью действительно нуждающейся в улучшении жилищных условия.

- Должно быть достаточное количество средств для погашения кредита.

Размер субсидии варьируется в зависимости от количества членов семьи, но не меньше 30-35% от стоимости жилья.

Компенсации бюджетникам и госслужащим

Госпрограмма подобного типа разработана специально для госслужащих – врачей, учителей и молодых ученых. При этом они могут участвовать в государственной программе только в том случае, если отработали на благо Государства хотя бы один год.

Благодаря собранным документам государство компенсирует часть жилья, приобретённого в ипотеку. При этом процедура может быть запущена на любом этапе ипотечного кредитования госслужащих, как при её оформлении, так и в процессе выплаты действующего кредитного договора.

Господдержка при рождении ребенка

Согласно новым условиям госпрограммы семьи, в которой в 2018 году родился второй или третий ребенок, могут рассчитывать на ипотеку под 6%. При рождении второго ребенка Государство компенсирует банку все, что выше 6%, в течение 3-х лет, а при рождении третьего ребенка – в течение 5-и лет.

При этом приобрести жилье можно только в новостройках.

Господдержка военных

Госпрограмма по поддержке военнослужащих позволяет решить государственным служащим проблемы с жильем. Причем ипотеку по данной государственной программе оплачивает именно Государство.

Кроме того, у военных есть счет, на который периодически перечисляются средства от государства с целью их реализации на приобретение жилья. Эти же средства можно потратить и на первоначальный взнос.

Источник: https://www.sravni.ru/ipoteka/gosudarstvennaja/

Ипотека с господдержкой 2020: как получить ипотеку с господдержкой

Приветствуем! Итак, ипотека с господдержкой условия получения 2020 – это тема нашей встречи сегодня. Вы узнаете, что такое ипотека с господдержкой, какие бывают программы помощи от государства и банков, как все правильно оформить. Ипотека с господдержкой 2020 – это верный способ выгодно решить свой жилищный вопрос.

Ипотека с господдержкой для семей с детьми 2019 – условия в банке ВТБ

Частным лицам Ипотека Ипотека с господдержкой True False False True False Ипотека с господдержкой: {{getInfoText()}} {{locationSelectorInfo.CityName}} {{locationSelectorInfo.CityName}}

Банк ВТБ выдает льготные ипотечные кредиты в рамках госпрограммы поддержки семей с детьми. Льготная ставка действует весь срок кредита.

Если у вас несколько детей и хотя бы один из них родился в период с 01.01.2018 по 31.12.2022 включительно, вы можете принять участие в программе. Обратите внимание, что недвижимость и целевое использование кредита должны соответствовать требованиям, отраженным в Постановлении Правительства РФ от 30.12.2017 N 1711.

Если у вас уже есть ипотека в ВТБ или другом банке, при соответствии условиям программы, вы также можете получить новые условия и снизить процентную ставку до 5% годовых (при условии личного и имущественного страхования) на весь срок кредита.

- Для этого воспользуйтесь программой Рефинансирования по Ипотеке с господдержкой.

- Для клиентов ВТБ, ранее оформивших ипотеку по программе Ипотека с господдержкой, но на «старых» условиях, с более высокой процентной ставкой, а также для программ Готовое жилье, Строящееся жилье и Рефинансирование действует сервис изменения условий «Дополнительное соглашение». Обратитесь в колл-центр или любой офис Банка.

-

Оформите заявку на ипотеку. Наш сотрудник свяжется с вами, сделает расчет, проконсультирует и назначит встречу в одном из ипотечных центров в удобное для вас время.

Принесите документы в ипотечный центр и получите одобрение через 1-5 дней (или в течение 24 часов по программе «Победа над формальностями»).

Одобрение действительно 4 месяца с даты получения. Вы можете искать квартиру самостоятельно или с помощью наших партнёров.

Жилое помещение должно приобретаться только у юридического лица (за исключением инвестиционного фонда, в том числе его управляющей компании):

- по договору долевого участия в долевом строительстве (договору уступки прав требования по указанному договору),

- или по договору купли-продажи (первая продажа).

Требования к заёмщикам Документы

-

Советуем вам посмотреть предложения от наших партнёров.

Мы уже аккредитовали тысячи новостроек, чтобы вы могли выбрать наиболее подходящую квартиру. Если вы заинтересовались объектом, который не аккредитован банком, сообщите менеджеру, и мы проведём его проверку.

Страхование риска утраты и повреждения приобретаемой квартиры обязательно после оформления права собственности. Личное страхование заемщика не обязательно (при отсутствии личного страхования ставка увеличивается на 1 процентный пункт).

Страхование Оценка жилья

-

Подпишите договор с застройщиком и кредитный договор с банком, а также договор страхования. Банк перечислит деньги застройщику.

После завершения строительства вы сможете оформить право собственности на завершенный строительством объект. Одновременно с регистрацией права собственности будет зарегистрирована ипотека в пользу банка до полного погашения задолженности по кредиту.

Расходы на оформление Оформление договора и проведение сделки

Банк ВТБ выдает льготные ипотечные кредиты в рамках госпрограммы поддержки семей с детьми. Льготная ставка действует весь срок кредита.

Если у вас несколько детей и хотя бы один из них родился в период с 01.01.2018 по 31.12.2022 включительно, вы можете принять участие в программе. Обратите внимание, что недвижимость и целевое использование кредита должны соответствовать требованиям, отраженным в Постановлении Правительства РФ от 30.12.2017 N 1711.

Если у вас уже есть ипотека в ВТБ или другом банке, при соответствии условиям программы, вы также можете получить новые условия и снизить процентную ставку до 5% годовых (при условии личного и имущественного страхования) на весь срок кредита.

- Для этого воспользуйтесь программой Рефинансирования по Ипотеке с господдержкой.

- Для клиентов ВТБ, ранее оформивших ипотеку по программе Ипотека с господдержкой, но на «старых» условиях, а также для программ Готовое жилье, Строящееся жилье и Рефинансирование действует сервис изменения условий «Дополнительное соглашение». Обратитесь в колл-центр или любой офис Банка.

Процентные ставки и условия ипотеки с господдержкой

- Ставка — 5%;

- Личное и имущественное страхование;

- Срок кредита — от 1 года до 30 лет;

- Возможно рефинансирование ранее выданных ипотечных кредитов при соответствии условиям программы.

- Сумма кредита:

- для жилых помещений, расположенных в г. Москве — от 1,5 млн до 12 млн руб.;

- для жилых помещений, расположенных в Московской обл., г. Санкт-Петербурге — от 1 млн до 12 млн руб.;

- для жилых помещений, расположенных в Ленинградской обл. — от 500 тыс. до 12 млн рублей;

- для жилых помещений, расположенных в остальных регионах — от 500-600 тыс. (в зависимости от региона) до 6 млн руб.

Первоначальный взнос:

от 20% стоимости приобретаемой недвижимости

- Приобретаемая недвижимость:

- жилое помещение, реализуемое юридическим лицом (за исключением инвестиционного фонда, в том числе его управляющей компании) по договору:

- для Дальневосточного Федерального Округа кредит предоставляется на покупку на вторичном рынке у физ. лица или юр. лица готового жилого помещения или готового жилого помещения с земельным участком, расположенных в сельских поселениях.

Заемщику

- Наличие постоянной регистрации в регионе, в котором клиент обращается за кредитом, необязательно.

- Рассматриваются различные формы подтверждения доходов (справки по форме 2-НДФЛ и по форме банка).

- Возможен учёт совокупного дохода до 3-х созаёмщиков.

- Возможен учёт дохода как по основному месту работы, так и по совместительству.

Выплачивайте кредит любым удобным вам способом:

- в ВТБ-Онлайн Регистрация не требуется. Вход по номеру карты или УНК (уникальный номер клиента).УНК указан в Заявлении на предоставление комплексного обслуживания – документ, который вы получили при оформлении кредита. ;

- через сеть банкоматов ВТБ по всей России;

- через кассу любого отделения BТБ Платёж можете внести не только вы, но и любой человек по вашей просьбе – нужен номер вашего кредитного договора и паспорт того, кто будет платить ;

- переводом из другого банка;

- через отделения Почты России.

Вы всегда можете погасить свой кредит досрочно. Частичное или полное погашение можно произвести без посещения отделения через ВТБ-Онлайн.

190000, г. Санкт-Петербург, ул. Большая Морская, д. 29 Генеральная лицензия Банка России №1000

Ⓒ ВТБ, 2020

Для повышения удобства работы с сайтом Банк ВТБ использует файлы cookie. В cookie содержатся данные о прошлых посещениях сайта. Если вы не хотите, чтобы эти данные обрабатывались, отключите cookie в настройках браузера.

Пожалуйста, оцените удобство сайта

Источник: https://www.vtb.ru/personal/ipoteka/dlya-semej-s-detmi/

Семейная ипотека

У заемщика/созаемщика в период с 1 января 2018 года по 31 декабря 2022 года, родился второй и (или) последующий ребенок (гражданин РФ).

Основным заемщиком должен быть мать или отец второго и (или) последующих детей.

От 21 года на момент подачи документов на кредит и не должен превышать 65 лет на момент окончания действия кредитного договора.

Российская Федерация.

Фактическое место жительства/ работы

Должно находиться на территории Российской Федерации.

Минимальный стаж работы

Физические лица, работающие по найму:

- Не менее 3 месяцев при общем трудовом стаже не менее 2 лет.

- Не менее 3 месяцев при общем трудовом стаже не менее 1 года для Зарплатных Клиентов и Индивидуальных Зарплатных клиентов.

- Не менее 6 месяцев при общем трудовом стаже не менее 1 года.

- Не менее 1 года, если данное место работы первое для заемщика.

Нотариусы, занимающиеся частной практикой/адвокаты с собственным адвокатским кабинетом: профессиональная деятельность должна вестись не менее 1 финансового года.

Владельцы/совладельцы бизнеса/индивидуальные предприниматели: деятельность компании должна вестись не менее 3 финансовых лет.

Наличие телефона

Рабочий телефон, а также домашний и/или мобильный обязательно.

Минимальный доход

по основному месту работы после налогообложения

Заемщика:

- 20 000 рублей — для Москвы/МО, Санкт-Петербурга/ЛО, Екатеринбурга, Сургута, Тюмени.

- 15 000 рублей — для остальных регионов.

Созаемщика:

- 10 000 рублей — независимо от региона.

- Отсутствие плохой кредитной истории

- Не должен иметь более 2 ипотечных кредитов (с учетом вновь одобряемого).

- Официальный супруг(а).

- «Гражданский» супруг(а)Не зарегистрировавшие брак разнополые лица и не состоящие в зарегистрированном браке с иными лицами..

- Близкие родственникиБез наделения собственностью в залоговом имуществе. заемщика и/или супруга(и)/ гражданского(ой) супруга(и) заемщика (при условии что он(а) выступает созаемщиком по кредитному договору):

- родители,

- дети,

- братья и/или сестры.

Источник: https://www.raiffeisen.ru/retail/mortgageloans/family/

Подобрать ипотеку

Ипотека — банковский продукт, который позволяет получить долгосрочное финансирование на покупку жилья. Само имущество служит залогом и обеспечивает гарантию на случай, если заемщик не сможет погасить кредит. Ежемесячный платеж включает в себя часть основного долга (общая сумма заимствованных денег) и проценты за пользование заемными средствами.

Если вы задумываетесь над оформлением ипотеки, Банк «Возрождение» готов предоставить различные программы кредитования в зависимости от первоначального взноса, сроков и других условий:

- «Новостройка» — первоначальный взнос от 10%, сумма — до 30 млн рублей. Срок погашения — до 30 лет

- «Вторичный рынок» — первоначальный взнос от 15%, сумма — до 30 млн рублей. Срок погашения — до 30 лет

- «Покупка недвижимости с господдержкой» — ипотечный кредит на покупку недвижимости по Договору уступки/участия в долевом строительстве. Минимальный первоначальный взнос — 20 %

- «Рефинансирование» — получение нового ипотечного кредита с целью погасить существующую задолженность. Максимальная сумма — до 15 млн рублей, срок кредитования — до 30 лет

- «Рефинансирование без документов»

- «Рефинансирование с господдержкой» — ипотека для молодых семей

- «Готовый дом» — ипотека для покупки дома с землей на вторичном рынке

- «Альтернатива» — покупка под залог недвижимости в собственности

Несколько причин оформить ипотеку в Банке «Возрождение»:

- Короткий срок решения жилищных проблем

- Возможность досрочного погашения ипотеки без штрафных санкций

- Низкая процентная ставка и минимальный первоначальный взнос

- Возможность рефинансирования предыдущего ипотечного кредита

- Кредитование в рублях, что позволяет исключить риски, связанные с колебанием курса иностранных валют.

Как просто оформить ипотеку?

Если вы мечтаете о собственном жилье и даже подобрали подходящие варианты недвижимости, но встал вопрос с финансированием — обращайтесь в Банк «Возрождение». Мы поможем купить любую недвижимость: квартиры в новостройках, таунхаусы, апартаменты, частные дома или коттеджи.

Понимая, что бюрократические вопросы требуют времени и нервов клиента, мы предусмотрели все необходимое для упрощения процедуры получения кредита. Чтобы взять ипотеку, вам достаточно:

- выбрать оптимальную программу кредитования

- подать заявку на ипотеку в отделении банка или онлайн

- собрать документы (копию паспорта, СНИЛС, справку по месту жительства, с работы, о подтверждении доходов, свидетельство о браке, рождении детей, выписку из пенсионного фонда и др.)

- дождаться предварительного решения

На всех этапах вам будет оказывать помощь квалифицированный сотрудник банка. Для расчета ипотеки можете воспользоваться кредитным калькулятором на сайте.

Источник: https://www.vbank.ru/mortgage/

Кому доступна ставка?

Родителям, у которых рождается 2-й и/или 3-й ребенок с 1 января 2018 по 31 декабря 2022, либо имеющим ребенка с инвалидностью.

Если данное условие вам не подходит, подберите другую ипотечную программу — здесь

Смотреть все программы

Что можно купить?

- квартиру в новостройке

- жильё в новом готовом доме (от застройщика)

Время действия программы

Программа работает с 1 января 2018 года по 31 декабря 2022 года включительно. Если в течение этого периода родился второй или третий ребёнок, семья может рассчитывать на ипотеку с господдержкой. Субсидированная ставка будет актуальна в течение всего срока кредитования.

Использование материнского капитала

- в качестве первоначального взноса

- для досрочного погашения

Как использовать материнский капитал до трехлетия ребенка — читать далее

Другие условия льготной ипотеки

- Максимальная сумма кредита – 3 млн рублей

- Первоначальный взнос – от 20%

Риэлтеры «Жилфонда» эффективно работают с программой и помогают воспользоваться поддержкой государства.

* Ставка 4,5% для клиентов агентства недвижимости «Жилфонд», у которых появился второй или третий ребенок, предоставляется по программе «Семейная ипотека» «Газпромбанк» (АО).

** Ставка 4,9% для граждан РФ, имеющих ребенка (также гражданин РФ), который рожден не позднее 31.12.2022, и которому установлена категория «ребенок-инвалид», предоставляется по программе Транскапиталбанка (ПАО) — «Ипотека в ползунках».

Кредиты не предоставляются в случае, если объект приобретается по предварительному договору купли-продажи, или договору об участии в жилищно-строительном кооперативе. Рефинансировать ранее рефинансированные ссуды можно не более двух раз. К гражданам Российской Федерации, имеющих ребенка, в отношении которого установлена категория «ребенок-инвалид», не применимо условие по минимальному количеству детей – не менее двух. При условии предоставления справки по форме #1031н.

Узнать подробнее об ипотеке со ставкой 4,5-4,9% можно у риэлтеров «Жилфонда»

Источник: https://jilfond.ru/ipoteka/semeinaya