Ипотека без первоначального взноса

Мечтаете об улучшении жилищных условий или приобретении собственной квартиры, если ее еще нет? Сделать разовый взнос за недвижимость могут единицы, и основная масса граждан, покупающих жилье, прибегают к помощи ипотечного кредитования. В этом случае многие банки предлагают оформить квартиру в ипотеку без первоначального взноса. Рассмотрим два основных способа, как это можно сделать.

Ипотека под залог имущества

Обычно предметом залога является уже имеющаяся квартира или же приобретаемая. В некоторых банках, если в залог вносится недвижимость, проценты по такому кредиту ниже, чем по остальным видам ипотеки. Большой плюс еще и в том, что такая ипотека позволяет купить квартиру в любой новостройке и неважно, аккредитован конкретный объект банком или нет.

Важный момент для получения ипотеки без первоначального взноса в Новосибирске – не нужно иметь деньги на первый взнос, это часто является основным препятствием для получения кредита. В этом виде кредитования существуют нюансы, о которых следует помнить заемщику. Банк не выдаст кредит, если ваше жилье слишком старое с высоким процентом износа или стоит в программе на снос.

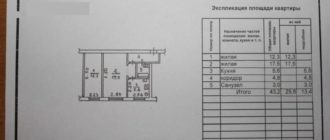

Сумма, выдаваемая заемщику, составляет 60-70% от стоимости имеющего жилья.

Кредит для физических лиц

Еще вариант получения ипотеки без первоначального взноса – оформить обычный кредит для физических лиц. Если у вас уже есть накопления или вы планируете расширить жилплощадь, продав старую квартиру, но не хватает суммы для покупки новой, тогда лучше воспользоваться потребительским кредитом.

Он отличается от ипотечного ограничением по сумме – до 1 млн. рублей, и максимальным сроком кредитования – до пяти лет, тогда как ипотека выдается на срок до 30 лет.

Размер заработной платы для получения потребительского кредита должен быть больше почти в два раза, требования для ипотечного по зарплате мягче.

Совет от специалистов: прежде чем выбрать вид кредитования, очень взвешенно оцените свои реальные возможности и риски. Не забывайте, что проценты при выдаче ипотеки на приобретение недвижимости без первоначального взноса будут выше, так как и банк тоже рискует.

Если вы всё же остановились на ипотеке без первоначального взноса, калькулятор (специальная программа) поможет рассчитать оптимальную для вас сумму и ежемесячные выплаты с процентами. Сотрудники АН «Грановит» подберут подходящую именно вам программу кредитования.

Ипотечный калькулятор:

Вы можете рассчитать приблизительную сумму ежемесячного платежа или задать вопрос специалисту по ипотеке

Пожалуйста, звоните нам: (383) 203-11-11 и записывайтесь на консультацию или обратитесь в офис продаж.

Источник: https://www.granovit.ru/ipoteka/ipoteka-bez-pervonachalnogo-vznosa/

Ипотека без первоначального взноса в Краснодаре

25 Февраля 2019

Как купить квартиру в ипотеку без первоначального взноса в новостройках Краснодара? Далеко не у каждого потенциального покупателя жилья есть возможность накопить первый взнос на свою квартиру.

В Краснодаре этот вопрос вполне можно решить с помощью ипотеки без первоначального взноса. Это популярный банковский продукт, который не требует при покупке жилья накоплений в размере 10-15% от стоимости квартиры.

Будущему собственнику достаточно определиться с выбором недвижимости, узнать ее цену и подать заявление в кредитно-финансовое учреждение на получение ипотечного кредита.

Важно заранее сделать расчет суммы платежей по ипотеке и оценить возможность ежемесячной уплаты без просрочек.

Специальное банковское предложение или акция совместно с застройщиком

Такие продукты периодически встречаются в банках при кооперации с застройщиками. В условиях такого кредитного предложения выбор объекта покупки ограничен квартирами определенной строительной организации.

Для подачи заявки заёмщику нужно подтвердить свои доходы, принести необходимый пакет документов и ждать решения. Оформление ипотеки в банковской организации при наличии постоянного дохода происходит по стандартной схеме.

Плюсы: заемщик получает денежные средства на всю стоимость недвижимости. Процентная ставка зависит от условий банка. При одобрении учитывается доход. Обычно сумма ежемесячного платежа не должна превышать 40% совокупного семейного дохода.

Минусы: кредитование по классической схеме возможно в ограниченном количестве банков. Чаще всего это разовые акции и их наличие зависит от текущего состояния рынка и экономики. Ипотека без первоначального взноса предоставляется наемным работникам с подтвержденным доходом по 2НДФЛ.

Нецелевой кредит под залог имущества

В данной схеме в качестве дополнительных гарантий для банка выступает имеющаяся у заемщика недвижимость. На нее и накладывается обременение на период действия кредитного договора.

Жилье при этом должно отвечать ряду требований. Как правило это: отсутствие прописанных детей, пригодность для жизни, оценочная стоимость больше суммы кредита на 30%.

В качестве залога могут выступать и другие ценности, такие как: акции, золото, ценные бумаги

Например, Сбербанк предлагает такой продукт как: «Нецелевой кредит под залог недвижимости». Процентная ставка 13%, сумма — до 10 млн. руб., срок до 20 лет.

Плюсы:нет ограничений в выборе покупки. Достойная альтернатива ипотеке с 0 взносом.

Минусы: проценты выше чем при ипотеке с первоначальным взносом.

Ипотека с материнским капиталом как первоначальный взнос

Отличается данный вариант тем, что родители должны будут наделить всех детей правом собственности купленной недвижимости. Доли в денежном эквиваленте должны быть не меньше суммы материнского капитала. Это касается в том числе детей, рожденных после использования материнского капитала.

Для получения сертификата на материнский капитал необходимо обратиться в Пенсионный фонд РФ по месту жительства.

Плюсы: стандартная схема кредитования. без подводных камней. Нет нужды копить первоначальный взнос.

Минусы: не все банки дают ипотеку с материнским капиталом на первоначальный взнос. Очевидно, не у всех есть двое и более детей, рожденных с момента начала действия программы.

Плюсы: до 100% стоимости квартиры может быть оплачено накопительным ипотечным сертификатом.

Минусы: льгота военной ипотеки предоставляется только военнослужащим после трех лет непрерывной воинской службы.

Существует определенный риск получения отказа на получение займа при рассмотрении кредитной истории, риск существенного снижения суммы кредита из-за долговой нагрузки.

Плюсы: сомнительны, однако для некоторых это единственный реальный способ.

Минусы: Потребительский кредит и ипотека в сумме накладывает серьёзную финансовую нагрузку: приходится ежемесячно оплачивать и кредит, взятый для первоначального взноса, и ипотеку.

К сожалению далеко не каждый банк предлагает ипотеку с 0 первым взносом. Это связано с объективными причинами — повышенными рисками.

Во-первых банки считают менее надежными заёмщиков, которые не имеют первоначальный взнос. Это связано со статистикой — чаще всего заёмщики из данной категории — будущие неплательщики.

Во-вторых если человек не в состоянии регулярно откладывать сумму на первоначальный взнос, то он либо финансово несостоятелен, либо обладает низкой дисциплиной.

И в третьих — сумма, за которую потенциально банк сможет реализовать покупаемую недвижимость в данном случае рискует не покрыть займ.

Заявитель, как правило, получает одобрение банка при наличии:

- Постоянного дохода и достаточной платежеспособности, подтвержденной работодателем;

- Поручителей;

- Права на госсубсидии или маткапитал;

- Предоставления в качестве залога имущества;

- Достижения соответствующего возраста старше 21 года и не более 75 лет.

Список документов для одобрения ипотеки с 0 взносом

- Паспорта клиента и копии всех его страниц;

- Копии СНИЛС;

- Анкеты заемщика;

- Справки по форме 2-НДФЛ или справка по форме банка;

- Копии трудовой книжки, подтверждающей стаж от 1 года и официальное трудоустройство на текущей работе не менее 4 месяцев;

- Соответствующего сертификата на материнский капитал (при наличии) и выписки по спецсчету, открытому в ПФР РФ;

- Подтверждения ссуды на приобретение жилья в другом кредитно-финансовом учреждении или намерения о рефинансировании займа;

- Подтверждения участия в специальной программе НИС (если военная ипотека).

В каких новостройках Краснодара можно купить квартиру без первого взноса?

Сделка купли-продажи жилья в новом ЖК отличается юридической прозрачностью, значительным снижением рисков мошенничества. Важно обратить внимание на надежность застройщика в Краснодаре, получить сведения о его финансовой стабильности и репутации.

Стоимость квартиры в новостройке будет на 20-40% ниже недвижимости на вторичном рынке. Экономия при оформлении сделки очевидна.

Жилищная ипотека на приобретение жилья в новом ЖК выдается в сумме от 300000 руб. под залог недвижимого имущества.

Недвижимость подлежит обязательному страхованию, как и жизнь и здоровье заявителей. Документы по залогу предоставляются в течение 3 месяцев после оформления договора ипотечного кредитования.

По условиям кредитного договора получатель кредита может досрочно полностью или частично погасить ипотечный заем.

Учтите при подаче заявки на ипотеку

Чтобы ответить на этот вопрос правильно, нужно учесть:

Чем больше срок договора, тем меньше будет ежемесячный платёж.

Это хорошо, как некая страховка от непредвиденного временного осложнения материального положения: потеря работы, снижение зарплаты, внезапные необходимые траты.

Согласитесь, если есть возможность в какой-то момент платить больше, чем должен по графику — каждый разумный человек так и поступит.

Этот шаг снизит ежемесячный платёж и впоследствии переплату. Тогда вся сумма, оплаченная сверху обязательной — пойдёт на погашение основного долга, а не процентов.

Досрочное погашение имеет больше смысла в начальном периоде.

Аннуитетные платежи высчитываются по сложной формуле. Не все знают, что вначале оплаты ипотеки — большая часть ежемесячного платежа идет на погашение процентов.

По факту основную сумму долга заёмщик оплачивает в последние годы. Логично, что чем дальше к сроку окончания кредитного договора — тем меньше смысла платить досрочно.

2. Возраст заёмщика к концу договора

Возраст заёмщика на дату погашения задолженности играет роль в одобрении желаемой суммы на покупку жилья. Лучше, если дата окончательного расчета настанет раньше, чем пенсионный возраст. В обратном случае банк может заметно урезать сумму в связи с рисками, связанными с выходом на пенсию.

Приведем пример:

Заёмщику 34 года, он запросил у банка сумму на покупку жилья

При сроке ипотеки 30 лет — банк одобрил только 1 750 000 рублей

При сроке 25 лет — 3 400 000 рублей.

В обоих случаях все прочие условия — доход, количество созаемщиков, квартира, и т.п. идентичны.

Разница только в том, что в первом случае заемщик под конец действия договора будет 64-летним пенсионером 4 года. А во втором случае — 55 летним гражданином.

Кредитование без первоначального взноса на жилье актуально:

- молодым семьям с детьми с привлечением маткапитала;

- служащим сферы образования, медработников, госслужащих – обладателей прав на госсубсидии;

- малоимущим гражданам, получающих государственную помощь;

- военнослужащим в рамках военной ипотечной программы;

- переселенцам из других регионов и жителей сельских районов;

Компания АСК сотрудничает и аккредитована Сбербанком, ВТБ, Газпромбанком и др. Аккредитация в ведущих банковских организациях дает нам возможность:

- провести бесплатную консультацию и предложить специальные условия для покупки жилплощади в новых жилых комплексах АСК;

- оказать услуги сопровождения при оформлении ипотеки и сделки;

- подготовить документы и подать заявки на ипотеку в несколько банков одновременно;

- зарегистрировать договор в электронной системе ипотечного кредитования в сроки до 5 рабочих дней;

- оказать помощь нерезидентам РФ при оформлении банковского кредита.

Если вы давно мечтаете жить в собственной квартире, испытываете сложности при выборе варианта покупки жилья, обратитесь к специалистам CК “АСК”.

Наши менеджеры помогут вам справиться с трудностями выбора, оформления ипотеки, сделки купли-продажи. С нашей помощью вы сможете быстро осуществить свою мечту, станете счастливым новоселом!

Источник: https://ask-yug.com/events/articles/ipoteka-bez-pervogo-vznosa/

Ипотека без первоначального взноса: что нужно знать, прежде чем брать?

Многие люди желают приобрести свое жилье, считая, что арендовать квартиру невыгодно. Однако в последнее время набирает обороты опасная тенденция – люди берут ипотеку без первоначального взноса.

Есть несколько схем, которые позволяют приобрести квартиру, не имея собственных средств. Например, в качестве первоначального взноса могут использовать средства материнского капитала. Также растет популярность схемы, когда для оплаты первоначального взноса люди берут потребительский кредит наличными деньгами или занимают средства у родственников или друзей.

В этой статье я расскажу, почему не стоит брать ипотеку без первоначального взноса и что может произойти, если вы решитесь на подобную авантюру.

Мифы о недвижимости и ипотеке

Есть несколько мифов, которые существуют на рынке жилья:

- Квартира – лучшая инвестиция. На самом деле нет. Инвестицией является что-либо приносящее деньги. Поэтому единственная квартира инвестицией не является, поскольку вы не получаете с нее никакого дохода. Наоборот, вам нужно платить ЖКХ, налоги, вкладываться в ремонт.

- Лучше жить в своей квартире, чем снимать. Отчасти верно, поскольку в своей квартире вы хозяин и вольны делать, что хотите (в рамках закона). Однако взятая в ипотеку квартира находится в залоге у банка и станет вашей только в случае выплаты ипотеки. Перестанете платить – банк заберет жилье.

- Квартиры всегда дорожают. Нет. В последние годы на рынке жилья недвижимость не только не дорожала, но и порой дешевела. Кому покупать квартиры, если во взрослую жизнь вступает малочисленное поколение 90-х? Посмотрите статистику доходов. Квартиры не могут дорожать, если у людей становится меньше денег.

-

Взять дешевую ипотеку выгодно. Да, верно. Но опять-таки отчасти. Дешевой она является условно. На самом деле ставка около 10% означает, что за год с 2 млн. рублей вы будете платить только процентов – 200 тыс. руб. Дешево?

Когда можно брать ипотеку и какими должны быть платежи?

В развитых странах считается, что взносы по ипотеке не должны превышать 20-25% от дохода заемщика. Чтобы комфортно платить 20 тыс. руб. по кредиту, необходимо зарабатывать минимум 80 тыс. руб. в месяц.

Почему именно 25%? Этот параметр учитывает тот факт, что человек может терять работу, его зарплата может меняться (и не всегда в сторону роста). Если доходы заемщика снизятся, то он сможет продолжить гасить ипотеку. Если же взносы превышают разумную планку, то при потере работы или снижении зарплаты ипотека может финансово раздавить человека.

Крайне важно иметь возможность рассчитаться по ипотеке за 5-7 лет. Брать кредит на больший срок – значит сильно рисковать. Ситуация в экономике может меняться. В мире также происходят экономические кризисы. Поэтому лучше не брать больших кредитов и гасить их максимально быстро.

Риски ипотеки без первоначального взноса

Что может произойти, если вы решите взять ипотеку без первоначального взноса, например, по схеме «потребительский кредит на первый взнос»:

- Проценты по потребительским кредитам, как правило, намного выше ипотечных. Вам придется параллельно гасить дорогой потребительский кредит и большую ипотеку. Это крайне сложно. При любых проблемах на работе долги могут начать расти, как снежный ком.

- Продать квартиру, находящуюся в ипотеке, чтобы погасить долги, трудно. Покупатели, пользуясь ситуацией, будут снижать цену. Не факт, что получится рассчитаться с долгами, даже продав недвижимость.

-

Пытаясь выплатить чрезмерную ипотеку, можно подорвать здоровье.

Продавать квартиры в сложной экономической ситуации непросто. Поэтому продавцам и посредникам выгодно, чтобы покупатели брали ипотеку, даже если у них нет первоначального взноса. Естественно, они подскажут способы приобрести недвижимость, не вкладывая своих денег. Другой вопрос: будет ли это разумно для покупателя?

Как купить недвижимость, если мало денег?

Покупка квартиры – важный шаг, который стоит просчитывать. Здесь нельзя действовать «на авось» и брать жилье впритык своих возможностей (или даже за гранью своих реальных возможностей).

Вот полезные советы, как купить квартиру, если денег мало:

- Берите то жилье, которое вам реально доступно. Лучше купить и выплатить студию, чем потом выселяться из 2-х комнатной квартиры. Понятно, что хочется сразу то, что необходимо, но в текущей экономической ситуации лучше перестраховаться.

- Если нет денег на первоначальный взнос, накопите их.

Если нет возможности накопить на первоначальный взнос, то как потом получиться стабильно выплачивать ипотеку в течение 5 или 10 лет?

- Ищите способ поднять доходы, например, за счет удаленной работы. Сегодня не обязательно жить в Москве, чтобы работать в крупной компании и хорошо зарабатывать.

- Не покупайте неликвид, например, квартиры на первых этажах или последних, в очень старых домах, в очень плохих районах. В случае чего их сложно быстро продать.

- Обучитесь финансовой грамотности. Лучше поднять свои доходы и потом купить квартиру с минимальным кредитом, чем взять неподъемный долг и все потерять.

-

Научитесь преумножать деньги. Например, простейший способ – зарабатывать на вкладах в банках.

Ипотека без первоначального взноса – это заведомо очень опасная затея. Есть большие риски остаться без квартиры и потерять то, что успеете выплатить. Кредиты нужно брать только в случае, если есть 100% уверенность, что сможете расплатиться. Тем более в случае ипотеки.

Рекомендуем

С 1 июля 2018 года работать без кассы нельзя, а как работать с кассой – не понятно. Мы собрали проблемы, которые могут возникнуть у фрилансеров

Расчеты через Интернет — особенности работы с электронными деньгами

Через Интернет можно не только общаться, но и оплачивать услуги, товары, совершать покупки. Сегодня мы поговорим о системах, которые позволяют

Источник: https://www.kadrof.ru/articles/40159

Помощь в получении ипотеки без первоначального взноса

- Ипотека от 6%

- Быстро и выгодно оформим ипотеку

- Бесплатная Гарантия на сделку

Оформить ипотеку

За всю историю работы ГК МИЦ наши ипотечные брокеры не раз сталкивались буквально с казусными ситуациями – платежеспособные, с положительной кредитной историей клиенты получали отказы по причине некорректного оформления пакета документов для ипотеки без первоначального взноса. Посмотрим на это глазами банка: для кредитующей организации эта сделка является более рискованной, поэтому заявителя на подобную ипотеку проверяют строже.

Можно ли взять ипотеку без первоначального взноса?

Да, такое возможно, стартовый взнос может быть заменен залогом любой имеющейся недвижимости или приобретаемой на заёмные средства, в ипотеку.

Условия кредитования

Ставки, сроки, дополнительные требования к заёмщику будут отличаться в каждом банке, где планируется обслуживание клиента по ипотеке. Своим зарплатным клиентам многие банки дают дополнительные привилегии.

Но стоит знать, что нулевой первоначальный взнос (его отсутствие) приводит к ограничению по максимальной сумме: к получению клиентом банки готовы перечислить не более 70% от стоимости приобретаемого жилья.

Предельная сумма ипотеки не установлена, можно найти предложения до 60 млн. рублей.

И в этом вопросе помощь брокера, который знает все текущие предложения, буквально бесценна. Чаще всего важна не процентная ставка, а совокупность условий банка относительно возможностей клиента, претендующего на получение ипотеки. А при отсутствии нулевого взноса такие запросы банками изучаются с повышенным вниманием. Получение отказа может навредить кредитной истории, поэтому оформление сделки с отсутствием первоначального взноса стоит поручить специалисту.

Оформить ипотеку

Виды кредитуемой недвижимости

Чаще всего банки одобряют ипотеку на покупку квартир без первоначального взноса в новостройках с аккредитованным застройщиком, в определенных ЖК. Такое положение регулируется большим спросом на подобный вид недвижимости.

Но это не значит, что все прочие жилые объекты – дома, коттеджи, таунхаусы, квартиры вторичного рынка в ипотеку без первоначального взноса приобрести нельзя.

Всё зависит от того, как банк расценит собственные риски, то есть, от кредитной истории клиента, наличия залога.

Необходимые документы

В случае, когда рассматривается заявка на ипотеку без первоначального взноса, банки затребуют расширенный пакет – от удостоверений личности до справок, подтверждающих здоровье клиента. Для ипотеки нужно собрать документы, подтверждающие наличие дохода, официального трудоустройства, семейного положения и наличия детей (если есть). На недвижимость, выступающую в качестве залога, также потребуется вся информация, включая тех. паспорт объекта и все правоустанавливающие документы.

Почему мы?

От поиска подходящих объектов до помощи в одобрении ипотеки – все этапы сделки будут вести специалисты МИЦ-Недвижимость. Среди наших партнеров более 40 банков, и это существенно повышает шансы получить ипотеку даже тем клиентам, кто прежде имел отказы по обращениям.

Мы не будем обещать, что при наличии плохой кредитной истории заявитель получит ипотеку по самым низким на рынке процентным ставкам – мы честны с нашими клиентами.

Но в наших силах обеспечить выбор из нескольких предложений от банков, готовых обслуживать даже самые сложные, нетипичные сделки.

Отзывы клиентов

Николай 07.02.2020

Огромное спасибо специалистам Отделения на Кузнецком Мосту, 21 Марии и ее руководителю Ларисе Юдиной!

Сумели оперативно найти покупателя на объект, профессионально, быстро и качественно была проведена сделка, все пожелания клиента соблюдены.

Очень рекомендую этих специалистов! Успехов Марии, Ларисе Евгеньевне и Компании МИЦ в дальнейшей работе!

(Стилистика и орфография сохранены полностью)

Бакеева А.М.

Источник: http://www.mir-realty.ru/services/ipoteka/pomoshch-v-ipoteke-bez-pervonachalnogo-vznosa/

Ипотека без первого взноса

Не мучая Вас всеразличными предисловиями, перейду сразу к делу:

Если нет денег на первый взнос — это не всегда проблема. Если есть доходы, позволяющие платить по кредиту, ипотека без первого взноса — возможна.

Что есть? Есть приличная зарплата. Есть желание жить в своей квартире. Чего нет? Нет никаких сбережений. Ну ни капельки Как быть? Неужели ничего нельзя придумать? Кто сказал: копите деньги, затем обращайтесь?! Ничего копить не надо, а деньги — пусть банк дает.

Существует несколько способов приобрести квартиру без первоначального взноса.

Банковские программы «без первого взноса»

Самый простой вариант — получить кредит по специальной банковской программе. Но с началом кризиса таких программ на рынке ипотеки не стало.Потом они появидись, но в сильно измененном виде.

Кто хочет получить кредит без первоначального взноса?Те, кто не может накопить деньги на первоначальный взнос (это если называть вещи своими именами).Но именно такие заемщики не интересны банкам. банки считают, что если заемщик не может накопить на первоначальный взнос — он и платить по кредиту исправно не сможет.

(И банк, по-своему, прав).А кто интересен банкам?Те заемщики, кто может платить, у кого высокие (и желательно «белые» доходы).

А почему нет первоначального взноса?Потому, что человек имеет имущество, купленное в кредит, и только-только расплатился по кредиту за это имущество, не успев накопить денег на первоначальный взнос, чтобы взять новый кредит.

Но таких, интересных банку заемщиков, кому банки действительно готовы давать кредиты без первоначального взноса — мало.

А заемщиков, кто не может накопить денег на первоначальный взнос — много. Но им — кредиты не дают.

Кредит без первого взноса, под залог имеющегося в собственности жилья

Этот способ получения кредита без первого взноса подходит тем, у кого уже есть квартира, которую можно заложить банку.

Есть несколько банков, готовых предоставить кредиты под залог имеющегося жилья. Однако, при этом, следует иметь в виду два момента:

- Банки не дают 100% от стоимости закладываемой квартиры. В большинстве банков кредит составляет процентов 70 — 80. То есть, если имеющаяся у Вас квартира оценивается в 5 миллионов рублей, то кредит Вам дадут до 5 000 000 х 80% = 4 000 000

Заметьте, я написал в примере не «4 000 000 », а «до 4 000 000». Это не случайно, поскольку максимальный размер кредита будет определяться не только стоимостью закладываемого имущества (по оценке аккредитованных при банке оценщиков), но и размером доходов заемщика. - Закладываемая квартира должна находиться в том городе или области, где находится Банк-кредитор.

Московский банк не примет в залог недвижимое имущество, находящееся, например, в Ярославле или во Владивостоке. Тогда как московская или подмосковная квартира — запросто может быть предметом залога.

Ипотека без первоначального взноса, за счет получения двух ипотечных кредитов

Этот способ позволяет купить квартиру без первоначального взноса с помощью двух ипотечных кредитов.

Если предыдущий способ хорош для тех, у кого есть более дорогое жилье, и кто хочет приобрести более дешевое, то с помощью данного способа можно приобрести как более дешевое, так и более дорогое.

По сути дела, предоставляются два ипотечных кредита: один кредит — на первый взнос, под залог имеющейся квартиры, второй — под залог приобретаемой квартиры.

Пока что я знаю лишь один банк, который практикует такой способ кредитования, где полученный таким способом кредит без первоначального взноса выделен в отдельную программу (с достаточно высокими ставками).

Однако реализовать этот способ можно скомбинировав кредиты разных банков.

Ипотека без первого взноса с помощью беззалоговых потребительских кредитов

Способы, перечисленные выше, хороши тогда, когда у заемщика есть имущество, которое можно заложить. А как быть, если такого имущества нет?

Тогда деньги на первый взнос можно взять по «потребительскому кредиту».

Минусов этого способа — несколько:

- При выдаче беззалоговых «потребительских кредитов» банки учитывают только официально подтвержденные доходы заемщика

- Потребительские кредиты обычно выдаются на более короткий срок, чем «ипотечные». Следовательно, размер кредита, который заемщик может взять по «потребительскому», значительно меньше, чем тот размер кредита, который заемщик может взять по «ипотечному», при одинаковом размере доходов.

- Суммы, выдаваемые банками по потребительским кредитам — ограничиваются. При размере кредита более 300 000 — 500 000 рублей многие банки требуют заложить какое-либо имущество.

Как видите, если нужна ипотека, первоначальный взнос не всегда обязателен. Но при этом, хорошенько оцените свои возможности: сможете ли платить по нескольким кредитам?

Получить ипотечный кредит — не сложно. Но кредит — вернуть нужно!!!

Источник: https://www.ipotek.ru/ipbezvznos.php

7 вариантов ипотеки без первоначального взноса

Первоначальный ипотечный взнос – это та сумма денег, которая требуется для получения банковского ипотечного кредита. Накопить получается не у всех, так как уровень зарплат по стране в целом и в Краснодаре в частности довольно невысокий, и собирать требуемую сумму пришлось бы долго.

Но как показывает практика, даже не имея на руках накоплений, можно взять в ипотеку жильё. Существует целых 7 вариантов.

1. Ипотека под залог собственного жилья

Вариант для тех, кто, имея жильё, хочет купить квартиру другой площади, в другом районе, в новостройке, или ещё одну. В этом случае банки обычно могут выдать кредит до 80% стоимости имеющегося жилья (может и меньше, зависит от конкретной недвижимости и общих доходов заёмщика). Обе квартиры при этом будут считаться залоговыми и числиться банковской собственностью, так что даже сдача в аренду должна будет согласовываться.

Важно понимать, что банк предъявляет высокие требования к залоговым квартирам. Недвижимость должна быть расположена в том же населённом пункте, что и банк, не быть муниципальной, подлежащей сносу и капремонтам. Все прописанные в квартире должны письменно подтвердить своё согласие на залог, и будут являться залогодателями.

2. Ипотека под два кредита с залогом жилья

Если процентные ставки довольно высокие, а выданной банком суммы (максимум 80%) недостаточно для покупки новой квартиры, можно взять два кредита, в разных банках. При этом кредит за имеющуюся квартиру идёт как первоначальный взнос за новую.

Большая сумма позволяет снизить проценты выплат, но нужно понимать, что в этом случае придётся выплачивать два ипотечных кредита двум банкам, соблюдая все графики выплат.

С другой стороны, как только заём за одну из квартир будет погашен, она перестанет быть залоговым имуществом.

3. Ипотека за счёт потребительского кредита

Вариант, если собственного жилья нет, и надо срочно решать проблему с первым ипотечным взносом. В Краснодаре подобные услуги предлагают самые разные банки, и обычно можно найти тот, который выдаст достаточную сумму потребительского кредита соответственно вашим доходам.

Выданной суммы должно быть достаточно на уплату первого взноса по ипотеке, а общий ежемесячный ипотечный платеж не должен быть больше 45% от суммы, которая остаётся после гашения потребительского кредита. Кроме того, выдаваемый ипотечный заём может быть снижен, так как траты на потребительский кредит учитываются как минус от дохода.

Учтите, что на потребительских кредитах ставки обычно выше, а чтобы снизить их, можно брать кредиты в разных банках.

4. Ипотека под залог недвижимости третьих лиц

Таким способом пользуются молодые семьи, чтобы разъехаться с родителями. У молодых людей может не быть своей недвижимости, но она есть у близких родственников, и если они согласны, под её залог можно получить ипотечный кредит.

Оформить обычный кредит на людей старшего возраста обычно сложно, собирать на первоначальный взнос – долго, а такой вариант вполне допустим.

Более того, некоторые банки готовы принимать под залог недвижимость не только близких родственников, но и друзей, что редко, но встречается.

5. Материнский капитал

В данном случае деньги на первоначальный ипотечный взнос выдаёт не непосредственно банк, а Пенсионный фонд. Существуют банки и программы, которые готовы принимать материнский капитал в качестве первоначального взноса, но это не повсеместная практика. Использование материнского капитала имеет ряд особенностей: так, Пенсионный фонд нужно уведомить о выплате не ранее, чем за полгода (планируете получить капитал весной – пишите заявление осенью).

Если часть денег уже была использована, например, для обучения ребенка, оставшаяся часть не может пойти как первоначальный взнос, только для погашения уже действующего ипотечного кредита.

6. Ипотека для особых категорий населения (учителя и военные)

Во многих банках есть отдельные программы военной ипотеки, в которых в качестве первоначального взноса принимается жилищный сертификат. Молодым учителям предоставляется кредит, только если они работают в государственных или муниципальных учебных заведениях и им не более 35 лет.

Из плюсов таких программ – не нужно собирать деньги на первоначальный взнос, и при этом можно пользоваться стандартными условиями кредитования, без повышенных процентных ставок, и даже на льготных условиях. Но нужно быть осторожными, выбирая застройщика, который не разорится – даже среди тех, кто предоставляет возможность использовать военную ипотеку.

7. Ипотека для молодых семей

Молодые семьи часто не имеют высоких зарплат и собственного имущества, и накопить первоначальный взнос получается не у многих, а в то же время появляются и планируются дети, что ещё более отодвигает покупку собственного жилья.

Многие банки предлагают программу ипотеки для молодой семьи, без первоначального взноса. На данный момент наиболее выгодные условия – у Сбербанка, но можно искать и другие варианты.

При этом с появлением ребёнка молодой семье часто предлагают дополнительные компенсации и снижение ставок, более подробно нужно узнавать непосредственно в банковских организациях.

Как снизить процентные ставки в банке

- Если у вас есть зарплатная карта в банке, который выдаёт ипотечный кредит, это может повлиять на условия и ставки.

- Банки регулярно проводят акции по определённым условиям (например, льготные ставки для молодых семей). Стоить внимательно изучить предложения рынка, прежде чем обратиться к конкретному заимодателю.

Как взять ипотеку без первоначального взноса максимально безопасно

Выбирайте крупные, работающие несколько лет организации. В любом случае, это должны быть банки, а не конторы-однодневки. Проверяйте все документы с юристом, который специализируется на сделках с недвижимостью.

Если есть возможность, стоит обратиться к кредитному брокеру, который сможет подобрать оптимальный вариант.

На самом деле, переплата юристам и брокерам иногда может быть несущественна по сравнению с теми льготами и условиями, которые можно получить, досконально разбираясь в особенностях банковских программ ипотечного кредитования.

посетителей

У этой статьи нет комментариев.

Источник: https://23kvartiri.ru/ipoteka-bez-pervonachalnogo-vznosa-7-variantov/

Требования к недвижимости

Если залогом выступает уже имеющаяся у клиента недвижимость, то она должна отвечать таким требованиям:

- располагаться в районе, который обслуживается банковским учреждением;

- находиться в приличном (жилом) состоянии;

- в квартире не может быть прописан несовершеннолетний ребенок или лицо с любой группой инвалидности;

- квартира не может находиться в залоге или под арестом;

- стоимость жилья должна быть достаточно высокой, поскольку сумма ипотеки обычно составляет 70% от общей цены недвижимости.

Требования к заемщику

Каждый банк имеет право выдвигать конкретные требования к клиенту, желающему взять ипотеку, но в основном заемщик должен соответствовать следующим пунктам:

- Возраст должен составлять не менее 18 лет (в некоторых банках – не менее 21 года). Верхний предел ограничен 50-55 годами. Это обусловлено тем, что на момент полного погашения кредита клиенту должно исполниться не более 70 лет.

- Человек должен трудиться на одном месте не меньше 0,5-1 года.

- Гражданство РФ. Некоторые банки допускают выдачу ипотечных кредитов иностранным гражданам, но при условии, что они работают на территории России.

- Высокая заработная плата заемщика и общий доход всей семьи. Ежемесячная плата по ипотеке не должна превышать сорока процентов от зарплаты.

- У клиента должны отсутствовать потребительские кредиты на значительные суммы.

- Страхование жизни и здоровья заемщика. Этот пункт не во всех банках обязателен, но при оформлении ипотеки клиенту предлагают застраховаться. Если он застраховался заранее, то это будет большим плюсом при вынесении положительного решения.

Условия

Условия в разных банковских учреждениях отличаются незначительно. В основном отличия касаются процентной ставки, а сроки и суммы кредитов практически везде одинаковые.

В некоторых банках требуется дополнительно предоставить справки, документы или указать поручителей.

На какие процентные ставки можно рассчитывать?

Процентные ставки для ипотеки без первоначального взноса начинаются от 6-7% годовых. Низкие проценты больше присущи ипотечным предложениям для льготных категорий населения. Для остальных заемщиков процентные ставки начинаются от 9-10%. Верхний предел составляет 16-25% годовых.

В основном размер процентной ставки зависит от срока кредитования. Меньше всего придется заплатить тем, кто берет кредит на 1-5 лет. Максимальная ставка предусмотрена для клиентов, которые берут ипотеку на длительный срок. Каждый случай выдачи кредита рассматривается индивидуально, поэтому процентная ставка может быть уменьшена для некоторых заемщиков. Также имеет значение статус приобретаемой недвижимости: новостройка или вторичное жилье.

Суммы кредитов

Банковские учреждения выдают минимальные ипотеки от 300 тысяч рублей. Если клиенту нужна меньшая сумма, то ипотечный кредит переквалифицируется в обычный потребительский. Максимально банк может выдать до 30 миллионов рублей. Для ипотеки с первоначальным вносом эта сумма может быть увеличена до100 миллионов.

Максимальная сумма ограничивается не только доходами заемщика, но и регионом проживания. На самые большие суммы могут рассчитывать жители Москвы и Санкт-Петербурга, а также их областей.

Это обусловлено тем, что стоимость жилья в этих регионах превышает цены на недвижимость в других городах РФ.

Сроки кредитования

Минимальный срок кредитования по ипотеке – 1 год, но на такой срок занимают очень мало людей, поскольку ежемесячный взнос очень большой для среднестатистической семьи. В основном клиенты берут ипотеку на 15-20 лет. Максимальный срок – 30 лет. Переплата при таком длительном сроке будет очень большой, но ежемесячный платеж будет не слишком высоким и не подорвет бюджет семьи.

Прочие условия

Многие финансовые учреждения требуют привлечения поручителей или созаемщиков. В их роли могут выступать супруги, дети, родители или другие родственники заемщика. Обязательно, чтобы поручитель имел хорошие доходы и был платежеспособным.

В некоторых случаях может потребоваться справка о доходах по установленной форме 2-НДФЛ. Даже если банк не требует подтверждения доходов, он обязательно установит платежеспособность клиента по своим каналам. Кроме того, ипотека обеспечивается залогом.

Большинство банков предлагают клиенту страховку жизни и здоровья. При отказе от нее ипотека может быть выдана, но процентная ставка повышается на 0,5-3,5%.

Стоит отметить, что ипотечные кредиты без первоначального взноса выдаются только в национальной валюте – рублях.

Отсутствие взноса гарантировано повышает процентную ставку по ипотечному кредиту на 1-5%.

Клиента, желающего приобрести жилье без первого взноса, будут поверять более тщательно, чем того, кто внес определенную сумму. Суммы, выдаваемые банком взаймы, для клиентов без первоначального взноса предлагаются меньшие, чем для тех, кто изначально внес 15-50% от стоимости жилья.

В остальном условия не отличаются: сроки кредитования не превышают 30 лет в обоих случаях.

Чтобы оформить ипотечный кредит без первого взноса, следует сначала обратиться в банк и выяснить все условия. Возможно, более выгодно будет накопить за 1-2 года сумму для первоначального взноса, но в итоге не переплачивать несколько миллионов рублей. Льготные категории населения, такие как молодые семьи, врачи, военнослужащие, сотрудники МВД, ликвидаторы катастроф на АЭС, военнослужащие, жители Крайнего Севера и др. должны заранее подготовить документы, подтверждающие их статус.

Полный перечень льготных слоев населения можно узнать у кредитного консультанта в офисе банковского учреждения.

Что потребуется?

Для оформления ипотечного кредита понадобится сначала заполнить специальную анкету на официальном портале выбранного банка или непосредственно в отделении. Она содержит вопросы о составе семьи, уровне доходов, владении недвижимостью и автомобилями и т. д.

После одобрения заявки, в отделение банковского учреждения необходимо принести оригинал паспорта заемщика, а также созаемщиков и поручителей, если таковые имеются.

Понадобятся справки с места работы о зарплате за последние полгода или год, ксерокопии всех страниц трудовой книжки. Если клиент относится к льготной категории населения, то нужно предоставить документы и справки, подтверждающие этот факт.

Если ипотека берется под залог, то нужно принести документы на право владения недвижимостью или автомобилем.

Пошаговые действия

Пошаговое руководство по оформлению ипотечного кредита без первоначального взноса выглядит так:

- Заполняем анкету-заявку в ЛК интернет-банкинга, на официальной странице банка или в отделении. Ждем результата в течение 7-14 дней.

- Выбираем недвижимость, если это не было сделано заранее.

- Приносим в банковское учреждение экспертную оценку жилья или договор об участии в строительстве. Подписываем договор о выдаче ипотеки.

- Продавец жилья оформляет документы на покупателя, после чего банк незамедлительно переводит деньги на счет продавца.

В 2018 году ипотеку без первоначального взноса предоставляют многие банки, но в большинстве случаев они требуют залог или дают кредит только льготным категориям, за которых определенную сумму выплачивает государство. Рассмотрим самые выгодные предложения.

| Название банка | Процентная ставка | Максимальная сумма | Условия |

| Сбербанк | От 7,4% до 12,5% | 30 млн руб. | Предоставление залога и обязательная его страховка от утраты и порчи. |

| Банк Жилищного Финансирования | От 12,99% до 24,99% | 8 млн руб. | Обязательное подтверждение дохода, предоставление залога. |

| Россельхозбанк | 9,05% — 9,3% | 20 млн руб. | Обязательное страхование имущества, возраст – до 65 лет, подтверждение доходов. |

| Газпромбанк | От 9% | 45 млн руб. | Необходим поручитель, залог и его обязательное страхование. Подтверждение платежеспособности. |

| СНГБ | 9,5% — 10,5% | 8 млн руб. | Необходимо подтверждение доходов, залог и обязательное его страхование. |

Ипотеки без первого взноса составляют около 5% от всех выданных банком ипотечных кредитов. На вероятность одобрения скорее влияет уровень доходов клиента и его кредитная история. Отказ от дополнительного страхования жизни и здоровья заемщика также может склонить чашу весов в пользу отрицательного решения. Больше привилегий дается участникам зарплатных проектов банковского учреждения и постоянным клиентам.

Обычно банки не объясняют причин отказа, и выносят отрицательные решения как для клиентов с первоначальным взносом, так и при его отсутствии.

Материнский капитал в качестве первоначального взноса приветствуется многими банками. Обычно им удается покрыть около 15-20% стоимости приобретаемого жилья. Молодым семьям предлагаются различные ипотечные программы со сниженными ставками при внесении материнского капитала. Но сначала на его использование необходимо взять разрешение в ПФ.

Из положительных моментов можно отметить, тот факт, что без первоначального взноса удастся приобрести недвижимость семьям, которые не имеют возможности оплатить сразу внушительную сумму. В большинстве случаев разрешается досрочно погашать кредит без штрафных санкций и комиссий. При отсутствии собственного жилья допускается внесение в залог приобретаемого.

Отрицательным моментом являются более высокие процентные ставки по ипотеке, невозможность распоряжаться приобретенной или залоговой недвижимостью по своему усмотрению до окончания срока кредитования. Обязательное страхование в разы увеличивает сумму переплаты. В случае продажи залогового имущества у клиента есть шансы все равно остаться перед финансовым учреждением в долгу.

Источник: https://www.sravni.ru/ipoteka/info/ipoteka-bez-pervonachalnogo-vznosa/

Дают ли сейчас ипотеку без первоначального взноса?

На данный момент действуют несколько основных программ, позволяющих приобрести квартиру без первоначального взноса.

Если мы рассматриваем использование материнского капитала, государственных субсидий или существующей недвижимости, которая закладывается банку (например, по программе «Переезд», когда Вашу квартиру на прежнем месте жительства банк принимает как первоначальный взнос по ипотечному кредиту на покупку жилья в другом городе), то здесь риски банка меньше, и они охотнее одобряют ипотеку.

Как взять ипотеку: инструкция для новичков

Ипотека без первоначального взноса: где, как, сколько?

Но существует ряд сценариев, где не требуется вовсе никакого взноса. В Санкт-Петербурге мы рекомендуем своим клиентам обратить внимание на программы нескольких банков. Это «Промсвязьбанк» со ставкой 12,1%, где предложение действует только для определенных застройщиков. «СМП банк» со ставкой 14% принимает заявки только на комплексы с 50% готовностью.

Кроме того, справка о доходах должна быть только по официальной форме 2-НДФЛ. Банк «Возрождение» со ставкой 13,5% и повышенной ставкой по страхованию в 1,5% от суммы кредита тоже требует подтверждение доходов по форме 2-НДФЛ. (Ставки указаны на момент подготовки текста. – Прим. ред.

) Также могут оказаться выгодными акции от застройщиков, которые компенсируют первый взнос по ипотеке банку, а покупатель возмещает его кратными платежами в период строительства дома.

Отвечает ипотечный менеджер компании «Макромир» (mmir.pro) Олеся Сульку:

Прибрести ипотеку без первоначального взноса вполне возможно. Однако это касается только новостроек. В России в основном два банка работают по данной программе. Это «Промсвязьбанк» и «Возрождение».

Также некоторые банки работают только с определенным застройщиком, но такая программа у них идет в период акций. Если мы говорим о вторичном рынке, то ипотеку без первоначального взноса взять нельзя. Но есть программа под залог имеющейся недвижимости.

Это значит, что если у клиента имеется жилой объект, то он может заложить ее в банк и получить до 85% от стоимости этой недвижимости, чтобы приобрести другую квартиру.

Подводные камни, конечно, есть. В случае новостроек растет процент ипотечной ставки примерно на 1,5%. Также процент одобрения банком гораздо меньше, чем если бы клиент сделал первичный взнос хотя бы на 10% (стандарт первого взноса – 15%).

Банк очень рискует в этом случае и тщательно проверяет трудовую деятельность клиента: у покупателя должна быть хорошая трудовая история (длительный стаж с неплохой зарплатой). Здесь получается замкнутый круг, так как такой программой интересуются люди с нестабильной работой, низкой зарплатой или зачастую не имеющие своей недвижимости.

Если Вы хотите быть уверены, что Вас одобрят, то целесообразнее иметь хороший стаж на последнем месте работы и минимальный первый взнос.

Обязательно ли страхование при ипотеке?

Можно ли взять ипотеку, если работаешь неофициально?

Отвечает специалист по сопровождению сделок с недвижимостью АН «Загородный стиль» Виктория Нардина:

Купить недвижимость в ипотеку без первоначального взноса можно двумя способами: вступив в сговор с продавцом недвижимости или воспользовавшись банковским продуктом.

В первом случае (это довольно рискованный способ) покупатель и продавец договариваются о завышении цены сделки, чтобы обойтись без первоначального взноса. Но на сегодняшний день такая операция постепенно теряет актуальность, так как у банки проверяют отчеты и оценивают реальную стоимость объектов залога. Соответственно, в большинстве случаев уже не получается завышать цену на необходимые 10–30%.

Если говорить о программах ипотечного кредитования в крупных и известных банках с рыночной процентной ставкой, то в большинстве банков без первоначального взноса ипотеку не оформить.

Однако для заемщиков, у которых в собственности уже есть недвижимость, варианты есть.

Например, в банке «ДельтаКредит» есть программа «Кредит на первоначальный взнос», которая позволяет заемщикам, уже имеющим в собственности недвижимость, взять под ее залог кредит на первоначальный взнос. Но в таком случае у Вас будет двойная кредитная нагрузка.

Добавлю, что, когда мы сталкиваемся с подобными запросами, первым делом задаем клиентам вопрос: «Как Вы собираетесь платить ипотеку, если у Вас не получается отложить на первоначальный взнос?»

Мои рекомендации заемщикам:

- начала накопить первоначальный взнос, а потом уже брать ипотечный кредит;

- иметь в запасе (на случай потери работы) сумму, равную двум-трем ежемесячным платежам по кредиту.

Как получить субсидию на покупку жилья?

Какую господдержку можно получить, не имея жилья в собственности?

Отвечает руководитель департамента ипотеки и кредитов агентства недвижимости «Бон Тон» Ольга Шихова:

Ипотека без первоначального взноса – редкое предложение на рынке кредитования. Банки рассматривают данную программу как продукт с высокой степенью риска и не спешат применять ее широко на практике.

Воспользоваться данным предложением можно в отдельных случаях – то есть при выборе определенных объектов-новостроек, на которые распространяются указанные условия.

Стоит отметить, что особенностью программ без первоначального взноса являются повышенные ставки по ипотеке. Банки компенсируют свои риски путем увеличения процентов (до 13-14%), поэтому заемщикам становится интереснее накопить средства для первоначального взноса и воспользоваться стандартными условиями.

Текст подготовила Мария Гуреева

Не пропустите:

Все материалы рубрики «Хороший вопрос»

Как взять ипотеку в другом городе и с серой зарплатой?

Ликбез: покупка вторичной квартиры в ипотеку

20 статей о том, как купить квартиру в ипотеку

Статьи не являются юридической консультацией. Любые рекомендации являются частным мнением авторов и приглашенных экспертов.

Источник: https://www.domofond.ru/statya/dayut_li_seychas_ipoteku_bez_pervonachalnogo_vznosa/7714

Какой первоначальный взнос нужен для ипотеки

Для того, чтобы купить недвижимость в ипотеку, нужен первоначальный взнос — минимум 15-20% от стоимости недвижимости. Такая сумма на руках вместе с подтвержденным доходом покажут банку, что вы платежеспособны и финансово организованны. А значит, с высокой вероятностью сможете вовремя и без проблем погасить кредит.

Но первоначальный взнос важен не только для банка, но и для самого заемщика. Чем больше накопления — тем меньше риск и переплаты.

В этой статье разберемся, какой первоначальный взнос считается оптимальным и можно ли взять ипотеку вообще без накоплений.

Низкий взнос — больше просрочек

В принципе, банкам выгоден низкий первоначальный взнос. Чем он ниже, тем доступнее кредиты покупателям, тем больше кредитов, а значит — прибыли. Но не все так просто. Рисков тоже больше. Как посчитал Центробанк в своем последнем финансовом обзоре, вероятность просрочек по кредиту с первоначальным взносом от 10 до 20% в 1,5–2 раза выше, чем у кредитов со взносом от 20 до 40%.

Считаем переплату

Риск не справиться с финансовой нагрузкой, а в результате получить штраф от банка за просрочку или вовсе оказаться без недвижимости — это не всё. При низком первоначальном взносе ставка и ежемесячные платежи выше, а конечная переплата банку существенно больше.

Посчитаем как меняются расходы при первом взносе 15, 30 и 40%. Допустим, квартира стоит 5 миллионов рублей. Кредит берем на 20 лет, ставку для удобства берем одну и ту же – 9,2% (при низком взносе она может быть больше).

Разница даже между взносами 15 и 30% — около 6 тысяч по ежемесячному платежу и 830 000 рублей по процентам.

А между взносами 15 и 40% — уже более 10 тысяч по платежу и 1 300 000 рублей по процентам.

Конечно, в каких-то случаях разница будет меньше. Но такие расчеты — повод задуматься. Возможно, стоит еще немного накопить, например, на вкладе.

Источник: https://blog.domclick.ru/post/kakoi-pervonachalnyi-vznos-nuzhen-dlya-ipoteki

Как взять в Сбербанке ипотеку без первоначального взноса в 2020 году

Сегодня ставки по ипотечным кредитам пошли на снижение, и желающих получить средства на покупку жилья становится больше. Но у многих возникает одинаковая проблема – не хватает денег на уплату первоначального взноса.

Зачем вообще банки берут первый взнос при ипотеке

Для того, чтобы купить недвижимость в ипотеку, нужен первоначальный взнос. В условиях жилищного кредитования Сбербанка четко указано, что его размер составляет:

• от 10% стоимости жилья для зарплатных клиентов;

• от 15% — для обычных физических лиц;

• от 50% для оформления займа без справок о доходах и копии трудовой книжки.

Такая сумма на руках вместе с подтвержденным доходом покажут банку, что вы платежеспособны и финансово организованны. А значит, с высокой вероятностью сможете вовремя и без проблем погасить кредит.

На какие только уловки и ухищрения не идут люди, чтобы получить деньги для первоначального взноса. В том числе и не вполне легальные. Однако сегодня есть официальный и вполне законный вариант получения в Сбербанке займа на крупную сумму. Причем никакого первого взноса при этом не требуется.

Как получить в Сбербанке ипотеку без первого взноса

Для тех, кто не может или не хочет собирать средства, в СБ РФ есть специальная программа «Кредит под залог недвижимости». По ней можно получить до 10 млн рублей на срок до 20 лет с одобрением на DomClick.ru.

В СБ РФ так и прямо говорят, что «кредит можно взять на покупку жилья как ипотеку, но без первоначального взноса».

При этом подтверждать целевое использование средств не требуется.

На каких условиях можно получить деньги

О них мы уже начали говорить выше.

✓Срок: до 20 лет

✓Мин. сумма: от 500 000 руб.

✓Макс. сумма:

не должна превышать меньшую из следующих величин:

• 10,0 млн рублей;

• 60% оценочной стоимости объекта недвижимости, оформляемого в залог.

Процентные ставки

для клиентов, получающих зарплату на счет карты или вклада в Сбербанке:

от 11,3% годовых

Надбавки:

+0,5% — если вы не получаете зарплату в СБ РФ;

+1,0% — при отказе от страхования жизни и здоровья заемщика в соответствии с требованиями банка.

Почему деньги выдаются без первоначального взноса

Этот кредит — не привычная нам ипотека, когда банк берет в залог покупаемое жилье. И хотя первый взнос не требуется, зато банку надо оставить в залог уже какую-либо имеющуюся недвижимость.

Что можно оставить в залог

Вариантов несколько. Это может быть:

• квартира в том числе в таун-хаусе;

• жилой дом;

• дом с земельным участком;

• земельный участок;

• гараж, в том числе с земельным участком, на котором он находится.

Еще одна важная деталь. Чем дороже недвижимость, которую вы можете оставить в залог, тем больше денег можно получить. Но в любом случае сумма будет не более 60% от стоимости залога.

Кто может получить кредит

Требования к заемщикам, которые предъявляет Сбербанк, по этой программе, в принципе, типичные для него.

✓Гражданство. РФ.

✓Возраст. От 21 года до 75 лет (на дату полного возврата денег).

✓Стаж. Не менее 6 месяцев на текущем месте работы и не менее 1 года общего стажа за последние 5 лет.

Как видим, деньги могут получить даже пенсионеры. Например, 65-летние заемщики могут получить кредит на 10 лет, что совсем не мало.

Кому не дадут займ

Как и при обычной ипотеке, при получении этого займа, в число созаемщиков включается также супруг (а), чей доход учитывается при расчете максимальной суммы кредита. И денег им не дадут, если заемщик или даже созаемщик занимаются бизнесом. А именно являются:

• Индивидуальным предпринимателем;

• Руководителем, замом или главбухом малого предприятия с числом работников до 30 человек.

• Собственником малого предприятия с долей более 5%.

• Членом крестьянского (фермерского) хозяйства.

Почему Сбербанк ввел такие строгие ограничения? Скорее всего, потому что не хочет использования заемных денег на ведение бизнеса. Для ИП и ООО у СБ РФ есть другие кредитные программы. А эта предназначена для обычных физических лиц.

Какие документы нужны для получения займа

Надо признать, пакет довольно большой. А все потому, что потребуется собрать документы на недвижимость, которая передается в залог Сбербанку.

1Но первым делом, для рассмотрения кредитной заявки надо собрать и отправить кредитному менеджеру банка:

• Паспорт РФ

• Справки, подтверждающие финансовое состояние, например, 2-НДФЛ или по форме банка;

• Документы, подтверждающие трудовую занятость, например, копия трудовой книжки или договора.

Различные категории граждан могут подтверждать доход и занятость разными документами.

О документах, которые принимает Сбербанк при оформлении займа, посвящена целая публикация. С ней можно ознакомиться здесь.

Кроме этого, желательно максимально подробно рассказать кредитному специалисту банка, а главное, предоставить соответствующие справки, обо всех доходах. Как самого заемщика, так и созаемщика. Причем как на основном месте работы, так и о дополнительных заработках, если они есть, конечно.

Почему это важно?

✓Во-первых, от величины дохода, в том числе, зависит сумма кредита.

✓А во-вторых, для того, чтобы займ одобрили, причем с минимальной ставкой, надо чтобы Показатель Долговой Нагрузки (ПДН) клиента был как можно меньше. А на его размер, как раз-таки, и влияют доходы заемщика и созаемщика. Подробнее о том, что такое ПДН и как от него сегодня зависит получение кредитов, читайте здесь.

Отметим, что ЦБ РФ пока не требует, чтобы банки учитывали показатель долговой нагрузки при оформлении ипотеки. Однако и сами банки заинтересованы в том, чтобы выдавать столько крупные кредиты только наиболее платежеспособным заемщикам.

2Когда ваша кредитная заявка будет одобрена, надо будет предоставить в банк также документы на передаваемую в залог недвижимость (загрузить документ). Их можно принести в течение 90 дней с даты одобрения вашей заявки на кредит.

Как оформляется ипотека без первоначального взноса в Сбербанке

Этот кредит получают, как обычную ипотеку.

1 Рассчитайте кредит. Первым делом проведите расчет параметров займа на ипотечном калькуляторе.

Кредитный онлайн-калькулятор

Ипотечный калькулятор предоставлен сайтом calcus.ru

2 Отправьте заявку. Затем надо отправить в Сбербанка заявку на получение денег. Ходить никуда не придется. Сбербанк уже давно поджидает вас в компьютере или даже, может быть, прописался у вас в телефоне в виде мобильного приложения.

Отправить заявку можно на ипотечном сайте Сбербанка DomClick.ru или в приложении. При подаче заявки вам поможет консультант. Он подскажет, какие документы необходимо загрузить, как их правильно заполнить, а также ответит на любой вопрос по вашей заявке.

3 Дождитесь решения от банка. Как правило, предварительное решение принимается в течение нескольких минут. Но банк дает себе право подумать, а потому в условиях кредитования указывает, что может размышлять до 6 рабочих дней.

4 Подберите недвижимость. Если ваша заявка будет одобрена, то можете приступать к поиску квартиры или дома, который вы хотели бы купить. После одобрения заявки у вас будет целых 90 дней на поиск объекта и выход на сделку.

5 Оформите договоры. Их будет два. Один кредитный, второй ипотечный. Первый о том, что банк выдает вам требуемую сумму денег. А второй о том, что вы передаете банку в залог имеющуюся недвижимость.

Сделать это онлайн не получится. Для подписания документов придется сходить в ближайший ипотечный центр Сбербанка.

6 Зарегистрируйте ипотеку. Об этом думать не обязательно. Все сделают в банке.

7 Получите деньги. Всю сумму перечислят на ваш счет единовременно. Обналичивать их совсем не обязательно. Вы легко сможете перевести их на банковский счет продавца, когда будете покупать себе дом или квартиру.

Как возвращать деньги

Полученные средства возвращаются Сбербанку равными суммами, согласно графику платежей, который вы получите при оформлении займа.

Допускается частичное или полное досрочное погашение кредита. Для этого достаточно положить на счет нужную сумму и отправить в банк заявление. Никаких комиссий за это не взымается. Главное убедитесь, что дата досрочного погашения, указанная в заявлении, приходится на рабочий день.

Что будет, если просрочить платеж

А вот это уже серьезно. Если пропустить дату очередного платежа, то банк начнет начислять неустойку. Ее размер равен величине Ключевой ставки Банка России, обратите внимание, действующей на дату заключения договора! Неустойка начисляется на сумму неуплаченного платежа за весь период со дня просрочки до даты погашения задолженности.

Как проверить, готовы ли вы платить кредит

Для того, чтобы не выйти на просрочку при оплате кредита, первый вице-президент саморегулируемой организации (СРО) «Национальная ассоциация профессиональных коллекторских агентств» (НАПКА) Александр Морозов рекомендует перед оформлением ссуды провести эксперимент. То есть попробовать прожить на деньги, которые останутся после внесения ежемесячного платежа по кредиту.

Как подготовить недвижимость к передаче в залог

Это тоже – целая история. Здесь придется действовать, как при обычной ипотеке, только все процедуры, которые проделывает со своей квартирой продавец, придется провести вам. Что надо сделать?

✓Во-первых, придется провести оценку недвижимости. С этим могут помочь в Сбербанке, естественно, за определенную плату. А можно нанять иную оценочную компанию, но только ту, чей отчет примут в Сбербанке.

✓Во-вторых, надо будет застраховать передаваемое в залог имущество на весь срок действия кредитного договора. Оформить полис можно на сайте ДомКлик, либо в любом отделении Сбербанка.

Как вернуть недвижимость из залога

После полного погашения кредита банк снимает обременение с объекта недвижимости, чтобы вы могли свободно распоряжаться своей собственностью. Делается это автоматически — писать заявление, приходить в банк, Росреестр или МФЦ не нужно. Однако напомнить банку о том, что пора отдавать недвижимость из залога лишним не будет.

Вся процедура занимает около месяца. А потом следует проверить, что обременение снято. Например, заказать выписку из ЕГРН на сайте Росреестра.

Как еще можно не копить на первоначальный взнос при ипотеке Сбербанка

Как видим, чтобы воспользоваться предложением Сбербанка по получению ипотеки без первого взноса, надо предварительно уже иметь в собственности какую-либо недвижимость.

Но есть и другие варианты.

✓Использовать в качестве первого взноса по ипотеке материнский капитал. Важно только согласовать это с продавцом, поскольку деньги из Пенсионного фонда приходят не сразу.

✓Взять деньги на первоначальный взнос по программе потребительского кредитования в каком-либо ином банке. Потом можно будет рефинансировать этот займ вместе с ипотекой, чтобы упростить администрирование или даже снизить платеж.

✓Завысить сумму кредита на величину первоначального взноса по ипотеке, предварительно договорившись с риелтором и продавцом недвижимости. Так делать, конечно, не рекомендуется, ведь вы вводите банк в заблуждение. Но раз подобная практика имеется, то почему бы о ней не знать?

✓Абсолютно безопасные способы взять ипотеку без накоплений — это программы господдержки. Здесь первоначальный взнос или часть суммы за недвижимость за вас может внести государство. Такие программы есть для семей с детьми, военных, молодых семей, бюджетников, переселенцев, малообеспеченных и других категорий граждан. В каждом регионе они свои. О них можно узнать в местной администрации.

Подводя итоги

Сегодня в Сбербанке вполне реально взять ипотеку и без первоначального взноса. Ее заменяет Кредит под залог недвижимости. Правда вам придется оставить в залог банку уже имеющееся в собственности квартиру или дом.

Суммы, которую дает банк, вполне хватит для того, чтобы купить маленькую квартирку даже в Москве. Правда, где-нибудь на окраине.

Срок кредитования тоже довольно длительный.

А вот процентная ставка, к сожалению, будет несколько выше, чем при обычной ипотеке с большим первым взносом.

Для того, чтоб не копить деньги для первоначального взноса, можно попробовать воспользоваться госпрограммами поддержки или иными законными способами.

Тест от Сбербанка: ипотека или аренда — что выбрать?

Официальный сайт Сбербанка www.sberbank.ru

Источник: https://top-rf.ru/realty/251-ipoteka-sberbanka-bez-pervonachalnogo-vznosa.html

Ипотека под залог старой квартиры

- Заемщик не получит 100% от стоимости квартиры, которая будет сдаваться в залог. Это значит, что, если квартира оценена в 5 млн руб., то банк предоставит заемщику кредит только на 4 млн руб., что составит 80% от общей суммы.

Максимальный размер займа определяется размером заработной платы заемщика и оценкой самой квартиры;

- Квартира, которая является собственностью заемщика, должна находиться в регионе банка-кредитора (в области или городе, где находится банковское учреждение).

Таким образом, банк в Москве никогда не примет квартиру, которая расположена, к примеру, в Санкт-Петербурге.

Ипотека под залог недвижимости: взятие двух займов

Еще одним способом получения ипотечного кредита без первоначального взноса выступает взятие двух ипотечных займов. Это подразумевает покупку ипотечной квартиры за счет двух ипотечных ссуд. Такой способ позволяет купить жилье практически в любой ценовой категории, но при наличии недвижимости, которая может быть отдана в залог.

Первый ипотечный заем будет использован для оплаты первоначального взноса, который будет выдан в случае залога старой квартиры заемщика. Второй заем будет выдан заемщику при залоге той квартиры, которую он собирается приобрести. Советуем Вам ознакомится какие бывают виды кредитов. Возможно Вы узнаете какой кредит для Вас будет более выгодным, а так же все подробности и тонкости на которые обычно заемщики редко обращают внимание.

Так же читайте статьи: ипотека молодая семья, условия ипотеки Сбербанка, молодой семье — доступное жилье).

Процентные ставки по вышеописанным программам высоки, но заемщик в любом случае получит деньги. Заемщик может комбинировать займы из различных банковских структур, если у него это получится. Также он может воспользоваться потребительскими беззалоговыми займами. Если у него в наличии имеется недвижимость, лучшим вариантом будет использование предыдущих способов.

В том случае, когда заемщик не имеет недвижимого имущества, или оно не выступает залоговым, он имеет возможность использовать сумму на первый взнос, осуществляя потребительское кредитование. Однако, при таком раскладе существуют свои минусы:

- Беззалоговые кредиты потребительского назначения можно получить лишь при условии, что имеется официальное подтверждение указанных доходов;

- Потребительский заем можно получить на короткий срок, в связи с чем крупные потребительские суммы в большинстве случае недоступны;

- Банками предоставляются ограниченные денежные суммы по программам потребительского кредитования. В случае, если заемщик захочет взять, например, 300-500 тыс. руб., ему придется предоставить в качестве гарантий недвижимое залоговое имущество.

Что может выступать в качестве гарантии и залога при оформлении ипотеки

Получение данного вида ипотечного кредитования возможно также с помощью таких способов:

- Предоставив банку поручителей (два физических лица);

- Оставив банку в залог автомобиль и недвижимость;

- Предоставив поручителей в качестве платежеспособных юридических лиц;

- Заложив высоколиквидные ценные бумаги.

Взять кредит на первоначальный взнос ипотеки

Кроме этого, можно также воспользоваться вариантом кредита, который имеет дополнительное обеспечение на сумму первоначального взноса. Суть такого способа заключается в том, что стоимости новой квартиры на 90% достаточно для стоимости новой недвижимости. Оставшиеся 10% может составить автомобиль.

Если вы приняли решение воспользоваться ипотекой без первого взноса, вы должны знать, на что следует обращать внимание при составлении договора, а именно:

- Просчитайте процентную ставку вместе с комиссией. Если она слишком высока – займитесь поиском банка, у которого более выгодные условия;

- Убедитесь, что договор не содержит оговорок о том, что банк имеет право менять ставку по проценту;

- Обратите внимание на пункт о «ретроспективном покрытии».

Покупая жилье в кредит, требуется уделить серьезное внимание всем документам. Не доверяйте выбранному банку целиком и полностью. Может быть так, что заемщик скончался, а банк требует от наследников оплаты долгов. В таком случае следует требовать судебно-медицинской экспертизы. Она поможет определить причину смерти, которая связана с заболеванием, которое предусмотрено условиями страхования. В такой ситуации задолженность по кредиту банку будет выплачивать страховая компания.

В заключение добавим, что, тем, кто решился на получение ипотечного кредита без первоначального взноса, стоит помнить, что в любом случае с вас возьмут деньги, но уже под видом регистрации сделки, оплаты страховки, комиссий банка, оплаты сейфинга, оплаты услуг риэлтора. Не думайте, что можно получить новое жилье, не внося при этом ни копейки. Взяв ипотеку без первоначального взноса, вы должны будете выплатить проценты намного выше, чем при взятии ипотеки с первоначальным взносом.

Источник: https://prostofin.expert/ipoteka/ipoteka-bez-pervonachalnogo-vznosa/