Суброгация: антисоциальный аспект страхования

Если в английском языке слово «insurance» (страхование) образовано от «sure» – «уверенность», то русское слово «страхование» зиждется на «страхе». Учитывая, что под прессинг страховой с требованием возместить ущерб может попасть даже ребенок и пенсионер, словообразование обретает дополнительный смысл.

В соответствии со ст. 965 ГК РФ страховщик, выплативший возмещение, приобретает в пределах выплаченной суммы право требования, которое страхователь (выгодоприобретатель) имеет к лицу, ответственному за убытки, возмещенные в результате страхования.

Такой переход прав страхователя на возмещение ущерба к страховщику и называется суброгацией.

Одно из основных отличий суброгации от регресса – исковой срок давности исчисляется с наступления страхового случая, тогда как при регрессе точка отсчета срока давности – момент исполнения страховщиком обязательств (то есть выплаты возмещения).

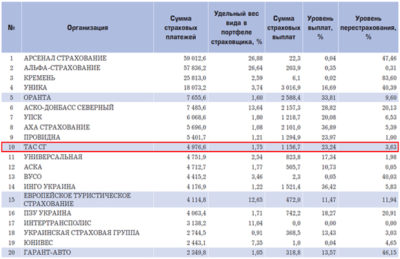

Суброгация – явление повсеместное, с 2011 года каждый страховщик в 100% случаев пользуется своим правом на возмещение убытков, невзирая на социальные и морально-этические факторы и суть страхового дела, когда рассчитывается статистически обоснованный тариф и за счет взносов клиентов по имущественному страхованию формируется фонд, который и тратится по покрытие убытков по страховым случаям.

Итак, в настоящее время лица, за последние три года причинившие по любой причине (включая неосторожность) вред застрахованному имуществу, в массовом порядке получают «письма счастья» из страховых компаний, где было застраховано поврежденное имущество. Крупнейшие и небедные страховщики не разбирают – пенсионер перед ними или ребенок, и выкатывают иски на десятки и сотни тысяч рублей.

«Два года назад мой сын-подросток, катаясь на велосипеде по тротуару, врезался в выезжавшую из арки «Тойоту Лэнд Крузер», – рассказывает Иван Иванов (имя и фамилия по просьбе рассказчика изменены). – Сына с сотрясением мозга увезли в больницу. А машине он поцарапал дверь и повредил боковое зеркало.

Более чем через год мы получили досудебную претензию от «Ренессанс Страхования» о выплате 72 тыс. рублей. «Тойота» была застрахована по каско, и страховая компания, выплатив возмещение, обратилась к причинителю ущерба – подростку. По итогам судебных разбирательств нас обязали выплатить эту очень существенную для семьи сумму.

Не понимаю одного: зачем страховая собирает премии по каско, если потом перекладывает выплаты на простых людей, включая детей и стариков?». «С одной стороны, есть законное решение суда о взыскании ущерба, – прокомментировали ситуацию в «Ренессанс Страховании».

– С другой – мы понимаем, что обстоятельства могут быть сложные и, если виновник ущерба находится в тяжелом материальном положении, мы можем пойти ему навстречу. Взыскание ущерба по суброгации по сути – защита интересов клиентов. Благодаря этому в конечном итоге страховка для них дешевле».

Ситуация абсолютно типична и не выходит из ряда вон: как говорится, «все страховщики делают это».

Два пишем, один в уме

По информации «Эксперт Северо-Запад», довольно часто виновники ущерба получают «письма счастья» спустя 1,5-2,5 года после аварии, когда они уже и думать о ней забыли (срок исковой давности по такого рода делам составляет 3 года с момента ДТП). Специализированные форумы полны историями о том, что страховщики никак не обосновывают сумму, которую предлагают возместить и в ряде случаев обнаруживается прямой подлог документов.

Генеральный директор оценочной компании «КИТ Оценка» Евгений Тюлькин говорит о многочисленных махинациях страховых компаний: «Не секрет, что выплата по имущественному страхованию часто не соответствует ожиданиям клиента, и он самостоятельно делает независимую оценку ущерба, представляя ее в страховую компанию.

Страховщик же, выплатив по своему акту, в порядке суброгации предъявляет уже акт оценки, принесенный клиентом, с суммой значительно выше. Однако в большинстве случаев представляется даже не акт оценки, а некая более чем спорная калькуляция, несостоятельность которой грамотный оценщик без труда докажет в суде».

По оценке эксперта, в 30-50% случаев страховщики пытаются завысить сумму требований к виновнику.

По оценкам самих страховщиков, суброгацию вообще можно предъявлять не более чем в 25% случаев: исключаются все страховые случаи по вине самого страхователя; по обоюдной вине; когда виновник не установлен; в случае с автокаско немалая доля выплат приходится не на ущерб, а на угоны; на выплату мелкого ущерба без справок из ГИБДД и так далее. «Говорить о якобы безубыточном страховании, основанном на аккумулировании страховых премий и перекладывании ответственности, вообще не приходится», – возмущаются участники страхового рынка.

Доля юриста

Учитывая относительную нецивилизованность страховой культуры у всех участников рынка, ввиду занижений страховых выплат и массового выставления суброгационных требований, как грибы после дождя выросли юридические фирмы, специализирующиеся на спорах со страховщиками.

«В восьми случаях из десяти удается существенно снизить сумму по суброгации или не выплачивать вовсе», – утверждают профильные юристы на своих сайтах, подчеркивая, что даже если виновник согласен со справедливостью выставленного требования, нельзя соглашаться с суммой: можно серьезно переплатить.

Например, по словам генерального директора юридического бюро «Правила Страхования» Алексея Кузнецова, если в полисе каско потерпевшей стороны фигурирует выплата без учета износа деталей, надо иметь в виду, что виновник ДТП всегда должен возмещать стоимость восстановительного ремонта с учетом износа заменяемых деталей по среднерыночным расценкам для таких деталей.

Верховный суд РФ счел, что улучшение автомобиля за счет виновного лица неправомерно: виновник обязан возместить ущерб, но не увеличить стоимость автомобиля посредством установки новых деталей. То же самое с дилерскими расценками нормо-часа: страховщик может возмещать согласно условиям договора страхования, а виновник – только по среднерыночным расценкам.

«Это один из ключевых моментов в суброгации: страховщик хочет сумму без износа и по ценам фактически произведенного ремонта у дилера, а имеет право на сумму с учетом износа и по средним ценам по региону», – говорит Алексей Кузнецов.

«Судимся!»

При незначительных суммах требования к виновнику, то есть в пределах до 30 тыс. рублей, многие страховщики надеются на добровольную выплату в рамках досудебного урегулирования, а при нежелании платить в суд не обращаются, поскольку целесообразнее использовать время своих юристов на более выгодные дела.

Если же виновник согласен заплатить без суда и попросит за это бонус, почти любая компания даст либо скидку (которая, по информации из неофициальных бесед со страховщиками, доходит иногда до 50%), либо рассрочку. «Около 30% суброгационных дел регулируются в досудебном порядке, примерно 70% – по суду. В 96% случаев суброгационные дела – выигрышные.

Такая высокая доля объясняется высокой квалификаций юристов по суброгации», – отмечают в «Ренессанс Страховании», добавляя, что в среднем по рынку сумма полученной от виновников по суброгационным искам компенсации редко превышает 1-2% общего объема произведенных выплат.

«Доля добровольного досудебного урегулирования в регионе в одном из ключевых розничных видов страхования – каско, порядка 15%», – приводит статистику «РЕСО-Гарантии» директор филиала в Петербурге Дмитрий Большаков. «В Санкт-Петербурге в досудебном порядке урегулируются около 20% претензий, в судебном – примерно 80%.

В полном объеме удовлетворяются около 35% исковых требований в порядке суброгации», – говорит заместитель директора по партнерским продажам Северо-Западной дирекции СК «Альянс» Владислав Анисимов. «Сборы по суброгации по итогам шести месяцев 2013 года составили 23% страховых выплат. Примерно 50% взысканий происходят в судебном порядке, остальное в добровольном на основании выставленных претензий. Точной статистики по сборам отдельно юридических и физических лиц нет, ее исчисление достаточно сложно. Но по нашему опыту, с юридических лиц удается получить примерно в два раза больше, чем с физических», – комментирует территориальный директор компании «СОГАЗ» по СЗФО Юрий Михайлов.

Применительно к судебным разбирательствам с виновным водителем директор управления урегулирования убытков Северо-Западного дивизиона «Ренессанс Страхования» Александр Жогин подчеркивает: «В первую очередь мы получаем компенсацию по ОСАГО в страховой компании виновника. Многие, кстати, так не поступают, а сразу подают в суд на виновника ДТП и лишь в ходе судебного разбирательства уточняют возможности компенсации ущерба по ОСАГО».

«Мне 72 года, я инвалид, пенсионер, моя пенсия несопоставима с доходами крупной страховой компании от взносов состоятельных автовладельцев по каско, за счет которых страховая компания может и должна производить выплаты в полном объеме, не возлагая свои обязательства на плечи уязвимых членов общества. Но не по букве нашего закона», – говорит Анатолий Козырь, получивший летом нынешнего года суброгационное требование на 429 756 рублей 36 копеек.

https://www.youtube.com/watch?v=3D4detWmrVw

Убыточность по страхованию растет из года в год. В свете летних судебных новаций и непересмотренных лимитов ОСАГО убыточность по автокаско – крупнейшему сегменту добровольного страхования, может серьезно возрасти, что скажется и на рвении страховщиков в истребовании выплат.

Помочь в данной ситуации могло бы серьезное увеличение лимитов по ОСАГО (что само собой приведет и к серьезному росту тарифов) – но это вопрос будущего.

Пока в сегменте автострахования владельцы могут подстелить соломку одним способом – оформив полис добровольного страхования автогражданской ответственности с увеличенным лимитом.

Источник: https://expert.ru/northwest/2013/36/subrogatsiya-antisotsialnyij-aspekt-strahovaniya/

Суброгация и регрессивные требования

Сохрани ссылку в одной из сетей:

санкт-петербургскийинститут управления и права ЮРИДИЧЕСКИЙ ФАКУЛЬТЕТ

по дисциплине«Страховоеправо»

Тема: «Суброгация и регрессивные требования»

Выполнил студент 6 курсас/г юридического факультета, заочного отделения МирчукА.П.

Преподаватель: КрасновС.Е.

Санкт-Петербург

2011

:

Введение3

РЕФЕРАТ 1

по дисциплине «Страховое право» 1

Различия регресса и суброгации 13

5. Белых В.С., Кривошеев И.В. Страховое право России. 3-e изд., изд. «Норма» 2009 г. 17

Введение.

Конец XX -начало XXI вв. для России явилось временемзначительных изменений всоциально-экономической сфере жизни,что потребовало изменения в сферестрахования как системы защитыимущественных интересов граждан игосударства.

Актуальностьизучения правовой организации страховойсферы обусловлена несколькимиобстоятельствами объективного исубъективного порядка.

Посколькустрахование — та область социально-экономическихотношений, в которых сосредоточеныинтересы и населения, и государства,важность адекватного построения ееправового опосредования несомненна.

Однако, несмотря на более чем десятилетнийсрок развития страхового рынка России,система правового регулированиястраховой деятельности до сих порокончательно не сформировалась. Отсюдаследует, что изучение организационно-правовыхоснов осуществления страховой деятельностиявляется актуальнейшей задачей, стоящейперед юристами.

В условияхуглубления интеграционных страховыхпроцессов, глобализации политикистрахового развития, а главное, в моментвступления России во Всемирную торговуюорганизацию (ВТО) и предстоящего допускаиностранных страховщиков на российскийстраховой рынок законодатель долженосознать необходимость разработки изакрепления целого ряда до сих пор несуществующих у нас законодательныхнорм на основе уже выработанных положениймеждународной практики страховойдеятельности и ее правового регулирования.

В даннойработе будет рассмотрен переход правстрахователя на возмещение ущерба, аименно суброгация и регрессивныетребования, поскольку данные обстоятельствав страховых случаях встречаются довольночасто.

Суброгация.

лат. subrogatio —замена) — переход к страховщику,выплатившему страховоевозмещение, праватребовать компенсациюс лица, ответственного за ущерб,причиненный страхователюв пределах возмещенного. Суброгациейназывается один из частных случаеввнедоговорной замены кредитора вобязательстве.

С одной стороны, суброгацию следуетотличать от замены кредитора вобязательстве согласно договору (цессия,факторинг,индоссамент),так как в отличие от договорных формзамены кредитора правовое основаниесуброгации — не в договоре, а в законе.С другой стороны, суброгацию следуетотличать от регресса.

На практике суброгация отличается отрегресса тем, что при суброгации течениесрока исковой давности заново неначинается, и должник может заявить опропуске этого срока точно так же, какесли бы вместо нового кредитора действовалстарый.

Институт суброгации обрел широкоевоплощение в Кодексе Наполеона. Вчастности, там предусмотрены такиеслучаи: 1) конкурсный кредитор последующейочереди оплачивает конкурсного кредиторапредыдущей очереди; 2) приобретательнедвижимости выплачивает ее ценудержателю ипотеки (тут предметомсуброгации есть полномочия ипотекодержателя);3) наследник, оплативший со вступлениемв наследство долги наследодателя.

В немецком гражданском правечастные формы суброгации не выговореныстоль подробно. Этим объясняетсямалоизвестность указанного институтарусскому праву, формировавшемуся подогромным влиянием немецкой школы.

Суброгация– одна из особенностей имущественногострахования. Это основанныйна законе переход к страховщику праватребования, которое страхователь(выгодоприобретатель) имеет к лицу,ответственному за убытки, возмещенныев результате страхования, осуществляемыйпутем передачи этого права в объемевыплаченного страховщиком страховоговозмещения.

Страховщик приобретает правотребования только при условии выплатыим страхового возмещения в пределахуплаченной суммы. Убытки, выходящие запределы уплаченного страховщикомвозмещения, могут быть взысканыстрахователем (выгодоприобретателем)самостоятельно.

Суброгация имеет место всякийраз, когда договором не предусмотреноиное. Однако стороны не могут договоритьсяо неприменении суброгации при умышленномпричинении убытков. Условие договора,исключающее переход к страховщику праватребования, в данном случае будетничтожным.

Суброгация — одно из правовыхсредств, которое применительно кстрахованию призвано служить реализациипринципов неотвратимости ответственностии полноты возмещения вреда. Ведьстрахователь (выгодоприобретатель),получив причитающееся ему страховоевозмещение, которое во многих случаяхполностью покрывает понесенные имубытки, теряет интерес к дальнейшемувзысканию.

В результате причинительвреда может уйти от ответственности,поскольку требование к нему при отсутствиисуброгации вправе был бы предъявитьтолько страхователь (выгодоприобретатель).Страховщик же при таких обстоятельствахвынужден производить выплату возмещения,которое при отсутствии договорастрахования могло бы быть взыскано спричинителя.

И только суброгацияобеспечивает взыкание с причинителявреда убытков, облегчая при этом бремя,лежащее на страховщике.

Суброгация, по сути, представляетсобой разновидность уступки праватребования. Поэтому перешедшее кстраховщику право требования осуществляетсяим с соблюдением правил, регулирующихотношения между страхователем(выгодоприобретателем) и лицом,ответственным за убытки (п. 2 ст. 965ГК). Например, если страхователь имел кпричинителю вреда требование, основанноена нормах о деликтах, страховщик послеприобретения этого требования не можетссылаться на правила, касающиесядоговоров.

Страхователь (выгодоприобретатель)обязан передать страховщику все документыи доказательства и сообщить ему всесведения, необходимые для осуществлениястраховщиком перешедшего к нему праватребования (п. 3 ст. 965 ГК). Этаобязанность по сути является второйдополнительной обязанностью страхователяв имущественном страховании. При этомлицо, ответственное за убытки, можетпредъявлять к страховщику любыетребования и возражения, которые ономогло бы иметь против самого страхователя.

В дополнение к этому, должник подействующему законодательству вышеможет проверять и предъявлять претензиик деятельности страховщика. В соответствиис п. 1 ст. 385 ГК РФ должник вправе неисполнять обязательство новому кредиторудо представления ему доказательствперехода требования к этому лицу. Ктаким доказательствам, на наш взгляд,нельзя относить только подтверждениеоплаты страхового возмещения.

Должникимеет право требовать и доказательствасамого факта страхования: текст договорастрахования, копию страхового полиса.Это значимо и для того, чтобы установить,что суброгация в пользу страховщикаимела действительное основание. Учитывая,что норма ст. 965 ГК РФ диспозитивна,сам договор страхования может содержатьзапрет на суброгацию, а это означает,что у страховщика нет к должнику никакихправ. Кроме того, должник может такжепроверять обоснованность выплаты и ееразмера.

Не было ли у страховщика праваотказать в выплате по договору. На полнуюли сумму было застраховано имуществои т.д.

Современную практику предъявлениясуброгационных требований существенноотличает необходимость следованияправилу, предусмотренному п. 3 ст. 382ГК РФ.

Буквально оно означает, что досообщения страховщиком должнику о фактеперемены лиц в обязательстве, должник,исполнивший обязательство первоначальномукредитору (страхователю), будет считатьсянадлежаще исполнившим обязательстволицом. В этом заключается предусмотренныйп. 3 ст.

382 ГК РФ риск нового кредитора(страховщика), поскольку ему будет нужнопредъявлять иск к страхователю в связис его неосновательным обогащением, аэто труднее, чем вовремя сообщитьдолжнику о переходе права требования.

Лицо, ответственное за убытки,и страхователь (выгодоприобретатель)могут регулировать отношения междусобой, не спрашивая ни о чем страховщика.

Однако если страхователь (выгодоприобретатель)отказывается от своего права требованияк лицу, ответственному за убытки,возмещенные страховщиком, или осуществлениеэтого права становится невозможным повине страхователя (выгодоприобретателя),страховщик освобождается от выплатыстрахового возмещения полностью или всоответствующей части и вправе потребоватьвозврата излишне выплаченной суммывозмещения (п. 4 ст. 965 ГК).

В приведенной норме речь идетоб отказе страхователя от взыскания сответственного лица убытков или оневозможности такого взыскания. Что жекасается уменьшения с согласиястрахователя суммы, которая может бытьвзыскана, то закон об этом умалчивает.В данном случае размер подлежащеговыплате страхового возмещения долженбыть уменьшен пропорционально тойсумме, на которую уменьшаются убытки,подлежащие взысканию с ответственноголица.

По требованиям, вытекающим издоговора имущественного страхования,установлен сокращенный срок исковойдавности в два года (ст. 966 ГК). Этот срокраспространяется на требования сторондоговора — страхователя и страховщика,а также выгодоприобретателя (застрахованноголица) друг к другу. Суброгация не прерываеттечение срока давности в отношениилица, ответственного перед страхователем.

В страховании институт суброгации― изобретение новое, ранее не известноенашему праву. Как и все новое, егоприменение происходит с трудностями.Привычный регресс, когда происходитпрекращение одного обязательства ивозникает новое, заменен сложнойматериально-процессуальной конструкциейперемены лиц в обязательстве, когдастраховщик становится кредитором вобязательстве, по которому он возместилубытки в результате страхования.

Суброгация — институт, защищающийинтересы и страхователя, и страховщика,поскольку первый не только получаетвозмещение, но и освобождается от хлопот,связанных с процедурой улаживания своихвзаимоотношений с лицом, ответственнымза причинение вреда, а второй—сохраняеттаким способом страховые резервы,предназначенные для выплат тем жестрахователям.

Страховщик производит страховуювыплату страхователю (выгодоприобретателю).После этого к страховщику, в силу п. 1ст. 965 ГК РФ, в пределах выплаченной суммыпереходит право страхователя(выгодоприобретателя), которое он имелк лицу, ответственному за убытки. В связис реализацией механизма суброгациивозникает система отношений между тремясубъектами:

1) страховщик,

2) лицо, ответственное за убытки

3) страхователь (выгодоприобретатель).

Для каждого из указанных субъектовсуброгация имеет разные значения. Вотношении каждого из них реализуютсяразные цели суброгации.

Для страховщика суброгацияпредставляет безусловный интерес,поскольку обеспечивает возвратвыплаченных сумм. Наибольший объемработы профессиональных страховыхюристов, представляющих юридическиеотделы страховых организаций, составляетработа по предъявлению многочисленныхсуброгационных исков к лицам, ответственнымза убытки, возмещенные страховщиком.

Полученные суммы, с точки зрениястрахового дела, относится к «прочимдоходам» в общих доходах страховойорганизации. С позиции налоговогозаконодательства, эти поступленияотносятся к страховым операциям, приэтом они, в соответствии с пп. 7 п. 3 ст.149 Налогового кодекса РФ, освобождаютсяот налогообложения по налогу надобавленную стоимость.

Посколькупоступления в порядке суброгацииотносятся к доходам страховщика, снижаютего экономические убытки, то можноданную цель суброгации, значимую длястраховщика, назвать «экономической»целью.

Источник: https://works.doklad.ru/view/DHTxdoeHWEo.html

Обзор судебной практики по вопросам перехода к страховщику прав страхователя на возмещение ущерба (суброгация), Обзор судебной практики от 02 июля 2015 года

Перед изучением Обзорарекомендуем предварительно ознакомиться с его оглавлением.

I.Основные положения о переходе к страховщику прав страхователя навозмещение ущерба (суброгации)

Под суброгациейпонимается переход к страховщику прав страхователя на возмещениеущерба. Согласно статье965 ГК РФ, если договором имущественного страхования непредусмотрено иное, к страховщику, выплатившему страховоевозмещение, переходит в пределах выплаченной суммы правотребования, которое страхователь (выгодоприобретатель) имеет клицу, ответственному за убытки, возмещенные в результатестрахования.

Однако условие договора, исключающее переход кстраховщику права требования к лицу, умышленно причинившему убытки,ничтожно.

Такой переход кстраховщику, выплатившему страховое возмещение, прав требования впорядке суброгации фактически является частным случаем перемены лицв обязательстве на основании закона (подпункт4 пункта 1 статьи 387, пункт 1статьи 965 ГК РФ, пункт 22Постановления Пленума Верховного Суда РФ от 29.01.

2015 N 2 «Оприменении судами законодательства об обязательном страхованиигражданской ответственности владельцев транспортныхсредств»).

При этом положениепункта 1статьи 965 ГК РФ устанавливает изъятие из общего правилапункта 2статьи 382 ГК РФ о необходимости согласия должника на переход кдругому лицу прав кредитора, когда такое условие предусмотренодоговором между должником и кредитором.

Положения гражданскогозаконодательства о страховании позволяют исключить правостраховщика по договору имущественного страхования (страхованияпредпринимательского риска) на суброгацию только в случаях, когдаэто предусмотрено договором страхования (пункт 10Информационного письма Президиума ВАС РФ от 28.11.2003 N 75 «Обзорпрактики рассмотрения споров, связанных с исполнением договоровстрахования», далее — Информационное письмо Президиума ВАС РФ N75).

Участникам страховыхправоотношений следует учитывать следующие особенности реализациисуброгации:

-при суброгации нового обязательства по возмещению убытков невозникает. В существующем обязательстве происходит заменакредитора: страховщику переходит право требования к лицу,ответственному за причинение вреда.

При этом срок исковой давностине начинает течь заново (статья201 ГК РФ);

-при суброгации к страховщику переходит только часть требования,имеющаяся у страхователя к причинителю вреда, равная по размерустраховому возмещению.

Размер страхового возмещения, в своюочередь, должен определяться по правилам, установленным в договорестрахования (пункт 18Информационного письма Президиума ВАС РФ N 75);

-страховщик не имеет права требовать в порядке суброгации возмещениястоимости необходимых экспертиз, услуг по оценке стоимости ущерба ит.п., так как указанные расходы страховщика не являются страховымвозмещением, а направлены на определение размера убытков.

Этирасходы относятся к обычной хозяйственной деятельности страховщикаи не подлежат взысканию с лица, ответственного за причиненный вред(пункт 19Информационного письма Президиума ВАС РФ N 75);

-лицо, ответственное за убытки, возмещенные в результатестрахования, не отвечает за просрочку, допущенную страховщиком.Таким образом, страхователь не имеет права требовать от лица,ответственного за вред, уплаты процентов за просрочку страховщика,несвоевременно выплатившего возмещение.

Поэтому такое право неможет перейти в порядке суброгации (пункт 20Информационного письма Президиума ВАС РФ N 75);

-в соответствии с положениями статьи965 ГК РФ к страховщику, выплатившему страховое возмещение,переходит право требования исключительно к лицу, ответственному заубытки.

В частности, на лицо, допущенное согласно договорустрахования к управлению транспортным средством, которое используетэто транспортное средство на основании гражданско-правового илитрудового договора и имеет интерес в сохранении этого имущества,распространяются правила добровольного страхования автотранспортныхсредств как на страхователя, в связи с чем страховщик не обладаетправом требовать взыскания с данного лица выплаченной суммыстрахового возмещения в порядке суброгации, предусмотреннойпунктом1 статьи 965 ГК РФ (пункт 49Постановления Пленума Верховного Суда РФ от 27.06.2013 N 20 «Оприменении судами законодательства о добровольном страхованииимущества граждан»). На практике к указанным лицам, которыхневерно рассматривать в качестве ответственных за убытки,относятся, например, эксплуатанты — арендаторы застрахованногоимущества (как правило, транспортного средства), использующие егопо воле собственника на основании гражданско-правового договора (тоесть на законном основании), имеющие интерес в сохранении данногоимущества, включенные в качестве эксплуатанта в договор страхования(страховой полис).

Особенности суброгации поотдельным видам договоров страхования предусматриваются нормамииных федеральных законов, в частности, статьей281 Кодекса торгового мореплавания РФ, пунктом2 статьи 12 Федерального закона от 30.06.2003 N 87-ФЗ «Отранспортно-экспедиционной деятельности».

Ниже приводится обзорвыводов судов, изложенных в решениях конкретных дел, по вопросамперехода к страховщику прав страхователя на возмещение ущерба(суброгация) (статья965 ГК РФ), а именно:

-споры о размере и составе переходящего при суброгации праватребования;

-определение лица, ответственного за убытки;

-освобождение страховщика от выплаты страхового возмещения в порядкесуброгации;

-исковая давность по суброгационному требованию.

1.Споры о размере и составе переходящего при суброгации праватребования

1. Споры о размере исоставе переходящего при суброгации права требования

1.1. ПостановлениеАрбитражного суда Дальневосточного округа от 13.03.

2015 NФ03-742/2015 по делу N А04-189/2014

Исковыетребования:

ОАО «СК «Альянс»(правопреемник страховщика) обратилось в суд к ООО «Мечел ТрансВосток» (лизингополучателю по договору лизинга со страхователем),ОАО «АК «ЖДЯ» (причинителю вреда) с требованием о взыскании убытковв порядке суброгации.

Решение суда:

Исковые требования к ОАО»АК «ЖДЯ» удовлетворены частично, в удовлетворении требований к ООО»Мечел Транс Восток» отказано.

Позиция суда:

Отметив, что избуквального толкования статьи965 ГК РФ следует, что к страховщику, выплатившему страховоевозмещение, переходит в пределах выплаченной суммы правотребования, которое страхователь имеет к лицу, ответственному заубытки, возмещенные в результате страхования; страховщик не имеетправа требовать возмещения стоимости экспертизы, так как указанныерасходы страховщика не являются страховым возмещением, а направленына определение размера убытков: эти расходы относятся к обычнойхозяйственной деятельности страховщика и не подлежат взысканию слица, ответственного за причиненный вред (

Источник: http://docs.cntd.ru/document/420284812

Суброгация и регресс в автостраховании — в чем разница?

Каждый водитель обязан иметь страховку ОСАГО или КАСКО. Многие уже сталкивались в жизни с терминами «суброгация» и «регресс».Что такое регресс? Что такое суброгация? Это тождественные или разные понятия? Разберемся во всем по порядку.

Различия регресса и суброгации в мире автострахования

Ошибочно считать суброгацию видом регрессных требований, потому что регресс содержит 2 обязательства:

• Первое (базовое) – выполняется 3-им лицом.

• Второе (регрессное) – наступает после выполнения одного конкретного обязательства.

Суброгация – это выполнение 1 конкретного действия (могут только меняться лица в обязательстве: кредитор заменяется страховщиком). Но само обязательство неизменно.При регрессе появляется новое право (одна договоренность заменяется другой, но не передается другому лицу), а при суброгации наступает правопреемство.

Что такое суброгация в страховании

Суброгация в страховании – это переход прав страхователя (то есть вас) на компенсацию убытков к страховщику (то есть страховой фирме). Страховщик выплачивает сумму ущерба пострадавшему лицу и получает право стребовать с виновника компенсации за выплаты страховой фирмой.

Это и есть право суброгации. Страховая фирма вправе требовать с виновного исключительно ту сумму, которую сама выплатила потерпевшей стороне (страхователю).

Когда страховка смогла лишь частично покрыть убытки пострадавшего, то виновнику могут выдвигать 2 требования:

• Требования страховщика – в величине выданного потерпевшему страхового возмещения.

• Требования потерпевшего – в части нанесенного убытка (вреда), не погашенного страховой выплатой.

Внимание!В страховом договоре можно не указывать возможность суброгации. Но практика показывает, что подобное условие договора, при переходе к страховой фирме права требования к виновнику (умышленно нанесшему урон), не работает. Исключается право суброгации в случае, если урон был нанесен непреднамеренно.

Если пострадавший отступает от своего права на требование к виновнику нанесения ущерба (или по вине страховой фирмы это право осуществить невозможно), то страховщик не обязан полностью возмещать убытки и может требовать вернуть излишне выплаченную сумму компенсации.

Если страховщик возместил потери от случившегося ДТП потерпевшему по договору КАСКО, то страховая фирма становится выгодоприобретателем по договору ОСАГО (по этому договору застрахована ответственность лица, нанесшего ущерб). Чтобы другой страховщик возместил сумму выплаты, страховая фирма должна действовать строго по закону об ОСАГО и по Правилам ОСАГО (возмещение можно получить строго в предусмотренном размере).

Если по договору КАСКО страховщик возместил потерпевшему страхователю расходы на замену деталей, пришедших в непригодность в результате ДТП, без учета их износа, то страховщик может получить страховую компенсацию по договору ОСАГО (при этом вычитается износ замененных деталей).Принцип суброгации в страховании имеет воспитательное значение (за нанесение умышленного ущерба виновник понесет ответственность). Суброгация – это сдерживающий фактор, который пресекает желание незаконного наживания за счет страхования имущества.

Что такое регресс

Помните, что понятие суброгации и регресса – это разные термины!Регресс в переводе с латинского языка значит «возвращение, обратное движение».Право регресса – это право возвратного требования. Скажем, одно лицо возместило ущерб потерпевшему вместо виновника.

Потом это лицо может выдвинуть требования к виновнику.Регрессное требование – это обратное требование возмещения суммы ущерба: страховщик выдал пострадавшему страховую сумму и тем самым заменил собой виновника ДТП.

Теперь право регресса позволяет страховщику стребовать с виновника ДТП уже выплаченную пострадавшему сумму.

В законе об ОСАГО прописаны особые ситуации, при возникновении которых страховщик может предъявить законное регрессное требование к виновнику нанесенного урона в уже выплаченном размере страховой суммы.Ситуации, при которых возможно регрессное требование (по ОСАГО):

• Умышленное нанесение вреда здоровью и жизни потерпевшего.

• Вред нанесен в состоянии опьянения (алкогольного, наркотического и др.).

• Вред нанесен лицом, которое не уполномочено управлять данным транспортным средством.

• Виновник пропал с места ДТП.

Внимание!Если водитель-виновник не является страхователем, риск ответственности которого застрахован по договору ОСАГО (скажем, водитель, являющийся работником АТП), то страховщик теряет право регрессного требования.

• Указанное лицо не зафиксировано в договоре страхования в качестве лица, которому доверено управление данным ТС.

• ДТП совершено в период, не предустановленный договором страхования.

При регрессе срок начала обязательства исчисляется со дня, когда страховщик выплатил предыдущее обязательство виновника урона.

Внимание!В КАСКО понятие «регресс» отсутствует, а чаще применяют суброгацию.

Понятие “право на суброгацию” и “право на реализацию суброгации”

Право на реализацию суброгации возможно исключительно в договорах страхования имущества (на договоры личного страхования это не распространяется, так как нельзя передать состояние здоровья человека страховой фирме).Право на реализацию суброгации состоит из 2 этапов:

1. Теоретический. Страховая компания предусматривает мероприятия, которые способствуют возникновению у нее права на суброгацию. Поэтому в договоре предусмотрено примечание об абсолютном праве на суброгацию (при этом никакие исключения из правил не допускаются).

2. Практический. Страховщик реализует свое право по суброгации после выплаты пострадавшему лицу страховой суммы.

Внимание! Нужно различать понятие «право на суброгацию» и «право на реализацию суброгации». Право на суброгацию наступает со дня подписания документа страхования.Право на реализацию суброгации наступает после выдачи страховой суммы пострадавшему лицу.

Понятие исковой давности

Сроки исковой давности в регрессе и суброгации разные.Срок исковой давности при регрессе (всегда 3 года) начинается со дня выплаты страховой суммы пострадавшему.Срок исковой давности при суброгации (1 — 3 года) прописывается в главном обязательстве в договоре и исчисляется со дня наступления страхового эпизода.

Виды страхования при суброгации

Понятие суброгация в страховании не распространяется на страхование здоровья и жизни человека, потому что виновник не может полностью возместить ущерб здоровью (и не в силах вернуть жизнь погибшему в ДТП).Какие виды страхования приемлемы при суброгации:

• Страхование целостности имущества.

• Договор о сохранности ТС: КАСКО возмещает ущерб за ограбление салона и деталей машины, ОСАГО производит выплаты страховой суммы исключительно в случае ДТП.

• Страхование предпринимательских рисков: ущерб от порчи или рекламы продукции (снизилась ее конкурентоспособность).

• Перестрахование (если страховая выплата очень большая, то риски разделяются с другими страховщиками).

Источник: https://auto.today/bok/4916-v-chem-raznica-mezhdu-subrogaciey-i-regressom-v-avtostrahovanii.html

Что такое суброгация в страховании и чем она опасна, когда машина застрахована по каско

Приветствую всех!

Страхование по каско всегда связано с таким неприятным явлением, как суброгация. Она может обернуться серьёзными тратами как для виновного в ДТП, так и для самого потерпевшего, если у последнего есть полис автокаско.

https://www.youtube.com/watch?v=IqRu0bN83CQ

Чтобы не понести непредвиденных расходов, прямо сейчас узнайте, что такое суброгация по каско, чем грозит её применение для каждого из участников ДТП, и как можно избежать нежелательных последствий. В этом вам поможет сегодняшняя статья. С вами Кулик Илья. Поехали!

Что это такое

Суброгация в страховании – это переход к страховщику прав страхователя на получение от виновника компенсации за причинённый вред. Это понятие вводит в российское законодательство статья 965 Гражданского кодекса.

То есть страховая компания (СК), выплатившая потерпевшему компенсацию, может потребовать с причинителя вреда всю сумму, затраченную ей на покрытие ущерба, ни больше, ни меньше. Происходит этот переход права строго при наступлении факта возмещения убытков.

При этом между страховой компанией, застраховавшей повреждённую машину по каско, и причинителем вреда возникают те же самые отношение, регулирующиеся теми же самыми законами, что и между потерпевшим и виновником. Точнее, они не возникают, а просто передаются страховщику от пострадавшего.

Примечания. Суброгация возникает не только при ДТП, но и в любом другом случае, когда осуществляется выплата по каско.

Это явление есть только в имущественном страховании. По страховке на жизнь или здоровье такой передачи права не бывает.

Когда возникает суброгация

Автомобилисты обычно сталкиваются с ней, когда становятся участниками аварии, в которой автомобиль потерпевшего застрахован по каско. Ведь именно автокаско представляет собой страхование автомобиля как имущества.

Если у виновника ДТП есть ОСАГО, то часть требований покрывается по «автогражданке». Но размер выплат по ОСАГО ограничен, а затраты на ремонт современных автомобилей могут достигать космических значений, поэтому при серьёзной аварии со «свежей», а тем более премиальной, машиной, высока вероятность того, что виновнику придётся доплачивать на ремонт из своего кармана.

На практике это выглядит так. Допустим, столкнулись два автомобиля. Оба застрахованы по ОСАГО, но на авто потерпевшего есть ещё и полис добровольного страхования. В таком случае он не обращается в страховую по «автогражданке», а восстанавливает машину по автокаско.

А через некоторое время к виновнику происшествия приходит требования от СК, застраховавшей повреждённое авто второго участника ДТП по каско, с требованием выплатить сумму, которая пошла на восстановление пострадавшей в аварии машины. Часть этой суммы покрывает страховая компания виновной стороны по ОСАГО, а вот остаток должен уже выплачивать сам причинитель вреда.

Как не платить суброгацию

Как вы теперь знаете, требовать выплат по суброгации – законное право страховщика. И избежать необходимости оплачивать ремонт автомобиля потерпевшего, выполненного по страховке, можно, только если найдутся убедительные для суда доводы, освобождающие от обязанности платить. Это могут быть:

- Наличие страховки ДСАГО, по которой страхуется, как и по ОСАГО, ответственность, но максимальный размер выплат гораздо больше, что в большинстве случае с лихвой хватает на покрытие всего ущерба, причинённого в аварии.

- Доказательство невиновности в ДТП компенсировать вред должен виновный в его причинении.

- Истечение срока давности, хотя страховые компании редко допускают такую оплошность. Но в любом случае надо знать, что, даже если 3 года, предусмотренных законом прошли, судебное дело прекратится только по заявлению одной из сторон об истечении сроков.

- Излишние требования – нередко при помощи недостоверных экспертиз и прочих уловок страховщики пытаются взыскать с виновника аварии больше, чем реально затрачено на ремонт. Но причинитель вреда должен платить только за тот ущерб, который он нанёс.

- Другие доводы, подтверждающие отсутствие обязанности платить в полном объёме или частично, например, расписка от потерпевшего об отсутствии претензий. Их можно обнаружить при рассмотрении конкретного дела.

Срок исковой давности по суброгации от страховой

Как известно, срок давности для подачи исков по имущественным делам – 3 года. Теперь осталось выяснить с какого момента его нужно отсчитывать.

Что такое суброгация? Когда к СК от пострадавшего в аварии переходит право требовать компенсацию. Так как право не возникает заново, а лишь передаётся «в третьи руки», то никакие его характеристики и свойства не меняются, в том числе и дата возникновения обязанности возместить ущерб.

Когда появляется такая обязанность у виновного? Сразу после его нанесения, которое в нашем случае происходит в результате ДТП. Таким образом, три года, в течение которых СК может предъявить к причинителю вреда требования, начинают отсчитываться от даты совершения аварии.

Последствия для потерпевшего

Но вместе с тем, что суброгация приносит виновному в ДТП большие расходы, она может обернуться и против страхователя по каско.

Если выяснится, что страховая компания не может вернуть средства, затраченные на ремонт автомобиля потерпевшего из-за каких-либо его действий, то СК имеет право не только отказать ему в возмещении полностью или частично, но и потребовать с него обратно сумму, затраченную на ремонт, если машина уже восстановлена.

Такие ситуации возникают, например, когда владелец пострадавшего авто не сообщил страховщику по каско все сведения, которые необходимы для взыскания компенсации с виновного в причинении материального вреда в ДТП, или заявил об отсутствии претензий к виновнику.

Поэтому если вы намерены получить возмещение по добровольной страховке от ущерба, нужно уделять особое внимание оформлению происшествия и активно взаимодействовать со страховой компанией.

Судебная практика

Практически каждое дело, касающееся суброгации, рассматривается в суде, так как платить по первому требованию от страховой компании мало кто соглашается.

В общем, в суде всё решается возможностью привести каждой из сторон доказательств о своей правоте. Какие основания, чтобы не платить страховщику за ущерб, причинённый в аварии, могут быть у виновного, я привёл выше.

Очень часто судебные споры возникают по такому вопросу: с учётом износа или без него должен платить причинитель вреда? Ведь по «автогражданке» выплата рассчитывается по Единой методике, сумма восстановления покрывается не полностью, что чаще всего и является причиной предъявления исков по суброгации к виновнику.

Раньше единого мнения у судов не было, компенсацию взыскивали как с учётом износа, так и полностью. Но если вспомнить про Постановление Конституционного Суда по делу №6-П от 10.03.2017, а также то, что при суброгации страховая компания как бы играет роль потерпевшего, современное решение данного вопроса становится очевидно: виновник должен возмещать полностью всю сумму, затраченную на восстановление чужой пострадавшей автомашины.

Подробнее о суброгации с виновника ДТП

Если вы хотите больше узнать о переходе права к страховщику от пострадавшего в результате дорожной аварии, особенно если уже столкнулись с тем, что страховая компания требует компенсации, читайте статью: Что такое суброгация по ОСАГО с виновника ДТП: как ее избежать + судебная практика

В ней я подробно рассматриваю с точки зрения виновника, чем грозит суброгация, что можно сделать, чтобы не платить страховой, а также привожу конкретные судебные решения по различным вопросам, связанным с этой темой.

Подведём итоги

- Суброгация – переход права требовать компенсацию с виновника от потерпевшего к страховой компании по каско.

- Правоотношения между виновным в ДТП и страховщиков в этом случае такие же, как между причинителем вреда и понёсшим ущерб.

- Срок исковой давности – 3 года и отсчитывается он от дня аварии.

- Потерпевший должен обеспечить возможность суброгации для СК в меру своих обязанностей, иначе на страховку по каско можно не рассчитывать.

Заключение

Если автомобиль потерпевшего в аварии застрахован по автокаско, каждой из сторон нужно помнить о суброгации. Потому что в случае неверных действий неприятные последствия могут коснуться не только виновного в происшествии, но и владельца пострадавшей в ДТП автомашины.

Вам приходилось сталкиваться с суброгацией? Есть интересная и полезная информация по этому вопросу? Поделитесь ей со мной и другими читателями в комментариях. там же можете спрашивать, если после прочтения статьи что-то осталось неясным, постараюсь ответить.

бонус – 15 ужасающих фотографий, запечатлевших призраков:

На этом статья окончена. Не забывайте про возможность подписаться на блог и поделиться прочитанным в социальных сетях. Всего хорошего!

Источник: https://kulikavto.ru/kasko/subrogaciya-po-kasko-vinovnik-oplachivaet-ushcherb-ili-poterpevshij-nichego-ne-poluchit.html

Суброгация в страховании — Аккредитация техосмотра

Договор страхования – реальный договор — вступает в силу с момента причинения вреда. В связи с этим, право требования компенсации с должника возникает с момента выплаты компанией-страховщиком денежной премии потерпевшему. Размер требования по суброгации не может превышать фактически выплаченной страховой премии. Иначе говоря, сколько страховщик вынужден был заплатить потерпевшему лицу, столько он может требовать в порядке суброгации.

Чему равна исковая давность для суброгации?

Общий срок, в течение которого можно предъявить требования о защите нарушенных прав — 3 года. Таков срок и для права на суброгацию.

Это означает, что в течение 3-х лет после выплаты страховой суммы потерпевшему лицу, которая превышает оговоренный договором страхования размер, можно воспользоваться правом суброгацию и изъять эти средства у виновного лица.

При защите своих прав в суде, если компания-страховщик предъявляет иск по истечению 3-х лет, важно сообщить об этом обстоятельстве на судебном заседании. В противном случае, дело будет рассмотрено по существу и приговор будет не в вашу пользу.

Особенности применения суброгации при имущественном страховании

Суброгация часто используется при страховании КАСКО, т.е. в тех случаях, когда вред причиняется непосредственно транспортному средству страхователя. В этом случае, прямые убытки стали причиной противоправных действий 3-х лиц.

При возникновении права на суброгацию в отношении имущественных прав и комплексов, за страховщиком закрепляется право требования с виновного лица той суммы, которая выплачена потерпевшему в соответствие с договором страхования.

Яркий пример использования права суброгации – причинение вреда имуществу, находящемуся на праве совместной или долевой собственности.

То и есть, лицо, которое владеет частью имущества, которому наносится вред, будет отвечать перед страховщиком, если тот воспользуется правом суброгации. Ответственность он будет нести всем своим имуществом, которое имеет на праве собственности.

Условия, при которых невозможно использовать право суброгации при имущественном страховании:

- Освобождается от выплаты страховой компании, лицо, которое является членом семьи страхователя или его иждивенцем. Проще говоря, если в ДТП произошло по вине родственника страхователя, страховщик не может требовать с него возмещения денежных средств по суброгации.

- При причинении убытков застрахованному имуществу самим страхователем.

Например, водитель, имеющий полис КАСКО попадает в аварию, где он является единственным участником. В этом случае, страхователь выплачивает ему денежную сумму, предусмотренную договором, без право требования их компенсации по суброгации.

Эти обстоятельства не будут иметь юридической силы, если компания-страховщик докажет, что ущерб был причинен умышленно, с целью получения страховой выплаты.

В этом случае, страховщик имеет право на требования компенсации согласно праву суброгации.

Применение суброгации при страховании транспортных средств, имеющих полис ОСАГО и КАСКО одновременно:

В случае возникновения ДТП, когда вред причиняется одновременно несколькими источниками повышенной опасности, возникает право на суброгацию у потерпевшего, который имеет полис КАСКО. В соответствие с ним, потерпевший получает страховую премию, а страховщик может потребовать возмещения денежных сумм с компаний виновников причинения вреда. В этом случае, вред возмещается поровну.

Особенности суброгации при страховании предпринимательских рисков:

Страхование предпринимательских рисков представляет собой добровольное страхование лица от возникновения случаев, когда планируемая сделка может не состояться по независящим от него обстоятельствам. Право суброгации по таким видам страхования возникает по отношению к лицам, которые:

- Несут гражданскую ответственность в полной мере. То и есть, если сделка не состоялась по вине недееспособного лица, то право на суброгацию у страховщика, при выплате страхового возмещения, не может быть использовано.

- Умышленно совершили противоправное действие, которое стало причиной уменьшения ожидаемого дохода или выгоды страхователя.

Права на возмещения вреда по суброгации не возникнет у страховщика в случае, если лицо, хотя и умышленно, но не противоправно совершило действия, которые снизили ожидаемую прибыль страхователя или причинили иной финансовый вред. В этом случае, не возникает гражданско-правовая ответственность, так как лицо действовало в рамках закона.

Особенности применения суброгации при действии договора перестрахования:

Под перестрахованием понимается деятельность заинтересованного лица, которая направлена на сохранность имущества или имущественного интереса в целостности. С этой целью заключается соответствующий договор.

При возникновении страхового случая, если основной страховщик будет не в состоянии выплатить причитающиеся по договору страхования денежные средства, компания перестраховщик осуществляет соответствующую выплату. С этого момента у неё возникает право требования выплаченных средств с основного страховщика.

При исключении из договора перестрахования права на суброгацию, компания-перестраховщик освобождается от обязанности совершения страховой выплаты при возникновении указанного в договоре случая.

В заключение, стоит отметить, что применение права суброгации, как основополагающего института страхования должно носить следующий характер:

- Суброгация не должна быть направлена против непосредственно страхователя, его родственников или иждивенцев. Исключение: вред причинен умышленно, с целью получения страховой выплаты.

- При использовании права суброгации за вред, который причинён несколькими источниками повышенной опасности, компенсационные выплаты должны осуществляться компаниями виновниками солидарно (по 50%).

- Не исключается возможность использования суброгации при заключении договора перестрахования. В случае намеренного исключения сторонами этого пункта, компания-перестраховщик освобождается от компенсационных выплат в случае возникновения страхового случая.

- Договор страхования предпринимательских рисков также предусматривает право на суброгацию при соблюдении условий: должник должен быть дееспособен и может нести гражданско-правовую ответственность.

- При защите интересов в суде важно помнить, что срок исковой давности — период, в течение которого осуществляется защита нарушенных прав — для права суброгации составляет 3 года. В этом период компания-страховщик или лицо, чьи интересы нарушены, может обратить в суд за денежной компенсацией. Пропуск этого срока является основанием, по которому суд отказывает в удовлетворении иска, не рассматривая дело по существу.

Источник: https://mbcentr.ru/blog/subrogaciya-v-strahovanii/

Что такое суброгация в страховании по ОСАГО — Все по шагам

В рамках ГК РФ есть несколько вариантов перехода права требования о взыскании убытков, в том числе регресс и суброгация. Эти правила применяются и для выплат компенсации по полису ОСАГО и КАСКО. Суброгация по ОСАГО с виновника ДТП – это форма возмещения страховщику, который фактически выплатил страховку потерпевшему.

В чем заключается суброгация по осаго

В страховании регрессные исуброгационные требования предъявляются в случаях, указанных в законе, либопредусмотренных полисами. Под суброгацией понимается переход права требования кстраховой компании, возместившей ущерб от ДТП. В зависимости от обстоятельстваварии, сумму ущерба и условий страховки, можно предъявить претензии виновнику ДТП,либо его ск.

Для взыскания страхового возмещения в порядке суброгации применяются нормы ГК РФ, тогда как предъявление регрессных требований прямо указано в Законе № 40-ФЗ «Об ОСАГО». Это означает, что страховщику придется подтверждать размер причиненных убытков, предъявлять претензию и обращаться в суд. Определить субъекта, который будет компенсировать ущерб, можно по сумме выплаты и лимиту ОСАГО.

В каких случаях возможна суброгация по осаго

Нужно разграничивать взыскание в порядкесуброгации и регресса, так как они имеют совершенно разные правовые основания.Вот какие правила перехода прав требования действуют в программах КАСКО иОСАГО:

- по полису автогражданки может предъявить только регрессный иск по основаниям, прямо указанным в законе;

- суброгация применяется, если ущерб от ДТП был компенсирован по КАСКО, а требования будут предъявлены к виновнику или его страховой компании по ОСАГО;

- взыскать можно только сумму, фактически выплаченную потерпевшему.

Узнайте больше Кто такой финансовый омбудсмен по ОСАГО

В рамках суброгации допускается тольковозмещение имущественного вреда, причиненного автотранспорту. Это связано сособенностями полиса КАСКО, по которому не страхуется жизнь и здоровье граждан.Если в дорожном происшествии причинены телесные повреждения, пострадавшийсможет их получить только по ОСАГО.

Таким образом, единственным основанием предъявления претензии и суброгационного иска является выплата страховщиком компенсации по КАСКО. Так как в этом случае не был использован лимит обязательного автострахования ОСАГО, за счет него и пройдет взыскание. Если этой суммы окажется недостаточно для полного возмещения убытков, страховая компания пострадавшего взыскивает недостающий остаток с виновного водителя.

Порядок суброгации

Чтобы возникли основания дляпредъявления суброгационного иска, обстоятельства аварии должны бытьзафиксированы надлежащим образом. Это может быть стандартное извещение о ДТП сучастием инспектора ГИБДД, либо оформление по программе Европротокола. Если употерпевшего нет полиса КАСКО, он подает документы на страховку ОСАГО, аоснований для предъявления претензии не возникнет.

Если же пострадавший застраховал своюмашину по КАСКО, ему не обязательно подавать требование по автогражданке.Возмещение по добровольным программам страхования проходит быстрее, чем поОСАГО, а расчет повреждений будет осуществляться не по нормативным методикам, апо рыночным ценам. Дальнейший алгоритм действий заключается в следующем:

- потерпевшийподает извещение о ДТП и иные документы для получения выплат по добровольнойстраховке;

- послерасчета суммы ущерба и выплаты пострадавшему, страховщик готовит материалы дляпредъявления претензии по суброгации;

- еслиразмер имущественного ущерба не превышает 400 тыс. руб. (лимит ОСАГО),возмещать убытки будет только ск виновного водителя;

- еслиже выплата по КАСКО превысила 400 тыс. руб., сумма превышения будет взыскананепосредственно с виновника.

Фактически, если убытки страховщика по КАСКО превышают лимит обязательного страхования, одновременно предъявляется претензия к виновнику и его страховой компании. Если претензия останется без удовлетворения, подается иск, в котором будет указано сразу два соответчика.

Узнайте больше Защита виновника ДТП

Срок исковой давности

Еще одним важным отличием суброгации от регресса является возникновение срока исковой давности.

Хотя в обоих случаях предъявить иск можно в пределах трех лет (это стандартное правило ГК РФ), для суброгационных требований он исчисляется с момента ДТП.

Нередко страховщики умышленно затягивают срок обращения с претензией и исковым заявлением максимально близко к 3-м годам с даты аварии. В этом случае сложнее оценить фактический ущерб автомашина, так как она уже давно отремонтирована или продана.

Как избежать взыскания

Полностью гарантировать отсутствиесуброгационных претензий невозможно, так как это законный способ перехода правтребования. Однако есть ряд рекомендаций, которые позволят избежать такихпроблем или снизить сумму компенсации:

- тщательнопроверяйте, какие повреждения машин фиксируются в извещении о ДТП, так каквпоследствии их можно сравнить по расчету истца;

- своевременнополучайте письма и повестки, обращайтесь к юристу за помощью;

- уточняйте,если ли у второго участника полис КАСКО, сами оформляйте страховку ДСАГО срасширенным лимитом.

Узнайте больше Срок обращения в страховую после ДТП по ОСАГО

Причинение ущерба авто свыше 400 тыс.руб. (лимит ОСАГО) встречается достаточно часто, особенно при серьезных ДТП сдорогими иномарками. Поэтому нужно быть готовым защищать свои интересы отвозможного иска по суброгации, пока не истечет срок давности.

Возможна ли суброгация при страховании по каско и по ОСАГО

Термин «суброгация» используется в страховом деле. Наибольшее распространение порядок суброгации получил при ведении дел, связанных со страховыми случаями, наступившими в результате ДТП. О том, что такое суброгация и как этот институт используется в страховании, вы узнаете из данной статьи.

Понятие суброгации

Законом РФ «Об организации страхового дела в Российской Федерации» дано определение страхования. Применительно к гражданам под страхованием понимаются отношения по защите интересов физических лиц при наступлении определенных страховых случаев за счет денежных фондов, формируемых страховщиками из уплаченных страховых премий (страховых взносов), а также за счет иных средств страховщиков.

Определение суброгации дано в Гражданском кодексе РФ. Данным термином обозначается переход к страховщику прав страхователя на возмещение ущерба.

То есть, если страховая компания выплатила страховое возмещение, то в пределах выплаченной суммы к ней переходит право требования, которое страхователь имеет к лицу, ответственному за убытки, возмещенные в результате страхования.

Это общее правило перехода прав по суброгации при страховании. Однако если договором страхования предусмотрены другие условия в отношении перехода прав, то договор имеет приоритет.

Переход права требования (суброгация) от страхователя или выгодоприобретателя неразрывно связан с выплатой страховщиком страхового возмещения вследствие наступления страхового случая, предусмотренного договором. Если страховщиком по договору страхования произведена выплата в связи с событием, не указанным в договоре в качестве страхового риска, то суброгация не происходит.

Если говорить об автостраховании, то объектом страхования являются имущественные интересы страхователя, связанные с владением, пользованием, распоряжением транспортным средством, включающие страховые риски как самого владельца транспортного средства, так и лиц, указанных им в договоре страхования в качестве допущенных к управлению транспортным средством, а также иных лиц, использующих транспортное средство на законных основаниях.

Суброгация по договорам ОСАГО

В данном разделе мы рассмотрим некоторые вопросы суброгации по договорам ОСАГО.

Если автомобиль потерпевшего в ДТП застрахован по полису каско, то к страховщику, осуществившему выплату страхового возмещения по такому договору, от страхователя, являющегося потерпевшим, переходит в порядке суброгации право требования к страховщику, продавшему полис ОСАГО причинителю вреда. Другими словами, страховщик потерпевшего (у которого каско) может требовать у страховщика виновного (который застрахован по ОСАГО) возмещения своих убытков, связанных с выплатой страхового возмещения потерпевшему. Такие ситуации являются довольно частыми в настоящее время.

Одними из самых распространенных являются споры о размере убытков, подлежащих возмещению по суброгационным требованиям. Это чаще всего связано с тем, что причинитель вреда (виновник ДТП), как правило, не присутствует при определении размеров убытков или с тем, что упускается возможность доказать величину убытков при помощи объективных и независимых доказательств.

Под убытками понимаются расходы, которые лицо, чье право нарушено, произвело или должно будет произвести для восстановления нарушенного права, утрата или повреждения его имущества (реальный ущерб), а также неполученные доходы, которые это лицо получило бы при обычных условиях гражданского оборота, если бы его право не было нарушено (упущенная выгода).

Цель ОСАГО состоит в том, чтобы привести автомобиль в состояние, в котором он находился до повреждения в ДТП. Это означает, что страховщик по ОСАГО должен возместить расходы потерпевшего лица, связанные с заменой частей, узлов, агрегатов и деталей в сумме, соответствующей стоимости этих отдельных элементов автомобиля в момент их повреждения.

Действующими нормативными правовыми актами по ОСАГО предусмотрено возмещение расходов в порядке и на условиях, которые установлены Законом об ОСАГО и Правилами ОСАГО. Как показывает практика, институт суброгации здесь работает нормально.

Отдельный вопрос связан с тем, переходит ли в порядке суброгации к страховщику по договору страхования каско право требования выплаты неустойки, а не только право возмещения убытков. Это относится к случаям, когда выплата страхового возмещения по полису ОСАГО была произведена с просрочкой установленного законом срока.

Президиум ВАС в своем Постановлении от 4 сентября 2012 г.

N 6439/12 указал, что к страховщику потерпевшего, возместившему последнему убытки в связи с повреждением застрахованного автомобиля, наряду с правом на страховую выплату по договору ОСАГО переходит и право на неустойку (пени) за несвоевременное осуществление страховой выплаты.

С логикой упомянутого Постановления трудно не согласиться, так как при ином подходе страховщик виновника ДТП фактически освобождается от ответственности за несвоевременную выплату им страхового возмещения в случаях, когда права потерпевшего реализуются страховщиком его автомобиля, что не основано на нормах Закона об ОСАГО.

Есть еще один вопрос, который касается характера обязательств страховщиков по договорам ОСАГО при предъявлении к ним требования, перешедшего к страховщику по полису страхования каско автомашины потерпевшего в ситуации, когда вред был причинен совместно несколькими владельцами транспортных средств.

В такой ситуации размер подлежащей уплате суммы страхового возмещения по ОСАГО определяется из того, сколько лиц причинили вред. Каждое из виновных лиц имеет договор ОСАГО, поэтому выплаты должны производиться в рамках каждого договора. Ответственность виновников ДТП должна быть солидарной.

Страховое возмещение по каско в порядке суброгации

Довольно частым является вопрос о том, как взыскать страховое возмещение по каско в порядке суброгации, если причинитель вреда (виновник ДТП) застрахован по ОСАГО.

Ответ на данный вопрос выглядит так: страховщик вправе взыскать по суброгации страховое возмещение по каско со страховщика, застраховавшего ответственность виновника ДТП, в размере, не превышающем лимит ответственности по ОСАГО. Сумма страхового возмещения, превышающая данный лимит, может быть взыскана непосредственно с виновника ДТП.

По договору каско одна сторона (страховщик) обязуется за установленную договором плату (страховую премию) при наступлении предусмотренного в договоре события (страхового случая) возместить другой стороне (страхователю) или иному лицу, в пользу которого заключен договор (выгодоприобретателю), причиненные вследствие этого события убытки в застрахованном имуществе либо убытки в связи с иными имущественными интересами страхователя (выплатить страховое возмещение) в пределах определенной договором суммы (страховой суммы).

Сумма, в пределах которой страховщик обязуется выплатить страховое возмещение по договору каско (страховая сумма), определяется соглашением страхователя со страховщиком. Но эта сумма не может превышать действительную стоимость автомобиля на момент заключения договора страхования.

Владельцы транспортных средств обязаны страховать риск своей гражданской ответственности (ОСАГО).

Страховая сумма, в пределах которой страховщик при наступлении каждого страхового случая обязан возместить потерпевшим причиненный вред, составляет в части возмещения вреда, причиненного имуществу одного потерпевшего, 400 тысяч рублей.

Право на суброгацию установлено статьей 965 Гражданского кодекса РФ и означает переход права требования страхователя на возмещение ущерба к страховой компании (страховщику).

Так, если договором каско не предусмотрено иное, к страховщику, выплатившему страховое возмещение, переходит в пределах выплаченной суммы право требования, которое страхователь имеет к лицу, ответственному за убытки, возмещенные в результате страхования.

В связи с этим право требования выплаты страхового возмещения переходит к страховщику с момента выплаты страхового возмещения. В процессе суброгации происходит перемена лица в обязательстве на основании закона, поэтому перешедшее к страховщику право осуществляется им с соблюдением правил, регулирующих отношения между страхователем и ответственным за убытки лицом.

Учитывая изложенное, страховщик вправе взыскать страховое возмещение по каско в порядке суброгации со страховщика, застраховавшего ответственность виновника ДТП в размере, не превышающем лимита ответственности (400 тысяч рублей).

Дадим некоторые пояснения относительно взыскания страхового возмещения по каско в порядке суброгации с виновника ДТП.

Гражданин, застраховавший свою ответственность в порядке добровольного (каско) или обязательного (ОСАГО) страхования в пользу потерпевшего, в случае, когда страхового возмещения недостаточно для того, чтобы полностью возместить причиненный вред, возмещает разницу между страховым возмещением и фактическим размером ущерба.

Поэтому вред, причиненный в результате ДТП, возмещается в полном объеме за вычетом суммы страхового возмещения, выплаченной страховой компанией. Это означает, что страховщик в порядке суброгации вправе взыскать с виновника ДТП разницу между фактическим ущербом и страховым возмещением.

Взыскание денег с виновника ДТП осуществляется в добровольном или судебном порядке.

При этом страховщик вправе по своему усмотрению предъявить требования непосредственно к виновнику ДТП (его страховщику по ОСАГО) либо сразу обратиться в суд.

Если страховщик сначала выбирает досудебный порядок, то он направляет виновнику аварии (либо страховщику, застраховавшему его ответственность) письмо с претензией и требованием о выплате суммы ущерба посредством суброгации. Одновременно в претензии излагается предложение возместить ущерб в добровольном порядке.

В случае игнорирования обращения или отказа от удовлетворения законных требований страховщик может обратиться в суд в порядке суброгации.

Срок исковой давности в данной ситуации составляет три года с момента наступления страхового случая.

Источник: https://lawrecom.ru/vozmozhna-li-subrogaciya-pri-strahovanii-po-kasko-i-po-osago/

Суброгация и Регресс

Суброгация, регресс. В условиях действующей автогражданки и роста числа автомобилей, застрахованных по риску каско, эти термины приобретают все большее значение. При этом эти понятия часто смешиваются, а их смысл размывается. Постараемся разобраться, что же означают два этих термина, и какую роль в страховании они играют.

Суброгация

В соответствии с Гражданским кодексом РФ (статья 965 ГК РФ) к страховщику, выплатившему страховое возмещение, переходит право требования к лицу, ответственному за убытки, возмещенные в результате страхования. Естественно, право требования страховой компании ограничивается выплаченной суммой, и в этом же объеме это право теряет страхователь.

Переход к страховщику прав страхователя на возмещение ущерба и называется суброгацией. Говоря юридическими терминами, суброгация означает замену лица в обязательстве, где вместо страхователя, выступающего в качестве кредитора, начинает выступать страховщик.

В порядке суброгации страховщик может взыскать с причинителя вреда только ту сумму, которую он сам выплатит страхователю. Поэтому если страховое возмещение лишь частично погасит причиненные потерпевшему убытки, то к причинителю убытка будет существовать два права требования: первое – страховщика в размере выплаченного потерпевшему страхового возмещения; второе – потерпевшего, в той части причиненного вреда (убытка), которое не было покрыто страховым возмещением.

Страхователь и страховщик при заключении договора страхования могут исключить возможность суброгации (п. 1 ст.965 ГКРФ). Однако этим же пунктом предусмотрено, что условие договора, исключающее переход к страховщику права требования к лицу, умышленно причинившему убытки, ничтожно.

Следовательно, договором страхования право суброгации может быть исключено лишь в случае неумышленного причинения убытков. Если, страхователь отказался от своего права требования к лицу, ответственному за убытки, или осуществление этого права стало невозможным по вине страхователя, страховщик освобождается от выплаты страхового возмещения полностью или в соответствующей части и вправе потребовать возврата излишне уплаченной суммы возмещения (п.4 ст. 965).

Страховая компания, возместив своему страхователю убытки, возникшие в результате дорожно-транспортного происшествия (чаще всего по договору страхования автокаско), становиться выгодоприобретателем по договору ОСАГО, по которому застрахована гражданская ответственность лица, отвечающего за причиненный ущерб.

Для того чтобы получить страховое возмещение от другого страховщика по договору ОСАГО, страховщик должен действовать в соответствии Законом ОСАГО и утвержденными Правительством РФ Правилами ОСАГО и сможет получить возмещение только в том размере, который предусмотрен этими нормативными актами.

Так, если страховщик возместил своему страхователю по договору каско расходы на замену поврежденных в результате ДТП деталей без учета износа, то он может получить страховое возмещение по договору ОСАГО только за минусом износа замененных деталей в соответствии с абзацем третьим п. 63 Правил. При этом ему также не могут быть возмещены убытки, не подлежащие возмещению по договору ОСАГО.

Регресс

Федеральный закон «Об обязательном страховании гражданской ответственности владельцев транспортных средств» (Закон ОСАГО) предусматривает институт так называемого регресса. Регресс – право обратного требования лица, возместившего вред потерпевшему вместо причинителя вреда, к этому причинителю.

Право регресса основано на замене должника в обязательстве из причинения вреда. Предоставление страховщику права регресса означает, что он заменил собой должника – причинителя вреда в обязательстве причинения вреда, возместив вместо него вред, причиненный потерпевшему. В силу права регресса страховщик имеет право взыскать со страхователя ту сумму страховой выплаты, которую этот страховщик выплатил выгодоприобретателю – потерпевшему.

Закон об ОСАГО перечисляет особые ситуации, когда страховщик вправе предъявить регрессное требование к причинившему вред лицу (страхователю, иному лицу, риск ответственности которого застрахован по договору обязательного страхования) в размере произведенной страховщиком страховой выплаты. А именно:

- вследствие умысла указанного лица был причинен вред жизни или здоровью потерпевшего;

- вред был причинен указанным лицом при управлении транспортным средством в состоянии опьянения (алкогольного, наркотического или иного);

- указанное лицо не имело права на управление транспортным средством, при использовании которого им был причинен вред;

- указанное лицо скрылось с места дорожно-транспортного происшествия; Следует иметь в виду, что в соответствии с Законом «Об обязательном страховании» под «указанным лицом» понимается в данном случае страхователь или иное лицо, риск ответственности которого застрахован по договору страхования ( то есть иной владелец транспортного средства, не являющийся страхователем, но выступающий в качестве застрахованного лица). Поэтому если с места дорожно-транспортного происшествия скрылся водитель, не являющийся страхователем или иным лицом, риск ответственности которого застрахован по договору обязательного страхования (например, водитель, являющийся работником автотранспортной организации), то право регрессного требования у страховщика не возникает;

- указанное лицо не включено в договор обязательного страхования в качестве лица, допущенного к управлению транспортным средством (при заключении договора обязательного страхования с условием использования транспортного средства только указанными в договоре обязательного страхования водителями);

- страховой случай наступил при использовании указанным лицом транспортного средства в период, не предусмотренный договором обязательного страхования (при заключении договора обязательного страхования с условием использования транспортного средства в период, предусмотренный договором обязательного страхования).

Источник: http://www.iskovoe.ru/article/subrogaciya-regress.html