Ндфл с больничного листа в 2020 году — часто задаваемые вопросы

Работник может получить листок нетрудоспособности:

- по болезни, в связи с отравлением или травмой;

- для долечивания в санаторно-курортных организациях;

- для осуществления ухода за больным членом семьи;

- из-за установленного карантина;

- в связи с беременностью и родами;

- при усыновлении ребенка;

- по иным обстоятельствам, приводящим к временной потере трудоспособности.

В каких случаях надо платить налог

С больничного листа удерживается НДФЛ во всех вышеназванных случаях вынужденного отдыха. Он начисляется на все выплаты, которые получает работник. И доходы, полученные за период временной нетрудоспособности, исключением не являются. Таким образом, с пособий, выплачиваемых в связи с болезнью, карантином, уходом за ребенком, удерживается налог.

Как не раз поясняли в Минфине, налоговые льготы в таких случаях предусмотрены в закрытом перечне статьи 217 НК РФ. Пособия по временной нетрудоспособности в нем не значатся, поэтому работодатель обязан в данном случае выполнять обязанности налогового агента.

Какие выплаты освобождены от налога

Больничный по беременности и родам облагается НДФЛ тоже? Нет. Это одно из немногих пособий, с которых ничего удерживать не надо. Об этом отдельно сказано в ч. 1 статьи 217 НК РФ. Но надо помнить, если локальным нормативным актом установлена любая доплата к пособию по беременности и родам, то она уже является налогооблагаемым доходом. Именно с этой суммы надо удержать подоходный налог.

Начисляется ли НДФЛ на больничный, оплачиваемый иностранному работнику

Здесь может быть две ситуации:

-

Нанятый иностранец приравнен к российскому гражданину, то есть является выходцем Белоруссии, Казахстана или Армении и работает на общих основаниях. Тогда его доходы должны облагаться подоходным налогом на общих основаниях.

-

У работодателя заключено соглашение с временно пребывающим в РФ мигрантом, например, приехавшим на основании визы. Пособие по беременности и родам ему не положено, а в остальных случаях с больничных, которые он получил, удерживается налог. Тут также важно учитывать налоговую ставку НДФЛ. Если иностранец находится на территории РФ более 183 дней в течение года, он считается налоговым резидентом, и значит, ставка НДФЛ для него 13%. Если этого статуса у него нет, то ставка – 30%.

С какой суммы надо удерживать налог

Законодательство обязывает работодателя удерживать налог только с тех выплат, источником которых он является. Поскольку страхователем оплачивается только первые три дня периода нетрудоспособности, связанного с заболеванием или травмой, то именно на эту сумму и надо насчитать налог. Остальную часть платит ФСС и формально он считается налоговым агентом и должен удерживать суммы для бюджета.

В оплате больничных, выданных в связи с карантином, долечиванием, уходом за больным членом семьи, работодатель не участвует, поэтому исчислять и платить НДФЛ с этих выплат он также не должен.

Обратите внимание, если работник попросит справку о доходах, а в отчетном периоде он получал пособие из ФСС, его надо отправить в территориальный орган фонда, поскольку полная информация будет именно у госслужащих, а не у работодателя.

Источник: https://clubtk.ru/ndfl-s-bolnichnogo-lista-v-2017-godu

Ндфл с больничного листа в 2020 году: когда и как платить — Налоги и право

Выплаты по больничному перечисляют всем больным сотрудникам. Однако некоторые подобные пособия в общем порядке не облагают подоходным налогом.

Ниже дан подробный ответ на вопрос, удерживается ли НДФЛ с закрытого больничного листа или нет, а также рассмотрены сроки уплаты подобного налога в 2019 году.

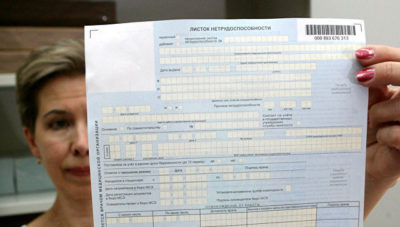

Платят ли НДФЛ с больничного

Согласно п. 1 ст. 217 НК РФ, выплаты по закрытому больничному облагают на конкретную сумму налога на доходы физлиц (НДФЛ). Официальным документом, по которому подтверждают временную болезнь работника, считают листок нетрудоспособности. В этой ситуации расчет и начисление НДФЛ осуществляют с выплат по этой медицинской справке.

Однако есть пособия, которые не облагают налогом на доходы физлиц. К таковым относят следующие:

- единовременные различные пособия по родам и при наступлении беременности;

- ежемесячные выплаты по уходу за 1 или несколькими детьми до 1,5 лет;

- различные пособия, которые выплачивают при уходе за малышом до 3 лет.

Статья 217 Налогового кодекса РФ «Доходы, не подлежащие налогообложению (освобождаемые от налогообложения)»

Взимается ли налог в 2019 году при оплате лечения

Выплаты по закрытому больничному и в 2019 году облагают НДФЛ. Налоговой базой при этом считают конкретную сумму подобной оплаты лечения (письмо Министерства финансов РФ № 03-04-06-01/139 от 17 июня 2009 г.).

Пособие по закрытому больничному включают в налогооблагаемый доход, который выплачивают в текущем месяце (п. 1 ст. 223 НК РФ). Однако работникам, с которыми оформлены гражданские правовые разнообразные договоры (оказание услуг), листки нетрудоспособности не оплачивают. Соответственно, и НДФЛ в этой ситуации не перечисляют в ИФНС РФ.

Письмо Минфина РФ от 17 июня 2009 г. N 03-04-06-01/139

Статья 223 Налогового кодекса РФ «Дата фактического получения дохода»

Начисляют ли налог на оплату больничного за счет средств ФСС

Если конкретный регион РФ участвует в официальном пилотном проекте ФСС (Приказ ФСС РФ № 578 от 24 ноября 2017 г.), то применяют такое правило: первые три дня болезни оплачивают из фонда конкретного предприятия, а все остальные — из ФСС. Налог на доходы физлиц удерживают и в первом, и во втором случае.

Больничный оплачивают за счет конкретного объема средств из ФСС уже в первые дни в таких ситуациях:

- при уходе за ребенком;

- при возникновении конкретного несчастного случая на производстве;

- во время протезирования в стационарной больнице;

- при возникновении профзаболевания;

- при уходе на карантин самого сотрудника, или 1 или нескольких его детей до 7 лет, которые ходят в детский сад и др.

Читать так же: Что такое CRM-системы?

Независимо от срока действия конкретного листка нетрудоспособности, налоговым агентом при уплате НДФЛ считают только работодателя — конкретную компанию. Налог на доходы физлиц удерживают и перечисляют в ИФНС РФ со всей суммы пособия по этой медицинской справке.

Приказ ФСС РФ от 24.11.

2017 N 578 «Об утверждении форм документов, применяемых для выплаты в 2012 — 2019 годах страхового обеспечения и иных выплат в субъектах Российской Федерации, участвующих в реализации пилотного проекта, предусматривающего назначение и выплату застрахованным лицам страхового обеспечения по обязательному социальному страхованию на случай временной нетрудоспособности и в связи с материнством и по обязательному социальному страхованию от несчастных случаев на производстве и профессиональных заболеваний, иных выплат и расходов территориальными органами Фонда социального страхования Российской Федерации»

В какие сроки удерживают и перечисляют налог

Согласно ФЗ № 113 от 2 мая 2015 г., теперь перечисление НДФЛ с оплаты больничного не привязывают ко дню фактической выплаты этого дохода. Налог взимают в конкретный календарный день.

НДФЛ с выплаты по закрытому больничному перечисляют в местную ИФНС РФ. Это делают до конца месяца, в котором производят выплату подобного пособия (ст. 226 НК РФ).

После предоставления в бухгалтерии компании-работодателя закрытого листка нетрудоспособности, сотруднику выплачивают конкретное пособие. Эти деньги поступают на карту работника на протяжении 10 дней с момента предъявления такой медицинской справки.

Федеральный закон от 02.05.2015 N 113-ФЗ «О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации в целях повышения ответственности налоговых агентов за несоблюдение требований законодательства о налогах и сборах»

Статья 226 Налогового кодекса РФ «Особенности исчисления налога налоговыми агентами. Порядок и сроки уплаты налога налоговыми агентами»

Пример

Иванова О. П. открыла больничный 5 февраля 2019 г., а закрыла его 9 числа этого месяца. На основании закрытого листка нетрудоспособности Ивановой оплатили прохождение лечения в день выдачи 50% зарплаты — 25 февраля 2019 г. В этом случае налог на доходы с физлиц с подобной выплаты перечислили в ИФНС РФ 27 числа.

Правила заполнения строк в форме 6-НДФЛ

Ниже в таблице приведен наглядный пример того, как можно отразить оплату больничного в форме 6-НДФЛ. Этот отчет оформляют при взимании подоходного налога с такой выплаты.

| Строка | Действие | Срок выполнения | Норма НК РФ |

| 020 | Начисление выплаты по больничному | День выплаты | ст. 223 |

| 040 | Начисление подоходного налога | п. 3 ст. 226 | |

| 100 | Перечисление денег работнику | ст. 223 | |

| 070, 110 | Удержание НДФЛ | п. 4 ст. 226 | |

| 120 | Перечисление налогового платежа в бюджет | 28, 30 или 31 число месяца, в котором оплачивают листок нетрудоспособности | п. 6 ст. 226 |

Статья 6.1 Налогового кодекса РФ «Порядок исчисления сроков, установленных законодательством о налогах и сборах»

Читать так же: Оплата работы в ночное время

Заполнение отчета: пример

Ниже приведен наглядный пример того, как выплату по больничному и соответствующий налоговый платеж отражают в форме 6-НДФЛ.

После выздоровления, рабочему Сидорову А. Г. оформили листок нетрудоспособности за такой срок — 13-26 июля 2017 г. На работу Сидоров явился 27 июля и сразу же отдал этот документ бухгалтеру.

После проведения расчетов по больничному, 27 июля 2017 г. работнику начислили 24 500 руб. Эти деньги перевели на зарплатную карточку сотрудника в день выдачи ежемесячной зарплаты — 7 августа 2017 г.

Все вышеприведенные операции указали в отчете 6-НДФЛ за 9 мес. 2017 г. Это сделали таким образом:

| Строка | Значение |

| 020 | 24 500 |

| 040 | 3 185 |

| 070 | 3 185 |

| 100 |

Источник: https://taradmin.ru/lgoty-i-subsidii/ndfl-s-bolnichnogo-lista-v-2020-godu-kogda-i-kak-platit.html

Как влияет дата оплаты больничного на отчетность по НДФЛ

Законодательством определены конкретные сроки для предоставления работнику пособия по нетрудоспособности, его расчета, выплаты, удержания и перечисления НДФЛ. Налоговый кодекс предписывает рассчитывать НДФЛ по состоянию на дату выплаты, но при этом точная дата этого события неизвестна. Бухгалтер вынужден рассчитать доход и налог по состоянию на предполагаемую дату выплаты, а при несоответствии предполагаемой и реальной даты — уточнить расчет.

Эксперты 1С на примере программы «1С:Зарплата и управление персоналом 8» редакции 3 рассказывают об особенностях начисления пособия по временной нетрудоспособности, а также удержания НДФЛ с больничных листов и отражения в отчетах 6-НДФЛ.

Коллизия расчета НДФЛ при начислении пособия по временной нетрудоспособности и уточнения налога при его удержании создает бухгалтерам затруднения в понимании результатов расчета НДФЛ и формирования отчетов 6-НДФЛ.

Еще сложнее становится, если появляются основания для перерасчета больничного листа.

Срок начисления больничного и расчета НДФЛ

Глава 4 Федерального закона от 29.12.2006 № 255-ФЗ «Об обязательном социальном страховании на случай временной нетрудоспособности и в связи с материнством» регулирует порядок назначения, исчисления и выплаты пособий по временной нетрудоспособности.

Работодатель назначает сотруднику указанное пособие, если сотрудник представил работодателю больничный в течение 6 месяцев после восстановления трудоспособности (п. 1 ст. 12 Закона № 255-ФЗ). В случаях истечения полугодового срока решение о назначении пособия принимается территориальным органом ФСС при наличии уважительных причин.

Назначить (рассчитать) пособие надлежит в соответствии с пунктом 1 статьи 15 Закона № 255-ФЗ в течение 10 календарных дней со дня представления сотрудником больничного листа. При назначении пособия рассчитывается сумма, которую следует выплатить сотруднику по больничному листу. Выплачивая пособие по временной нетрудоспособности (как и другой доход), следует удержать НДФЛ (п. 6 ст. 226 НК РФ).

Получается, что в течение 10 дней необходимо начислить сумму пособия в соответствии с порядком, указанным в статье 13 Закона № 255-ФЗ, и исчислить НДФЛ.

Налог исчисляется на дату фактического получения дохода. Исходя из пункта 1 статьи 223 НК РФ дата фактического получения дохода для пособия по нетрудоспособности определяется как дата реальной выплаты или перечисления дохода сотруднику.

При расчете НДФЛ необходимо учесть и налоговый статус сотрудника, и его право на вычеты, и наличие справок о доходе у других работодателей, и т. д. Эти условия могут изменяться и влиять на сумму налога.

Поэтому при назначении пособия сотруднику НДФЛ рассчитывается по состоянию на предполагаемую дату выплаты.

Срок выплаты больничного

Пособие по временной нетрудоспособности выплачивается работодателем или непосредственно фондом социального страхования в регионах — участниках пилотного проекта ФСС. Однако и в тех регионах, где осуществляются прямые выплаты, работодатель самостоятельно оплачивает первые 3 дня болезни.

Для выплаты начисленных пособий пунктом 1 статьи 15 Закона № 255-ФЗ установлен определенный срок — ближайший после назначения пособий день, установленный для выплаты заработной платы.

Пособие может быть выплачено частями. Каждая из этих частей имеет свою дату выплаты.

В общем случае выплата частей одного пособия может приходиться на разные месяцы или кварталы, и условия для расчета НДФЛ могут отличаться. Дата фактического получения дохода в виде пособия по временной нетрудоспособности определяется как дата выплаты (пп. 1 п. 1 ст. 223 НК РФ). Следовательно, если пособие по одному больничному листу выплачивается несколькими частями, то каждой из этих частей соответствует своя дата выплаты и дата фактического получения дохода.

Перерасчет больничного

Статья 15 Закона № 255-ФЗ устанавливает обязанность работодателя произвести расчеты, основываясь на тех документах, которые есть в наличии на момент расчета, и выполнить перерасчеты, если на то будут достаточные основания.

Например, условием для перерасчета пособия может стать поступившая в бухгалтерию справка с предыдущего места работы, подтверждающая доход или стаж гражданина, справка из ПФР или ФСС о предыдущем доходе или другие обстоятельства. Осуществляется перерасчет только тех больничных листов, пособие по которым было назначено не ранее чем за 3 года до момента, когда сотрудник обратился с заявлением.

| 1С:ИТСПодробнее о назначении пособия по временной нетрудоспособности см. в «Справочнике кадровика» раздела «Кадры и оплата труда». |

Срок удержания НДФЛ для больничного листа

Дата удержания НДФЛ в соответствии с пунктом 6 статьи 226 НК РФ для больничных листов определяется так же, как и для других доходов: это реальная дата выплаты пособия по временной нетрудоспособности в полном объеме или за 3 первых дня. По состоянию на эту дату и следует рассчитать НДФЛ.

Если в силу обстоятельств реальная дата выплаты дохода будет отличаться от предполагаемой или доход будет выплачен частями, то НДФЛ придется пересмотреть и уточнить.

Отражение НДФЛ с больничных в отчете 6-НДФЛ

Сложность понимания правила заполнения отчета 6-НДФЛ возникает в случае, когда начисления по больничному листу были произведены в одном квартале, а выплата — в следующем. Такой больничный лист не отразится в отчете 6-НДФЛ (ни в Разделе 1, ни в Разделе 2) в том квартале, в котором он был начислен, а отобразится в обоих Разделах отчета в том квартале, когда будет выплачен.

Порядок заполнения и представления расчета, утв. приказом ФНС России от 14.10.2015 № ММВ-7-11/450@ и приведенный в Приложении № 2, предусматривает указание в Разделе 1 обобщенных по всем физическим лицам сумм начисленного дохода, исчисленного и удержанного налога нарастающим итогом с начала налогового периода по соответствующей налоговой ставке. Однако определения понятия «сумм начисленного дохода», указываемого в строке 020 Раздела 1, не приведено ни в Порядке, ни в НК РФ.

Поэтому при заполнении Раздела 1 следует учитывать контрольные соотношения (КС) для проверки отчета, доведенные до сведения письмом ФНС России от 10.03.2016 № БС-4-11/3852@. В этом письме налоговое ведомство поясняет, как будет проверяться отчет.

Согласно КС 1.3 должно выполняться соответствие начисленного дохода, примененных вычетов и исчисленного налога. В отличие от термина «начисленный доход», понятие «дата исчисления налога» определяется в соответствии со статьей 223 НК РФ. Как уже было отмечено ранее, для пособия по временной нетрудоспособности дата фактического получения дохода определяется как дата его выплаты (пп. 1 п. 1 ст. 223 НК РФ).

Поскольку дата выплаты приходится на следующий квартал, то и дата исчисления и удержания налога приходится на квартал, следующий за тем, в котором начислено пособие. И указание сумм начисленного пособия в Разделе 1 до того, как пособие будет выплачено, приведет к нарушению контрольных соотношений.

Отражение в Разделе 2 в этом случае не вызывает вопросов. Здесь указываются даты фактического получения физическими лицами дохода и удержания налога, сроки перечисления налога. И понятно, что заполнен Раздел 2 может быть только в том квартале, когда произведена выплата пособия.

Учет НДФЛ в «1С:Зарплате и управлении персоналом 8» (ред. 3)

Особенности расчета и перерасчета, учета и отражения в отчетах НДФЛ с больничных листов в программе «1С.Зарплата и управление персоналом 8» редакции 3 рассмотрим на следующих примерах.

Источник: https://buh.ru/articles/documents/79563/

Сроки уплаты НДФЛ с больничного листа в 2020 году — правила расчета, как уплачивается

Любой сотрудник организации или индивидуального предпринимателя может при болезни и в других определенных законом ситуациях пойти на больничный.

Работодатель должен начислить и выплатить ему за период временной нетрудоспособности пособие.

Возникает вопрос о том, необходимо ли в данном случае удержать с сотрудника НДФЛ, и в какие сроки следует перечислить его в бюджет.

Право работника на получение пособия по временной нетрудоспособности устанавливает в ТК РФ, а также в Федеральном законе от 29.12.2006 № 255-ФЗ.

Сотрудник должен представить своему работодателю больничный лист (листок временной нетрудоспособности), который выдан медицинским учреждением, имеющим соответствующие лицензии, в т. ч. на экспертизу временной нетрудоспособности.

Список доходов, по которым частные лица освобождены от уплаты НДФЛ приведен в ст. 217 НК РФ.

А порядок его исчисления и сроки оплаты установлены ст. 226 НК РФ. Именно этими нормами необходимо руководствоваться при выплате пособия в вопросах удержания и уплаты НДФЛ.

Замечание. В некоторых регионах страны ФСС проводит пилотный проект, по которому работодатель должен оплачивать в качестве пособия только первые 3 дня больничного листа своего сотрудника.

Остальное возмещение работник получает напрямую от Фонда. В этих регионах нужно обязательно учитывать также нормы Постановления Правительства России от 21.04.2011 № 294.

Облагается ли налогом

Очень часто возникают сомнения о том, подлежит ли оплате НДФЛ с пособия по больничному.

Причем нередко они появляются даже у довольно опытных специалистов. Это связано с тем, что многие выплаты социального характера не облагаются налогом на доходы физ. лиц и работодатель не должен удерживать с этих сумм его и перечислять затем в бюджет в установленном порядке.

Разрешить данный вопрос довольно просто. Достаточно внимательно изучить статью 217 НК РФ.

Увы, но в этом случае законодательные власти исключили выплаты по больничным листам из списка доходов, с которых нет необходимости платить налог.

А это значит, что работодателю, как налоговому агенту надлежит удержать с работника 13% НДФЛ и перечислить их в бюджет в соответствии с действующим законодательством.

Важно! Невыполнение работодателем своих обязанностей по удержанию и перечислению суммы НДФЛ может стать причиной негативных последствий для организации или ИП.

За подобное нарушение предусмотрены в законодательстве штрафы, пени и т. д. Лучше позаботиться о соблюдении норм самостоятельно, иначе можно в самый неожиданный момент столкнуться с тем, что на счет выставлена блокировка из-за случайно забытого НДФЛ.

Пособия по беременности и родам не облагаются НДФЛ и удерживать с них его работодатель не может. Они приведены в 217 статье НК РФ наряду с другими выплатами социального характера.

Если работник трудится не на основании трудового соглашения, а по гражданско-правовому договору, то у работодателя нет обязанности оплачивать ему больничный лист.

За таких исполнителей не платятся взносы в Фонд соцстрахования, а значит и он оплачивать период временной нетрудоспособности не будет.

В этом случае говорить об удержании и оплате НДФЛ соответственно не имеет никакого смысла.

Как уплачивается

Налог на доходы физических лиц платится за счет средств самого работника. Работодатель перед перечислением пособия по временной нетрудоспособности должен удержать из него сумму НДФЛ.

В настоящее время для расчета налога используется общая ставка (13%). Удержанная сумма подлежит оплате работодателем в бюджет не позднее числа месяца, в котором были осуществлены выплаты пособия по больничному.

Замечание. На практике большинство банков потребуют сразу перечислить в бюджет налог одновременно с проведением выплаты пособия сотруднику на его банковский счет.

Иначе они могут и вовсе не провести платежку. Ситуация с оплатой НДФЛ в бюджет позднее обычно возникает только у тех, кто выплачивает заработную плату наличными по каким-либо причинам, например, на основании заявления самого сотрудника.

Отдельного внимания заслуживают участники пилотного проекта ФСС. Они оплачивают только 3 дня больничного в качестве пособия.

Остальную его сумму работник получит от Фонда напрямую. В этом случае работодатель должен удержать и перевести в бюджет НДФЛ только с выплачиваемой суммы (т. е. с пособия за 3 дня).

Все остальные необходимые удержания будут проведены Фондом самостоятельно и организации о них беспокоиться не надо.

Работодатель обязан отобразить выплаты по больничным листам также и в справке 2-НДФЛ, а также и в форме 6-НДФЛ. В справке 2-НДФЛ для отображения данного вида дохода используется код 4800.

Правила расчета

Согласно общим правилам сумма пособия рассчитывается как произведение из сумм среднего дневного заработка сотрудника в двух предыдущих периодах (годах), количества дней больничного и коэффициента по стажу.

Именно получившаяся сумма и есть итоговый размер пособия. Ее должен выплатить работодатель сотруднику, но перед этим надо не забыть удержать НДФЛ и отправить его в бюджет.

Важно! Оплачивается каждый календарный день больничного в соответствии с периодом указанном в листке нетрудоспособности.

Высчитывать из этого периода только рабочие дни не надо. Это будет считаться нарушением.

Сложнее ситуация состоит с определением среднедневного заработка за последние 2 года. Первым делом нужно определить общую сумму дохода сотрудника за этот период.

Она будет состоять из зарплаты, премий, командировочных, отпускных и иных выплат, с которых были уплачены взносы в ФСС.

Полученную сумму надо разделить на 730 дней, важно учитывать, что этот показатель не меняется независимо от числа дней в году.

При определении среднедневного заработка обязательно надо учитывать следующие моменты:

| Если он получился ниже чем значение МРОТ деленное на число дней в месяце открытия больничного | то использовать для расчета надо последнее значение |

| Если сотрудник работал в другом месте за последние 2 года | то он должен представить справку от бывшего работодателя о своих доходах |

| Существует предельная сумма для расчета больничного | она устанавливается законодательно ежегодно. Например, в 2016 году 718 тыс., а в 2017 – 755 тыс. Если доходы сотрудника были больше, то берут для расчетов именно предельную сумму |

| Женщины, которые не работали последние 2 года из-за отпуска с ребенком до 3 лет или декрета | могут заменить года, используемые для расчета выплат по больничному. Для этого им нужно написать соответствующее заявление и приложить его к листку нетрудоспособности и другим документам на его оплату |

| Если для расчетов используется МРОТ, то его значение надо брать на дату наступления страхового случая | т.е. число, когда был открыт больничный лист. Считать по МРОТ на дату закрытия больничного или делить его период на части будет совершенно неправильно |

Еще одно нужное для расчета значение — это коэффициент, зависящий от стажа сотрудника.

Не секрет, что чем больше человек трудится, тем больше будут выплаты по больничному.

Для его определения надо посчитать стаж сотрудника и воспользоваться следующей таблицей:

| Стаж | до 5 лет | 5-8 лет | Более 8 лет | Меньше 6 мес. |

| Коэффициент | 0,6 | 0,8 | 1 | Не применяется, пособие считают по МРОТ |

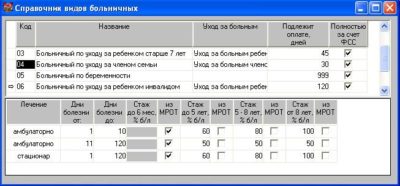

Нужно учитывать, что больничные по уходу за детьми до 7 лет оплачиваются слегка по другой схеме.

Если ребенок лечился дома, то за первые 10 дней считается пособие по стандартному размеру, а затем независимо от стажа используется коэффициент 0,5.

При лечении в стационаре пособие за все дни считается стандартным образом.

Законодательство ограничивает в некоторых случаях сколько дней в году должно быть оплачено по больничным по уходу за детьми.

Этот момент важно учитывать, впрочем, подбираются к законным 60 дням в год далеко не все. Для определенных категорий детей этот период будет увеличен.

Сам работник может болеть хоть весь год и ему будет оплачен полностью весь больничный в этом случае не действуют никакие ограничения.

После получения суммы пособия высчитать НДФЛ не составит никакого труда. Согласно общим правилам достаточно взять 13 процентов от суммы пособия.

Это и будет сумма НДФЛ, которую надлежит работодателю удержать с работника и перевести в бюджет.

Замечание. Современное программное обеспечение все расчеты по больничным листам делает автоматически.

Бухгалтеру главное правильно внести всю нужную информацию в соответствующие формы и проверить полученный результат.

Приведем пример

Сотрудник ООО «Рога и Копыта» Петров И.С. был на больничном с 2 по 10 апреля 2020 года. Таким образом продолжительность болезни составила 9 дней.

Общий его стаж составляет 7 лет и 1 месяц. Фактический заработок данного сотрудника составил за 2016 год – 400 тысяч рублей, а за 2017 г. — 480 тысяч.

Проведем подсчет пособия: (400 000 + 480 000):730x9x0,8=8679,45 рублей. НДФЛ с данной суммы составит 1128,33 р. эту сумму работодателю следует удержать и перевести в бюджет. На руки сотрудник должен будет получить 7551,12 р.

каким он будет

Рассчитать размер пособия по больничному, а также НДФЛ, который должен быть удержан и уплачен в бюджет несложно.

Главное, проявить внимательность и четко следовать инструкциям. Но по каким-то причинам ошибки в расчетах не редкость. Проверять их по нескольку раз, особенно при ручном расчете.

Внимание!

- В связи с частыми изменениями в законодательстве информация порой устаревает быстрее, чем мы успеваем ее обновлять на сайте.

- Все случаи очень индивидуальны и зависят от множества факторов. Базовая информация не гарантирует решение именно Ваших проблем.

Поэтому для вас круглосуточно работают БЕСПЛАТНЫЕ эксперты-консультанты!

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ.

Источник: http://zanalogami.ru/sroki-uplaty-ndfl-s-bolnichnogo-lista/

Удерживается ли НДФЛ с больничного или нет

Выплаты по больничному перечисляют всем больным сотрудникам. Однако некоторые подобные пособия в общем порядке не облагают подоходным налогом.

Ниже дан подробный ответ на вопрос, удерживается ли НДФЛ с закрытого больничного листа или нет, а также рассмотрены сроки уплаты подобного налога в 2020 году.

Взимается ли налог в 2020 году при оплате лечения

Выплаты по закрытому больничному и в 2020 году облагают НДФЛ. Налоговой базой при этом считают конкретную сумму подобной оплаты лечения (письмо Министерства финансов РФ № 03-04-06-01/139 от 17 июня 2009 г.).

Пособие по закрытому больничному включают в налогооблагаемый доход, который выплачивают в текущем месяце (п. 1 ст. 223 НК РФ). Однако работникам, с которыми оформлены гражданские правовые разнообразные договоры (оказание услуг), листки нетрудоспособности не оплачивают. Соответственно, и НДФЛ в этой ситуации не перечисляют в ИФНС РФ.

Письмо Минфина РФ от 17 июня 2009 г. N 03-04-06-01/139

Статья 223 Налогового кодекса РФ «Дата фактического получения дохода»

Ндфл с больничного листа в 2018 году: сроки уплаты, платежное поручение, пилотный проект «прямые выплаты»

Государственные пособия, выплачиваемые физическим лицам, в общем случае не облагаются подоходным налогом, однако для пособий по временной нетрудоспособности и по уходу за больным ребёнком сделано исключение (статья 217 (1) НК РФ). Другими словами — НДФЛ с больничного листа в 2018 году надо удерживать и перечислять в бюджет.

Кому и за чей счёт выплачивается больничный

Согласно статье 2 закона от 29.12.2006 № 255-ФЗ пособие по временной нетрудоспособности выплачивается в обязательном порядке только работникам, принятым по трудовому договору. Облагается ли больничный лист НДФЛ в случае выплат исполнителям, оказывающим услуги в рамках гражданско-правового договора? Нет, потому что эти лица не могут претендовать на получение компенсации по болезни от работодателя и ФСС, соответственно, и удержание налога не происходит из-за отсутствия налоговой базы.

Пособие за первые три дня болезни наёмного работника выплачивается за счёт средств работодателя, остальные дни до восстановления трудоспособности или установления инвалидности – за счёт Фонда социального страхования. Страховые взносы на сумму пособия не начисляются. Работодатель должен начислить деньги в течение 10 дней с даты предъявления листка нетрудоспособности, а перечислить их вместе с выплатой ближайшей зарплаты.

Перечисление НДФЛ с больничного листа в 2018 году

При выплате по болезни работодатель выступает налоговым агентом, т.е. должен удержать подоходный налог и перечислить его в бюджет. Ставка по НДФЛ в 2018 году при выплате больничного не изменялась и установлена на уровне 13%.

Что касается налоговой базы для расчёта НДФЛ, то она зависит от того, участвует ли ваш регион в пилотном проекте ФСС. В общем случае подоходный налог удерживается со всей выплаты, без разделения её на ту часть, что выплачивает работодатель и ту, которую доплачивает соцстрах.

Пример: Работница ООО «Вега» Алексеева Н.А. находилась на лечении в больнице 10 дней. На основании листка нетрудоспособности бухгалтер рассчитал больной пособие в размере 12780 рублей.

Из них три дня были оплачены за счёт средств организации (1278 * 3 = 3834 рубля), а ещё 7 дней – за счёт ФСС (1278 * 7 = 8946 рублей). Учитывая, что вся сумма была выплачена обществом вместе с зарплатой, НДФЛ в качестве налогового агента удерживает организация.

Рассчитаем подоходный с пособия: 12780 * 13% = 1661,4 рублей. На руки Алексеева получит 12780 – 1661,4 = 11118,6 рублей.

Ндфл с больничных: пилотный проект фсс

В указанном выше примере работодатель удерживал налог со всех доходов, в том числе той части, которая выплачивается за счёт фонда соцстраха. В общем случае ФСС возмещает эту сумму после подачи работодателем заявления о возмещении задолженности по данным формы 4-ФСС.

С 2012 года Фонд социального страхования запустил пилотный проект «Прямые выплаты», в рамках которого та часть, которую полагается выплачивать из средств соцстраха, направляется работнику напрямую. Цель проекта – эффективное использование бюджетных средств, защита интересов работников от недобросовестных работодателей, задерживающих или не выплачивающих пособие, сокращение случаев страхового мошенничества, уменьшение ошибок при расчётах.

Согласно постановлению Правительства РФ от 21 апреля 2011 г. № 294 в реализации пилотного проекта участвуют следующие регионы:

| Карачаево-Черкесская Республика и Нижегородская область |

Источник: https://www.regberry.ru/malyy-biznes/ndfl-s-bolnichnogo-lista

Ндфл с больничного листа — облагается ли, срок уплаты и порядок

Здравствуйте! Сегодня поговорим про НДФЛ с больничного листа и разберемся, удерживается налог или нет. Вы узнаете о случаях начисления НДФЛ по больничным листкам, сроки перечисления НДФЛ, порядок расчета больничного листка и что такое пилотный проект ФСС.

Удерживается ли НДФЛ с больничного листа

Больничный лист, или лист временной нетрудоспособности – официальный документ, который выдается работнику медицинскими учреждениями и свидетельствует о невозможности продолжить участие сотрудника в трудовом процессе. По своему названию и сути это пособие является не чем иным, как компенсацией в связи с приостановкой исполнения служебных обязанностей.

С другой стороны, такая выплата во многом приравнивается к заработной плате, так как его получатель вынужден платить с него подоходный налог – НДФЛ. Если же работник официально числится в организации, то функцию правильного начисления и уплаты подоходного налога с больничного листа исполняет работодатель, являясь налоговым агентом работника.

По общему правилу подоходный налог с больничного листа платится, и это следующие случаи:

- Сотрудник находится на больничном в связи с болезнью или полученной травмой;

- Сотрудник не выходил на работу, потому что осуществлял уход за больным ребенком;

- Во время введенного карантина.

Случаи, когда НДФЛ с больничного не платится:

- Беременность и роды;

- Усыновление ребенка.

Любые доплаты со стороны работодателя к больничному листу по беременности и родам в обязательном порядке облагаются НДФЛ.

Срок уплаты НДФЛ с больничного листа

До начала 2016-го года представители налоговых органов официально обязывали работодателя оплачивать НДФЛ по больничным сразу после выплаты пособия. В крупных организациях неукоснительное соблюдение этого правила привело бы к тому, что каждый день пришлось бы перечислять в бюджет какие-то суммы, учитывая количество сотрудников и их больничных. В реальности так не делали, иначе пришлось бы содержать целый штат бухгалтеров.

Такое вынужденное невыполнение этого требования приводило к трениям бухгалтерии и налоговых органов. К счастью, сейчас Минфин изменил это ветхое правило из-за его нежизнеспособности.

Теперь общее правило по сроку уплаты НДФЛ с больничного листа гласит:

Работодатель от лица своего работника должен перечислять сумму НДФЛ в бюджет не позднее последнего дня месяца, в котором работник получил пособие.

При этом неважно, как был произведен расчет с работником: наличными или банковским переводом.

Порядок расчета больничного листа

Какую сумму нужно заплатить сотруднику по больничному листу, а какую – отдать государству?

Порядок расчета:

- Посмотретьколичество дней официального больничного – эта цифра указывается в больничном листе. За это количество дней мы будем начислять пособие сотруднику.

- Скалькулироватьсреднедневной заработок работника. Для его вычисления суммируются месячные заработки за последние два года и общая сумма делится на 730 – количество дней в двадцати четырех месяцах.

- Узнатьстраховой стаж работника. От него напрямую зависит размер выплаты. Если на всех своих официальных работах человек суммарно проработал пять лет, то это количество лет и будет браться в расчет.

- Подсчитать, какой среднедневной заработок будет учитываться при калькулировании больничного. Расчет ведется следующим образом: высчитывается, сколько лет у человека стаж, и соответственно стажу берется фиксированный процент.

- Высчитатьитоговую сумму, которая будет выплачена сотруднику. Для этого необходимо умножить число дней больничного на средний заработок и отнять тринадцать процентов – сумму НДФЛ, которая будет перечислена в бюджет.

Организация оплачивает только три дня больничного, остальная сумма оплаты выздоровления работника отчисляется из Фонда Социального Страхования (ФСС).

Приведем пример. Предположим, сотрудник болел шесть дней и имеет при этом семь лет страхового стажа. Его суммарная зарплата за последние два года – 800 000 рублей.

По подсчетам средняя дневная зарплата будет 1096 рублей (800000/730). Но в расчет с учетом страхового стажа мы возьмем только 877 рублей (1096*80%). Сумма за шесть дней без налога – 5262 рубля (877*6). За вычетом НДФЛ – 4578 рублей (5262-13%).

Причем работодатель оплатит только 2631 рубль – больничный работника за три дня. Оставшуюся сумму оплачивает ФСС.

Работодатель начисляет и переводит в бюджет только ту сумму НДФЛ, которая рассчитывается из его собственных выплат сотруднику. То есть только за трехдневное пособие. С НДФЛ по оставшимся дням больничного должен разбираться ФСС.

Пилотный проект ФСС в 2019 году

Пилотные проекты в регионах РФ нацелены на упрощение работы бухгалтеров, а значит, организации в целом. Эти проекты позволяют перечислять пособия работникам прямо из Фонда Социального Страхования. Речь, конечно, идет только о той части пособия, за которую отвечает ФСС. Вопросом, как рассчитать и перечислить НДФЛ с этих пособий, фонд также занимается самостоятельно. Работодателю нужно только предоставлять ФСС необходимые данные о работнике.

В 2017 году пилотный проект охватил 33 региона. В конце 2018 года он уже насчитывал 39 субъектов РФ. Планируется, что в 2019 году к нему подключится еще 20 регионов, в 2020 году – 18. Таким образом, к концу 2020 года 77 регионов смогут стать участниками «прямых выплат».

Источник: https://kakzarabativat.ru/buxgalteriya-i-nalogi/ndfl-s-bolnichnogo-lista/

Ндфл с отпускных и больничных: справочник для бухгалтера

Если компания выдала сотрудникам в течение месяца больничные или отпускные, то в последний день месяца необходимо перечислить НДФЛ, удержанный с этих выплат в бюджет. Например. 30 сентября — это воскресенье. Следовательно, перечислить в бюджет налог с указанных выплат необходимо 2 октября. Действия по уплате, образец платежки на перечисление налога в бюджет, а также особенности отражения данных выплат в 6-НДФЛ представлены в нашей статье.

Срок уплаты НДФЛ с отпускных и больничных

Налоговые агенты должны перечислять НДФЛ не позднее дня, следующего за днем выплаты дохода. Таково требование п. 6 ст. 226 НК РФ.

Однако при выплате отпускных и пособий дата уплаты налога иная. Компании в этом случае обязаны перечислить в бюджет НДФЛ не позднее последнего числа месяца, в котором производились такие выплаты.

Таким образом, если организация оплачивает отпуск или больничный работника в сентябре, то перечислить НДФЛ в бюджет нужно не позднее 1 октября 2017 года (30.09.2017 — это воскресенье).

А если работодатель доплачивает сотрудникам до оклада по отпускам и больничным? В какие сроки нужно заплатить НДФЛ с таких доплат?

Датой фактического получения дохода в виде доплаты до оклада в данной ситуации является дата выплаты указанного дохода.

Дело в том, что доплата до оклада при оплате отпуска и больничного листа не является ни пособием, ни оплатой отпуска – это отдельный вид дохода. Датой фактического получения дохода в виде пособий по временной нетрудоспособности и оплаты отпуска, в том числе в виде доплаты до оклада по пособиям и отпускным, считается день выплаты дохода (письмо ФНС РФ от 01.08.2016 № БС-4-11/13984@).

При этом согласно нормам НК РФ и разъяснениям налогового органа сроки перечисления НДФЛ по доходу в виде доплаты и доходу в виде оплаты отпуска и пособия по временной нетрудоспособности различны. По доходам в виде оплаты отпуска и пособия – это последнее число месяца, в котором производилась выплата, а по доходу в виде доплаты до оклада – день, следующий за днем выплаты дохода сотруднику (пп. 4, 6 ст. 226 НК РФ).

Следовательно, бухгалтер будет оформлять отдельные платежки на перечисление НДФЛ с сумм отпускных и больничных и на уплату налога с доплат к этим выплатам.

Заполнение платежки на НДФЛ с отпускных и больничных

Источник: https://www.klerk.ru/buh/articles/467600/

Что делать, если сотрудник заболел? — Эльба

Если сотрудник по трудовому договору заболел, вы должны оплатить ему дни болезни. Попросите у него больничный лист, убедитесь в его подлинности и проверьте, что с конца болезни прошло не больше полугода. Больничный с истёкшим сроком вы не обязаны оплачивать, и сотруднику придётся обратиться за деньгами напрямую в ФСС.

Вот, что нужно делать, когда сотрудник принёс больничный лист.

Эльба — бухгалтерия, с которой справится любой. Сервис подготовит платёжки на зарплату, налоги и взносы — а потом сам сформирует отчётность.

Рассчитать пособие

Можете использовать специальный калькулятор или рассчитать пособие самостоятельно по нашей инструкции.

Как пользоваться калькулятором?

- На первом шаге укажите данные из больничного листа — период и причину нетрудоспособности. Поставьте отметку о нарушении режиа, если оно было.

- Перейдите на следующий шаг и укажите фактический ежемесячный заработок сотрудника. Это все выплаты за период расчёта, на которые начислены страховые взносы в ФСС. Обычно период расчета — два календарных года до болезни. Укажите районный коэффициент, если он предусмотрен. Поставьте отметку о неполной занятости, если она была. Это нужно для расчета среднего дневного заработка и сравнения с расчетом пособия по МРОТ.

- На последнем шаге укажите страховой стаж сотрудника. В итоге вы увидите таблицу расчета суммы больничного пособия. Суммы выплат за счет организации и за счет ФСС будут показаны отдельно.

Чтобы выполнить расчет вручную, посчитайте доходы

Используйте доходы сотрудника за два календарных года до болезни. Например, если он заболел в мае 2020 года, возьмите доходы за 2018 и 2019 годы. Если на этот период выпадает декрет, то один или оба года можно заменить на предыдущие. Но при условии, что из-за этого размер пособия станет больше.

Доходы — все выплаты сотруднику, с которых платили страховые взносы в ФСС. Например, зарплата, премии и отпускные. Если за эти 2 года сотрудник работал не только у вас, учитывайте и зарплату, которую он там получал. Её вы узнаете из справки с предыдущего места, которую должен принести сотрудник. Если не принёс, считайте, что зарплата на другой работе равна МРОТ.

Важно: учитывайте сумму заработка до вычета НДФЛ и других удержаний.

Сравните с максимумом

Сумму заработка за каждый год сравните с предельной базой для начисления взносов того же года:

- за 2017 год — 755 тысяч рублей

- за 2018 год — 815 тысяч рублей

- за 2019 год — 865 тысяч рублей

- за 2020 год — 912 тысяч рублей

Если заработок окажется больше, берите для расчёта сумму предельной базы в каждом году.

Посчитайте средний дневной заработок

Для этого все доходы сотрудника за 2 года разделите на 730.

Сравните средний дневной заработок с минимальным, который равен 398,79 рублей в 2020 году. Считается по формуле МРОТ х 24/730. Если в вашем регионе действует районный коэффициент, учитывайте его при расчёте.

Если средний заработок окажется ниже этой суммы, считайте пособие из минимального заработка.

Важно: если на момент болезни сотрудник работал неполный день, рассчитайте размер заработка пропорционально продолжительности его рабочего времени. Например, у сотрудника на полставки минимальный дневной заработок будет равен 398,79/2.

Определите размер пособия

Для этого умножьте средний заработок на процент, который зависит от стажа работника и количества дней болезни.

| до 5 лет | 60% |

| от 5 до 8 лет | 80% |

| 8 лет и больше | 100% |

Сотрудник может уйти на больничный не только из-за своей болезни, но и для ухода за заболевшим членом семьи. По такому больничному оплачивается определенное количество дней.

| Ребёнок до 7 лет | Не ограничено | 60 |

| До 7 лет, если заболевание из перечня | Не ограничено | 90 |

| Ребёнок от 7 до 15 лет | 15 | 45 |

| Ребёнок-инвалид до 18 лет | Не ограничено | 120 |

| Ребёнок до 18 лет с ВИЧ, злокачественными образованиями или заболеваниями из перечня | Не ограничено | Не ограничено |

| Другой член семьи, ребёнок старше 15 лет | 7 | 30 |

Есть ещё одно ограничение: пособие по уходу за больным ребёнком при амбулаторном лечении за первые 10 дней оплачивается в зависимости от стажа, а за следующие дни — 50% среднего заработка. Если ребёнок лежит в больнице, пособие рассчитывается по общим правилам и зависит от стажа.

Выплатить пособие

Чтобы получить пособие, сотрудник подаёт вам больничный лист и заявление. Вы считаете сумму пособия и в течение 5 календарных дней передаёте заявление в своё отделение ФСС вместе с описью.

Если среднесписочная численность сотрудников за год больше 25 человек, подавайте документы и отчётность только в электронном виде, на бумаге их не примут. Когда ФСС получит документы, он в течение 10 календарных дней примет решение о выплате пособия и перечислит деньги по реквизитам из заявления.

Первые три дня болезни оплачиваются за ваш счёт, а с 4 дня — за счёт государства. Но вы считаете и платите пособие за все дни, а потом получаете возмещение у ФСС. Но такой порядок действует не везде. Есть пилотные регионы, в которых ФСС платит пособие напрямую сотруднику, а вам достаточно оплатить 3 дня болезни.

У вас есть 10 календарных дней, чтобы назначить сотруднику пособие, а потом выплатить его вместе с ближайшей зарплатой. С суммы больничного удержите НДФЛ, как и с обычной зарплаты. Перечислите НДФЛ в налоговую не позднее последнего числа месяца, в котором выплатили пособие. Страховые взносы на нетрудоспособность с больничных платить не нужно.

Оплата больничного по уходу за больным членом семьи осуществляется полностью за счет ФСС. При назначении пособия важно, сколько дней за заболевшим родственником в течение года ухаживал сотрудник данной организации. То есть не принципиально, сколько вообще болел ребенок или другой член семьи. Ведь находиться с ним мог не только данный сотрудник, но и другой человек, для которого будет свой расчет лимита. О лимитах мы подробнее написали выше.

Пилотные регионы в 2020 году

В этих регионах вы платите пособие только за первые три дня болезни, а остальную сумму ФСС напрямую перечисляет сотруднику.

Список регионов:

- Карачаево-Черкесская Республика

- Нижегородская область

- Астраханская область

- Курганская область

- Новгородская область

- Новосибирская область

- Тамбовская область

- Хабаровский край

- Республика Крым и город Севастополь

- Республика Татарстан

- Белгородская область

- Ростовская область

- Самарская область

- Республика Мордовия

- Брянская область

- Калининградская область

- Калужская область

- Липецкая область

- Ульяновская область

- Республика Адыгея

- Республика Алтай

- Республика Бурятия

- Республика Калмыкия

- Алтайский край

- Приморский край

- Амурская область

- Вологодская область

- Магаданская область

- Омская область

- Орловская область

- Томская область

- Еврейская автономная область

- Кабардино-Балкарская Республика

- Республика Карелия

- Республика Северная Осетия – Алания

- Республика Тыва

- Костромская область

- Курская область.

- Республика Ингушетия

- Республика Марий Эл

- Республика Хакасия

- Чеченская Республика

- Чувашская Республика

- Камчатский край

- Владимирская область

- Псковская область

- Смоленская областб

- Архангельская область

- Воронежская область

- Ивановская область

- Мурманская область

- Пензенская область

- Рязанская область

- Сахалинская область

- Тульская область

- Ненецкий автономный округ

- Республика Коми

- Республика Саха (Якутия)

- Удмуртская Республика

- Иркутская область

- Кировская область

- Кемеровская область

- Оренбургская область

- Саратовская область

- Тверская область

- Ямало-Ненецкий автономный округ

С 1 июля 2020 года к пилотному проекту присоединятся:

- Республика Башкортостан

- Республика Дагестан

- Красноярский край

- Ставропольский края

- Волгоградская область

- Ленинградская область

- Тюменская область

- Ярославская область

Как вернуть или зачесть пособие

Если вы не из пилотного региона, то оплатили весь больничный сотрудника из своих средств. Государство возместит расходы на пособие, начиная с 4 дня болезни.

Каждый месяц вы платите страховые взносы на нетрудоспособность с зарплаты сотрудников. Эти взносы вы можете уменьшить на размер пособия, которое должен возместить вам ФСС. Если к концу года ФСС всё ещё вам должен, разница не пропадет. Эти суммы компания вправе зачесть в счёт будущих платежей или вернуть.

Чтобы зачесть пособие и дальше уменьшать на него взносы, ваше участие не требуется. Налоговики это сделают сами после того, как получат подтверждение от фонда. При этом фонд может сразу подтвердить расходы на больничный, а может и запросить у вас подтверждающие документы. В этом случае он направит подтверждение в налоговую только после такой проверки.

А чтобы вернуть пособие, обращайтесь в ФСС с обычным пакетом документов:

- Заявление, в котором вы указываете свои данные, сумму к возмещению и реквизиты банковского счёта для перечисления денег.

Скачать шаблон заявления в ФСС - Справка-расчёт. В ней вы указываете начисленные и уплаченные страховые взносы, расходы на выплату больничных.

Скачать шаблон справки-расчёта - Расшифровка расходов на выплату пособий, в которой вы указываете сумму пособия и количество дней болезни.

Скачать шаблон расшифровки расходов - Копия больничного листа сотрудника, которую вы заверяете своей подписью и печатью, если она у вас есть. ФСС может провести проверку и попросить дополнительные документы.

По закону вам должны перечислить деньги в течение 10 дней.

Статья актуальна на 27.01.2020

Источник: https://e-kontur.ru/enquiry/202

Облагается ли больничный лист ндфл в 2020 году — Дело

22.11.2019

Выплаты по больничному перечисляют всем больным сотрудникам. Однако некоторые подобные пособия в общем порядке не облагают подоходным налогом.

Ниже дан подробный ответ на вопрос, удерживается ли НДФЛ с закрытого больничного листа или нет, а также рассмотрены сроки уплаты подобного налога в 2019-2020 году.

Взимается ли налог в 2019-2020 году при оплате лечения

Выплаты по закрытому больничному и в 2019-2020 году облагают НДФЛ. Налоговой базой при этом считают конкретную сумму подобной оплаты лечения (письмо Министерства финансов РФ № 03-04-06-01/139 от 17 июня 2009 г.).

Пособие по закрытому больничному включают в налогооблагаемый доход, который выплачивают в текущем месяце (п. 1 ст. 223 НК РФ). Однако работникам, с которыми оформлены гражданские правовые разнообразные договоры (оказание услуг), листки нетрудоспособности не оплачивают. Соответственно, и НДФЛ в этой ситуации не перечисляют в ИФНС РФ.

Письмо Минфина РФ от 17 июня 2009 г. N 03-04-06-01/139

Статья 223 Налогового кодекса РФ «Дата фактического получения дохода»

Когда платить ндфл с больничного листа

(183-я статья ТК РФ, первый пункт первой части статьи 2 и первая часть тринадцатой Закона № 255-ФЗ от 29.12.2006).

Обычно три дня этого периода оплачивает работодатель из собственного кармана, а остальные дни компенсируются средствами ФСС. Соответственно, НДФЛ уплачивается также двумя: работодатель отчитывается за три дня, ФСС — за остальные.

Порядок получения денег работником такой: больничный предоставляется по месту работы, в течение десяти дней денежное пособие рассчитывается и назначается, а сама выплата соединяется с выплатой ближайшей .

Да. До 2007 года этот вид пособия входил в список не облагаемых налогом выплат, который можно найти в 217й статье НК РФ. Потом выплату по временной нетрудоспособности вычеркнули из указанного списка. Теперь НДФЛ высчитывают и с (по первому пункту указанной статьи). То есть со всей суммы оплаты больничного листа удерживают налог на доход.

Почему облагается?

По своей сути, выплаты по больничному призваны в некоторой степени заменить собой не получаемую при болезни . А поскольку зарплата — это доход, то государство посчитало доходом и деньги, получаемые на больничном. Кстати, те же причины действуют и в отношении : такие больничные тоже подпадают под обязательность вычета НДФЛ.

Размер налога

Как и во все предыдущие годы, размер НДФЛ равняется 13% со всей суммы выплачиваемого. Удерживается эта часть финансов непосредственно при выплате «больничных» работнику.

Хотя выплата по больничному и уменьшается на размер НДФЛ, взносы с этой суммы не выплачивают (см. п. 1 первой части девятой статьи Закона № 212-ФЗ от 24.07.2009).

Больничный при ГПД

Если заболел человек, работающий по гражданско-правовому договору (оказывающий услуги или выполняющий конкретного объема работу), тема НДФЛ не должна интересовать его работодателя. Таким работникам вообще не оплачивают больничный.

Срок уплаты налога в 2017 году

С 1 января 2016 года в плане НДФЛ изменился срок, в который нужно уложиться при перечислении НДФЛ с больничного листа. В 2017 голду ничего не изменилось. Сегодня с НДФЛ необходимо разобраться не позднее чем в последний день того месяца, в котором выплачено «больничное» . Об этом гласят:

- шестой пункт статьи 226 НК РФ (см. редакцию, действующую с 01.01.2016),

Источник: https://bankfs.ru/real-estate/kogda-platit-ndfl-s-bolnichnogo-lista.html

Налогообложение больничного листа

Обычно государственные пособия, если они выплачиваются физическим лицам, не должны облагаться налогами.

Но обычно – не значит всегда. Давайте рассмотрим, что говорит законодательство о том, облагается ли больничный НДФЛ и страховые взносы с больничных, а также выплат по беременности и родам.

Если сотрудник болеет, то ему полагаются определённые гарантии от работодателя: так, во время действия листка нетрудоспособности за ним сохраняется рабочее место, то есть он не может быть уволен (за некоторыми исключениями), кроме того, ему продолжает выплачиваться заработная плата из расчёта его среднего дневного заработка.

Это называется пособием по временной нетрудоспособности, оно должно выплачиваться тем работникам, которые трудятся в рамках трудового договора. Если же договор является гражданско-правовым, это пособие выплачиваться не будет ни со стороны работодателя, ни со стороны Фонда социального страхования (ФСС) РФ.

При трудовом договоре, если работник оказался на больничном, то после предъявления листка нетрудоспособности он оплачивается так: первые три дня – работодателем, остальные – из средств ФСС.

Начисление должно быть выполнено за десять дней считая с того дня, когда был предъявлен листок нетрудоспособности, в течение этого же времени работодатель должен передать листок в ФСС, который затем выплатит свою часть денег.

Перечисление же самому гражданину производится со следующей после начисления выплатой зарплаты.

По временной нетрудоспособности

Как правило, государственные пособия НДФЛ не облагаются – хотя бы в силу того, что платит их, собственно, государство, однако выплаты по больничному листу являются исключением, что указано в первом пункте 217 статьи Налогового кодекса. То есть необходимо платить НДФЛ с пособия по временной нетрудоспособности на том основании, что работник продолжает получать прибыль.

Налог начисляется на всю выплаченную сумму, при этом, поскольку выплаты делает как работодатель, так и ФСС, то налоговыми агентами выступят оба. Исключение – больничный для ухода за членом семьи. Его оплачивает целиком ФСС, следовательно, налоговым агентом будет только этот фонд.

Ставка подоходного налога будет стандартной, то есть 13%, а значит формула расчёта простейшая – необходимо общую сумму начислений за время болезни умножить на 0,13 – и вы получите ту сумму НДФЛ с больничного листа, которую необходимо будет заплатить в государственный бюджет.

Порядок расчёта налога будет следующим:

- Посмотреть, сколько дней сотрудник провёл на больничном – это должно быть указано в листке нетрудоспособности.

- Высчитать средний заработок сотрудника за день. Чтобы сделать это, нужно подсчитать сумму выплат ему за два года, после чего поделить её на 730 – то есть общее количество дней за этот период.

- Посмотреть, каков страховой стаж получателя выплаты, поскольку её размер будет высчитываться исходя из стажа тоже: если он менее пяти лет, то за каждый день на больничном будет выплачено 60% среднедневного заработка, если менее восьми лет – 80%, а при большем стаже выплачиваются все 100%.

- Имея все необходимые цифры, подсчитать сумму больничных, которая полагается сотруднику: для этого среднедневной заработок умножаем на количество суток, проведённых на больничном, после чего делаем поправку на стаж.

- Исходя из суммы больничных подсчитать налог.

Приведём пример, чтобы расчёты стали понятнее: работница А.Е. Гордеева болела в течение семи дней, а её страховой стаж составляет 4 года. За последние два года она заработала 620 000 рублей.

Начинаем с подсчёта среднего заработка: 620 000 / 730 = 849,32 рубля.

Теперь умножим эту сумму на количество дней, проведённых на больничном:

849,32 x 7 = 5 945,21 рубля.

Эта сумма была бы верна при стаже более восьми лет, но так как он составляет всего четыре года, берется лишь 60% от неё:

5 945,21 x 0,6 = 3 567,12 рубля.

И уже от этой суммы следует отнять НДФЛ:

3 567,12 – (3 567,12 x 0,13) = 3 103,39 рубля.

В итоге сам НДФЛ будет равен 463,73 рублям – именно столько платится в бюджет, а работник в итоге получит компенсацию в 3 103,39.

Если расчёт оказался неверным, то сотрудник имеет право обратиться в трудовую инспекцию, чтобы она разобралась с вопросом, также возможно обращение в прокуратуру или подача судебного иска.

Но прежде чем начинать разбирательства в этих инстанциях лучше выяснить, что произошло, непосредственно у работодателя. Иногда может оказаться, что оплата не сделана из-за ошибки в больничном листе. Чтобы не допускать такого, следует контролировать заполнение листа и, если произошла ошибка, указать на это как можно раньше, ведь в ином случае для исправления побегать придётся именно самому получателю пособия, а чтобы исправить больничный лист может потребоваться врачебная комиссия.

Обязанность работодателя, таким образом, состоит в том, чтобы удержать налог на прибыль с выплачиваемой сотруднику суммы. Выплата в бюджет должна быть осуществлена не позднее, чем в последний день месяца, в который пособие было получено сотрудником.

Пилотный проект

Если обычно именно работодателем удерживался налог со всей суммы доходов, включая и ту, что выплачена из средств ФСС, то сейчас работает пилотный проект, меняющий налогообложение больничных листов в сторону упрощения. При обычном порядке затем ФСС делала возмещение, для чего работодателю нужно было подать соответствующее заявление.

В рамках пилотного проекта же те средства, что выплачиваются ФСС, отдаются напрямую сотруднику, минуя работодателя.

С помощью этого достигаются сразу несколько целей: упрощается документооборот и операций с финансами становится меньше, а работники оказываются более надёжно защищены от недобросовестных работодателей и задержек с выплатами, а то и вовсе невыплат. Исключается и фактор ошибки со стороны финансового отдела компании-работодателя, и тому подобные.

В рамках этого проекта меняется схема выдачи листка нетрудоспособности: теперь он не отдаётся больному при выписке, вместо этого в электронном виде появляется в базе данных, где его могут посмотреть и сотрудники компании-работодателя, и ФСС, после чего они проводят подсчёты отдельно.

В результате и сам подсчёт теперь будет вестись иначе. Вернёмся к нашему примеру с гражданкой А.Е. Гордеевой – теперь в той компании, где она работает, подсчитают выплаты лишь за три дня:

849,32 x 3 x 0,6 = 1 528,78 рубля.

После чего удержат налог с них:

1 528,78 x 0,143 = 198,74 рубля.

И заплатят работнице:

1 528,78 – 198,74 = 1 330,04 рубля.

Остальную же сумму рассчитает и выплатит непосредственно ФСС, он же и удержит налог с них. То есть для самого работника почти ничего не поменялось, но вот расчёты между организациями ведутся иначе.

По беременности и родам

Если при обычной болезни налоги с больничного листа взимаются, то если женщина уходит в отпуск по беременности и родам они не высчитываются.

Облагаются ли выплаты страховыми взносами?

Нет, как устанавливает отечественное законодательство, государственные пособия не облагаются страховыми взносами, и выплачиваемые по больничному листку, а также по беременности и родам пособия исключением не являются. Взносами не будет облагаться как та сумма, что была выплачена работодателем, так и выплаченная ФСС.

Источник: http://znatoktruda.ru/bolnichnyj-list/nalogooblozhenie/