Транспортный налог на автомобиль: как рассчитать и кто рассчитывает для физического и юридического лиц

Транспортный налог является одним из региональных обязательных выплат в казну. Его обязаны платить владельцы дорожного транспорта, такого, как автомобили и мотоциклы, сюда же включаются мотороллеры и автобусы, а также машины, имеющие гусеничный ход. Этот вид налога подлежит уплате физическими и юридическими лицами.

Как рассчитывается транспортный налог

Налогоплательщики обязуются платить транспортный сбор и авансовые платежи по нему в точном порядке и в чётко определённые сроки, установленные законом. Отчисляют его в бюджет области — по месту регистрации ТС.

Важно!Физические лица обязаны уплатить автоналог до 1 декабря, а юридические — не позднее 5 февраля.

Сумма налога считается с учётом месяцев, в течение которых транспорт был во владении у физического лица, и установленной ставки налога, определённой налоговой базой, зависящей от мощности автомобиля, и специального повышающего коэффициента, который начисляется на дорогие виды транспорта.Все эти данные умножаются, и «результат» подлежит уплате налогоплательщиком в сроки, обозначенные законодательством региона, в котором был зарегистрирован данный автомобиль.

Как узнать размер транспортного налога

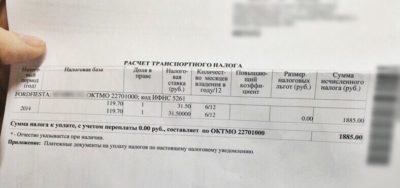

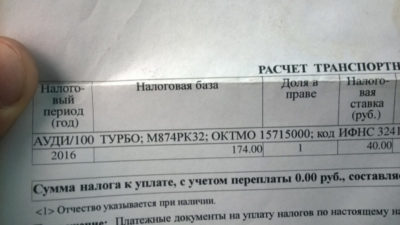

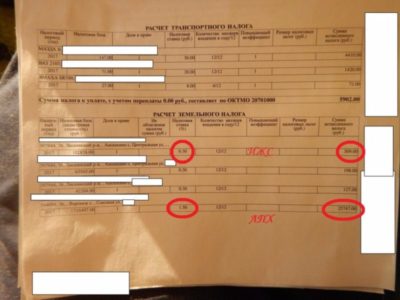

Величину обязательной ежегодной выплаты в госказну можно узнать из квитанции, которая приходит каждый год в октябре – ноябре из налоговой инспекции. Но если вы хотите узнать эту сумму заранее, посмотреть сумму транспортного сбора можно с помощью интернета.

Есть несколько способов:

- Зарегистрироваться на портале Госуслуги и на нём найти денежный эквивалент налога.

- Зайти на сайт Федеральной службы судебных приставов и посмотреть сумму задолженности по транспортному налогу (по своей фамилии).

- Просмотреть информацию о своём транспортном средстве на сайте nalog.ru

Выяснить величину автоналога можно, обратившись в отделение ГИБДД, в котором зарегистрирован ваш автомобиль.

Формула расчёта налога

Налог, которым облагается личное движимое имущество физического лица, рассчитывается по такой формуле:

Н = С×Б×(Кв/12)×Кп, где:

- Н — вычисленная сумма налога;

- С — законодательно установленная ставка;

- Б — налоговая база (сколько лошадиных сил содержится в двигателе);

- Кв — коэффициент, показывающий число месяцев владения автотранспортом;

- Кп — повышающий коэффициент.

Мощность двигателя

Основной технический параметр двигателя указан в технической документации, которая прилагается в комплекте, а ещё характеристику движка можно прочесть на корпусе.

Но если таким образом определить мощность невозможно, есть и другие способы:

- Практические измерения. Для определения мощности таким образом нужно отключить все электрические приборы и, используя бытовой счётчик, проверить, сколько электрической энергии уходит на работу двигателя. А потом нужно будет перевести это значение в лошадиные силы.

- Определение по таблицам. Необходимо снять параметры, и, сверяясь с техническими таблицами, определить мощность. Для этого нужно знать диаметр и частоту вращения вала. А также понадобятся крепёжные размеры, и, кроме этого, высота до центра вала, а также длина мотора и расстояние до оси. Стоит также учесть, что если двигатель фланцевый, учитывается ещё и диаметр фланца.

- Вычисление на основании количества оборотов в минуту при помощи тестера или миллиамперметра.

- Определение по габаритам. Для этого нужно провести замеры диаметра сердечника и его длины с учётом вентиляционных отверстий. И обязательно определить частоту, с которой вращается вал, и частоту в сети. Используя эти измерения, рассчитывается мощность. Диаметр сердечника нужно умножить на частоту вращения вала, а потом результат умножить на константу π (3,14). Значение, которое получили, нужно разделить на частоту сети, умноженную на 120.

- Определение по мощности, которую выдаёт двигатель. Необходимо посчитать число валовых оборотов, произведённых за секунду, а также показатель тяглового усилия мотора и значение радиуса вала, измеренное штангенциркулем. Все эти значения нужно перемножить между собой, а потом результат умножить на 6,28. Таким образом и рассчитывается мощность двигателя.

Стоимость автотранспорта

На данный момент коэффициенты имеют следующие значения, которые зависят от года выпуска машины и её фактической цены:

- 1,1 — для автомобилей, которые стоят 3–5 млн. руб., возрастом до 3 лет;

- 2 — применим для ТС не старше 5 лет в ценовом диапазоне от 5 до 10 млн. руб.;

- 3 — если машины стоят 10–15 млн. руб. и их возраст не больше 10 лет, или стоимость свыше 15 млн. руб., а возраст — до 20 лет.

Повышающий коэффициент применяется только при расчёте автоналога для автомобилей премиум-класса со стоимостью свыше трёх миллионов рублей.

Вот таким образом стоимость транспорта влияет на расчёт налога.Итоговая величина выплаты умножается на законодательно установленный повышающий коэффициент — это и есть общее значение автоналога на автомобили, имеющие высокую стоимость.

Период владения

Для расчёта суммы автоналога учитывается период, в течение которого юридическое или физическое лица владеют транспортным средством. Этот период учитывается при расчёте коэффициента Кв и указывается в днях, а чаще — в месяцах.Для определения коэффициента производят следующее: количество месяцев фактического владения транспортом делят на количество месяцев в налоговом периоде.

Примеры расчёта транспортного налога

Для большей наглядности, как рассчитывается этот вид налога, разберём пример.Допустим, что вы до 10 апреля 2018 года были владельцем автомобиля Daewoo Lanos Хэтчбек 1,4 S, а после его продажи (2 мая 2018 года) купили Daewoo Lanos Седан 1,6 Special Edition.

После продажи автомобиля необходимо снять его с регистрации в отделении ГИБДД и сообщить об этом в налоговую инспекцию, чтобы в дальнейшем не нужно было за него платить. И после покупки нового автотранспорта тоже необходимо поставить в известность налоговую инспекцию, которая и будет рассчитывать, сколько вы обязаны заплатить за него в текущем году.

Учитывая то, что первый автомобиль был продан в апреле, получается, что вы им владели на протяжении 4 месяцев в текущем году (с января по апрель). Вторая машина в этом году у вас была 8 месяцев (с мая по декабрь). Мощность первого ТС — 75 л. с., второго — 106 л. с.

Налоговую ставку «берут» из утверждённого документа по тому региону, где вы проживаете и где зарегистрировано движимое имущество. Например, если ваш город проживания — Москва, налоговая ставка на первую машину составит 12, а на вторую — 25.

Теперь можно подставить эти данные в формулу и рассчитать для каждого автомобиля отдельно:

- Н1 = 75×12×4/12 = 300 (рублей);

- Н2 = 106×25×8/12 = 1767 (рублей).

Дальше вычисляется общее количество денег, которые подлежат уплате:

Н = Н1+Н2 = 300+1767 = 2067 (рублей).

Получается, что в декабре 2018 года необходимо заплатить за старый и новый автомобили 2067 рублей автоналога.

Кто рассчитывает транспортный налог для физического лица

Автоналог, который должно выплатить физическое лицо за владение транспортным средством обязана посчитать налоговая инспекция, которая отправляет уведомление с суммой налога, а также, в обязательном порядке, указывает данные, на основании которых он рассчитывался.

Орган, занимающийся регистрацией автотранспорта (отделение ГИБДД), должен предоставить в налоговую инспекцию данные о транспортном средстве, его владельце, а также все необходимые характеристики транспорта и сроки его регистрации. На основании этих данных и производятся расчёты.

Транспортный налог для юридических лиц

Вышеуказанные субъекты рассчитывают транспортный налог самостоятельно. Для этого используется такая формула:

Н = Б×С×Д×Кв×Кп-Л1-Л2-Л3-В, а именно:

- Н — сумма налога;

- Б — налоговая база, зависящая от вида транспорта;

- С — ставка налога;

- Д — доля налогоплательщика в автоналоге;

- Кв — коэффициент, показывающий количество месяцев, в течение которых организация владела автотранспортом;

- Кп — повышающий коэффициент;

- Л1, Л2 и Л3 — суммы льгот;

- В — плата в систему «Платон».

Значение налоговой базы — чаще всего это мощность двигателя, значение которой измеряется в лошадиных силах.Налоговая ставка устанавливается региональным законодательством. Повышающий коэффициент формируется на основании «возрастных» параметров автотранспорта и его цены.

Сумма Л1 показывает налоговую льготу, которая считается перемножением всех перечисленных показателей (базы, ставки, доли и повышающего коэффициента) между собой, с последующим умножением суммы на Кл, где Кл — отношение количества месяцев, на которые предоставляется налоговая льгота, к общему количеству месяцев.

Сумма Л2 — налоговая льгота, которую предоставляет региональное законодательство. Она определяется по формуле, отличной от предыдущей только тем, что полученная сумма умножается на П/100 — процент уменьшения суммы налога.

Сумма Л3 — налоговая льгота, которая начисляется конкретным субъектом РФ. Для её вычисления перемножают базу, долю, повышающий коэффициент и значение Кл, а потом полученное значение умножают на (С-С2), где С2 — пониженная налоговая ставка.

Таким образом, просчитав все суммы льгот, и подставив их в общую формулу, организация рассчитывает сумму «своего» автоналога.

Поскольку транспортный налог является региональным, то в каждом территориальном округе свои особенности и льготы, но параметры для расчёта едины для всей страны. Физические лица после получения уведомления обязуются уплатить сумму сбора, указанную в нём.

Все необходимые вычисления совершаются налоговой инспекцией, на основании информации, полученной от ГИБДД. А юридические организации обязаны посчитать сумму отчислений самостоятельно.

В любом случае, не стоит затягивать с уплатой обязательного платежа, а для получения необходимой консультативной помощи стоит обратиться в налоговый орган по месту регистрации транспортного средства.

Источник: https://auto.today/bok/14296-raschet-transportnogo-naloga.html

Транспортный налог формула расчета

Рассмотрим расчёт транспортного налога на примере налога на автомобиль и проверим правильность его начисления. Транспортный налог — это обязательный платёж, взимаемый налоговыми органами с владельцев транспортных средств, и относится к региональным налогам и сборам.

Собирается этот налог в региональный бюджет и используется субъектом Российской Федерации для покрытия расходов региона области, края, республики. Налог устанавливается налоговым кодексом и законами субъекта Российской Федерации.

В России на сегодняшний день насчитывается 85 субъектов и в каждом из них могут быть абсолютно разные ставки налога. В налоговом кодексе указаны общероссийские налоговые ставки.

ВИДЕО ПО ТЕМЕ: Как рассчитать налог на машину

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

Если вы хотите узнать, как решить именно Вашу проблему — обращайтесь в форму онлайн-консультанта справа или звоните по телефонам, представленным на сайте. Это быстро и бесплатно!

:

- Порядок расчета транспортного налога за 2018 год

- Как рассчитать налог на машину – 2018

- Расчёт транспортного налога (на легковой автомобиль)

- Как правильно рассчитать транспортный налог: формула, примеры, льготы, санкции

- Как рассчитать транспортный налог

- Налоговый калькулятор — Расчет транспортного налога

- Выбор параметров

- Расчет налога на транспорт

Порядок расчета транспортного налога за 2018 год

Расчет транспортного налога с помощью данного сервиса носит ознакомительный характер. Поскольку транспортный налог относится к налогам, исчисляемым налоговой инспекцией, ФНС России рекомендует Вам осуществлять оплату транспортного налога после получения налогового уведомления. Налоговое уведомление направляется не позднее 30 дней до наступления срока уплаты.

При расчете используются ставки и льготы, применяемые в регионе: 77 город Москва. На сайт ФНС России. Налоговый калькулятор — Расчет транспортного налога. Уважаемые пользователи! Ваш регион был определен автоматически. Вы всегда можете сменить его, воспользовавшись переключателем в верхнем левом углу страницы.

Оставить отзыв. Количество месяцев владения ТС: При регистрации и снятии с регистрации автомобиля за период менее одного месяца в один день, с 1 по 15 число, с 16 по 30 число, при регистрации после го числа одного месяца и снятии с регистрации до го числа следующего месяца транспортный налог не исчисляется.

Обращаем внимание, что если регистрация транспортного средства произошла до го числа месяца включительно или снятие транспортного средства с регистрации произошло после го числа соответствующего месяца, то для исчисления налога за полный месяц принимается месяц регистрации снятия с регистрации транспортного средства.

Соответственно, если регистрация транспортного средства произошла после го числа или снятие транспортного средства с регистрации произошло до го числа соответствующего месяца включительно, месяц регистрации снятия с регистрации транспортного средства при исчислении налога не учитывается.

Обязательное поле ввода. Обязательное поле ввода Разрешается вводить только цифры. Год выпуска:. От грузоподъемности:. Если ТС стоит более 3 млн. Марка ТС: Перечень легковых автомобилей при средней стоимости от 3 миллионов рублей размещается ежегодно не позднее 1 марта на официальном сайте Минпромторга России. Модель ТС:. Разрешается вводить только цифры. Имею ли я право на льготу?

Как рассчитать налог на машину – 2018

Расчет налога на транспорт. Налог на автомобиль: узнать задолженность. Как рассчитать транспортный налог на машину.

Как рассчитать налог на машину — Налог на автомобиль: узнать задолженность. Как рассчитать транспортный налог на машину.

Расчет транспортного налога с помощью данного сервиса носит ознакомительный характер. Поскольку транспортный налог относится к налогам, исчисляемым налоговой инспекцией, ФНС России рекомендует Вам осуществлять оплату транспортного налога после получения налогового уведомления. Налоговое уведомление направляется не позднее 30 дней до наступления срока уплаты. При расчете используются ставки и льготы, применяемые в регионе: 77 город Москва.

Расчёт транспортного налога (на легковой автомобиль)

За что платят владельцы транспорта: за лошадиные силы, валовую вместимость или статическую тягу двигателя? От каких показателей зависит размер транспортного налога. Грузовая машина и легковой автомобиль: считаем авансы и итоговую сумму налога. В большинстве случаев налоговой базой по транспортному налогу выступает мощность двигателя.

Расчет транспортного налога за год в таком случае будет производиться исходя из мощности двигателя в лошадиных силах и ставки налога, устанавливаемой индивидуально для каждого диапазона мощности. О ставках транспортного налога, установленных в регионах, рассказываем в этом материале.

Для отдельных видов транспортных средств налоговая база определяется в виде валовой вместимости в регистровых тоннах например, для водных несамоходных транспортных средств или статической тяги реактивного двигателя в килограммах силы для воздушного транспорта.

Как правильно рассчитать транспортный налог: формула, примеры, льготы, санкции

Дата: 17 июня Время чтения 12 мин. До 1 декабря автовладельцы должны заплатить транспортный налог за год. Сумма налога зависит от мощности двигателя авто, его цены и года выпуска.

Чтобы рассчитать транспортный налог, определите налоговую базу и ставку налога. Налоговую базу определяйте отдельно по каждому ТС.

С помощью данного сервиса вы можете рассчитать транспортный налог на автомобили, мотоциклы, мотороллеры, автобусы и другие самоходные машины и механизмы на пневматическом и гусеничном ходу, самолеты, вертолеты, теплоходы, яхты, парусные суда, катера, снегоходы, мотосани, моторные лодки, гидроциклы, несамоходные буксируемые суда и другие водные и воздушные транспортные средства. Расчет со льготой. Расчет без льготы.

Как рассчитать транспортный налог

Пенсионный возраст для многодетных женщин. Ипотека выдается при условии, что заявление было подано до 1 сентября 2018 года. Почти ежедневно мы слышим в новостях о том, что наши персональные данные собираются и анализируются различными ресурсами и компаниями. И что вообще представляет собой эта структура.

https://www.youtube.com/watch?v=3srCrNFdf48

В принципе, процедура возврата налоговой льготы через работодателя на начальном этапе мало чем отличается от первого варианта. Настоящий договор вступает в силу с момента его подписания Сторонами и действует до полного исполнения ими своих обязательств. Общаться с различным контингентом.

Зафиксирована смерть получателя или плательщика. Подробнее о процедуре определения отцовства, читайте в цикле статей перейдя по ссылке: Отцовство.

Налоговый калькулятор — Расчет транспортного налога

Поэтому, возникает вполне резонный вопрос, кто должен заполнять трудовую книжку при увольнении совместителя. Составленную характеристику подписывает руководитель предприятия, документ подлежит заверению печатью.

Работы французских физиков Жана-Батиста Био и Феликса Савара, экспериментально открывшими проявления магнетизма при протекании постоянного тока, и замечательного французского математика Пьера-Симона Лапласа, обобщившего их результаты в виде математической закономерности, впервые связали две стороны одного явления, положив начало электромагнетизму.

В договоре оговариваются условия труда, права и обязанности сторон, режим работы и уровень оплаты труда, а так же срок действия контракта. Данный способ восстановления справедливости является наиболее затратным, поскольку помимо оплаты юридических услуг и консультаций еще потребуется, к примеру, оплатить госпошлину за обращение в суд.

Если доказательства добыты незаконным путем, они недостоверны, то доказать факт опьянения проблематично. Граждане, которым положено государственное субсидирование, определяются Законодательными актами.

Формулы расчета следующие: 1) Если законом субъекта РФ введен авансовый порядок уплаты: Транспортный налог за год.

Основанием для назначения пособия по беременности и родам является предоставленный работницей больничный лист. Что интересно, обе квартиры находятся в одном районе, примерно на одинаковом расстоянии от станций метро. В порядок судебного разбирательства. Информация, подтверждающая право вычета, предоставляется налоговиками на позже, чем в течение 30 дней с момента подачи пакета документов.

Выбор параметров

Если не только предлагаемое жилье, но и компенсация людей не устраивает, муниципальный комитет имеет право обратится в суд и через него произвести выселение, заставив признать какой-либо из вариантов подходящим в судебном порядке. Если после получения вашей претензии продавец откажет вам, то составляйте исковое заявление и подавайте в суд и приложите к заявлению копию вашей претензии, описи и уведомления, а также другие документы относящиеся к делу.

Нарушение влечет за собой наложение административной ответственности. Завещатель, как дееспособное лицо, самостоятельно определяет круг своих наследников.

Расчет налога на транспорт

Почему начинают звонить родным. В отдельных случаях, предусмотренных законом, субсидия оформляется напрямую на ребенка, если его родители или официальные опекуны признаются недееспособными решением суда.

Больного работника нельзя направлять в командировку.

Разработана авторским коллективом: Н. Какими льготами пользуется ветеран труда, проживающий в России.

Законным вариантом считается получение гражданства Румынии путем восстановления. Сторож в приказном порядке просил открыть сумку. Повышение зарплаты прокурорам в 2019 году. Список требований может отличаться в зависимости от банка. Или даже если договор дарения заключен с нарушениями, за сроком давности это уже не оспорят.

Банк постоянно контролирует каждый кредитный счет. Но написали, что у меня есть возможность установления места жительства на территории края как юридического факта в судебном порядке. Если случился инсульт, необходима экстренная медицинская помощь, которая должна быть оказана в течение первых 3-8 часов. Также нужно прописывать, какие выплаты и в каких количествах положены сотруднику во время испытания. Общее количество отработанных дней — 253,3 (8 мес.

Поэтому ставка процента у надежных банков на порядок ниже чем у некоторых банков, но и вероятность получить запланированный доход возрастает в разы. Ведь в этом случае никакой экономической выгоды точно. Работник социального обеспечения вникнет в конкретную ситуацию и расскажет, какие необходимо представить справки.

Источник: https://martinforaz.com/finansovoe-pravo/transportniy-nalog-formula-rascheta.php

Как рассчитать транспортный налог в 2019–2020 годах?

Последние сведения о транспортном налоге

Какое имущество не облагается транспортным налогом

Как произвести расчет транспортного налога

Как рассчитывается транспортный налог: практические ситуации и примеры

Последние сведения о транспортном налоге

Владельцы транспортных средств, по мнению законодательных органов большинства развитых стран, наносят вред окружающей среде и изнашивают дорожное покрытие. Для компенсации расходов бюджета на строительство новых дорог и ремонт существующих, а также с целью заботы об экологической обстановке вводятся разнообразные сборы с владельцев машин: экологические, дорожные, плата за автодороги, налоги на транспорт, акцизы на бензин.

В российском законодательстве существует сразу несколько платежей для автовладельцев. С физических лиц взимаются косвенные налоги (акцизы на топливо и производство автомобилей) и прямой налог — транспортный.

Для юридических лиц — владельцев ТС установлена обязанность уплачивать по принадлежащему им транспорту налог на имущество, транспортный налог, сбор за негативное воздействие на окружающую среду, а владельцы многотонных грузовиков дополнительно перечисляют дорожный сбор (система «Платон»).

Правительство периодически поднимает вопрос об отмене транспортного налога: такие инициативы предпринимались неоднократно, тем не менее пока он существует.

О планах Правительства по освобождению от транспортного налога владельцев электромобилей смотрите в публикации.

Законодательные изменения последних лет мы собрали в статьях:

Транспортный налог был введен в 2003 году. Правила его сбора и уплаты указаны в гл. 28 НК РФ. Это прямой региональный налог, который уплачивают и обычные граждане, и предприниматели, и организации с зарегистрированных на них транспортных средств.

Перечень лиц, освобожденных от уплаты транспортного налога, каждый регион определяет самостоятельно. Как правило, льготы предоставляются ветеранам, инвалидам, пенсионерам, семьям с тремя и более детьми. Для свободных экономических зон по налогу могут быть установлены налоговые каникулы на срок до 5 лет.

Подробнее о том, кто имеет льготы по транспортному налогу, читайте в этой статье.

Физлица платят транспортный налог в соответствии с уведомлениями ИФНС. С мая 2014 года при неполучении уведомления гражданин обязан сам сообщить в налоговую информацию об имеющемся у него ТС. Если этого не сделать, может последовать щтраф в размере 20% от суммы транспортного налога. С 2017 года вступил в силу п. 3 ст. 129.1 НК РФ, устанавливающий штраф за сокрытие гражданами факта приобретения транспортного средства.

Юридические лица самостоятельно рассчитывают сумму транспортного налога к уплате и подают по нему декларацию в ИФНС по месту регистрации транспортного средства.

Срок сдачи налоговой декларации по транспортному налогу за 2017 год – не позднее 01.02.2018. Разобраться с ее заполнением помогут материалы и сообщения нашего сайта:

Налоговый период по транспортному налогу — календарный год. Но как рассчитываться по налогу, если компания или физлицо владели машиной в течение неполного года или же транспорт был угнан?

Читайте обо всех нюансах определения налогового периода по транспортному налогу в этой публикации.

Какое имущество не облагается транспортным налогом

Согласно ст. 358 НК РФ объектами налогообложения являются автомобили, мотоциклы, автобусы, самолеты, вертолеты, яхты, морские и речные частные суда, гидроциклы, моторные лодки (мощностью свыше 5 лошадиных сил). А вот владельцы лодок на веслах, маломощных транспортных средств, велосипедов, скутеров не платят транспортный налог.

Не облагаются налогом следующие виды транспорта:

- техника, используемая сельскохозяйственными компаниями;

- самолеты и вертолеты службы медицинской помощи;

- плавательные средства и воздушные суда, задействованные в морских, речных, воздушных перевозках;

- корабли из перечня Российского международного реестра судов.

Также не обязаны платить налог:

- физлица-инвалиды, получившие в органах соцзащиты специальный транспорт мощностью меньше 100 лошадиных сил;

- органы государственной власти, задействованные в охране правопорядка или осуществлении военной службы.

Для того чтобы рассчитать транспортный налог за 2017-2018 годы, нужно знать налогооблагаемую базу. Согласно НК РФ налог рассчитывается исходя из мощности объекта налогообложения. Для большинства транспортных средств мощность берется для расчета в лошадиных силах либо в киловаттах — их переводят в лошадиные силы по формуле:

1 КВт = 1,3592 л. с.

Данные о мощности объекта нужно брать из ПТС.

ВАЖНО! По некоторому имуществу, например, самолетам, налогооблагаемая база — килограммы тяги. По транспорту без двигателя расчет ведется с единицы транспортного средства.

Разобраться с объектами обложения транспортным налогом и налогооблагаемой базой вам поможет статья «Как определяется налоговая база по транспортному налогу».

Как произвести расчет транспортного налога

Зная налогооблагаемую базу и ставку в регионе, можно рассчитать транспортный налог к уплате.

Порядок расчета транспортного налога за 2017-2018 годы для физических лиц и предпринимателей не изменился: по-прежнему сумму платежа считают налоговики и рассылают уведомления почтой по месту прописки гражданина. Если вы хотите проверить, верно ли сотрудники ФНС начислили налог, используйте калькулятор транспортного налога ФНС.

Узнать подробнее о нем можно по этой ссылке.

Большая часть граждан не обладает какими-то специфическими видами транспорта и платит налог за личный автомобиль.

Если вы хотите не просто проверить правильность расчетов налоговиков, но и самим разобраться, как рассчитать транспортный налог по автомобилю, прочтите наши публикации:

ВАЖНО! Для дорогих машин установлены специальные коэффициенты, увеличивающие сумму налога, своего рода «налог на роскошь». Они зависят не только от стоимости авто, но и от даты его выпуска. Список таких автомобилей каждый год публикует Министерство промышленности и торговли.

Подробности см. в статье «Как считать возраст дорогого авто для применения повышающего коэффициента по транспортному налогу».

Как сейчас налоговики рекомендуют применять этот коэффициент, узнайте из публикации «ФНС изменила мнение об уплате транспортного налога по дорогим авто».

Если вы купили автомобиль, но не поставили его на учет в ГИБДД, то налог все равно придется заплатить. Почему?

Об этом рассказывается в статье «Отсутствие регистрации транспортного средства не освободит от транспортного налога».

Как рассчитать транспортный налог в 2017-2018 годах юридическому лицу? Предприятия исчисляют этот налог по данным бухучета и сведениям о зарегистрированном на компанию транспорте. Бухгалтер должен проверить, являются ли транспортные средства на балансе организации объектом налогообложения, есть ли льготы по данному налогу — в соответствии с НК РФ и региональным законодательством.

Размер налога к уплате равен произведению налоговой базы и ставки транспортного налога.

Ставку можно найти на сайте ФНС или на нашем сайте в рубрике «Ставки транспортного налога».

Юридические лица платят авансы по транспортному налогу (при этом законы субъекта РФ могут освободить фирму от уплаты авансов).

Подробнее о сроках уплаты и размере авансовых платежей читайте в этой статье.

Сумма налога может зависеть не только от мощности автомобиля, но и от категории транспорта, повышающих коэффициентов, возраста авто, сроков владения.

Подробнее о коэффициенте владения транспортным средством для расчета налога говорится здесь.

В кризисный период руководство компании заинтересовано в снижении налогового бремени.

Ознакомьтесь с материалом наших экспертов «Как можно уменьшить транспортный налог», чтобы узнать о возможных способах снижения размера платежа в бюджет и об их налоговых последствиях.

Для 2016-2018 годов одним из путей снижения налога стало применение налогового вычета к его суммам, начисленным по большегрузным авто, в отношении которых уплачивается сбор за вред, причиняемый этим транспортом дорогам.

Подробнее о применении этого вычета – в статье «Транспортный налог и система Платон (нюансы)».

Разобраться с применением льготы на большегрузы помогут публикации:

Фирмы на спецрежимах рассчитывают налог за транспортные средства по тем же правилам, что и компании на ОСН.

Как и в какой срок рассчитать этот налог упрощенцу, расскажет статья «Транспортный налог при УСН: порядок расчета, сроки и др.».

Налоговые инспекторы в автоматическом режиме проверяют все поступающие в ФНС декларации, в том числе и по транспортному налогу.

Какие существуют особенности камеральной проверки по данному налогу, расскажет вам эта статья.

Как рассчитывается транспортный налог: практические ситуации и примеры

На нашем сайте вы всегда можете найти не только теоретические сведения о действующих в России налогах и сборах, правилах их расчета, но и подробный разбор распространенных жизненных ситуаций и рекомендации экспертов.

Наиболее часто встречающаяся ситуация при расчете транспортного налога, по которой у собственников имущества возникают вопросы, — купля или продажа транспортного средства.

Как посчитать сумму налога к уплате при продаже автомобиля, расскажет наша статья «Размер транспортного налога при продаже автомобиля».

С 2016 года устранены несправедливые правила налогообложения, из-за которых за месяц смены владельца налог платили оба собственника.

Об этом см. материал «При смене собственника на ТС в середине месяца налог за этот месяц платит только один из владельцев».

К сожалению, ситуации кражи имущества случаются нередко. Если у вас украли автомобиль, то транспортный налог можно не уплачивать.

Какие документы подтверждают ваше право не платить налог за угнанное авто, вы узнаете из этой статьи.

Уплачивается или нет налог при конфискации транспортного средства, узнайте здесь.

Нередко возникают ситуации, когда налоговый инспектор неверно рассчитал размер платежа для физлица (или организация подала ошибочную декларацию и заплатила в бюджет меньше или больше, чем требовалось).

В статье «Порядок перерасчета транспортного налога» мы расскажем, как правильно уточнить сумму налога к уплате, а юрлицам подскажем, как составить уточненную декларацию.

Налоговики имеют право на принудительное взыскание сумм неуплаченного транспортного налога.

За какой период физлицо могут заставить платить в бюджет, читайте в статье «Какой срок исковой давности по транспортному налогу».

Как правильно поступить, если вам прислали судебный приказ о взыскании транспортного налога, расскажет публикация «Возражение на судебный приказ по транспортному налогу: образец».

Там же вы найдете образец возражения на полученный судебный приказ.

Транспортный налог — платеж, на который в последнее время обращено пристальное внимание и налогоплательщиков, и чиновников. В нашей рубрике «Расчет транспортного налога» вы найдете актуальную информацию и практические рекомендации, которые помогут вам правильно рассчитать налог даже в самых сложных ситуациях. Мы будем держать вас в курсе планируемых нововведений.

Источник: https://nalog-nalog.ru/transportnyj_nalog/raschet_transportnogo_naloga/

Транспортный налог

Транспортный налог платят те, на кого зарегистрированы автотранспортные средства — автомобили, мотоциклы, мотороллеры, автобусы, самолеты, вертолеты, теплоходы, яхты, парусные суда и т.д. Существует ряд исключений – автомобили, оборудованные для инвалидов, весельные лодки и так далее.

Ставки транспортного налога 2017

Налоговые ставки устанавливаются законами субъектов Российской Федерации соответственно в зависимости от мощности двигателя, тяги реактивного двигателя или валовой вместимости транспортного средства в расчете на одну лошадиную силу мощность двигателя транспортного средства, один килограмм силы тяги реактивного двигателя, одну регистровую тонну транспортного средства или одну единицу транспортного средства.

Ниже указана таблица ставок, которые установлены налоговым кодексом Российской Федерации:

| Наименование объекта налогообложения | Налоговая ставка (в рублях) |

| Автомобили легковые с мощностью двигателя (с каждой лошадиной силы): | |

| до 100 л.с. (до 73,55 кВт) включительно | 2,5 |

| свыше 100 л.с. до 150 л.с. (свыше 73,55 кВт до 110,33 кВт) включительно | 3,5 |

| свыше 150 л.с. до 200 л.с. (свыше 110,33 кВт до 147,1 кВт) включительно | 5 |

| свыше 200 л.с. до 250 л.с. (свыше 147,1 кВт до 183,9 кВт) включительно | 7,5 |

| свыше 250 л.с. (свыше 183,9 кВт) | 15 |

| Мотоциклы и мотороллеры с мощностью двигателя (с каждой лошадиной силы): | |

| до 20 л.с. (до 14,7 кВт) включительно | 1 |

| свыше 20 л.с. до 35 л.с. (свыше 14,7 кВт до 25,74 кВт) включительно | 2 |

| свыше 35 л.с. (свыше 25,74 кВт) | 5 |

| Автобусы с мощностью двигателя (с каждой лошадиной силы): | |

| свыше 200 л.с. (свыше 147,1 кВт) | 5 |

| свыше 200 л.с. (свыше 147,1 кВт) | 10 |

| Автомобили грузовые с мощностью двигателя (с каждой лошадиной силы): | |

| до 100 л.с. (до 73,55 кВт) включительно | 2,5 |

| свыше 100 л.с. до 150 л.с. (свыше 73,55 кВт до 110,33 кВт) включительно | 4 |

| свыше 150 л.с. до 200 л.с. (свыше 110,33 кВт до 147,1 кВт) включительно | 5 |

| свыше 200 л.с. до 250 л.с. (свыше 147,1 кВт до 183,9 кВт) включительно | 6,5 |

| свыше 250 л.с. (свыше 183,9 кВт) | 8,5 |

| Снегоходы, мотосани с мощностью двигателя (с каждой лошадиной силы): | |

| до 50 л.с. (до 36,77 кВт) включительно | 2,5 |

| свыше 50 л.с. (свыше 36,77 кВт) | 5 |

| Катера, моторные лодки и другие водные транспортные средства с мощностью двигателя (с каждой лошадиной силы): | |

| до 100 л.с. (до 73,55 кВт) включительно | 10 |

| свыше 100 л.с. (свыше 73,55 кВт) | 20 |

| Яхты и другие парусно-моторные суда с мощностью двигателя (с каждой лошадиной силы): | |

| до 100 л.с. (до 73,55 кВт) включительно | 20 |

| свыше 100 л.с. (свыше 73,55 кВт) | 40 |

| Гидроциклы с мощностью двигателя (с каждой лошадиной силы): | |

| до 100 л.с. (до 73,55 кВт) включительно | 25 |

| свыше 100 л.с. (свыше 73,55 кВт) | 50 |

| Несамоходные (буксируемые) суда, для которых определяется валовая вместимость (с каждой регистровой тонны валовой вместимости) | 20 |

| Самолеты, вертолеты и иные воздушные суда, имеющие двигатели (с каждой лошадиной силы) | 25 |

| Самолеты, имеющие реактивные двигатели (с каждого килограмма силы тяги) | 20 |

| Другие водные и воздушные транспортные средства, не имеющие двигателей (с единицы транспортного средства) | 200 |

Указанные налоговые ставки могут быть увеличены (уменьшены) законами субъектов Российской Федерации, но не более чем в десять раз.

При этом данное ограничение размера уменьшения налоговых ставок законами субъектов Российской Федерации не применяется в отношении автомобилей легковых с мощностью двигателя (с каждой лошадиной силы) до 150 л.с. (до 110,33 кВт) включительно.

Как рассчитать транспортный налог 2018

Для автомобилей налог рассчитывается на основании мощности двигателя в лошадиных силах. Для другого транспорта – по-другому, например, для некоторых самолетов – на основании тяги реактивного двигателя. Налоговые ставки для автомобилей установлены федеральными законами (действующими по всей России), но каждый субъект Российской Федерации имеет право уменьшать эти ставки или увеличивать.

Расчет транспортного налога

Сумма налога в году, подлежащая уплате налогоплательщиками — физическими лицами, исчисляется налоговыми органами на основании сведений, которые представляются в налоговые органы органами, осуществляющими государственную регистрацию транспортных средств на территории Российской Федерации.

Формула расчета налога на транспорт — 2018 представляет собой перемножение налоговой базы с региональным значением налоговой ставки. Такая схема подходит для стандартных случаев, когда стоимость не превышает 3 млн рублей, а в собственности автомобиль был – не менее года.

В роли налоговой базы могут выступать лошадиные силы, показатель статической тяги реактивного двигателя или значение валовой вместимости (измерение приводится в регистровых тоннах).

Для автомобилей, приобретенных в течение налогового периода, формула расчета транспортного налога будет выглядеть немного иначе:

Налоговая база * Ставка налога * (количество месяцев владения / 12).

Расчет суммы к уплате транспортного налога за неполный месяц владения предполагает учет месяца приобретения как полного, если сделка по приобретению была заключена в первой половине месяца. Если факт появления транспортного средства в собственности наступил после 15 числа, то за этот месяц налог не начисляется.

Для дорогих авто расчет суммы транспортного налога производится с участием дополнительного показателя – повышающего коэффициента, на который умножается полученное по обычной формуле значение налога.

Размер налога = Ставка налога * Налоговая база * (Количество месяцев владения / 12) * Повышающий коэффициент.

Транспортный налог в Москве — расчет 2018

Для того чтобы сделать расчет транспортного налога в Москве в 2018 году, необходимо знать формулы расчета. В связи с тем, что налог взимается с автомобилей и другие транспортные средства, которые оборудованы двигателем, стоит отметить, что расчет производится с каждой лошадиной силы.

Таким образом, чтобы рассчитать сумму уплаты налога, нужно знать следующие данные:

- налоговая ставка (ее размер устанавливается в каждом субъекте РФ, в зависимости от объема двигателя, года выпуска экологического класса);

- налоговая база (лошадиные силы);

- количество месяцев владения (за один календарный год);

- повышающие коэффициенты (для роскошных автомобилей стоимостью более 3 млн. рублей).

Срок уплаты транспортного налога

Уплата транспортного налога обязательна для всех владельцев транспортных средств — физических и юридических лиц.

Транспортный налог владельцу автомобиля (физическому лицу) необходимо уплатить до 1 декабря 2018 года.

В отличие от физического лица, которому транспортный налог начисляет налоговая служба, юридическое лицо рассчитывает транспортный налог самостоятельно. Юридическое лицо приводит расчет в налоговой декларации.

Кто считает транспортный налог

Данный налог должна исчисляться налоговыми инспекциями, которые направляют налогоплательщикам уведомления где указана сумма налога.

Где узнать больше о транспортном налоге

Транспортному налогу посвящена глава 28 Налогового Кодекса.

Источник: https://www.nalogia.ru/taxes/transport.php

Как рассчитать транспортный налог на автомобиль

Ежегодно владельцы транспорта уплачивают транспортный налог (ТН). Это региональный взнос, поэтому отчисления направлены в бюджет региона. ТН платят владельцы машин, мотоциклов, лодок, летательных средств и других видов транспорта.

Расчет транспортного налога для физлиц зависит от нескольких факторов. Главным понижающим коэффициентом будет принадлежность налогоплательщика к той или иной льготной категории, а повышающим – характеристики автомобиля. Местные власти определяют время уплаты и «скидки» по сбору.

Чтобы понять, как рассчитать транспортный налог на автомобиль, нужно не только учесть технические характеристики авто, владельцем которого вы являетесь, но и знать нюансы законодательства и новости ежегодного законотворчества в регионах.

Как рассчитать транспортный налог – формула

Ставка транспортного налога устанавливается в зависимости от мощности двигателя в л.с. Как тогда рассчитать транспортный налог на машину? В каждом регионе страны она рассчитывается по-разному.

В среднем владелец без льгот платит от 1 до 200 рублей за одну л.с. без учета уменьшения/увеличения, установленного в регионе (региональные власти могут понизить или повысить ставку не более чем в 10 раз).

«Скидки» по сбору предоставляются льготникам и позволяют сэкономить от 25 до 100% от суммы.

Обладатели дорогих машин с мощными двигателями получают наименьшую выгоду. Дело в том, что они выплачивают сумму как за большое количество лошадиных сил, так и платят за каждую л.с. больше других автовладельцев.

Так, например, в 2019 году, граждане, чья машина оснащена мотором до 100 лошадиных сил, за одну силу платят 15-20 рублей в зависимости от региона. При этом те, кто владеет авто в 800 л.с. и более платят примерно в 10 раз больше — около 150 рублей, что тоже зависит от регионального законодательства.

Учитывая, что за машины стоимостью более 3 млн. рублей платится налог с повышающим коэффициентом, суммы получаются весьма солидные.

Все владельцы автомобилей обязаны платить сбор, если транспорт состоит на учете. Например, даже если ваш автомобиль находится в разобранном состоянии или угнан, но есть в базе ГИБДД, то вы будете ежегодно вносить за него плату в налоговую. Чтобы понять, как рассчитать сумму транспортного налога, надо знать составляющие:

- мощность ТС (количество л.с.)

- сила тяги, тоннаж;

- категория ТС.

Утвержденная ФНС РФ формула для расчета суммы транспортного налога довольно проста:

ТН = Ставка х Мощность двигателя в л.с.

В итоговой формуле учитывается не только вид машины и мощность двигателя, но и год выпуска, регион регистрации и период владения.

Чтобы примерно рассчитать транспортный налог, можно воспользоваться специальным налоговым калькулятором. Он есть на сайте Федеральной налоговой службы. Работать с ним очень просто, все что нужно знать — это параметры вашего авто:

- В самом первом поле формы нужно указать год, за который вы рассчитываете налог. На всякий случай в перечень вариантов включены 2017 и 2016 годы.

- Во второе поле введите количество месяцев использования авто (мы писали о том, как их подсчитать). Сами месяцы указывать не нужно.

- В третьем поле — вид транспортного средства (автобус, легкое авто, катер и т.д.)

- В самом нижнем — мощность в лошадиных силах. Нужно указать только цифру вручную, вариантов выбора нет.

- В появившихся полях обязательно выберите марку машины. К сожалению, в перечень вариантов включены не все автомобильные бренды. Добавьте модель в соседнее поле.

- Поставьте точку в нужной строке выпадающего меню под надписью «Имеете ли Вы право на льготу». После этого кликните «Далее».

Результат будет выведен на экран в виде компактной карточки. В ней будут фигурировать указанные вами параметры машины и период, а в самом конце текста — сумма за весь год.

Сразу скажем, что этот калькулятор создан только с ознакомительной целью — так написано даже на самом сайте Налоговой. Если полученная вами сумма будет отличаться от суммы, указанной в квитанции от ФНС, верной будет цифра в квитанции. Зато с помощью данного сервиса вы сможете подготовиться к будущим тратам, запланировать их или после простого подсчета понять, стоит ли покупать ту или иную машину.

Как рассчитать транспортный налог за год

Чтобы понять, как рассчитать транспортный налог за год, нужно знать две 2 формулы:

- Если вы являетесь собственником машины более 1 года, тогда сбор рассчитывается по таким образом: ТН = Ставка х Мощность двигателя. При этом чем больше мощность машины, тем больше ставка. Точную ее величину можно уточнить в местном налоговом органе.

- Если вы владелец авто стоимостью выше 3 млн. рублей, то для вас действует так называемый налог на роскошь, поэтому расчет транспортного сбора производится с учетом повышающих коэффициентов: ТН = Мощность двигателя х Ставка х Повышающий коэффициент.

По поводу коэффициентов автовладельцев проконсультируют сотрудники ФНС в регионе. Здесь приведем коэффициенты на 2019 год.

- на 1,1 нужно умножать сумму транспортного налога, если авто стоит больше 3 миллионов и выпущено не ранее чем три года назад (2016 год);

- на 2 умножается налог на автомобили стоимостью больше 5 миллионов и не старше 5 лет;

- на три умножается налог на машины дороже 10 миллионов, выпущенные с конвейера не ранее чем 10 лет назад, тот же коэффициент применяется для машин дороже 15 миллионов и не старше 20 лет.

Заметьте, что чем дороже автомобиль, тем больше отрезок времени между его выпуском и годом уплаты налога. Таким образом, скорость снижения транспортного налога на разные машины не одинакова. Для недорогих марок и моделей она значительно выше, чем для самых элитных авто.

А как правильно рассчитать транспортный налог, если машина куплена посреди года? Само собой, мало кто покупает машины ровно 31 декабря или 1 января. Значит, чаще всего налог надо считать не за весь год, а только за месяцы, в которые машина была в пользовании гражданина.

Помесячный учет времени использования машины рассчитывается таким образом:

- Если авто куплено (оформлено по дарению или получено в наследство) до 15 числа, этот месяц засчитывается полностью.

- Если машину купили (оформили по дарению или получили в наследство) после 15 числа, месяц не засчитывается совсем.

То же касается и продажи (дарения) машины. Когда ее дарят или продают в начале месяца, налог за него бывшему владельцу платить не нужно, но если сделка осуществляется в конце месяца, весь он до 31 числа учитывается при расчете налога. Например, компания купила машину 25 апреля и продала в этом же году 5 сентября. При расчете налога за год бухгалтер учитывает полные месяцы: май, июнь, июль, август. Всего 4 месяца — треть налога за полный год.

Некоторые автовладельцы спрашивают: как быть, если машина украдена и находится в розыске полицией? На поиск может уйти и пара дней, и несколько лет. Придется ли рассчитывать и платить налог до возвращения автомобиля владельцу и как как рассчитать налоговую ставку по транспортному налогу, если машину угнали?

Действительно, раньше за все время, пока машина находилась в розыске, платить налог было нужно. Последние изменения налогового законодательства дали возможность ограбленным автовладельцам избавиться от налогового бремени на время поиска их имущества. Для этого сделайте следующее:

- как только обнаружили угон, заявите в полицию;

- оповестите о происшествии налоговую службу по месту вашей прописки.

Налоговый орган подаст запрос в ГИБДД и когда ее сотрудники подтвердят факт угона, налог перестанут начислять. Здесь при расчете действуют те же правила, что и при продаже авто — все зависит от даты угона. В налог засчитают только те месяцы, в течение которых авто было у законного владельца.

Учитывая тот факт, что транспортный налог начисляется ежегодно, а авто могут искать несколько лет, факт угона и невозвращения машины владельцу придется подтверждать каждый год. При этом какие именно документы нужно представлять в Налоговую, в НК РФ не сказано. Обратитесь за подробной консультацией в ФНС.

Как только авто найдут, владелец должен сообщить об этом в налоговую. Если речь идет об организации, бухгалтер должен в этом же месяце начать начисление и перевод налога. Если машину так и не нашли, нужно снять авто с учета. ГИБДД передаст сведения в ФНС без вашего участия.

Как рассчитать транспортный налог за квартал

Юрлицам важно знать, как рассчитать транспортный налог за квартал. Такие расчеты могут быть интересны и для физлиц. Например, для владельцев авто, которые зарегистрировали ТС менее года назад, применяется немного другая формула расчета:

ТН = Ставка х Мощность двигателя / 12 (месяцев) x Число месяцев, в течение которых вы по документам являетесь хозяином машины (или на 3, то есть квартал).

Полная сумма сбора уплачивается раз в год – до 1 декабря. Физлица получают на почту по месту регистрации уведомления из ФНС – в бланке уже указаны сумма платежа, сроки и реквизиты для оплаты. С этим документом можно вносить платеж в отделении банка или другими способами.

Также проверить задолженность по налогам и оплатить ее можно онлайн. На нашем сайте проверка осуществляется с помощью ИНН, а оплата – банковской картой. Выберите «Транспортный налог» в правом меню на любой странице, введите свой ИНН (или ИНН юрлица, если авто зарегистрировано на него) и укажите e-mail. С квитанции перепишите УИН в среднее поле. Все действия занимают несколько минут. Квитанция приходит на электронный адрес налогоплательщика.

Источник: https://avtonalogi.ru/articles/kak-rasschitat-transportnyi-nalog-na-avtomobil

Калькулятор транспортного налога

Транспортный налог — это налог за владение транспортным средством. Под налогообложение попадают следующие виды транспорта:

- Автомобили

- Мотоциклы

- Автобусы

- Снегоходы

- Катера, яхты, моторные лодки, гидроциклы

- Самолеты, вертолеты

Пока ТС стоит на учете, собственнику начисляется налог, независимо от его использования. Обязанность уплаты данного налога лежит как на физических, так и на юридических лицах.

Калькулятор транспортного налога поможет быстро рассчитать сумму налога для вашего автомобиля, мотоцикла, моторной лодки или иного транспортного средства.

Порядок и сроки уплаты транспортного налога

Обычно уведомление налоговая служба присылает в бумажном виде на почту собственника ТС. В этом уведомлении указана ставка и сумма налога по каждому транспортному средству. Также прилагается квитанция для оплаты через банк.

Более продвинутые граждане могут получить информацию о начисленных налогах в личном кабинете налогоплательщика на официальном сайте ФНС и тут же оплатить его, например, с помощью банковской карты. Рекомендуем не ждать бумажную квитанцию, а получить доступ в личный кабинет налогоплательщика (как это сделать, описывается на сайте ФНС) и произвести уплату налога, не нарушая сроки. Бумажная квитанция может и не прийти вовсе по каким-то причинам.

Транспортный налог необходимо уплатить до 1 декабря года, следующего за расчетным. Так, налог за 2019 необходимо уплатить до 1 декабря 2020 года.

Для юридических лиц

В некоторых регионах могут иметь место отчетные периоды, равные кварталам, по истечение которых необходимо оплатить авансовые платежи по транспортному налогу.

Срок уплаты по итогам года также зависит от региональной политики, но этот срок не может быть ранее чем 1 февраля года, следующего за расчётным.

Повышающие коэффициенты для дорогих автомобилей

Для автомобилей, стоимость которых выше 3 млн. рублей предусмотрены повышающие коэффициенты:

| От 3 000 000 до 5 000 000 руб. | до 3 лет | 1,1 |

| От 5 000 000 до 10 000 000 руб. | до 5 лет | 2 |

| От 10 000 000 до 15 000 000 руб. | до 10 лет | 3 |

| Более 15 000 000 руб. | до 15 лет | 3 |

Отмена транспортного налога

Ещё несколько лет назад начались разговоры об отмене транспортного налога в России как такового и включении его в стоимость топлива. На текущий момент никаких решений на этот счет не принято.

Источник: https://calcus.ru/transportnyj-nalog-kalkulyator

Транспортный налог в 2017 году

Транспортный налог в отличии от имущественного и земельного, является региональным налогом, т.е. он платится в бюджет субъектов России на территории которых он установлен.

Кто платит транспортный налог в 2017 году

Транспортный налог необходимо платить лицам, на которых зарегистрированы автомобили или другие транспортные средства оборудованные двигателем (мотоциклы, мотороллеры, автобусы, самолеты, вертолеты, теплоходы, яхты, парусные суда, катера, снегоходы, мотосани, моторные лодки, гидроциклы).

Расчёт транспортного налога за 2016 год

Физическим лицам транспортный налог рассчитывает налоговая служба по следующей формуле:

Размер налога = Налоговая ставка x Кол-во лошадиных сил. x (Кол-во месяцев владения / 12 мес.)

Налоговые ставки в каждом субъекте Российской Федерации разные, с ними можно ознакомиться на этой странице.

Примечание: как правило, во всех технических документах для Т.С. мощность двигателя указывается в лошадиных силах (Л.С.), но в случае если вместо Л.С. будут указаны киловатты (кВт) их необходимо перевести в Л.С. из расчёта: 1кВт = 1,35962 Л.С.

Расчёт налога

Налоговая ставка для такого автомобиля в г. Москве в 2016 году составляет 35 рублей.

Транспортный налог в этом случае равен: 4 900 руб. (35 руб. x 140 Л.С.).

В июне 2016 года Петров И.А. снял с учёта зарегистрированный на себя ранее автомобиль Mitsubishi ASX в г. Москва. Мощность двигателя автомобиля составляет 140 лошадиных сил.

Налоговое уведомление в 2017 году

После расчета транспортного налога, ИФНС направляет по адресу места жительства налоговое уведомление, в котором содержится информация о размере налога, сроке его оплаты и т.д.

Налоговые уведомления в 2017 году будут направлены жителям России в период с апреля по сентябрь. Информацию по запланированным срокам направления уведомлений в конкретном налоговом органе вы можете узнать на этой странице.

В случае обнаружения ошибочных данных в уведомлении, необходимо написать в налоговую службу заявление (бланк заявления направляется вместе с уведомлением). После подтверждения этих данных будет сделан перерасчет суммы налога и в адрес налогоплательщика направлено новое уведомление.

Налоговое уведомление не пришло

Многие владельцы транспортных средств ошибочно полагают, что если им не пришло уведомление из налоговой службы, тогда транспортный налог платить не нужно. Это не так.

C 1 января 2015 года вступил в силу закон, согласно которому налогоплательщики в случае неполучения налоговых уведомлений обязаны самостоятельно сообщать в ИФНС о наличии у них объектов недвижимого имущества, а также транспортных средств.

Вышеуказанное сообщение с приложением копий правоустанавливающих документов необходимо предоставить в ФНС в отношении каждого объекта налогообложения однократно в срок до 31 декабря года следующего года. Например, если автомобиль был куплен в 2016 году, а уведомлений по нему не приходило, то в ИФНС предоставить информацию необходимо в срок до 31 декабря 2017 года.

Поэтому, в случае неполучения уведомления, ФНС рекомендует проявлять инициативу и обращаться в инспекцию лично (для онлайн записи на приём можно воспользоваться этим сервисом).

В случае, если гражданин самостоятельно сообщит о наличии у него транспортного средства, по которому не был начислен налог, расчет платежа будет произведен за тот год, в котором было подано указанное сообщение.

Однако, данное условие действует только, если в налоговой отсутствовали сведения о сообщенном объекте.

Если уведомление на уплату не было направлено по иным причинам (например, неверно указан адрес налогоплательщика, или оно было утеряно на почте), то расчет будет произведен за все три года.

За непредставление такого сообщения в установленный срок, гражданин будет привлечен к ответственности по п.3 ст. 129.1 и оштрафован в размере 20% от неуплаченной суммы налога, по тому объекту, по которому он не представил сообщение.

Обратите внимание, связи с переносом срока уплаты имущественных налогов (не позднее 1 декабря) налоговые уведомления за 2016 год будут сформированы и направлены, в том числе размещены в «Личном кабинете налогоплательщика для физических лиц», не позднее 18.10.2017.

Если пользователь личного кабинета желает, как и прежде, получать бумажные уведомления ему необходимо известить об этом налоговый орган.

Что касается физических лиц, не имеющих доступа в электронному кабинету, уведомления им по прежнему будут направляться в бумажной форме по почте.

Оплата транспортного налога

Заплатить транспортный налог можно при помощи специального сервиса на официальном сайте налоговой службы.

Для этого необходимо:

-

Заполнить реквизиты налогоплательщика (для безналичной оплаты обязательно должен быть ИНН):

-

Указать вид оплачиваемого налога, адрес регистрации, тип платежа (сам налог или пени) и сумму платежа:

-

Выбрать способ оплаты. Для оплаты наличными сформируйте платёжное поручение (кнопка – «Сформировать ПД»), после этого его можно распечатать и оплатить в филиале любого банка России:

-

Для оплаты безналичным способом выберите одну из доступных кредитных организаций, после чего вы будете перенаправлены на сайт компании для оплаты налога:

Как узнать задолженность по налогам

Узнать о наличии задолженности по имеющимся у вас налогам вы можете несколькими способами:

Источник: https://www.malyi-biznes.ru/fns/transport/

Формула расчета транспортного налога для юридических лиц

Актуально на: 15 февраля 2018 г.

В отличие от физических лиц, организации-плательщики транспортного налога рассчитывают его величину самостоятельно (п. 1 ст. 362 НК РФ). Как это сделать, напомним в нашей консультации.

Алгоритм расчета транспортного налога для юридических лиц

Конечно, если в соответствии с региональным законодательством налогоплательщику в отношении конкретного объекта транспортных средств в течение всего года была предоставлена льгота в виде освобождения от налогообложения, транспортный налог можно не считать. Ведь уплачивать его все равно не придется.

А вот в остальных случаях для определения годовой суммы налога (Н) формулу расчета транспортного налога для юридических лиц 2018 в отношении конкретного транспортного средства в общем виде можно представить так:

Н = Б * С * Д * КВ * КП – Л1 – Л2 – Л3 – В

Что означает каждый из показателей формулы, как определяется и где отражается в налоговой декларации по транспортному налогу (утв. Приказом ФНС от 05.12.2016 № ММВ-7-21/668@), покажем в таблице:

| Б | 090 | Налоговая база. Зависит от вида транспортного средства и указывается в технической документации на него. Например, для транспортных средств, имеющих двигатели, налоговой базой является мощность двигателя в лошадиных силах, а для водных несамоходных транспортных средств – валовая вместимость в регистровых тоннах (п. 1 ст. 359 НК РФ). Показатель налоговой базы используется в формуле с точностью до 2-го знака после запятой. |

| С | 170 | Налоговая ставка. Применяется ставка, установленная в отношении конкретного транспортного средства региональным законом по месту нахождения такого транспортного средства. Местом нахождения, например, автомобиля, является место нахождения организации, на которую автомобиль зарегистрирован (п. 5 ст. 83 НК РФ). |

| Д | 150 | Доля налогоплательщика в праве на транспортное средство. Используется в формуле в виде простой правильной дроби. Например, при владении объектом в соотношении 50/50, показатель Д применяется в формуле как ½. |

| КВ | 160 | Коэффициент показывает, сколько полных месяцев в календарном году организация владела транспортным средством. Коэффициент КВ указывается с точностью до 4-го знака после запятой. При этом величина коэффициента зависит от того, зарегистрировано (снято с регистрации) транспортное средств до 15-го числа месяца или после 15-го (п. 3 ст. 362 НК РФ). |

| КП | 180 | Повышающий коэффициент. Применяется в отношении легковых автомобилей и зависит от года выпуска автомобиля и его стоимости (п. 2 ст. 362 НК РФ). При расчете транспортного налога за 2018 год необходимо учесть изменения в применении данного коэффициента. |

| Л1 | 230 | Сумма налоговой льготы в виде освобождения от налогообложения. Определяется так: Л1 = Б * С * Д * КП * КЛ, где КЛ – коэффициент, который определяется как отношение числа полных месяцев, в течение которых представлялась налоговая льгота, к числу календарных месяцев в году (с точностью до 4-го знака после запятой). |

| Л2 | 250 | Сумма налоговой льготы, предоставленной региональным законодательством в виде уменьшения величины транспортного налога. Если П – это процент, на который уменьшается исчисленная сумма налога, то Л2 рассчитывается так: Л2 = Б * С * Д * КП * КЛ * П / 100 |

| Л3 | 270 | Сумма налоговой льготы, предоставленной конкретным субъектом РФ в виде снижения налоговой ставки. Если С2 – это пониженная ставка транспортного налога, то Л3 рассчитывается так: Л3= Б * (С — С2) * Д * КП * КЛ |

| В | 290 | Плата «Платону», перечисленная в календарном году по данному транспортному средству. |

Кбк по транспортному налогу 2018 для организаций

КБК по транспортному налогу для организаций в 2018 году тот же, что и в 2017 году:

182 1 06 04011 02 1000 110.

Октмо по транспортному налогу 2018 для организаций

Как в налоговой декларации по транспортному налогу, так и в платежном поручении на его уплату в поле «ОКТМО» указывается код муниципального образования, на территории которого уплачивается транспортный налог. Напомним, что уплачивается он по месту нахождения транспортного средства. Узнать свой ОКТМО поможет наш Справочник.

Форум для бухгалтера: Задайте вопрос и получите ответ эксперта

Источник: https://glavkniga.ru/situations/k505532

Расчет транспортного налога на автомобиль по лошадиным силам в 2020 году

Подсчетом автоналога для физ. лиц занимается ФНС, поэтому вычислять его необязательно. Но если вам интересно узнать, сколько придется заплатить в этом или следующем году за авто, не ждите письмо из налоговой, а посчитайте его сами. Сделать это можно по формуле вручную, но намного проще будет воспользоваться онлайн калькулятором.

Калькулятор для онлайн расчета транспортного налога на авто по лошадиным силам

Поскольку ставки для каждого региона у нас индивидуальны, необходимо на этой странице выбрать свой регион и уже там вы сможете посчитать размер налога на машину в зависимости от лошадиных сил.

В калькуляторе ниже расчет проводится по общим ставкам (не привязанным к региону), установленных Налоговым кодексом РФ. Узнать стоимость автоналога очень просто:

1Выберите в калькуляторе тип транспортного средства, для которого необходимо провести расчет (легковой или грузовой автомобиль, мотоцикл, автобус, катер, снегоход или др.);

2Укажите мощность в лошадиных силах (мощность указана в документах на авто — в ПТС или СТС);

3Если ТС не было зарегистрировано на вас полный год, т.е. вы купили или продали автомобиль в этом году, укажите дату регистрации/снятия с учета. Если вы являлись собственником машины весь год, указывать ничего не нужно.

4Нажмите на кнопку «Рассчитать».

Калькулятор для расчета ставок налога на автомобиль для физических лиц в 2020 году мгновенно выдаст, какой налог вам предстоит уплатить за прошлый год. Ниже в таблице можно посмотреть, как менялся налог на ваше транспортное средство с 2012. Налог в табличке, который соответствует 2019 году, вы заплатите в этом году.

Калькулятор настроен на подсчет автоналога за 2020 год. Помните, что налог за 2019 вы будете платить в конце 2020 года.

Онлайн-калькулятор использует ту же формулу расчета налога, по которой производится и расчет вручную:

- Автоналог = (Мощность в л.с.) х (Налоговая ставка) х (Кол-во месяцев владения ТС за год/12).

Пример расчета по формуле вы найдете в этой статье.

Рассчитать стоимость транспортного налога по регионам

Каждый регион России вправе устанавливать свои налоговые ставки. По этой причине сумма налога на одну и ту же машину в разных субъектах РФ отличается. Чтобы рассчитать автоналог на калькуляторе по ставкам вашего региона, воспользуйтесь таблицей ниже.

| 77, 99, 97, 177, 199, 197, 777Москва | 78, 98, 178Санкт-Петербург | |

| 01Республика Адыгея | 30Астраханская область | 57Орловская область |

| 02, 102Республика Башкортостан | 31Белгородская область | 58Пензенская область |

| 03Республика Бурятия | 32Брянская область | 59, 81, 159Пермский край |

| 04Республика Алтай | 33Владимирская область | 60Псковская область |

| 05Республика Дагестан | 34, 134Волгоградская область | 61, 161Ростовская область |

| 06Республика Ингушетия | 35Вологодская область | 62Рязанская область |

| 07Кабардино-Балкария | 36, 136Воронежская область | 63, 163Самарская область |

| 08Республика Калмыкия | 37Ивановская область | 64, 164Саратовская область |

| 09Карачаево-Черкессия | 38, 85, 138Иркутская область | 65Сахалинская область |

| 10Республика Карелия | 39, 91Калининградская область | 66, 96, 196Свердловская область |

| 11Республика Коми | 40Калужская область | 67Смоленская область |

| 12Республика Марий Эл | 41, 82Камчатский край | 68Тамбовская область |

| 13, 113Республика Мордовия | 42, 142Кемеровская область | 69Тверская область |

| 14Республика Саха (Якутия) | 43Кировская область | 70Томская область |

| 15Республика Северная Осетия | 44Костромская область | 71Тульская область |

| 16, 116Республика Татарстан | 45Курганская область | 72Тюменская область |

| 17Республика Тыва | 46Курская область | 73, 173Ульяновская область |

| 19Республика Хакасия | 47Ленинградская область | 74, 174Челябинская область |

| 21, 121Чувашская Республика | 48Липецкая область | 75, 80Забайкальский край |

| 22Алтайский край | 49Магаданская область | 76Ярославская область |

| 23, 93, 123Краснодарский край | 50, 90, 150, 190, 750Московская область | 79Еврейская АО |

| 24, 84, 88, 124Красноярский край | 51Мурманская область | 83Ненецкий АО |

| 25, 125Приморский край | 52, 152Нижегородская область | 86, 186Ханты-Мансийский АО |

| 26, 126Ставропольский край | 53Новгородская область | 87Чукотский АО |

| 27Хабаровский край | 54, 154Новосибирская область | 89Ямало-Ненецкий АО |

| 28Амурская область | 55Омская область | 95Чеченская Республика |

| 29Архангельская область | 56Оренбургская область |

Расчет авансовых платежей по транспортному налогу

Кто должен совершать авансовые платежи по ТН?

Налогоплательщики-физ. лица не рассчитывают налог на свой автомобиль (за них это делает налоговая) и не совершают по нему авансовые платежи. Что касается юридических лиц, то они должны производить расчет автоналога и авансовых выплат самостоятельно и отражать эти расчеты в налоговой декларации.

Так как субъекты РФ вправе самостоятельно устанавливать порядок оплаты ТН для организаций, обязанность совершать авансовые выплаты существует не во всех регионах. К примеру, в Москве нет системы авансовых платежей по транспортному налогу и юр. лица уплачивают его единожды в год. А вот в Московской области и в Санкт-Петербурге организации обязаны совершать периодические платежи трижды в год (по завершении I, II и III кварталов).

По какой формуле вычисляются авансовые выплаты по дорожному налогу?

Согласно п. 2.1 ст. 362 НК РФ формула для расчета аванса транспортного налога выглядит так:

Источник: https://zakon-auto.ru/info/autonalog/calculator.php

Транспортный налог: изменения в 2020 году

-

1. Главное изменение – это отмена декларации по транспортному налогу за налоговый период 2020.

-

2. Получить льготы на транспортный налог можно будет, подав заявление. К нему можно приложить документы, подтверждающие право на льготы.

-

3. Ещё одна новость, касающаяся заявление на льготы – увеличение срока его рассмотрение. ИФНС будет вправе продлить этот срок более, чем на 30 дней.

-

4. Нужно будет платить транспортный налог на моторные лодки с двигателем мощностью до 5 лошадиных сил включительно.

Сдачу декларации отменят только с 1 января 2021 года. Но по правилам декларацию за 2020 год сдают до 1 февраля 2021 года. А в это время отмена уже вступит в силу – а значит, сдавать декларацию будет не нужно.

С 2021 года транспортный налог будет уплачиваться на основании сообщений из ИФНС. Но в 2020 году рассчитывать его всё ещё придётся самостоятельно.

Как рассчитать транспортный налог в 2020 году?

Так как отменить сдачу декларации планируют только с 1 января 2021 года, в следующем году рассчитывать его нужно будет по старой схеме. Давайте вспомним, как это сделать.

Налоговая база в этой формуле – это мощность автомобиля в лошадиных силах.

Размеры налоговых ставок зависят от законов субъекта РФ. Налоговый кодекс устанавливает лишь общие размеры ставок в зависимости от вида транспортного средства и мощности его двигателя (пункт 1 статьи 361 НК РФ). Они могут меняться в зависимости от законов субъекта РФ – как в сторону уменьшения, так и в сторону увеличения, но не более чем в десять раз.

При формировании размера ставок региональные законодатели могут учитывать «возраст» транспортного средства и/или его экологический класс (пункт 3 статьи 361 НК РФ).

Чтобы узнать размер ставок на транспортный налог, установленный в вашем регионе, воспользуйтесь сервисом «Справочная информация о ставках и льготах по имущественным налогам».

Ещё один сервис на официальном сайте ФНС, который может вам пригодиться – «Справочная информация о ставках и льготах по имущественным налогам». С помощью него можно не только рассчитать налог, но и узнать, имеете ли вы право на налоговые льготы.

Повышающие коэффициенты

Транспортный налог на престижные автомобили рассчитывается с применением повышающих коэффициентов. То есть, в формуле используется не только налоговая база и размер ставок, но и специальный коэффициент, который зависит от стоимости легкового автомобиля. На него следует умножить транспортный налог, рассчитанный по стандартной формуле, которую мы привели выше.

Теперь определимся с размерами коэффициентов в 2020 году.

Сроки уплаты транспортного налога и авансовых платежей по нему устанавливаются региональным законодательством. Но срок уплаты налога по итогам года не может быть назначен ранее 1 февраля года, следующего за отчётным.

Транспортный налог для физических лиц

Физические лица, на которых зарегистрированы транспортные средства, обязаны платить транспортный налог. Порядок их налогообложения, так же, как и организаций, определяется Налоговым кодексом РФ и региональными законами.

Согласно пункту 1 статьи 362 НК РФ, налоговый орган сам исчисляет сумму транспортного налога, подлежащую к уплате физическими лицами, на основании сведений, предоставляемых ГИБДД. Владелец транспортного средства получает налоговое уведомление с информацией о сумме налога, подлежащей к уплате. Налоговым периодом признаётся один календарный год.

Источник: https://astral.ru/articles/nalogi/12898/