Сбербанк отказал в выдаче кредита, почему?

Если Сбербанк отказывает клиенту в ипотеке или кредите, у того возникает вопрос – почему? Для этого может быть много разных причин, но банк вправе их не называть. В данной ситуации мы рекомендуем вам прочесть нашу статью, где мы подробно рассказываем о причинах отказа, которые на сегодняшний день являются наиболее распространенными.

Почему приходит отказ?

Как правило, большинство из россиян при выборе банка для оформления потребительского или жилищного займа, отдают предпочтение Сбербанку. Он пользуется большим авторитетом и популярностью, имеет поддержку государства, предлагает лояльные условия и, самое главное, имеет свои отделения практически в каждом населенном пункте нашей страны.

Однако, при обращении в офис компании с заявкой, многие заемщики сталкиваются с отрицательным решением, касательно выдачи денег. В этом случае появляется закономерный вопрос – почему это произошло?

Для начала вам необходимо внимательно изучить те требования, которые банковская компания предъявляет к своим потенциальным заемщикам. Сделать это можно лично в любом из отделений сети, по телефону горячей линии (номер 8-800-555-55-50), на официальном портале Сбербанка (ссылка представлена здесь) или же ниже на нашем сайте.

Наиболее популярные ситуации, из-за которых может прийти отказ

- У вас нет российского гражданства или постоянной регистрации в том регионе, где вы обращаетесь с заявкой. Обратите внимание, что временная прописка также принимается, однако в этом случае договор будет заключен на тот срок, который она действует. Такая причина является довольно редкой, так как еще на этапе оформления сотрудник сообщает вам о несоответствии условиям.

- Нет официального трудоустройства, т.е. вы не можете документально подтвердить наличие у вас стажа работы на последнем месте от полугода, а также стабильного дохода по справке 2-НДФЛ, который позволит вам оплачивать ежемесячные платежи. В этом случае можно попробовать взять ссуду в другой кредитно-финансовой организации. Крайне не рекомендуется пользоваться услугами мошенников и покупать “липовую” 2-НДФЛ, так как при выявлении обмана вы навсегда окажетесь в черном списке банков и будете наказаны по закону. Подробнее об этом вы можете прочитать здесь.

- У вас низкая заработная плата. Наши читатели часто спрашивают нас: а какой должен быть доход для того, чтобы одобрили ипотеку? Отвечаем: он должен минимум в 2 раза превышать ваш ежемесячный платеж по кредиту, в среднем он составляет 20 тысяч. Если отказали по причине недостаточного дохода, что стоит попробовать убедить кредитора в своей платежеспособности и финансовой состоятельности. Помимо справки о заработной плате, можно предоставить договор аренды, выписку из депозитного счета, загранпаспорт с отметками о выезде и прочие бумаги. Подробнее этот вопрос раскрывается здесь,

- Уже есть незакрытые, т.е. непогашенные задолженности. В этом случае даже если у вас большая з\п, её может не хватить для того, чтобы обслуживать еще один долг. После того, как вы уменьшите свою закредитованность, то есть, погасите действующие заемы, можете обращаться за услугами Сбербанка.

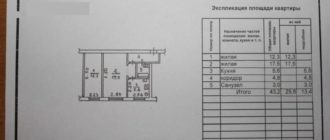

- Неправильный выбор жилья. Так как приобретаемая квартира остается в залоге у банка в процессе выплаты кредита, то необходимо, чтобы она была ликвидная. Это значит, что если заемщик не сможет рассчитаться с долгом, то банк легко продаст жилье. Поэтому клиенту нужно выбирать нормальную квартиру без несанкционированных перепланировок, которая пройдет банковскую экспертизу. Дом не должен находиться в аварийном или обветшалом состоянии. Подробнее о требованиях читайте по ссылке.

- Испорчена кредитная история просрочками, незакрытыми долгами, штрафами и т.д. В этом случае по вашей заявке 100% будет отказ, т.к. Сбербанк не работает с клиентами с отрицательной КИ. Однако, рассраиваться не стоит. Если деньги нужны вам срочно, то попробуйте обратиться в небольшие банки или МФО, но будьте готовы к высоким процентам и невыгодным условиям. Вы также можете попытаться исправить свою кредитную историю. Это поможет вам получать ссуды в банках без проблем. Некоторые действенные способы улучшения КИ представлены здесь.

- Наличие судимости в прошлом или действующей, это практически всегда отрицательный ответ. Недоверие вызовет также клиент, который многолет не работал и никакими документами не может подтвердить, чем он в это время занимался.

- Не подходит возраст – вы или слишком молоды (18-20 лет), либо стары (максимально можно кредитоваться до 75-ти). Рассмотрите программы других банков, которые будут доступны для вашего возраста. Например, в этой статье вы найдете несколько интересных предложений для молодежи.

- «Липовые» документы и недостоверная информация. Принимая решение о выдаче ипотеки, банк тщательно изучит все документы. В случае обнаружения обмана однозначно поступит отказ. Как банки проверяют справки о доходах вы узнаете на этой странице. Будьте внимательны при заполнении анкеты, так как достаточно неверно указать хоть один телефон, чтобы получить отказ.

- Профессия. Часто банки отказывают представителям профессий с нестабильным заработком, зависящим от сезона, бонусов, премий, сотрудникам профессий с риском для их жизни, а также некоторым другим работникам:

- Работники социальной сферы

- Полицейские

- Военные

- Водители

- Работники сельского хозяйства

- Риэлторы

- Сотрудники туристических агентств

- Судьи

- Индивидуальные предприниматели

- Отсутствие образования.

-

Банки считают, что, чем выше и лучше образование, тем заемщик более надежен, так как он сможет найти стабильную и доходную работу даже в случае увольнения.

Предпочтение обычно отдается тем, кто

- Является взрослым гражданином РФ от 21 года, имеет постоянную прописку;

- Имеет официальное трудоустройство не менее 6 месяцев на одном месте (последнем). Общий же стаж должен быть не менее 1 года;

- Имеет постоянный источник дохода не ниже 30-35 тыс. рубл.;

- Обладает положительной кредитной историей. Обратите внимание, что отсутствие КИ также может стать причиной для отказа;

- Не имеет других крупных кредитов, иначе вам откажут из-за закредитованности.

Список банков, которые дают кредиты без отказа ⇒

Можно ли узнать точную причину отказа?

На самом деле, причин существует великое множество, на просторах Сети можно найти несколько десятков различных аргументов, по которым ваша заявка могла не пройти. Наиболее часто встречающиеся – низкий доход, испорченная КИ и наличие других незакрытых долгов.

ПОМОЩЬ В ПОЛУЧЕНИИ КРЕДИТА ⇒

Возможно, эти статьи также будут вам интересны:

Если вы нашли в нашем перечне хотя бы один пункт, который подходит под вашу ситуацию, его необходимо исправлять. Низкую зарплату – при помощи созаемщиков или дополнительного залога, испорченную репутацию – с помощью микрозаймов или программы “Кредитный доктор”, долги нужно все закрыть, документы подготовить настоящие, ни в коем случае не подделывать данные.

Если же в нашем списке нет ничего, что подходило бы вам, возникнет логичный вопрос – почему же тогда отказали, как узнать? Можно спросить у сотрудника отделения, в котором вы подавали заявление, возможно, он сообщит вам причину, однако он может этого и не знать.

ТОП самых выгодных кредитов с низкими процентными ставками ⇒

Причина – ваша анкета рассматривается не в том же отделении, а в любом из офисов компании, куда она попадет совершенно случайным образом. Это делается для того, чтобы никто не мог подделать решение или оказать на него влияние.

Таким образам, в Сбербанке могут отказать в выдаче ипотеки даже зарплатному клиенту, если он не подходит под одно из требований компании. Помните, что повторную анкету можно подавать не ранее, чем через 2 месяца, иначе вам автоматически придет отрицательное решение

Источник: https://kreditorpro.ru/pochemu-sberbank-otkazal-v-kredite-ipoteke/

Почему могут отказать в ипотеке в Сбербанке

Ипотека для многих граждан России является единственным возможным способом покупки собственного жилья, ведь чтобы не залезать в кредиты и самостоятельно накопить на квартиру, придется лет десять – пятнадцать, а то и больше собирать необходимую сумму.

А если еще учесть уровень инфляции за этот период и рост цен на рынке недвижимости, так вообще это может оказаться несбыточной мечтой. Но далеко не всем желающим получить кредит на покупку собственного семейного гнездышка одобряют заявку.

Причины отказа в ипотеке в Сбербанке могут быть самые разные, но основная суть заключается в несоответствии заемщика установленным банком требованиям.

Возможные причины отказа

Согласно статье №821 Гражданского Кодекса Российской Федерации банковские и другие финансово-кредитные учреждения имеют полное право отказать в выдаче кредита третьим лицам, причем без объяснения причин отказа. Исходя из этого, Сбербанк не обязан давать какие-либо разъяснения, почему было принято такое решение.

Среди самых распространенных причин отказа в выдаче ипотеки являются следующие:

- частичное или полное несоответствие требованиям к заемщикам;

- наличие несоответствий или ошибок (опечаток) в документах, которые подаются вместе с заявлением-анкетой;

- плохая кредитная история у заемщика и др.

Несоответствие заемщика требованиям банка

Чтобы заранее оценить свои шансы на получение ипотечного займа в Сбербанке, необходимо проверить соответствие свое кандидатуры установленным банком требованиям к потенциальным заемщикам.

Взять ипотеку в Сбербанке могут лица:

- являющиеся гражданами РФ;

- которым на момент оформления соглашения о получении кредита не меньше 21 года;

- которые официально трудоустроены и работают на данном рабочем месте более шести месяцев;

- у которых за последние пять лет имеется год и больше совокупного трудового стажа, о чем свидетельствует запись в трудовой книжке;

- у которых достаточные финансовые возможности и уровень платежеспособности;

- которым на момент полного погашения ипотеки будет не более 75 лет.

Учитывая, что мало кто из среднестатистических граждан может похвастаться такими доходами, которые бы позволили свободно выплачивать ипотеку и чтоб остатка было достаточно на безбедное проживание, в большинстве случаев заемщикам приходится привлекать созаемщиков со стороны. В таком случае каждый созаемщик должен также соответствовать всем вышеперечисленным требованиям, поскольку в противном случае последует отказ в предоставлении кредитных средств.

Прямо сейчас вы можете бесплатно подать заявку на займ, кредит или карту сразу в несколько банков. Предварительно узнать условия и рассчитать переплату на калькуляторе. Хотите попробовать?

Ошибки в документах

Каждый имеет право на ошибку, но только не при оформлении документов для подачи заявки на выдачу ипотечного кредита. Даже незначительная ошибка, опечатка, может стать причиной отказа, если в процессе рассмотрения заявки будут выявлены некоторые неточности или несоответствия в представленных на рассмотрение документах.

Каждый документ должен быть оформлен в соответствии со всеми требованиями и нормами, иметь аккуратный внешний вид. При заполнении от руки заявления-анкеты важно не совершить ошибок, внося личные данные, данные паспорта, указывая место регистрации и т.д.

Все справки (с места работы, об источниках дохода и др.) должны быть зарегистрированы и иметь соответствующий штамп с регистрационным номером исходящей документации, а также печать учреждения, в котором выдавался этот документ, и подпись должностного лица.

Негативная кредитная история

Неважно, является ли клиент банка в прошлом злостным неплательщиком по кредитам или же у него просто так сложились обстоятельства, что у него не было возможности своевременно погашать задолженность, но любое нарушение условий кредитования в прошлом негативно отражается на кредитной истории клиента. Она будет «преследовать» его всю оставшуюся жизнь или, по крайней мере, до тех пор, пока в Бюро кредитных историй имеются все сведения о заемщике.

Кредитную «репутацию» могут испортить:

- допущенные по тем или иным причинам просрочки по обязательным платежам;

- любые иные нарушения условий пользования кредитом.

Кредитная история может быть и образцовой, но если она покажет, что у клиента, желающего получить ипотеку, недавно был оформлен еще один кредит (даже незначительный), в Сбербанке могут не одобрить заявку.

Дополнительные факторы

В каждом банке, в том числе и в Сбербанке, имеется скоринг. Это такая программа, разработанная специально для оперативного анализа предоставленных клиентом данных для быстрого принятия решения по заявке. В основе программы скоринга лежат специальные алгоритмы и статистические методы. Использованием в своей работе таких программ банки разработали и ввели специальную форму для заявок, которые необходимо заполнять внимательно, без ошибок и исправлений согласно всем правилам и нормам.

Скоринг анализирует информацию, представленную клиентом в банк и определяет наличие так называемых стоп-факторов, которые могут стать препятствием в одобрении заявки. К таким негативным факторам стоит отнести:

- негативная кредитная история, либо полное ее отсутствие (такое бывает, когда клиент до настоящего момента еще ни разу не брал кредит ни в одном банке);

- машинальные ошибки или опечатки при заполнении анкеты;

- несовпадение представленных клиентом сведений при межбанковском обмене информацией (к примеру, в одном банке клиент указал свои доходы в размере 30 тысяч рублей, а в Сбербанке показывает 55);

- клиент не имеет постоянной прописки по месту приобретения жилой недвижимости;

- нет телефонных номеров (речь идет как о мобильном, так и о стационарном);

- планируется покупка недвижимости в неподходящей местности (к примеру, в местах, где ведутся военные действия);

- наличие судимости;

- наличие задолженностей перед налоговой службой, ЖКХ и другими государственными инстанциями;

- клиент состоит на учете в психоневрологическом или наркологическом диспансере;

- заемщик не состоит в официальном браке;

- слишком мало трудового стажа;

- возраст старше 70 и младше 21 года;

- неофициальные источники дохода;

- наличие других открытых кредитов;

- отсутствие в личной собственности недвижимого и движимого имущества и др.

Важно! Для программы скоринга иногда даже отсутствие высшего образования может стать стоп-фактором, из-за которого последует отказ в выдаче ипотеки.

Подача повторной заявки

Если Сбербанк отказал в ипотеке, не стоит отчаиваться и опускать руки. Заявки в банк можно подавать повторно. Если в прошлый раз у заемщика не хватило немного трудового стажа за последним местом работы, то при повторном отправлении анкеты можно исправить этот момент, да и не только этот.

Если в поданных документах были какие-то ошибки, опечатки, нестыковки и прочее, все можно пересмотреть, собрать новые документы, заполнить правильно декларацию, анкету и другие бумаги.

Но вот подать повторно заявку на ипотеку можно только спустя два месяца после получения отказа по предыдущей попытке.

Опрос: довольны ли Вы качеством услуг предоставляемых Сбербанком в целом?

Заявку на кредит можно подать через онлайн-форму на официальном сайте Сбербанка или во время личного визита в отделение банка. Причиной повторного обращения может стать не только отказ в выдаче кредита, но и просроченное время, когда клиент по каким-то причинам не успел обратиться в банк и заключить ипотечный договор в отведенный для этого срок после одобрения поданной заявки.

Многих клиентов банка интересует вопрос, а обязательно ли ждать целых 60 дней, чтобы повторно попытать счастья, или можно попробовать сделать это немного раньше? Можно, но не стоит. Отказ по заявке будет сформирован автоматической системой банка, а это значит, что ее даже рассматривать никто не возьмется. Поэтому лучше все-таки подождать установленные банком два месяца и снова подать анкету.

Как снизить риски отказа

Для того чтобы максимально увеличить свои шансы на успех, необходимо еще до подачи заявки проанализировать и оценить здраво свои реальные возможности. Если клиент по всем пунктам отвечает установленным банком требованиям к заемщикам, можно приступать к подготовке:

- нужно собрать все необходимые документы (паспорт, трудовая книжка, справки о доходах и др.);

- важно проследить, чтобы все бумаги были оформлены надлежащим образом, а данные в них соответствовали действительности (часто при заполнении документов путают даты, суммы и другие важные данные);

- если человек совсем недавно устроился на работу, стоит повременить с подачей заявления, чтобы был необходимый стаж на последнем месте работы;

- если совокупный доход семьи недостаточен, стоит подумать над привлечением созаемщиков или над поиском дополнительных источников прибыли (размер ежемесячного платежа по ипотеке не должен превышать 30% от совокупного месячного дохода);

- внимательно заполнять личные данные в анкете-заявке, писать разборчивым почерком;

- если есть открытые кредиты (даже в других банках), стоит постараться погасить их досрочно, до подачи анкеты;

- если кредитная история плохая, это исправить можно только если брать кредит за кредитом и исправно платить их или же попросить кого-то из близких оформить ипотеку на себя (если есть такая возможность);

- если сумма займа слишком большая, а уровень доходов невысок, можно попытаться оформить кредит, внеся больший первоначальный взнос (чем больше сумма первоначального взноса, тем меньше платежи и больше шансов на одобрение кредита);

- повысить шансы на успех может дополнительное обеспечение по кредиту – оформленное в залог иное недвижимое имущество (до момента регистрации ипотеки).

Если Сбербанк отказывает в ипотеке и во второй раз, необходимо проанализировать его отказ, чтобы понять причину. Стоит постараться исправить этот нюанс и подать заявку на иной кредитный продукт на других условиях.

Источник: https://sbankin.com/poleznye-instrukcii/otkaz-v-ipoteke-v-sberbanke.html

По какой причине вам могут отказать в ипотеке в Сбербанке?

В рейтинговых позициях среди финансово-кредитных организаций Сбербанк занимает одно из ведущих мест. Едва ли в России встретишь хоть одного человека, не знающего логотип этого банка. Многие россияне пользуются услугами, которые предлагает это учреждение.

Особенно актуально ипотечное кредитование: люди доверяют крупнейшему банку России. Вместе с тем Сбербанк предъявляет серьёзные требования к потенциальным заёмщикам и нередко отказывает им в оформлении жилищного кредита.

Каковы причины отказа в ипотеке в Сбербанке? Что делать, если Сбербанк отказал в ипотеке? Разберём эти вопросы далее в статье.

Какие требования предъявляет Сбербанк к потенциальным заёмщикам?

Рассматривая заявку от потенциального заёмщика, сотрудники Сбербанка проверяют и оценивают следующие характеристики:

- Гражданство: только россияне могут оформить ипотеку в этом банке.

- Возраст: минимальный возраст – 21 год; максимальный – 65 лет на момент окончания ипотечного договора.

- Регистрация: обязательно постоянная, по месту обращения.

- Трудоустройство – официальное, стабильное; стаж – не менее 1 года, из них как минимум полгода – на последнем месте занятости.

- Доход: средний или выше среднего по стране.

- Кредитная история: чистая, не запятнанная никакими просрочками, незакрытыми кредитами, судимостями с банками.

Дополнительно оценивается статус клиента:

- Социальный (возможность воспользоваться льготами);

- Корпоративный;

- Военный;

- Зарплатный (т.е. получает з/п на карту Сбербанка или нет).

Клиент Сбербанка – это законопослушный, ответственный гражданин РФ, трудоустроенный, мобильный и платёжеспособный.

Причины отказа в ипотеке в Сбербанке

Несмотря на то что Сбербанк – довольно крупная, именитая, авторитетная финансово-кредитная организация, многие клиенты получают отказ в ипотечном кредитовании. Рассмотрим далее причины отказа в этой услуге.

Кредитная история со знаком «минус»

Если кто-то ещё не знает, что такое кредитная история, скажем в двух словах: это отношения с банками, в которых ранее брался кредит. И если эти отношения были запятнаны просрочками, пенями и штрафами, то отрицательная информация обязательно фиксируется в его кредитной истории. Крупные банки (в том числе и Сбербанк), имея доступ к базе данных, легко получают сведения о клиенте и расценивают его как неблагонадёжного. Затем следует отказ по заявке.

Неплатёжеспособность клиента

Возможность оплачивать кредит – основной критерий оценки соискателя жилищного займа. Как определяет Сбербанк финансовую состоятельность заявителя? Ключевое основание – справка о доходах. Это важный документ, без которого невозможно получить жилищный кредит. Дополнительно учитываются и другие бумаги, подтверждающие доходы клиента, как то: договор о сдаче помещения в аренду, справка о социальных выплатах и пр.

Оценивая платёжеспособность соискателя, кредитный менеджер учитывает:

- Семейное положение;

- Средства, идущие на оплату ЖКХ;

- Взносы по текущим кредитам;

- Размер прожиточного минимума в регионе.

Если сумма взноса по ипотеке превышает 30% бюджетных средств семьи, то Сбербанк откажет соискателю в оформлении ипотеки.

Нетрудоустроенные официально граждане признаются полностью неплатёжеспособными и не могут рассчитывать на положительное решение по заявке.

Недавний отказ

Если заявитель недавно получил отказ в кредитовании от другого банка, то это тоже фиксируется в его кредитной истории. Сбербанк – крупнейший кредитор, и сотрудники вряд ли будут разбираться в причинах отказа в другой кредитной организации. Отрицательное решение по заявке будет выставлено в автоматическом порядке.

Наличие долгов в ГИБДД и налоговой

Мы уже сказали о том, что клиент Сбербанка – обязательно законопослушный и ответственный гражданин. У такого клиента априори не могут висеть неоплаченными штрафы, счета и налоги. «Если человек не оплачивает мелкие долги, то он будет допускать просрочки и по кредиту», – примерно к такому заключению приходят сотрудники Сбербанка, если после запроса в ГИБДД и налоговые органы выясняется, что у заявителя имеются долги. Отказ такому соискателю гарантирован.

Неподтверждённые сведения о заёмщике

Оценивая соискателя ипотечного кредита, банк не только изучает предоставленные документы, но также собирает подтверждения из указанных заёмщиком источников. Кредитный менеджер обычно звонит работодателю клиента, чтобы убедиться в предоставленных им данных, задаёт дополнительные вопросы, касающиеся его доходов, стажа, должности, интересуется его статусом среди коллег.

В анкете заявитель указывает контактные лица, которым также могут позвонить из Сбербанка, чтобы разузнать о благонадёжности, семейном положении, финансовой состоятельности потенциального заёмщика

.

Такая проверка соискателя является законной; в анкете заёмщик даёт согласие на её проведение. Если же сотрудники Сбербанка не могут дозвониться до контактных лиц или же не получают от них нужной информации о клиенте, то последует отказ по заявке.

Ложные сведения и поддельные документы

Некоторые соискатели ипотечного кредита пытаются подправить какие-то данные о себе: указывают завышенные цифры по доходам в справке 2-НДФЛ или же достают поддельные справки о трудоустроенности. Всё это – нарушение закона и чревато не только отказом, но также занесением несостоявшегося клиента в чёрный список и даже уголовной ответственностью.

Сотрудникам Сбербанка не составит труда узнать о потенциальном заёмщике достоверную информацию, поэтому не стоит идти на фальсификацию документов или данных.

Здоровье клиента

Состояние здоровья – тоже важный показатель благонадёжности клиента. Ипотека оформляется на длительный срок, поэтому выдать большой кредит заёмщику с плохим здоровьем – значит подвергнуть риску возврат средств банку. Сбербанк не подтвердит заявку на ипотеку:

- Инвалидам любой группы;

- Людям, прошедшим длительное лечение;

- Беременной женщине.

Вы спросите: «Как банк узнает о состоянии здоровья соискателя?» Ответ прост: если берётся ссуда на сумму от 3 млн. руб., то Сбербанк обязательно потребует от клиента застраховать свою жизнь и здоровье, а для этого нужно будет пройти медицинский осмотр в указанном банком медучреждении.

Недостаточная ликвидность объекта залога

Сбербанк обязательно проводит оценку залоговой недвижимости. В качестве залога банк не принимает:

- Комнаты в коммуналке;

- Долю в квартире или доме;

- Аварийное и ветхое жильё;

- Дома с деревянными перекрытиями;

- Жильё с незаконной перепланировкой;

- Неликвидные квартиры с сомнительной планировкой (совмещённый санузел, маленькая кухня и пр.).

Почему банки так требовательны к объекту залога? Это объясняется просто: неликвидный объект сложно будет продать в случае неплатёжеспособности клиента. Банк рискует своими средствами, которые были ссужены заёмщику.

Что делать, если Сбербанк отказал?

Получив отказ в ипотеке от Сбербанка, не стоит опускать руки. Необходимо понять причину отрицательного решения и исправить недочёты. Далее – советы и рекомендации несостоявшимся заёмщикам, получившим отказ в оформлении ипотеки.

Улучшайте кредитную историю

Если в кредитной истории имеются «пятна», то не стоит обращаться в другие организации за ипотекой; везде последует отказ. Придётся какое-то время поработать над корректировкой своего кредитного досье. Что можно предпринять?

- Взять небольшую сумму в кредит.

- Вовремя погасить долг.

- Далее – оформить ещё один кредит на более крупную сумму и тоже своевременно или досрочно погасить.

Как минимум год нужен для того, чтобы реализовать данный план и реабилитироваться перед кредиторами

Иногда в кредитную историю закрадываются ошибки, порочащие репутацию. В этом случае нужно письменно обратиться в банк, предоставивший неверные данные в бюро кредитных услуг, приложить документы, которые подтверждают ошибку, и дождаться корректировки данных.

Ищите новую недвижимость

Если Сбербанк не одобрил выбранную вами недвижимость, то придётся отказаться от неё и поискать другой вариант. На это у вас будет 90 дней. Узнайте у кредитного менеджера о причинах отказа по недвижимости и действуйте. Поинтересуйтесь у сотрудников, какое имущество может быть одобрено, попросите список аккредитованных застройщиков. В этом случае можно рассчитывать не только на одобрение, но и на снижение ставки по займу.

Оформите потребительский кредит

Данный вариант можно использовать вместо ипотеки в случае, если у вас имеется 50-70 % собственных средств для покупки жилья. Потребительский кредит обойдется дешевле, чем ипотека, поэтому если есть такая возможность, используйте её.

Обратитесь в другие банки

Сбербанк – авторитетный кредитор и тщательно отбирает клиентов. Можно обратиться в другие кредитные организации, которые более лояльны к будущим заёмщикам. Особо обратите внимание на банки, которые начали свою деятельность недавно. Им необходимо набрать базу клиентов, поэтому они могут закрыть глаза на небольшие огрехи или помогут вам исправить ситуацию. Единственный минус – ставка может быть более высокой.

Заявку подавайте онлайн в несколько кредитных организаций одновременно. Выберите желаемую сумму, срок, укажите размер аванса и свои координаты. Кредитные менеджеры незамедлительно свяжутся с вами после обработки заявки.

Найдите созаёмщиков и поручителей

В случае отказа по причине недостаточного дохода ищите созаёмщиков и поручителей. Привлекать к займу нужно людей от 21 года, у которых имеется:

- достаточный доход;

- официальная работа.

Поможет в этой ситуации также привлечение поручителя, который предоставит хорошее обеспечение по кредиту, приобретёт дополнительную страховку или внесёт часть аванса.

Обратитесь к кредитному брокеру

Кредитный посредник может существенно помочь в получении жилищного займа. Данный специалист, проанализировав документы и возможности заёмщика, подскажет, в каком банке лучше взять ипотечный кредит в его ситуации, как правильно заполнить заявку, какие документы следует подготовить. Многие брокеры сотрудничают с крупными банками, поэтому можно рассчитывать на урегулирование каих-либо проблемных нюансов, возникших между соискателем и банком.

За услуги кредитного брокера придётся заплатить от 1 до 5 % от стоимости жилплощади.

Как реально оценить свои шансы?

Попробуйте оценить себя по критериям, которые являются определяющими для заёмщика. У вас не возникало ранее проблем с выплатой кредитов? Имелись просрочки, штрафы? Отлично, если – нет. У вас хороший доход, официальная работа? Все счета оплачены? Имеются средства для первоначального взноса? Если да – то дерзайте. Ваши шансы на ипотеку достаточно высоки.

Оформление ипотеки в Сбербанке: как повысить свои шансы?

Нужно откорректировать те пункты, которые у вас «хромают». Отшлифуйте кредитную историю, найдите дополнительный заработок (официальный), привлеките созаёмщиков, рассчитайтесь по долгам и пр.

Устранение всех минусов позволит определить вас в категорию ответственных клиентов, которым доверяет Сбербанк.

Отказ в оформлении ипотеки не означает, что жилищный кредит в Сбербанке вам недоступен.

Просто надо поработать над своим статусом законопослушного, платёжеспособного, ответственного клиента. Такому соискателю Сбербанк никогда не откажет в ипотечном займе.

Источник: https://bizneslab.com/prichiny-otkaza-v-ipoteke-v-sberbanke/

Отказ в ипотеке – не конец истории, а начало

По статистике ипотека – кредит с наиболее высоким уровнем одобрения заявок. В зависимости от банка, от 70% до 90% клиентов, которые подают заявку на жилищный кредит, получают одобрение. Но как быть, если банк отказался выдать вам кредит на покупку жилья? Как узнать причины отказа ипотеки в Сбербанке или любой другой кредитной организации? Об этом мы расспросили директора департамента продаж подразделений сети Абсолют Банка Ивана Любименко.

— Каковы наиболее частые причины отказа в ипотеке?

— Можно выделить три ключевых «стоп-фактора». Первый — это нестабильная работа, второй — проблемы в кредитной истории. Наконец, третий фактор — большое количество действующих кредитов. Сами по себе кредитные карты или потребительские кредиты – не повод для отказа, но если выплаты по ним «съедают» более 40% ежемесячного дохода, то это уже негативный сигнал.

— Если человек получил отказ в ипотеке в одном банке, есть ли смысл обращаться в другой? Бытует мнение, что в частных кредитных организациях служба безопасности банка лояльнее, чем в государственных.

— Смысл обращаться с заявкой точно есть, ведь у разных банков существенно отличаются требования к потенциальным заемщикам и объектам недвижимости. Разница может касаться многих параметров. Например, в одних банках максимальный возраст заемщика может достигать 60 лет, а в других – 65.

Где-то разрешают брать до 4 созаемщиков, чтобы увеличить совокупный доход, а где-то ни одного. Бывают разные принципы оценки доходов и расходов. Какой-то банк может учитывать дополнительные заработки и поступления или поступления от сдачи уже имеющегося жилья в аренду, какой-то – нет.

Даже расстояние от места регистрации до офиса банка в отдельных случаях может иметь значение: есть банки, кредитующие только граждан, проживающих в радиусе 100 км от города, где расположен офис, а есть такие, для которых расстояние и в 300 км – не проблема.

Встречаются банки, готовые рассмотреть «сложные» кредитные истории в индивидуальном порядке, и те, которые не будут заниматься такими сделками. Нюансов действительно много.

Получить кредитную историю

3 способа, как узнать причину отказа в ипотеке

- Спросить у специалиста в банке. Законодательство не обязывает кредитора раскрывать причины отказа, однако некоторые банки такую информацию своим потенциальным заемщикам готовы раскрыть.

- Проверить кредитную историю.

Качество кредитной истории — главный фактор, который влияет на положительное решение. Если качество оставляет желать лучшего, читайте статью Как исправить кредитную историю и получить кредит

- 3. Проверить остаток по кредиту.

Возможно, у вас слишком большая кредитная нагрузка?

— Через какое время после отказа лучше подавать повторную заявку?

— Конкретно у нас нет моратория на повторную подачу заявки. Ее можно подавать хоть на следующий день. Главное – чтобы исчезли сами причины отказа банка в ипотеке – то есть те факторы, из-за которых человек не получил одобрения. Например, ранее у него была зарплата менее 20 тысяч рублей, да и та – «в конверте», а спустя несколько месяцев он стал получать «белую» и куда более высокую.

Или не было достаточного первоначального взноса для покупки жилья, а потом – появился. Бывает и так, что изначально человек отказывается от ипотеки, поскольку кредитного лимита, рассчитанного исходя из его собственных доходов, не хватает на покупку «квартиры мечты».

Но буквально на следующий день он находит созаемщика – всего их может быть до четырех – подает заявку заново и получает одобрение, потому что теперь совокупные доходы достаточны. Варианты очень индивидуальны.

Получить кредитную историюа

Отказ в ипотеке после одобрения. Возможные причины

| Резкое изменение экономической ситуации | Например, в 2014 года ЦБ увеличил ключевую ставку сразу на несколько пунктов. Банкам пришлось пересматривать принятые решения и условия кредитов. |

| Смена работы | Одобрение, как правило, действует несколько месяцев. Если за это время вы сменили работу и существенно поменялся уровень вашего дохода, банк может отказать. |

| Просрочка или новый кредит | Многие банки проверяют наличие действующих кредитов и просрочек по ним дважды: при рассмотрении заявки и непосредственно перед сделкой. |

| Возбуждение уголовного дела против заемщика | Этот фактор может негативно сказаться на платежеспособности |

Поделитесь

Источник: https://mycreditinfo.ru/otkaz-v-ipoteke

Почему Сбербанк отказывает в ипотеке

Жилищные займы стали неотъемлемой частью жизни для многих россиян. Связано это с высокими ценами на жилье и низкой покупательной способностью граждан.

Несмотря на активную позицию банков по выдаче заемных средств на улучшение жилищных условий, не все потенциальные заемщики могут получить долгожданную ссуду. Многие сталкиваются с тем, что Сбербанк отказал в ипотеке без объяснения причин отказа.

Почему так происходит, интересует многих, поскольку именно в эту кредитную организацию обращается большинство граждан для получения ссуды на покупку квартиры или дома.

Желание клиента получить кредит должно быть одобрено финансовым учреждением

Подобный вопрос терзает много потенциальных заемщиков, так как обычно банк не дает информацию о причинах отказа. На самом деле они лежат на поверхности, и их знание даст клиенту возможность увеличить свои шансы на получение долгожданного займа.

На решение банка влияет много факторов, которые, на первый взгляд, могут показаться несущественными:

- Различные задолженности — по алиментам, штрафам ГИБДД, в налоговую инспекцию.

- Наличие судимости – веская причина для отказа. В случае, если уголовное наказание было условным, существует минимальный шанс, что клиенту пойдут навстречу.

- Невозможность проверить полученную от заявителя информацию или не правдивость полученных данных.

- Неуверенное поведение клиента при общении с кредитным специалистом.

- Состояние здоровья потенциального заемщика.

- Низкая ликвидность передаваемого в залог объекта недвижимости.

Как видим, причины, почему отказывают в ипотеке в Сбербанке, могут быть разными.

Но есть ряд основных, по которым отказ может быть 100%.

Несоответствующая платежеспособность

Для получения жилищного кредита претендент обязан предоставить официальный документ о своем доходе (справку 2-НДФЛ) или справку от своего работодателя, заполненную по форме банка. При нынешних ценах на жилье не все кредитозаемщики могут выплачивать ежемесячно 10-35 тыс. руб.

При этом не стоит забывать, что при расчете ежемесячных платежей учитывается не весь чистый доход, а сумма, оставшаяся после вычетов на проживание, погашение других задолженностей, содержание иждивенцев и нетрудоспособных членов семьи. Оптимальный доход для оформления ипотеки должен быть как минимум в 2 раза больше ежемесячных выплат.

Если же заработная плата или задекларированный доход предпринимателя ниже этого порога, то рассчитывать на получение ссуды не приходится.

Чтобы не получить отрицательное решение банка, единственный выход – увеличить размер первоначального взноса и, таким образом, уменьшить размер ежемесячных выплат.

Плохая кредитная история

Кредитная история – это показатель финансовой репутации заемщика. Этот пункт особенно тщательно проверяется банковскими службами. Из базы данных БКИ можно получить информацию о невыплаченных кредитах, просрочках по закрытым и имеющимся на данный момент займам. Подобные сведения хранятся не менее 15 лет.

Отсутствие кредитной истории – также плохой показатель для банка: в этом случае невозможно убедиться в финансовой дисциплине и платежеспособности клиента. Чтобы увеличить свои шансы, стоит взять потребительский кредит на небольшой срок и добросовестно выплатить его немного ранее указанного в договоре срока. Но не стоит переусердствовать: если суда погашена слишком быстро, банк расценит это как махинацию для повышения клиентского рейтинга.

Качество кредитной истории сегодня играет одну из самых решающих ролей

Иногда у кредитора могут вызвать подозрения очень частые потребительские займы на небольшие ссуды: это свидетельствует о том, что у лица явные проблемы с платежеспособностью.

Сфальсифицированные справки и документы

Нередко банковское учреждение может отказать по банальной причине – из-за наличия ошибок или описок в предоставленных документах. Отсутствие в паспорте фотографии, отметки в военном билете делает эти документы недействительными, что может усугубить ситуацию в принятии положительного решения.

Самому большему риску подвергаются те, кто пытаются представить в банк «липовые» справки о месте работы и существующих доходах. Служба безопасности обязательно проверяет документы на подлинность, и фальсификация сразу всплывет наружу. Риск окажется неоправданным и, в лучшем случае, клиенту просто откажут. Но следует знать, что подделка документов уголовно наказуема.

Как узнать, почему Сбербанк отказал вам в ипотеке, не представляется возможным. С юридической точки зрения банковское учреждение не обязано отчитываться перед заявителем за принятие своего решения: предоставление кредитных средств является правом, а не обязанностью кредитора.

Требования Сбербанка к заемщикам

Уже на этапе подачи заявки ее могут попросту не рассматривать, если заявитель не соответствует основным требованиям банка. Для некоторых клиентов они могут показаться жесткими, но таким образом кредитор заранее отсеивает возможных неплательщиков. В качестве предполагаемых заемщиков банк видит тех, кто отвечает следующим требованиям:

- возраст от 21 до 75 лет;

- общий трудовой стаж – не меньше 1 года за последние 5 лет;

- на последнем рабочем месте — стаж не менее 6 месяцев.

Если кредитозаемщики отвечают этим трем параметрам, то могут претендовать на ипотеку. Но выполнение этих условий не является гарантией, что кредит обязательно дадут. Есть еще много факторов, которые учитываются при принятии решения по выдаче кредита.

Как подготовиться к повторной подаче заявки

Несмотря на ваше сильное желание получить займ на покупку жилья, вам все-таки отказали в ипотеке в Сбербанке. Что делать в этом случае? Худший вариант – поддаться эмоциям и начинать выяснять причину отказа. Но если заявитель ведет себя корректно по отношению к кредитному специалисту, то можно надеяться на то, что он в устной форме объяснит незадачливому заемщику, в чем дело.

Отказ не является приговором, можно доработать замечания и подать заявку повторно

Если проанализировать причины отрицательного ответа, то можно предпринять меры по их устранению, и получить шанс на дальнейшую попытку оформить займ. Что можно сделать в этом случае:

- Улучшить свою кредитную историю, если это не было сделано до подачи заявки. Прежде всего необходимо погасить проблемные задолженности, если таковые имеются. Может оказаться, что кредитная история испорчена из-за технических ошибок или по вине непрофессионализма банковских сотрудников. Чтобы устранить все неточности, потребуется обратиться в банковское учреждение, составлявшее отчет о кредитной истории.

- Улучшить свое финансовое положение. Способов несколько – найти более высокооплачиваемую работу, привлечь платежеспособных созаемщиков или поручителей, которые станут гарантами по своевременному погашению задолженности.

- Предоставить большую сумму для первоначального взноса и, таким образом, стать более «интересным» для кредитора.

- Если причина отказа банка заключается в низкой ликвидности залогового жилья, то следует найти более привлекательный объект.

- Рассмотреть другую ипотечную программу.

- Подать заявки в другие банки, где будут более мягкие требования к заемщикам.

Последний пункт кажется самым простым, и многие начинают «штурмовать» банки и забрасывать их заявками. Но именно это и может стать причиной следующего отказа.

Суть в том, что после подачи заявления-анкеты служба безопасности, аналитический отдел и другие банковские службы подключаются к проверке возможного заемщика и проделывают огромную работу.

И если замечают, что по одному лицу делаются запросы с нескольких банков, то такая активность клиента воспринимается негативно. Поэтому специалисты не советуют подавать больше 5 заявок.

Заключение

Чтобы не мучиться вопросом, почему Сбербанк отказал в ипотеке, следует ответственно подойти к процедуре подготовки. Для этого внимательно изучить все ипотечные программы и выбрать ту, которая больше соответствует вашему финансовому состоянию. Особое внимание следует уделить заполнению всех документов, чтобы из-за досадных ошибок вы не оказались в списке отказников.

15-01-2018

Источник: https://sbankami.ru/ipoteka/pochemu-sberbank-otkazyvaet-v-ipoteke.html

Если банк отказал в ипотеке. Что делать при отказе в ипотеке

При получении отказа в ипотеке у вас есть несколько рекомендуемых специалистами путей: устранить проблемы и подать повторную заявку в тот же банк, попытаться подать заявку в другой банк, обратиться за консультацией к юристу или кредитному консультанту.

Нередко при первом обращении в банк приходит отказ в ипотеке, что делать в этом случае знают далеко не все. Важно проанализировать все причины, которые могли привести к отрицательному ответу на заявку, устранить их и после этого вновь обратиться в финансовое учреждение.

Отказ в ипотеке — частые причины

Почему могут не дать ипотеку? Это может быть вызвано:

- ошибками или некорректной информацией в поданных документах;

- подделкой предоставляемых в банк документов;

- низкой оценкой в системе скоринга банка. Специальная программа, проводившая проверку заявки, посчитала вас клиентом, не соответствующим требованиям политики финансового учреждения;

- проблемами с проверкой представленных документов, например, если специалисты банка не смогли связаться с работодателем;

- наличием задолженностей по ежемесячным выплатам других займов;

- плохой кредитной историей;

- наличием судимостей у заемщика.

В случае, если банк отказал в ипотеке, необходимо сразу же проверить, не соответствуете ли вы одному из этих пунктов.

Банк отказал в ипотеке — подача повторной заявки

Получив отказ в ипотеке, вы можете в течение двух месяцев устранить все обнаруженные проблемы. После этого можно подавать документы повторно. При этом необязательно приходить в банк лично, можно подать онлайн-заявку на ипотеку через сайт. Если по ней был получен отказ, то можно предпринять следующие действия:

- увеличить сумму первоначального взноса, что позволит уменьшить общий размер кредита;

- выбрать другую недвижимость, чтобы вам требовалась меньшая сумма займа;

- улучшить кредитную историю – погасить имеющиеся задолженности, обратиться в БКИ для поиска и устранения ошибочных записей;

- обратиться в другие банки и рассмотреть их ипотечные предложения;

- взять потребительский кредит;

- заручиться поддержкой родственников и взять кредит на них, если у вас имеется судимость.

Чтобы точно выяснить, почему банк мог отказать в ипотеке, следует обратиться к юристу или кредитному брокеру. Они помогут выявить имеющиеся проблемы, в том числе в собранном пакете документов.

Вы также можете прочитать рекомендации экспертов на сайте Выберу.ру. Они помогут в выявлении и решении типичных проблем с одобрением ипотечных кредитов. Также на сайте представлены отзывы клиентов различных банков, где рассказывается о преодолении различных трудностей при оформлении займа на покупку квартиры.

Источник: https://www.vbr.ru/banki/help/mortgage/otkaz-ipiteke-delat/

Причины отказа в ипотеке в Сбербанке: что делать при отказе Сбера

Вынести отрицательное решение по заявке на любой кредит, в том числе и ипотечный, банк может в силу самых различных факторов и обстоятельств. Рассмотрим подробнее, какие существуют основные причины отказа в ипотеке в Сбербанке.

Основные причина отказа по ипотеке в Сбербанке

Сбербанк, как и любой другой российский банк, при выдаче ипотечных займов стремится минимизировать потенциальные риски по невозврату заемщиком выданных средств. В связи с этим к клиенту предъявляются достаточно строгие требования в отношении кредитоспособности, финансовой репутации, его социального статуса и поведения.

Для того, чтобы повысить свои шансы на одобрение ипотечной заявки, клиенту рекомендуется заранее ознакомиться с предъявляемыми требованиями и изучить основные причины отказа по ипотеке в Сбербанке. Разберем их в деталях.

Минимальные требования

Весомая доля заявок на ипотеку в Сбербанке отклоняется на этапе выявления соответствия минимальным требованиям, среди которых:

- ограничение по возрасту – от 21 до 75 лет;

- российское гражданство и регистрация в РФ;

- отсутствие негативной кредитной истории;

- достаточный доход и стабильная занятость со стажем от 6-ти месяцев.

Если клиент отвечает перечисленным ограничениям, то заявка отправляется на дальнейшее рассмотрение. Если имеется хотя бы один пункт несоответствия, в удовлетворении заявки будет отказ.

Доход

Платежеспособность заемщика, размер его дохода – определяющий фактор возврата заемных средств. Для максимально реальной оценки данного показателя Сбербанк требует от заемщика предоставление документальных доказательств формирования доходной части бюджета семьи, а именно справку 2-НДФЛ (или по форме банка), справки о пенсии или декларации для ИП.

Кроме того, заемщик в анкете указывает количество иждивенцев в семье, совокупный доход и текущие ежемесячные расходы, включая выплаты по всем кредитным обязательствам (лучше их не указывать, чтобы не было задвоения). Оставшихся средств должно хватать на поддержание текущего уровня жизни семьи и выплату по оформляемой ипотеке.

ВАЖНО! Сбербанк принимает к учету неподтвержденный документами дополнительный доход. Обязательно указывайте его в анкете, но подготовьте его обоснование для андеррайтера при прозвоне.

Если выплаты по всем займам превысят данное значение, то высока вероятность, что в выдаче нового кредита будет отказано.

Рассчитать вашу платежеспособность вы можете с помощью этого ипотечного калькулятора:

Кредитная история

В Бюро кредитных историй содержится подробная информация о всех имеющихся кредитных обязательствах клиента (в том числе и погашенных) – сведения о выданных и погашенных займах, допущенных просрочках и отклоненных заявках.

Несвоевременное погашение долга является прямым свидетельством недобросовестности клиента, с которым не захочет связываться ни один кредитор, так как риски слишком высоки. Поэтому испорченная кредитная репутация и нахождение в локальных черных списках российских банков – объективная причина, почему Сбербанк отказывает в ипотеке.

Чтобы не терять времени и не получить отказ, рекомендуется заранее узнать свою кредитную историю и здраво оценить шансы на одобрение заявки. Сделать это можно в любом крупнейшем БКИ страны или [urlspan]по этой ссылке[/urlspan]. Подробнее о том, как взять ипотеку с плохой кредитной историей, читайте в специальном посте.

Кредиты и кредитные карты

Высокая кредитная нагрузка также является довольно распространенной причиной отклонения ипотечной заявки. Сбербанк при анализе конкретного заемщика помимо потребительских, авто- и иных займов будет учитывать и действующие кредитные карты, про которые многие клиенты забывают упомянуть в анкете.

Если при суммировании всех имеющихся кредитов выяснится недостаточность семейного дохода, то Сбербанк вынесет отрицательное решение по выдаче ипотеки – будет отказ.

ВАЖНО! Информацию по действующим кредитам сегодня очень легко проверить, поэтому крайне не рекомендуется скрывать любые факты об имеющихся займах, но и болтать лишнего тоже не стоит. Бывает так, что не все кредиты высвечиваются в БКИ.

Работодатель

Негативные данные о работодателе потенциального заемщика также могут стать веским основанием для отказа. Доказанная информация о наличии у компании долгов по заработной плате, налогам, убыточная финансово-хозяйственная деятельность будет восприниматься Сбербанком как возможная угроза потери работы и, соответственно, дохода, для клиента.

Важно понимать, что во внимание банк будет принимать только проверенные сведения, подкрепленные документами, отчетностью и другими бумагами, а не слухи или информацию из СМИ.

Очень важно предупредить работодателя о том, что вам будут звонить из банка. Если нужно, то напишите рапорт работодателю о предоставлении данных Сбербанку о вас.

Задолженность перед приставами и по штрафам ГИБДД

Наличие у клиента задолженности по уплате налогов, штрафов ГИБДД, алиментов, административных взысканий и иных платежей в бюджеты разного уровня в особо крупном размере, а именно свыше 10 тысяч рублей, будет расценено Сбербанком, как факт безответственности и недостаточной платежеспособности.

Лица, в отношении которых открыто исполнительное производство, не смогут получить одобрение по заявке на ипотеку в Сбербанке. В данном случае иного пути, кроме как отказаться от ипотеки в Сбербанке и подать заявку в другой банк, нет.

Проверить наличие задолженности можно на [urlspan]сайте судебных приставов[/urlspan].

Большое количество отказов

Бюро кредитных историй помимо данных о просрочках и качестве исполнения кредитных обязательств клиента содержит в себе все факты обращения в российские банки и финансовые организации за кредитами.

Большой процент отрицательных решений является объективным основанием отказа по ипотеке в Сбербанке, так как это может свидетельствовать о недобросовестности заемщика и его присутствии в черных списках ряда банков РФ. Чтобы избежать отказа по данной причине, целесообразно заранее обговорить со Сбербанком условия кредитования и получить от него предварительное решение.

Общий портрет клиента

Идеальный заемщик для Сбербанка – российский гражданин, соответствующий возрастному цензу, работающий в крупной стабильной организации свыше полугода и получающий высокий доход. Также для положительного рассмотрения ипотечной заявки играют роль следующие факторы:

- отсутствие судимости;

- полная дееспособность;

- положительная/нейтральная кредитная история;

- внешний вид и вежливое общение.

Если клиент не вписывается по тому или иному параметру описанного портрета заемщика, Сбербанк может отказать в выдаче займа без объяснения причин.

Подделка документов

Фальсификация документов о доходах, занятости, кредитной истории и иных обязательных требованиях к потенциальному ипотечному заемщику сегодня встречается все реже, так как практически любую информацию сегодня можно легко проверить по открытым базам данных.

Если же в ходе рассмотрения ипотечной заявки сотрудником Сбербанка будет выявлен факт подделки любого документа, то последствия могут быть весьма серьезными – от отказа в кредитовании и занесения в черный список до обращения в уполномоченные органы о факте мошенничества.

Отказ после одобрения

Бывают такие ситуации со Сбербанком, когда вы радостный после одобрения находите себе нужный вариант недвижимости, но при проверке пакета документов Сбербанк дает отказ по ипотеке.

Основные причины такой ситуации:

- Вы взяли кредит на первый взнос в другом банке или в самом Сбербанке — Сбербанк повторно проверяет кредитную историю заемщика перед вынесением окончательного решения. Подробнее о том, как взять ипотеку без первоначального взноса, читайте в следующем посте.

- У вас или созаемщиков испортилась кредитная история — после одобрения нужно быть предельно внимательным ко всем платежам по текущим обязательствам.

- Всплыли штрафы, судебные иски — нужно мониторить сайт судебных приставов и вовремя все оплачивать.

- Проблемы с самой недвижимостью — юристы Сбербанка могут отказать вам, если объект не соответствует требованиям банка.

- Технический сбой — бывает, что по ошибке менеджера, андеррайтера, юриста или техники приходит отказ. Обязательно в этой ситуации звоните вашему менеджеру в Сбербанк и уточняйте причину отказа.

Как увеличить шансы на одобрение

Повысить вероятность одобрения заявки на ипотеку в Сбербанке можно следующим образом:

- Документально подтвердить свою платежеспособность.

- Внести серьезный первоначальный взнос (минимум 30% от цены объекта).

- Найти дополнительный источник заработка и доказать его с помощью документов.

- Исправить негативную кредитную историю (к примеру, можно оформить небольшой торговый кредит на бытовую технику/мебель и быстро его погасить).

- Найти поручителя и/или созаемщика, который согласиться нести солидарную ответственность по кредиту перед Сбербанком.

- Собрать максимальный пакет документации.

- Указать только достоверные и актуальные данные в анкете.

- Максимально подробно изучить, в каких случаях Сбербанк отказывает по ипотеке.

Также большое значение имеет личное общение с кредитным специалистом и произведение на него положительного впечатления.

Важно! Если вы самостоятельно не можете разобраться в том, почему вам отказывают банки, то рекомендуем обратиться к опытному ипотечному брокеру или записаться на бесплатную консультацию к ипотечному юристу на нашем сайте. Мы вам перезвоним и будем решать этот вопрос.

Что делать, если все-таки отказали

Что делать, если Сбербанк отказал в ипотеке? В данном случае клиенту рекомендуется следовать следующим советам:

- Поменять параметры ипотеки (например, изменить срок кредита, первый взнос и т.д.).

- Постараться получить от банка обоснование отказа, чтобы избежать похожей ситуации в будущем (причина, почему не дали ипотеку в Сбербанке, озвучивается далеко не всегда).

- Обратиться к другому кредитору, реализующему более лояльную кредитную политику в выдаче ипотеки.

- Рассмотреть другой вариант недвижимости для покупки и согласовать его с банком перед подачей новой заявки (если Сбербанк предварительно заявку одобрил, а потом огласил отказ, то вероятнее всего дело в залоге).

- Подать заявку на получение не ипотечного, а потребительского займа (будет актуально для относительно небольшой суммы кредита).

Узнать условия ипотеки ставку по ипотеке в других банках вы можете далее.

Отказаться от ипотеки самостоятельно

Решение по ипотеке в Сбербанке действует 90 дней, но если вы решили отказаться от ипотеки или нашли другой вариант, то сделать это достаточно просто:

- Позвоните вашему менеджеру и попросите перевести заявку в отказ.

- Зайдите на сайт домклик и самостоятельно переведи заявку в статус отказа.

Отказать по ипотеке в Сбербанке могут по разным причинам, основными из которых являются: недостаточность дохода, испорченная кредитная история, высокая кредитная нагрузка, несоответствие минимальным требованиям банка и портрету заемщика, негативная информация о работодателе, подделка документов и долга перед приставами и бюджетом.

Ждем ваши вопросы в комментариях или в рамках бесплатной консультации. Также будем благодарны за оценку поста и репост.

Источник: https://ipotekaved.ru/sberbank/prichiny-otkaza-v-ipoteke-2.html

Отказ в ипотеке — что делать? Основные причины отказа в ипотеке

Банки Сегодня Лайв

Статьи, отмеченные данным знаком всегда актуальны. Мы следим за этим

А на комментарии к данной статье ответы даёт квалифицированный юрист а также сам автор статьи.

Жилищный вопрос, к сожалению, остается одним из самых актуальных на сегодняшний день. Не секрет, что особенно остро в своем жилье нуждаются именно молодые семьи. Здорово, когда родители или родственники могут помочь купить квартиру, и совсем другое дело — когда на такую покупку просто нет денег. В таком случае, все что остается — это оформление ипотеки.

Однако как показывает практика, банки в 80 % случаев отказывают в одобрении ипотечных заявок. Даже несмотря на то, что на сегодня действует новая программа кредитования под 6 %, большинство клиентов так и не могут оформить желанные квадратные метры. Так по какой причине банки могут отказать в ипотеке, и что в таком случае делать? Обо всем этом и пойдет речь в данной статье.

Может ли банк отказать в ипотеке и по каким причинам

Каждое банковское учреждение выдвигает свои требования к заемщикам, и предлагает свои условия кредитования. Данное обстоятельство позволяет кредитному учреждению оставаться конкурентоспособным, а у клиента появляется шанс одолжить необходимую сумму.

Такое же правило действует и при оформлении ипотеки. Наверняка каждый клиент еще на стадии оформления заявки читал информацию о том, что банковское учреждение может не одобрить кредит, при этом оно вовсе не обязано оглашать причины отказа.

Исходя из этого легко сделать вывод, что банк может отказать в ипотеке, причем для этого достаточно просто напросто не соответствовать одному из его требований. При этом остальные возможности предполагаемого заемщика никто не будет рассматривать.

Так почему банк отказывает в ипотечном займе?

К основным причинам отказа относятся:

- Несоответствие основным требованиям к заемщику.Первое, что делает банк при рассмотрении ипотечной заявки — это решает соответствует ли будущий заемщик основным требованиям. Главный параметр — это возраст. В большинстве случаев он должен соответствовать интервалу от 21 года до 75 лет. При чем 21 год должен уже исполнится на момент подачи заявки, а на момент окончания кредита предполагаемый заемщик еще не должен достигнуть 75 лет. Обычно клиенты упускают этот момент, и думают что на момент подачи заявки еще нет 75, значит заявка «пройдет». Но на самом деле именно по этой причине уже на первой стадии рассмотрения может поступить отказ. Все дело в том, что ипотечный займ — это долговременный договор, продолжительностью от 10 до -30 лет. Естественно, выдавая такой кредит банк идет на колоссальные риски, и он должен быть уверен, что на протяжении всего периода кредитования заемщик будет оставаться трудоспособным, а значит будет иметь возможность возвращать долг.

Не менее остро стоит вопрос и о трудовом стаже. Банки предъявляют требования как к общему стажу, так и к последним шести месяцам. Все дело в том, что общий стаж должен быть в большинстве случаев не менее 1 года, а на последнем месте работы не менее полугода.

Если клиент подходит под эти основные требования, однако 100% одобрения на этой стадии ждать пока не стоит. Все дело в том, что существует еще масса пунктов, которые следует изучить.

- Кредитная история — это еще один важный момент. Вся информация о каждом отдельно взятом заемщике «стекается» в БКИ (Бюро Кредитных Историй). Здесь можно узнать детально информацию о ранее оформленных кредитах, а так же обо всех платежах по нему. И если у заемщика были просрочки, и случались они не однократно, либо уже имеется непогашенный займ, то в большинстве случаев об ипотеке можно будет забыть, по крайней мере до того момента, пока не будут погашены все долги. Как бы это парадоксально не звучало, но отсутствие кредитной истории — это тоже повод для отказа в ипотеке. Все дело в том, что в таком случае банк не сможет определить платежеспособность и добропорядочность клиента.

- Не менее важный момент — это требование к поручителям. Ипотечный займ тем и отличается, что этот вид кредитования в котором существует масса нюансов. Один из которых — это поручители. Хотя эта сторона и не получает деньги на руки, и наверняка не будет жить в приобретаемой квартире, однако к ним так же применяются все основные требования как и к основному заемщику. Почему? Все дело в том, что поручитель — это тот, кто будет обязан платить кредит вместо самого заемщика, в случае если он по каким — либо причинам не сможет делать это сам. Поэтому банк должен быть уверен, что деньги будут поступать даже в случае наступления непредвиденных ситуаций.

- Ошибки в документах — это еще один распространенный вариант отказа. Сложно сказать по каким причинам происходит подобное, будь то невнимательность самого заемщика, либо лица, выдавшего справку. Вопрос о компетентности такого работника — это второстепенное дело, однако простая опечатка может сыграть решающую роль в выдаче ипотеки. Все дело в том, что подобные несущественные помарки искажают информацию. Пристальное внимание банк уделяет справке 2 НДФЛ, в которой отображается вся информация о доходах плательщика. Если в таком документе будет стоять не та цифра, или опечатка в фамилии, банк не сможет принять такой документ. Кроме указанной справки принимается еще документ о доходах по форме банка, однако и он должен заполняться работодателем. Поэтому перед тем, как нести подобные бумаги в банк, следует еще раз самостоятельно его изучить, и убедиться в наличии либо отсутствии опечаток и помарок.

- Штрафы, и задолженность по налогам. Если у клиента имеются какие — либо долги, то с большой долей вероятности банк об этом узнает и откажет в кредитовании. Все дело в том, что наличие неоплаченных штрафов и налогов говорит о не добропорядочности заемщика.

- Предоставление правдивой информации. Каждый кто заполнял анкету, знает, что банки просят указать место работы, номера рабочих телефонов, в том числе и друзей, родственников. Для чего это нужно? На самом деле наличие подобного пункта в анкете вполне оправдано, поскольку банк выдает большую сумму денег, на долгий период времени. Он должен знать, где искать заемщика, куда звонить. Всю указанную информацию конечно же проверят, поэтому следует заранее предупредить начальство, и родственниках о предстоящих звонках. Если же сотрудник не сможет дозвониться по оставленным контактам, то вполне вероятно, что в ипотеке откажут.

- Не стоит подделывать документы. Не следует прибегать к сомнительным услугам лиц, обещающих «нарисовать» любую справку. Во — первых — за это предусмотрена уголовная ответственность, а во — вторых — каждый документ проверяется сотрудником банка на предмет подделки, и наверняка сомнительный документ сразу будет выявлен. В подобном случае поступит отказ в ипотеке, плюс клиент рискует обзавестись проблемами с законом, так же он попадет в список недобросовестных клиентов, и тогда он уже никогда и нигде не сможет оформить кредит.

- Немаловажный пункт — это состояние здоровья клиента. Большая доля отказов приходится в отношении, например, беременных женщин или лиц, которые долгое время находятся на больничных. Все дело в том, что при существующих проблемах со здоровьем заемщик может быть долгое время нетрудоспособным, а значит не сможет отвечать по взятым на себя обязательствам.

- Большое внимание уделяется к объекту кредитования. В большинстве банков существует целый ряд требований к приобретаемому жилью. Невысокая ликвидность имущества — это еще одна причина отказа. Все дело в том, что банки тщательно оценивают залоговое жилье, тем самым страхуя себя. В случае если, например, заемщик откажется платить по ипотеке, то залоговое имущество переходит в собственность банка, который в свою очередь должен быть уверен, что сможет продать его, и тем самым вернет свои деньги. Приобретаемое жилье должно подходить под многие критерии: это место расположения, год постройки, квартира или загородный дом с земельным участком, благоустройство и т. п. Не малую роль играет и юридическая сторона в отношении покупки. Приобретаемое жилье не должно иметь никаких обременений, долгов и незаконных построек.

Указанный список причин, конечно не является исчерпывающим. Их можно отнести к основным и наиболее часто встречающимися. Так как в каждом банке существуют свои требования и правила, то и подход к каждому клиенту тоже носит индивидуальный характер.

Например, если один клиент имеет достаточно высокий доход, но множество записей в трудовой книжке, а другой доход по — меньше, но много лет работает на одном месте, то с большой долей вероятности одобрение получит второй.

Почему? Все просто, в банке о предполагаемом заемщике должна сформироваться картина, как о добросовестном работнике и честном человеке.

Так что же делать, если пришел отказ в ипотеке, и существует ли вероятность получить одобрение? Об этом пойдет речь далее.

Что делать заемщику, если банк отказал в ипотеке, и как свести к минимуму вероятность отказа

Если банк отказал в ипотеке, это вовсе не означает, что клиент не может подать заявку еще раз. Правда для этого должно пройти определенное количество времени. В основном оно не превышает двух — трех месяцев. Как показывает практика этого времени вполне может быть достаточно для того, чтобы проанализировать сложившуюся ситуацию, и предпринять меры для получения положительного решения в будущем.

Важно! Нет смысла подавать один и тот же пакет документов. Каждую бумагу следует изучить и при необходимости заменить.

Конечно всегда можно обратиться к сотруднику банка, и постараться узнать у него причину отказа. Но навстречу могут пойти не все. В большинстве случаев банк не дает никаких комментариев. Поэтому все что остается заемщику — это:

1. Обратить пристальное внимание на свою кредитную историю, и постараться ее улучшить. Если ранее клиент не просматривал ее, то сейчас самое время это сделать. Заказать документ можно посредством обращения в банк, или на сайте госуслуг.

Никто не застрахован от ошибок, и кредитная история может быть подпорчена из — за некомпетенции сотрудников, либо по ряду любых других технических причин. Если же такое обстоятельство имеет место быть, то для исправления ошибки следует обратиться в ту компанию, которая составляла отчет для БКИ.

Но а для того, чтобы улучшить кредитную историю по вине самого заемщика следует погасить образовавшуюся задолженность, и исправно платить в течении нескольких месяцев, и уже после этого повторно обратиться с ипотечной заявкой.

При наличии «Чистой» кредитной истории в том случае, если заемщик ранее никогда не кредитовался, следует оформить небольшой потребительский кредит и погасить его заранее.

Важно! Не следует погашать займ в течении двух — трех месяцев, поскольку такое обстоятельство может быть воспринято банком, как попытка поднять рейтинг.

2. Для одобрения ипотечной заявки следует внимательно изучить требования банка не только к заемщику и созаемщику, но к приобретаемой недвижимости. Если причина отказа именно этот пункт, то ситуацию можно исправить посредством поиска новой квартиры, отвечающей всем требованиям. Да же если новая квартира будет стоить дороже, то получить одобрение можно посредством увеличения первоначального взноса, или предоставления дополнительного залога.

В заключении хотелось бы отметить, что если банк отказал в ипотеке, то не стоит отчаиваться. К счастью в нашей стране существует достаточное количество финансовых учреждений, которые могут предъявлять меньшее количество требований, и с радостью оформят кредит.

Не стоит так же забывать, что ипотека — это не только решение жилищного вопроса, но и долг, который будет тянуться много лет. Возможно стоит принять решение в пользу обычного потребительского займа, который может и не покроет всю стоимость квартиры, но хотя бы ее часть. Остальную сумму можно одолжить либо накопить.

В любом случае займ — это прежде всего долговые обязательства, и к их исполнению следует отнестись достаточно ответственно.

Источник: https://bankstoday.net/last-articles/mogut-li-otkazat-v-ipoteke-prichiny-otkaza-chto-delat

Почему Сбербанк отказал в ипотеке?

В том случае, если Сбербанк отказывает в ипотеке, у клиента финансовой компании возникает закономерный вопрос, почему же так произошло, и что нужно сделать, чтобы отказ не повторился. Итак, давайте же разберем самые часто встречающиеся причины отказов в ипотеке.

Причины отказов в ипотеке

Большинство жителей России при выборе банка, выдающего средства под ипотечный заем, отдают предпочтение именно Сбербанку. И в этом нет ничего удивительного, ведь данная финансовая компания не только пользуется популярностью и авторитетом, но и предлагает выгодные условия, имеет поддержку государства, благодаря чему организацией предлагается множество госпрограмм, и, что очень важно, имеет множество отделений по всей стране.

Однако и эта финансовая компания с ее лояльным отношением к клиентам может отклонить заявку заемщика. Естественно, клиента интересует, почему же так произошло.

Перед тем, как начать ругать сотрудников банка, внимательно вчитайтесь в требования, которые запрашивает финансовая организация. Сделать это можно как на сайте Сбербанка в разделе «Ипотека», так и по телефону горячей линии 8-800-555-55-50, либо в одном из отделений финансовой компании.

Несоответствие требованиям

Как уже и говорилось ранее, одна из самых распространенных причин отказов в ипотеке – это несоответствие предъявляемым требованиям. Приведем конкретный пример.

В 2018 году стартовала Госпрограмма с максимально выгодным условием в 6%, направленная на поддержку семей. Однако рассчитана она только на те семьи, где второй и третий ребенок родился в 2018 году. Соответственно, если ваш ребенок появился на свет, к примеру, 31 декабря 2017 года, то в ипотеке вам, скорее всего, откажут.

Неплатежеспособность

Зачастую людям отказывают уже из-за того, что у них низкий доход. Соответственно, у потенциальных клиентов банка возникает закономерный вопрос – а каким должен быть заработок, чтобы взять ипотеку? Доход должен как минимум в 2 раза превышать разовый платеж по кредиту. То есть в среднем это 20-25 тысяч рублей.

Не стоит отчаиваться из-за того, что вам отказали в ипотечном кредите по причине низкой доходности – возможно, стоит убедить кредитора в том, что вы действительно платежеспособны. Для этого в финансовую организацию можно предоставить загранпаспорт с отметкой о выезде за границы, дебетовый счет с накоплениями, либо договор аренды. Если же банк упорно не хочет одобрить заявку, то, возможно, причина вовсе не в низких доходах.

Долги

Финансовая организация может отказать и в том случае, если у вас есть ранее взятые, но еще не оплаченные кредиты. Поэтому, даже если у вас достаточно высокий доход, его может не хватить на то, чтобы оплатить все кредиты. Попробуйте погасить хотя бы часть предыдущего долга, а уже затем обращайтесь за ипотекой в Сбербанк.

Если у вас есть серьезные проблемы со здоровьем, например такие, как сахарный диабет, онкология и так далее, то в кредите вам скорее всего откажут. Для банка такое сотрудничество несет определенные риски, а потому ни одна организация не захочет сотрудничать с клиентом, который, возможно, не сможет в будущем оплатить свои долг.

Проблемы с недвижимостью

Чаще всего по ипотеке в качестве залога идет приобретаемое жилье, а потому важно, чтобы оно было ликвидным. Другими словами, если клиент банка не сможет расплатиться со своим долгом, то финансовая компания должна с легкостью продать жилье.

Вот почему клиенту банка следует приобретать нормальное жилье, без каких-либо несанкционированных перепланировок, чтобы квартира или дом прошли экспертизу. Приобретаемое жилье нив коем случае не должно находиться в обветшалом или аварийном состоянии.

Другие причины

Существует и множество других причин, из-за которых банк может отказать в кредите. Так, например, если человек не устроен официально, то ему могут не одобрить кредит.

Кроме того, по правилам Сбербанка на последнем месте работы потенциальный клиент должен отработать как минимум пол года.

Еще одна причина отказа – это отсутствие гражданства или постоянной прописки.

К слову, ипотека может быть выдана и по временной прописке, но только на тот срок, в течение которого действует эта прописка.

Так же потенциальному клиенту могут отказать из-за наличия судимости или возраста, не подходящего под рамки условий кредита. Если человек слишком молодой или, наоборот, слишком старый, то в займе ему могут отказать.

К слову, отказать могут даже при отсутствии образования или если вы являетесь работником определенных профессий – например, риэлтором или индивидуальным предпринимателем.

Как уже и говорилось ранее, по закону банк вправе не разглашать причины отказа, что чаще всего и происходит со Сбербанком. Конечно, вы можете попытать счастья у сотрудника банка и спросить у него о причинах отказа – возможно, специалист сообщит вам о причинах отказа.

Что делать при отказе?

Разберем, как действовать, если вам отказали в ипотеке от Сбербанка.

Можно ли подать повторную заявку на ипотеку в Сбербанке?

При отказе в кредите никто не помешает вам подать заявку еще раз, что чаще всего и происходит. Однако нет смысла подавать заявку еще раз, если вы собираетесь идти в банк с тем же самым пакетом бумаг. Попробуйте предоставить документы так, чтобы показать себя в более выигрышном варианте.

Как оценить свои шансы?

Попробуйте проверить требования банка еще раз – возможно, вы что-то пропустили? Если вы соответствуете всем требованиям банка, не имеете судимости, тяжелых заболеваний и отрицательной кредитной истории, то ипотечный заем вам скорее всего одобрят.

Как повысить шансы на одобрение ипотеки в Сбербанке?

Если найден хотя бы один пункт, по которому вы можете не проходить, то его нужно исправить. Так, к примеру, низкую заработную плату можно исправить с помощью дополнительного залога или созаемщиков, испорченную кредитную историю – займом в другом банке или программой «Кредитный доктор». А если у вас есть какие-то долги по кредитам, то все задолженности желательно погасить.

Более подробно о том, почему отказывают в ипотеке, можно узнать из видеоролика

Источник: https://www.sravni.ru/ipoteka/info/pochemu-sberbank-otkazal-v-ipoteke/