Строка 110 6-НДФЛ — Дата удержания налога: правила заполнения и ошибки

Несмотря на то, что практически всем бухгалтерам с заполнением 6-НДФЛ приходится встречаться раз в три месяца, не всем известно, какую именно информацию нужно заносить в те или иные строки. Конечно, в общих чертах, для чего предназначен документ и что в него нужно заносить, скажут все бухгалтеры, но вот с точностью цифр, информации и правильным их размещением и сейчас появляются проблемы. Одной из них является строка 110 6-НДФЛ — Дата удержания налога.

Она предназначена для отображения даты, когда было произведено удержание налога с начисленного ранее дохода. Этот вид подоходного налога обязан по закону удерживаться с дохода в день его передачи наемному работнику. Хотя следует заметить, что в законе также имеется информация о том, что указываемая в той строке дата учитывается видом дохода.

Для ИП и организаций, осуществляющих сдачу 2-НДФЛ, 6-НДФЛ является одним из обязательных документов, которые необходимо вовремя заполнять правильной информацией и своевременно предоставлять налоговикам. В этой форме отчетности должна присутствовать информация о доходах, начисление которых было осуществлено за отчитываемый период. Находится строка 110 в 6-НДФЛ во втором разделе.

Правила заполнения

Все организации, имеющие в штате разное количество работников, обязаны своевременно передавать отчет в налоговую. Но существуют ситуации, при которых подобные действия не должны осуществляться.

Это относится к компаниям, у которых показатель дохода находится на нулевом уровне, а именно:

- К тем предпринимателям, которыми не осуществлялась предпринимательская деятельность.

- Компаниям, в штате которых нет наемных работников.

- Организациям, компаниям, у которых в штате имеются наемные работники, но за определенный период им не было произведено никаких начислений.

Стоит внести небольшую ясность в саму процедуру заполнения формы. Дело в том, что НДФЛ относится к комбинированным документам, этот нюанс чаще всего сбивает с толку бухгалтеров. Суть состоит в том, что первый раздел формы должен заполняться с нарастающим итогом, который начинается с первого дня текущего года. Во втором разделе, содержащем, собственно, строку 110, осуществляется отображение сведений лишь за один квартал.

В строку должна заноситься дата вычисления налога. Эта процедура должна осуществляться практически в один день с перечислением дохода работнику на счет. После вычитания налога из дохода бухгалтер обязан в кратчайшие сроки осуществить перечисление вычтенной суммы в бюджет.

Если эти все этапы с доходом и передачей налоговой суммы в бюджет будут осуществлены в один день, то при заполнении НДФЛ в строках 100, 110 и 120 будут присутствовать одинаковые даты. Такое заполнение данных строк считается идеальным. Но в большинстве случаев вносимые даты отличаются друг от друга. Основной причиной их разницы является день, а также время выплаты.

Чаще компании осуществляют выплаты доходов во второй половине дня. Таким образом, получается, что бухгалтер физически не успевает выполнить перечисление налоговых средств в бюджет.

Отличное полное видео о заполнении 6-НДФЛ:

Что надо учесть

Перед подачей документации следует взять во внимание некоторые моменты, связанные с отображением в них информации:

- Иногда в компании может возникнуть такая ситуация, когда начисление зарплаты произошло в последний день текущего месяца. Таким образом, получается, что ее выплата может быть осуществлена лишь в первый рабочий день нового месяца. А он может наступить, к примеру, 2 или 3 числа из-за выходных либо праздничных дней. В этой ситуации в 100 строку заносится дата, когда именно произошло начисление средств, а дата фактической выдачи дохода и вычета из него налоговых средств – в 110 строку.

- При заполнении строки 110 и других, обозначающих даты вычета и перечисление налога, необходимо брать во внимание числовое возрастание дат. В лучшем варианте они должны увеличиваться в соответствии с нумерацией. Нормой считаются и одинаковые даты. Но при наличии дат, идущих по убыванию, следует внимательно пересмотреть документацию, отражающую доходы и последующие операции вычитания из них налога, потому что явно допущена ошибка.

- Если в одну дату произошло получение нескольких разновидностей доходов, но последующее из них вычисление и перечисление налога производилось в разные даты, отражение этих налоговых сумм должно происходить в отдельных строках.

- Когда с помощью банка удалось произвести перечисление налоговых средств в бюджет в выходной день, занесенная в документацию дата должна отображать рабочий день. Дело в том, что в выходные отправленные налоговые средства не могут поступить в бюджет.

Проверка на ошибки и штрафы

Любая ошибка в отчете, выявленная налоговиками, в лучшем случае грозит компании заполнением объяснительных документов. Но особое внимание уделяется как раз строкам, которые отражают даты начисления доходов и передачи высчитанных из них налоговых сумм. Самая меньшая из дат должна находиться в 110 строке.

Если при заполнении этих строк не были допущены ошибки, то большая по возрастанию дата будет в 120 строке. При обнаружении налоговиками нарушений в этих строках, компании придется расстаться с 500 рублями, которые необходимо будет уплачивать каждый раз за предоставленный в очередной раз с ошибками документ.

Имеющаяся во втором разделе 110 строка относится к регулярно заполняемым строкам. В ней, независимо от уровня дохода и деятельности компании, всегда должна отражаться дата начисления дохода. Остаться пустой она может лишь в случае нулевой прибыли.

Источник: https://saldovka.com/nalogi-yur-lits/6-ndfl/zapolnenie-110-stroki-6-ndfl.html

6-НДФЛ. Строки 100, 110, 120

Сведения о доходах физлиц, с которых удерживается НДФЛ, передаются в ИФНС ежеквартально организациями и индивидуальными предпринимателями, их выплачивающими. Форма 6-НДФЛ утверждена приказом ФНС РФ от 14.10.2015 № ММВ-7-11/450. Напомним, что сейчас утверждена новая форма, как заполнить ее по итогам 2017 года, вы можете прочитать здесь.

Если фирма, или ИП не имеет наемных работников и не выплачивает доходы и вознаграждения, то они не несут обязательства сдачи нулевого расчета.

В документ вносится сводная информация:

- о размере доходов и вычетах, предоставленных налогоплательщикам,

- об удержании налога на доходы физических лиц.

Какая информация указывается в стр. 100 6-НДФЛ, стр. 110 6-НДФЛ, стр. 120 6-НДФЛ

Форма состоит из титульной страницы и двух разделов. № 1 декларации указываются общие суммы доходов нарастанием с начала года и суммы налога по каждой используемой ставке. № 2 отражаются сведения о доходах и НДФЛ только за 3 последних месяца отчетного года.

Строка 100 6-НДФЛ, строка 110 6-НДФЛ, строка 120 в 6-НДФЛ заполняются в разделе № 2 в разбивке по датам фактического получения дохода, срокам удержания и перечисления налога.

Заполнение строки 100 в 6-НДФЛ

Строка 100 6-НДФЛ показывает день, когда физические лица получили доходы и вознаграждения от индивидуального предпринимателя или организации, определяемый согласно положениям ст. 223 НК РФ.

Строка 100 6-НДФЛ: как заполнять

Даты фактического получения дохода, которые указываются в строке 110 по видам выплат, в частности, следующие:

- Заработная плата, премиальные и дополнительные вознаграждения сотрудникам –последний день месяца, за который производилось начисление.

- Отпускные, матпомощь и больничные пособия – день их выплаты.

- Расчет уволившемуся сотруднику – последний день работы, за который начислен доход.

- Доходы в натуральном виде – день его передачи физлицу.

- Материальная выгода от экономии на процентах – последний день каждого месяца, в течение срока действия договора займа.

- Суточные свыше установленного лимита – последний день месяца утверждения авансового отчета.

6-НДФЛ строка 110: какую дату ставить

Строка 110 6-НДФЛ указывает на день, когда был удержан подоходный налог. Согласно пункту 4 статьи 226 НК РФ, НДФЛ удерживается налоговым агентом в день выплаты дохода, но с учетом некоторых нюансов.

В строке 110 указывают даты в зависимости от формы дохода:

- Заработная плата, отпускные, больничные, матпомощь, окончательный расчет при увольнении – день их выплаты работнику.

- Доход в натуральном виде, сверхлимитные суточные и материальная выгода – день фактического перечисления денежного дохода, из которого удержан налог.

6 НДФЛ. Срок перечисления налога, строка 120

Строка 120 в 6-НДФЛ показывает, не позднее какой даты сумма налога должна быть уплачена в государственный бюджет согласно п. 6 ст. 226 НК РФ:

- Исчисленный и удержанный налог с больничных пособий и отпускных налоговые агенты должны перечислять не позже последнего дня месяца, в котором они выплачены работнику.

- Налог с заработной платы и иных доходов должен быть уплачен в бюджет не позднее дня, следующего за днем их выплаты.

Если срок уплаты НДФЛ совпадает с нерабочим праздничным или выходным днем, в строке 120 указывается ближайшая следующая рабочая дата.

Пример заполнения второго раздела: строка 100 6-НДФЛ, стр. 110 6-НДФЛ, стр. 120 6-НДФЛ

Источник: https://spmag.ru/articles/6-ndfl-stroki-100-110-120

Порядок заполнения строки 110 формы 6-НДФЛ

Строка 110 6-НДФЛ предназначена для даты удержания налога с доходов физлиц. В нашей статье мы разберемся, как правильно внести данные в эту строку.

6-НДФЛ — отчетность налоговых агентов

Порядок заполнения строки 110 раздела 2 формы 6-НДФЛ

Отражение в 6-НДФЛ данных по заработной плате, выданной до конца месяца

Отражение в 6-НДФЛ выплаты заработной платы в следующем месяце

Пример заполнения строки 110 в отчете 6-НДФЛ

Итоги

6-НДФЛ — отчетность налоговых агентов

Для повышения контроля над уплатой налога на доходы физлиц с 2016 года была введена форма 6-НДФЛ. Для сдачи в налоговую инспекцию эта форма квартальная. Штрафы за непредставление этого отчета будут следующие:

| Нарушение | Сумма штрафа |

| Если забыли сдать налоговый расчет 6-НДФЛ | 1000 руб. за каждый календарный месяц начиная со дня, определенного для подачи (п. 1.2 ст. 126 НК РФ) |

| Сдали отчет в инспекцию с опозданием | Аналогично |

| Наличие недостоверных сведений в отчете | 500 руб. за каждый отчет с недостоверными сведениями |

| Нарушение способа подачи (сдача в бумажном виде вместо электронного) | 200 руб. за каждый неверно предоставленный отчет |

Кроме того, в случае неполучения отчета в течение 10 дней со срока для предоставления контролирующие органы могут заблокировать расчетный счет.

Как видим, данный отчет достаточно важен для проверяющих: именно с его помощью осуществляется дополнительный контроль расчета и уплаты НДФЛ. Поэтому, если после сдачи отчета вы обнаружите какие-либо ошибки (если изменились данные о доходах или налогах, например), необходимо обязательно сдать корректирующий отчет.

Порядок заполнения строки 110 раздела 2 формы 6-НДФЛ

Общее представление о заполнении второго раздела можно получить из этого материала. А здесь мы детально рассмотрим заполнение строки 110 «Дата удержания налога» и связанных с ней полей.

В соответствии с нашим законодательством, удержать НДФЛ необходимо в момент выдачи дохода. Эта функция возложена на налоговых агентов, то есть лиц, рассчитывающих и выплачивающих данный доход. При этом данным агентам запрещено выплачивать налог за налогоплательщика из собственных средств. Есть риск того, что при проверке за это начислят штрафы. Это значит, что дата удержания, а соответственно, и дата перечисления никак не могут наступить ранее выплаты дохода.

Основные доходы и сроки удержания налогов представлены в таблице.

| Вид полученного дохода | Дата получения дохода для НДФЛ | Срок удержания налога |

| Оплата труда | Последний день отработанного месяца | День выдачи дохода на руки |

| «Увольнительные» выплаты | Последний рабочий день | |

| Выплаты больничных расчетов и отпускных | В день выплаты | |

| Дивиденды | В день выплаты | |

| Списание безнадежного долга | Дата списания долга | В день выплаты ближайшего дохода |

| Командировочные расходы (не подтвержденные документально, сверхнормативные суточные) | Последний день месяца утверждения авансового отчета | |

| Доход в натуральной форме | В день предоставления данного дохода |

Итак:

- в строке 110 надо будет указать ту дату, которой документально оформлена выплата дохода из кассы либо с расчетного счета;

- сумма самого дохода будет отражена в поле 130;

- в поле 140 будет отражена сумма удержанного налога по каждой дате, отраженной по строке 110.

По строке 120 указываем срок перечисления налога. Он так же регламентирован законодательно.

ВАЖНО! НДФЛ надо перечислять в бюджет не позднее дня, следующего за днем выплаты дохода. Исключением стали отпускные и больничные. С этих выплат налог перечислять необходимо до последнего дня месяца, в котором они имели место (ст. 226 НК РФ).

В строке 120 раздела 2 нужно указать крайнюю дату для перечисления суммы налога. Посмотрим в таблице некоторые самые частые виды дохода со сроками перечисления налога.

| Дата получения дохода | Срок уплаты налога в бюджет |

| Оплата труда | День, следующий за удержанием налога |

| Выплаты при увольнении | |

| Выплаты больничных и отпускных | До конца месяца выплаты |

| Дивиденды | В ООО — следующий день после выплаты налогооблагаемых доходов.В АО — не позднее последнего числа месяца, следующего:

(в зависимости от того, какая дата наступит раньше) |

| Списание безнадежного долга | Не позднее следующего дня после дня, когда удалось удержать налог |

| Командировочные расходы (не подтвержденные документально, сверхнормативные суточные) | |

| Доход в натуральной форме |

ВАЖНО! Даты по строкам 110 и 120 никогда не совпадут: это абсолютно разные по своему смыслу поля отчета. Даже если ваша организация уплачивает налог в бюджет в день удержания этого налога, все равно по графе 120 вы укажете день, прописанный законодателями. Дату вашего реального перечисления средств налоговые инспекторы увидят в карточке расчетов с бюджетом и только потом сравнят с положенными датами, указанными в вашем отчете.

Конечно, при заполнении графы 110 могут возникнуть различные нюансы. Рассмотрим часто возникающие подробнее.

Отражение в 6-НДФЛ данных по заработной плате, выданной до конца месяца

Иногда случаются ситуации, когда работодатель выплачивает доход сотруднику до окончания расчетного периода (отработанного месяца), например, когда срок выплаты заработной платы приходится на выходной. На данный момент в ТК указано, что в этом случае выплатить заработную плату необходимо накануне выходного дня.

Источник: https://nalog-nalog.ru/ndfl/raschet-6-ndfl/poryadok_zapolneniya_stroki_110_formy_6ndfl/

6-НДФЛ не заполняется автоматически в 1С | визор365.рф

>> Вопросы по 1С >> 6-НДФЛ не заполняется автоматически в 1С

6-НДФЛ не заполняется автоматически в 1С

Давайте рассмотрим алгоритм поиска причин того, что форма 6-НДФЛ не заполняется корректно автоматически в 1С Бухгалтерия 8.3 и 1С ЗУП 8.3.

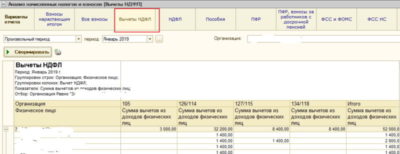

Как правило Раздел 1 формы 6-НДФЛ у большинства бухгалтеров заполняется корректно, что и понятно, так как этот раздел заполняется по большей части на основании начислений доходов физических лиц. А начисления доходов по понятным причинам находятся под постоянным и неусыпным контролем бухгалтера. Основные проблемы возникают с Разделом 2 формы 6-НДФЛ.

После создания отчета 6-НДФЛ и нажатия кнопки «Заполнить», мы заходим в Раздел 2 отчета и видим, что сумма удержанного налога (строка 140 6-НДФЛ) с учетом налоговых вычетов не соответствует сумме фактически полученного дохода (строка 130 6-НДФЛ), или даты удержания налога (строка 110 6-НДФЛ) не соответствуют реальности, или облагаемый налогом доход полностью отсутствует в декларации 6-НДФЛ.

Не заполняется строка 130 в 6-НДФЛ в 1С 8.3

Строка 130 в 6-НДФЛ может не заполняться вообще или заполняться не полностью. Если строка 130 в 6-НДФЛ заполняется не полностью, то первое что нам нужно сделать — найти запись в которой имеется расхождение и определить конкретное физическое лицо (лица), по которому имеется расхождение.

Найдя нужную запись, переходим на ячейку суммы фактически полученного дохода и нажимаем кнопку «Расшифровать».

Находим отсутствующего в списке сотрудника или сотрудника по которому сумма не соответствует выплаченной. Дальнейшие действия по поиску причины по которой не заполняется (не полностью заполняется) строка 130 в 6-НДФЛ описаны в разделе Анализ платежных ведомостей (кликните для перехода).

Не заполняется строка 140 в 6-НДФЛ в 1С 8.3

Ручной пересчет суммы удержанного НДФЛ (строка 140 в 6-НДФЛ) по отношению к сумме полученного дохода (строка 130 в 6-НДФЛ) позволит выявить запись в которой неправильно заполнена сумма удержанного налога. (Строка 130 Х 13% = строка 140). Не забываем при этом учитывать налоговые вычеты, если таковые имеются.

Далее «расшифровываем» сумму удержанного налога. И находим физическое лицо с расхождением суммы полученного дохода и удержанного налога.

И переходим к анализу платежной ведомости, которой была произведена выплата дохода, НДФЛ по которому неправильно отражен в строке 140 в 6-НДФЛ.

Анализ платежных ведомостей при поиске ошибок в 6-НДФЛ

Большинство данных для заполнения Раздела 2 формы 6-НДФЛ программа 1С «подтягивает» из документов Платежных ведомостей, а именно «Ведомость в банк», «Ведомость в кассу» (для 1С Бухгалтерия 8.3), а также «Ведомость на счета» (дополнительно для 1С ЗУП 8.3).

Поэтому для правильного заполнения Раздела 2 формы 6-НДФЛ необходимо правильное заполнение Платежных ведомостей.

Мы нашли расхождение в суммах выплаченного дохода (строка 130 в 6-НДФЛ) или удержанного налога НДФЛ (строка 140 в 6-НДФЛ) по конкретному физическому лицу за конкретный период. Теперь нам нужно открыть Платежную ведомость за этот период. В случае неправильного заполнения строки 130 в 6-НДФЛ, необходимо проверить сумму «К выплате» у найденного ранее сотрудника.

Затем нужно зайти в ячейку «НДФЛ» нужного сотрудника.

Здесь и будет находиться «неправильная» сумма удержанного налога. Необходимо проверить правильность заполнения всех ячеек в каждой строке списка (в данном случае у нас одна строка). В первую очередь обращать внимание на «Дату получения дохода», «Сумму налога», «Документ основание».

Причина неправильного заполнения информации об удержании НДФЛ в Платежной ведомости в большинстве случаев лежит в нарушении порядка заполнения и проведения документов, которое в свою очередь наступает в случае изменений документов, участвующих в начислении доходов физического лица, «задним числом», без последующего переформирования Платежных ведомостей.

Если в Платежных ведомостях ошибка в суммах выплаченного дохода и (или) удержанного НДФЛ по сотруднику повторяется от месяца к месяцу, то следует отменить проведение всех ведомостей в которых присутствует этот сотрудник, начиная с той, в которой ошибка появилась в первый раз.

Затем перезаполнить и провести первую ведомость, в которой возникла ошибка и все последующие. На каждом этапе нужно контролировать результат перепроведения. Необходимо добиться корректного автоматического заполнения платежных ведомостей.

И конечно же до начала всех изменений не забудьте сделать резервную копию информационной базы 1С.

После правильного формирования Платежных ведомостей заполните 6-НДФЛ повторно.

Неправильная дата удержания налога в форме 6-НДФЛ (строка 110)

В 1С Бухгалтерия 8.3 дата удержания налога (строка 110) в форме 6-НДФЛ формируется на основании даты банковской выписки, которая подтверждает перечисление денежных средств сотруднику по Ведомости в банк или дата расходного кассового ордера, на основании которого был выплачен доход физическому лицу.

Соответственно неправильная дата удержания налога в форме 6-НДФЛ будет, в случае указания неверной даты в этих документах.

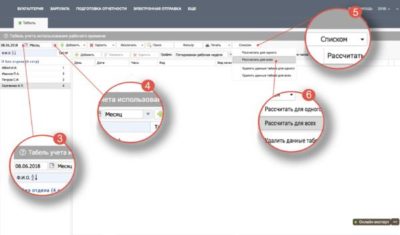

По-другому обстоит дело в 1С ЗУП 8.3. В этой конфигурации дата удержания налога в форме 6-НДФЛ формируется на основании документов Подтверждение выплаты доходов.

Сформировать Подтверждение выплаты доходов можно из документов Ведомость банк, Ведомость на счета по кнопке «Создать на основании»

и из раздела меню «Выплаты»

В документе Подтверждение выплаты доходов нужно указать дату фактической выплаты доходов.

Если выплата производится не по зарплатному проекту, а отдельными платежами на счета сотрудников, и по какой-то причине перечисление денежных средств сотрудникам, указанным в Ведомости на счета произошло не в один день, то Ведомость на счета нужно разбить в соответствии с количеством дней оплаты.

Также дата фактического перечисления дохода (то есть дата удержания налога НДФЛ) в 1С ЗУП может подтверждаться документом Подтверждение зачисления заработной платы. Этот документ заполняется на основании ответного файла из банка после исполнения банком, загруженной через клиент-банк Ведомости в банк.

Если в 1С ЗУП не используются документы Подтверждение выплаты доходов и Подтверждение зачисления заработной платы, то датой удержания налога (НДФЛ) при автозаполнении формы 6-НДФЛ будет установлена дата Ведомости.

Заполнение 6-НДФЛ дивиденды

Как заполнить в 6-НДФЛ дивиденды?

Если в 1С не заполняются дивиденды в 6-НДФЛ или заполняются неверно, то необходимо проверить правильность формирования документов, на основании которых дивиденды отражаются в 6-НДФЛ.

Заполнение дивидендов в 1С Бухгалтерия для отражения в 6-НДФЛ

В 1С Бухгалтерия 8.3 заполнение дивидендов производится в документе «Начисление дивидендов». Чтобы его создать, нужно на закладке «Зарплата и кадры» в разделе «Зарплата» перейти в «Начисление дивидендов».

Создаем новое начисление. Обратите внимание, что дата документа «Начисление дивидендов» попадет в строку 100 формы 6-НДФЛ — «Дата фактического получения дохода». В соответствии с пп.1 п.1 ст.223 НК РФ (см.

КонсультантПлюс) датой фактического получения доходов для дивидендов является дата их перечисления на счет в банке, поэтому дата документа «Начисление дивидендов» должна совпадать с датой перечисления дивидендов на счет физического лица в банке (либо датой выплаты через кассу организации).

После создания документа «Начисление дивидендов» нам необходимо сформировать документ банковской выписки «Списание с расчетного счета». В поле «Вид операции» указываем «перечисление дивидендов». В поле «Основание» указываем ранее созданный документ «Начисление дивидендов».

Теперь можно перейти к формированию формы 6-НДФЛ. После ее заполнения, мы видим, что начисленные дивиденды отражены корректно.

Заполнение дивидендов в 1С ЗУП для отражения в 6-НДФЛ

В 1С ЗУП 8.3 дивиденды заполняются в документе «Дивиденды», создать который можно перейдя на вкладку «Дивиденды» из раздела «Зарплата».

Чтобы создать новый документ нажимаем кнопку «Создать». В поле «Месяц» указывается месяц в котором производится начисление. В поле «Дата» указывается дата документа (в отличии от 1С Бухгалтерии она не отражается в 6-НДФЛ). На основании поля «Дата выплаты» в последующем будут заполнены строки 100 и 110 формы 6-НДФЛ. Далее необходимо добавить физ. лиц, которым производится выплата дивидендов и суммы начисленных дивидендов.

В результате в форме 6-НДФЛ будет добавлена соответствующая запись.

Заключение

Мы рассмотрели не все случаи удержания агентского НДФЛ, который должен быть отражены в форме 6-НДФЛ. Например мы не рассматривали выплату дохода физическому лицу — не сотруднику организации. Мы задали лишь основные направления и алгоритм поиска причин почему 6-НДФЛ не заполняется автоматически в 1С 8.3 и основныепути решения этой проблемы.

Если статья интересная, обсудите её с другом

Источник: https://vizor365.ru/6-ndfl-ne-zapolnyaetsya-avtomaticheski-v-1s/

Как заполнить строки в 6-НДФЛ

Актуально на: 29 марта 2019 г.

При подготовке формы 6-НДФЛ огут возникнуть вопросы по заполнению отдельных строк Расчета сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом (утв. Приказом ФНС от 14.10.2015 № ММВ-7-11/450@). Как правильно заполнить каждую из строк Раздела 1 «Обобщенные показатели» и Раздела 2 «Даты и суммы фактически полученных доходов и удержанного налога на доходы физических лиц», расскажем в нашей консультации.

Строка 010

По строке 010 «Ставка налога, %» указывается ставка НДФЛ, по который налоговый агент облагал доходы физлиц в отчетном периоде. Соответственно, сколько налоговых ставок применялось за период составления Расчета, столько и будет Разделов 1 в форме 6-НДФЛ. При этом строки 020-050 заполняются нарастающим итогом применительно к конкретной ставке, отраженной по строке 010.

Строка 020

По строке 020 «Сумма начисленного дохода» указывается сумма начисленного дохода нарастающим итогом с начала года, облагаемая по определенной ставке НДФЛ.

Строка 025

Строка 025 «В том числе сумма начисленного дохода в виде дивидендов» должна быть заполнена в том случае, если в отчетном периоде налоговый агент выплачивал физлицам дивиденды.

Строка 030

По строке 030 «Сумма налоговых вычетов» отражается величина налоговых вычетов, которые были предоставлены физлицам в отчетном периоде. Перечень налоговых вычетов для строки 030 можно найти в Приказе ФНС России от 10.09.2015 № ММВ-7-11/387@. Сумма налоговых вычетов уменьшает доход, подлежащий налогообложению. При этом если по какому-либо физлицу сумма вычетов превысит начисленный ему доход, вычет будет отражен лишь в размере дохода.

Строка 040

По строке 040 «Сумма исчисленного налога» нужно показать сумму НДФЛ, исчисленную с дохода из строки 020, который был уменьшен на налоговые вычеты по строке 030.

Строка 045

Если по строке 025 налоговый агент отразил дивиденды, то отдельно по строке 045 «В том числе сумма исчисленного налога на доходы в виде дивидендов» нужно указать сумму НДФЛ с этих дивидендов.

Строка 050

Если у налогового агента работают «патентные» иностранцы, самостоятельно уплачивающие НДФЛ, по строке 050 «Сумма фиксированного авансового платежа» будет показана сумма уплаченных ими фиксированных платежей по НДФЛ, на которую налоговый агент уменьшает налог с их дохода.

Строка 060

По строке 060 «Количество физических лиц, получивших доход» показывается общее количество физлиц, которые получили от налогового агента доход в отчетном периоде. При этом, если одно и то же лицо в течение года налоговый агент уволил и принял на работу вновь, по строке 060 оно будет показано только один раз.

Строка 070

По строке 070 «Сумма удержанного налога» нужно отразить удержанную налоговым агентом сумму НДФЛ.

Строка 080

Строка 080 «Сумма налога, не удержанная налоговым агентом» будет заполнена в том случае, если налоговый агент признал невозможным удержание налога (п. 5 ст. 226, п. 14 ст. 226.1 НК РФ, Письмо ФНС от 19.07.2016 № БС-4-11/12975@). К примеру, налоговый агент выдал лицу доход в натуральной форме, но удержать НДФЛ не смог, т.к. доходы в денежной форме у налогоплательщика отсутствовали.

Строка 090

Источник: https://glavkniga.ru/situations/k501785

Как заполнить строку 110 в 6 ндфл

В строке 110 отчета 6-НДФЛ указывается дата удержания налога с выданного работнику дохода. Рассмотрим правила определения этой даты в нашем материале.

Роль строки 110 для отчета 6-НДФЛ

Строка 110 располагается в Разделе 2 формы 6-НДФЛ, который формируют по данным последних 3 месяцев периода, охватываемого отчетом. Она представляет собой одну из составных частей набора строк с номерами 100-140, создаваемого по каждой из выплат дохода.

В один такой набор могут попасть доходы разных видов при условии, что все 3 даты, присутствующие в этом наборе (получения дохода, удержания из него налога и срока перечисления удержанной суммы в бюджет), совпадают. При наличии несовпадений хотя бы в одной из дат доходы следует выделять из общей единовременно выплаченной суммы, отводя им свой особый набор строк 100-140 в Разделе 2 отчета.

Несовпадения в датах, присутствующих в наборе строк, обусловливаются, в первую очередь, существованием вариантов в определении:

- момента получения дохода — он устанавливается по факту либо начисления, либо фактической выдачи средств;

- дня завершения срока оплаты налога — в отношении него в особом положении оказываются отпускные и больничные, налог с которых следует оплачивать не позже последнего числа месяца их выплаты, в то время как общее правило определения такого срока привязывает его к первому рабочему дню, наступающему за датой удержания.

Таким образом, от даты удержания налога в подавляющем большинстве ситуаций зависит установление срока платежа по налогу. На то, в каком объеме должно быть сделано перечисление, указывает цифра, показанная в строке 140, соседствующей со строкой 110, отражающей дату удержания.

Принципы установления даты удержания

Основное правило, применяемое для определения момента удержания, увязывает этот момент с датой фактической выплаты дохода (п. 4 ст. 226 НК РФ). То есть налог, подлежащий уплате в бюджет, изымается налоговым агентом из средств, выдаваемых налогоплательщику, непосредственно в момент выплаты. Оплата налоговых сумм из средств налогового агента законодательством не только не предусмотрена, но и запрещена (п. 9 ст. 226 НК РФ).

Однако доход не всегда выдается деньгами. Вариантами его выплаты могут быть (п. 1 ст. 223 НК РФ):

- натуральная форма;

- материальная выгода;

- списание задолженности.

В таких случаях налог следует удерживать из любых доходов, выдаваемых деньгами (п. 4 ст. 226 НК РФ). Однако их выплата вряд ли совпадет с днем возникновения неденежного дохода. В реальности она придется на более позднюю дату.

Кроме того, объем подобных удержаний не должен превышать половины суммы денежной выплаты, а это при большой величине налога, относящегося к неденежному доходу, приведет к разбивке суммы налогового удержания. То есть по неденежным выплатам дата удержания налога окажется не только более поздней в сравнении с датой получения дохода, но может оказаться и не единственной.

Если же удержать налог из неденежного дохода возможности нет, то у налогового агента возникнет обязанность проинформировать об этом и налогоплательщика, и налоговый орган, указав в сообщении объем не обложенного налогом дохода и величину относящегося к нему налога (п. 5 ст. 226 НК РФ).

Дата удержания в ситуации досрочной выплаты дохода

Досрочно выданным может оказаться доход, момент возникновения которого связывается с его начислением. Примером может служить зарплата, выплаченная до завершения месяца ее начисления.

Источник: https://nalog-plati.ru/ndfl/kak-zapolnit-stroku-110-v-6-ndfl

6-НДФЛ: как заполнить раздел 2, если зарплата выплачена не вовремя? — Audit-it.ru

компания БухСофт

ЗО порядке заполнения расчета 6-НДФЛ было сказано и написано немало. Однако, вопросы у бухгалтеров продолжают возникать, а потому Федеральная налоговая служба вынуждена отвечать на них. Очередное письмо от 25.02.16 № БС-4-11/3058@ посвящено тому, как правильно заполнить раздел 2 расчета в том случае, если декабрьская зарплата была выплачена только в январе этого года, а также, если мартовские отпускные выданы сотруднику в начале апреля.

Основные правила

На сегодняшний день, согласно действующим правилам раздел 1 расчета 6-НДФЛ заполняется нарастающим итогом за первый квартал, полугодие, девять месяцев и год.

А вот в раздел 2 за соответствующий отчетный период вписываются только те операции, которые были произведены в течение последних трех месяцев данного периода. Остается открытым вопрос, как поступить, если операция была начата в одном, а закончена в другом периоде? По мнению специалистов, ее стоит отразить в периоде завершения.

Рассмотрим подробнее некоторые правила заполнения строк:

- Заполняя строку 100, учитываем положения статьи 223 Налогового кодекса.

- Заполняя строку 110, обращаем внимание на пункт 4 статьи 226 и пункт 7 статьи 226.1 Налогового кодекса.

- Заполняя строку 120, отталкиваемся от положений пункта 6 статьи 226 и пункта 9 статьи 226.1 Налогового кодекса.

- Данные строки 030 «Сумма налоговых вычетов» согласовываем со значениями кодов видов вычетов налогоплательщика, утвержденными приказом ФНС от 10.09.15 № ММВ-7-11/387@.

Зарплата и сроки

Если внимательно вчитаться в пункт 2 статьи 223 Налогового кодекса, можно найти в нем дату фактического получения дохода в виде зарплаты. Согласно документу, это последний день месяца, за который был начислен обсуждаемый доход. Напомним, что в обязанности налоговых агентов входит удержание суммы налога из доходов налогоплательщика при их выплате. Последним днем перечисления налога является дата, следующая за днем выплаты зарплаты.

Что касается выплаты больничных и отпускных, то в данном случае налог на доходы физических лиц перечисляется до последнего числа месяца, в котором данные выплаты производились.

Дела прошлогодние

Во многих компаниях существует практика выплаты декабрьской зарплаты сотрудникам не до новогодних праздников, а уже непосредственно после «новогодних каникул», то есть примерно после 10-го числа. Точнее можно сказать только после того, как график официально нерабочих дней будет заранее утвержден на государственном уровне.

Так что же делать в случае, если декабрьская заработная плата выплачивается после 12 января? И как отразить этот момент в расчете 6-НДФЛ?

Советуем помнить, что в раздел 1 расчета за I квартал сумма удержанного и перечисленного НДФЛ в данном случае не включается.

Как операция отражается в разделе 2 (на примере расчета 2015-2016 годов):

- В строке 100 «Дата фактического получения дохода» указывается 31.12.2015.

Источник: https://www.audit-it.ru/articles/account/reporting/a3/862119.html

Как заполнить? | 6-НДФЛ | СБИС Электронная отчетность и документооборот

Строки «ИНН» и «КПП» в каждом разделе расчета указываются автоматически из карточки регистрации клиента в системе «СБИС». Порядковый номер страницы также заполняется автоматически.

Титульный лист

В титульном листе налоговым агентом заполняются все реквизиты, кроме раздела «Заполняется работником налогового органа».

При заполнении показателя «Номер корректировки» в первичном расчете автоматически проставляется «0», в уточненном за соответствующий период необходимо указать номер корректировки (например, «1», «2» и т. д.).

Поле «Период представления (код)» заполняется в соответствии с кодами, приведенными в справочнике. Например, при сдаче отчета за I квартал указывается код «21», за полугодие – «31» и т.д.

В поле «Налоговый период (год)» автоматически указывается год, за налоговый период которого представлен расчет.

При заполнении поля «Представляется в налоговый орган (код)» отражается код налогового органа, в который представляется расчет. Он выбирается из справочника. По умолчанию в поле автоматически проставляется код, который был указан при регистрации клиента в системе.

В поле «По месту нахождения (учета) (код)» выбирается код места представления расчета налоговым агентом из соответствующего справочника. Так, агенты, являющиеся обычными организациями, выбирают код «214», крупнейшими налогоплательщиками – «213», ИП – «120» и т.д.

При заполнении поля «Налоговый агент» отражается краткое наименование организации в соответствии с учредительными документами, а если такого нет – полное наименование. Предприниматели, адвокаты, нотариусы указывают полностью (без сокращений) фамилию, имя, отчество (при наличии).

Внимание! Поля «Форма реорганизации (ликвидация) (код)» и «ИНН/КПП реорганизованной организации» заполняют только те организации, которые в отчетном периоде реорганизуются или ликвидируются.

В поле «Код по ОКТМО» указывается ОКТМО муниципального образования. Данный код выбирается из соответствующего классификатора. Узнать свой код ОКТМО можно с помощью электронных сервисов ФНС «Узнай ОКТМО» или «Федеральная информационная адресная система» (http://nalog.ru, раздел «Все сервисы»).

Внимание! Расчет 6-НДФЛ заполняется отдельно по каждому ОКТМО.

При заполнении показателя «Номер контактного телефона» автоматически отражается номер телефона налогового агента, указанный при регистрации.

При заполнении показателя «На ____ страницах» указывается количество страниц, на которых составлен расчет. Значение поля заполняется автоматически и пересчитывается при изменении состава расчета (добавлении/удалении разделов).

При заполнении показателя «с приложением подтверждающих документов или их копий на ___ листах» отражается количество листов подтверждающих документов и (или) их копий (при их наличии), например, оригинал (или заверенная копия) доверенности, подтверждающей полномочия представителя налогового агента (если расчет подает представитель налогового агента).

титульного листа «Достоверность и полноту сведений подтверждаю:» отражается:

- Руководитель — если документ представлен налоговым агентом,

- Уполномоченный представитель — если документ подается представителем налогового агента. При этом указывается наименование представителя и документа, подтверждающего его полномочия.

Внимание! Чтобы сменить подписанта в отчете, необходимо перейти на вкладку «Реквизиты» и указать необходимые сведения.

Также на титульном листе, в поле «Достоверность и полноту сведений подтверждаю» автоматически указывается дата.

Раздел 1. Обобщенные показатели

1 указываются общие суммы начисленного дохода, исчисленного и удержанного налога.

Внимание! Если налоговый агент выплачивал физическим лицам доходы, облагаемые по разным ставкам налога, то строки 010 – 050 заполняются отдельно для каждой ставки. При этом строки 060 – 090 являются итоговыми по всем ставкам.

В строке 010 указывается соответствующая ставка налога.

По строке 020 отражается общая сумма дохода, начисленная физическим лицам нарастающим итогом с начала налогового периода.

Если налоговый агент начислял физическим лицам доходы в виде дивидендов, то они указываются в строке 025.

По строке 030 отражается нарастающим итогом общая сумма налоговых вычетов, уменьшающих налогооблагаемый доход, указанный в строке 020.

По строке 040 отражается сумма исчисленного налога нарастающим итогом с начала года, которая определяется как общий итог сумм НДФЛ, начисленных с доходов всех сотрудников.

По строке 045 отражается сумма исчисленного налога с дивидендов.

Внимание! Налог с дивидендов рассчитывается по налогоплательщику отдельно при каждой выплате дохода, а не нарастающим итогом.

В строке 050 указывается сумма фиксированных авансовых платежей, которые заплатил иностранец при получении патента. На эту сумму налоговый агент может уменьшить сумму исчисленного налога при наличии соответствующих документов (заявление от сотрудника, уведомление из ИФНС, квитанции об уплате фиксированных платежей).

По строке 060 отражается количество человек, которые получали доход в течение соответствующего периода.

Внимание! В случае увольнения и приема на работу в течение одного налогового периода одного и того же физического лица, его считают только один раз.

По строке 070 указывается сумма удержанного налога, исчисленная нарастающим итогом с начала налогового периода.

Внимание! Если налоговый агент отражал данные по авансам в строке 050, то сумма налога в строке 070 должна указываться за вычетом этих авансов.

По строке 080 отражается сумма налога, не удержанная налоговым агентом. Это налог, который организация не сможет удержать до конца года, и который по окончании календарного года будет отражаться в справках 2-НДФЛ с признаком «2». Если же организация до конца года сможет удержать его, то такой налог в этой строке не показывается (письмо ФНС России от 14.06.2016 № БС-3-11/2657@).

По строке 090 указывается сумма налога, возвращенная налоговым агентом (например, в случае излишнего удержания налога из доходов работника).

Раздел 2. Даты и суммы фактически полученных доходов и удержанного налога на доходы физически лиц

2 указывают даты получения и удержания налога, а также предельный срок, установленный для перечисления налога в бюджет. Чтобы правильно заполнить раздел, необходимо распределить общий доход за последние 3 месяца отчетного периода по датам выплаты, удержания и срокам перечисления налога.

По строке 100 указывается фактическая дата получения дохода, отраженного в строке 130.

Внимание! Год фактического получения дохода, отражаемый в дате по строке 100, может быть равен предыдущему году в случае начисления дохода в прошлом году, а получения в текущем.

По строке 110 указывается дата удержания налога с суммы фактически полученных доходов, отраженных по строке 130.

Внимание! Дата удержания налога в строке 110 должна быть более ранней, чем срок перечисления налога, указанный по строке 120.

По строке 120 указывается дата, не позднее которой должна быть перечислена сумма налога.

Внимание! Если срок перечисления налога, отражаемый по строке 120, выпадает на выходной или праздничный день, то указывается ближайший следующий за ним рабочий день.

По строке 130 указывается общая сумма фактически полученного дохода на дату, отраженную в строке 100.

Внимание! Сумма фактически полученного дохода указывается без уменьшения на суммы удержанного налога (письмо ФНС России от 14.06.2016 № БС-3-11/2657@).

По строке 140 указывается сумма удержанного агентом налога в срок, отраженный по строке 110.

Внимание! Если различные виды доходов фактически получены одной датой, но имеют различные сроки перечисления налога, то строки 100 — 140 заполняются по каждому сроку перечисления налога отдельно.

и разъяснения

Нет, не нужно, т.к. расчет сдают только налоговые агенты. А если организация или ИП не начисляли и не выплачивали доходов физическим лицам, не перечисляли налог в бюджет, то они не признаются налоговыми агентами (письма ФНС России от 23.03.2016 № БС-4-11/4901, 04.05 2016 № БС-4-11/7928@).

Если организация или ИП не сдадут расчет 6-НДФЛ, то налоговый орган может заблокировать расчетный счет и выписать штраф 1000 руб. Чтобы обезопасить себя от претензий со стороны налоговых органов, можно направить письмо о том, что организация или ИП не являются налоговыми агентами.

Какие операции отражаются в разделе 2 расчета?

Отражаются только те операции, которые произведены за последние три месяца текущего отчетного периода (письмо ФНС России от 27.04.2016 № БС-4-11/7663). Например, при сдаче расчета за полугодие 2019 г. в разделе 1 приводятся данные за период с 1 января по 30 июня 2019 г., а в разделе 2 – с 1 апреля по 30 июня 2019 г.

Как заполнить строки 100-120 раздела 2 расчета?

| Зарплата, премии и доплаты |

Источник: https://sbis.ru/formats/docFormatCard/112320/help

Зарплата в 6-НДФЛ: как отразить — Контур.Бухгалтерия

6-НДФЛ считается простым квартальным отчетом — включает только два раздела. Однако разнообразие ситуаций, в которых налоговые агенты удерживают и перечисляют налоги, порождает вопросы по заполнению отчета. Остановимся на одном из них: «Как отображается зарплата в 6-НДФЛ исходя из порядка выплаты?» Вопрос многогранный, поэтому обо всем по порядку.

Кто, куда и когда сдает отчет

НК РФ закрепляет обязанность по заполнению и отправке в ФНС по месту регистрации отчета 6-НДФЛ за налоговыми агентами — организациями и предпринимателями, которые делают выплаты физлицам в рамках трудовых отношений и по договорам ГПХ. Если платежей физлицам в отчетном периоде не было, «нулевую» форму отчета сдавать не нужно (ст. 24, 226, 230 НК РФ).

Форма 6-НДФЛ и порядок ее заполнения утверждены приказом ФНС РФ от 14.10.2015 № ММВ-7-11/450@.

В ФНС отчет представляется по ТКС или на бумаге. Налоговые агенты, выплачивающие доходы 25 и более физлицам, должны отправлять расчет в электронном виде, в остальных ситуациях допускается бумажная форма.

Расчет представляется до конца месяца, идущего за отчетным кварталом. Исключение — годовой отчет, срок сдачи которого установлен по 1 апреля идущего за отчетным года.

Общие требования к заполнению отчета

Отчет 6-НДФЛ включает:

Титульный лист — содержит реквизиты налогового агента, ИФНС — получателя расчета, а также номер расчета и период, за который он представляется.

Первый раздел — отражает по всем физлицам общую величину:

- доходов (по строке 020), в т.ч. дивидендов (по строке 025);

- налоговых вычетов (по строке 030);

- налогов (по строке 040), в т.ч. с дивидендов (по строке 045);

- фиксированных авансов по налогу с доходов иностранцев (по строке 050).

Этот раздел заполняется на каждую ставку подоходного налога в отдельности (строка 010) – 13, 15, 30 или 35 процентов. Строки 060-090 — количество получивших доход физлиц, удержанный и неудержанный налог, возвращенный налог — заполняются по всей организации, поэтому их значения указываются только на первом листе.

Второй раздел — включает все облагаемые налогом доходы (зарплата, больничные, отпускные, премии и т.д.), выплаченные за отчетный период. В этом разделе расшифровывается по датам получение дохода, удержание налога и перечисление его в бюджет. Рассмотрим заполнение раздела построчно на примере заработной платы.

Строка 100 — дата, когда доход фактически получен. При выплате зарплаты указывается последний день месяца.

Строка 110 — дата, когда с дохода удерживается налог. По НК РФ налог нужно удержать в день выплаты дохода, т.е. в день, когда физическое лицо фактически получило деньги. Например, если выплата за июль произведена 5 августа, то налог удерживается 5 августа.

Строка 120 — дата, когда удержанный налог должен перечисляться налоговым агентом в бюджет. По общему правилу — не позднее дня, следующего за днем выплаты зарплаты.

Строки 130 и 140 — сумма дохода и удержанный с него налог соответственно.

Разберем на конкретных примерах, как отражается зарплата в 6-НДФЛ.

Как отразить зарплату в 6-НДФЛ

По ТК РФ работодатели должны оплачивать труд своих работников минимум дважды в месяц. Конкретные сроки выплат устанавливаются в трудовых договорах, коллективных соглашениях и иных локальных документах. От даты признания дохода зависит заполнение расчета по налогу на доходы физических лиц.

Переходящий доход

Если расчет с сотрудниками производится в месяце, следующем за месяцем начисления, то выплаченные суммы нужно отражать в 6-НДФЛ в особом порядке. Например, зарплату за июнь выплачивают в июле. В этой ситуации заработная плата отразится в отчете за полугодие в первом разделе, а в отчете за 9 месяцев — во втором разделе.

Пример 1. В компании ООО «Зевс» в январе-июне 2019 года работало 15 человек. За рассматриваемый период работникам начислялся только оклад. Коллективным соглашением установлено, что выплаты производятся 5 и 20 числа месяца.

Начисления в ООО «Зевс» за январь-июнь 2019 года:

- начислено дохода — 3 100 000 рублей;

- предоставленные налоговые вычеты — 81 200 рублей;

- исчисленный налог — 392 444 рублей — (3 100 000 — 81 200) × 13%;

- налог за июнь 2019 г. — 36 520 рублей.

В отчете за полугодие начисленный доход (3 100 000) указывается по строке 020, предоставленные работникам вычеты (81 200) – по строке 030, исчисленный налог (392 444) – по строке 040. Далее по строке 060 отражается число работников, которым организация начислила доход (15), по строке 070 — удержанный налог с зарплаты за январь — май (355 924), доход за июнь не включается, так как его выплатят только в июле и тогда же удержат налог.

Первый раздел расчета 6-НДФЛ ООО «Зевс» за полугодие 2019:

Рассмотрим, как ООО «Зевс» отразит в отчете декабрьскую зарплату 2019 года.

Источник: https://www.b-kontur.ru/enquiry/498-zarplata-v-6-ndfl

Заполнение 6-НДФЛ: пошаговая инструкция

Наша организация — крупнейший налогоплательщик с разветвленной филиальной сетью. Куда нам сдавать расчет по сотрудникам филиалов?

Налоговые агенты должны ежеквартально представлять расчет по форме 6-НДФЛ в налоговые органы по месту своего учета (Приказ ФНС от 14.10.2015 № ММВ-7-11/450@).

При этом, как и в случае с формой 2-НДФЛ, для некоторых категорий налоговых агентов введены отдельные правила определения налоговой инспекции, в которую нужно представить расчет. Однако абз. 3 п. 2 ст.

230 НК РФ, который посвящен крупнейшим налогоплательщикам, сформулирован крайне неоднозначно. Из него не ясно, в какой налоговый орган должны отчитываться по форме 6-НДФЛ представители данной категории.

Специалисты ФНС России указали в письмах от 25.02.2016 № БС-4-11/3058@ и от 02.03.2016 № БС-4-11/3460@, что крупнейшие налогоплательщики могут сдавать все расчеты в налоговый орган по месту регистрации в качестве крупнейшего. А могут поступить и как обычные налоговые агенты — подать расчеты в отношении работников филиалов в инспекции по месту учета этих подразделений.

Я предприниматель, одновременно работаю на УСН и ЕНВД. Куда сдавать расчет в отношении наемных сотрудников?

Как и крупнейшие налогоплательщики, предприниматели, совмещающие ЕНВД или патентную систему с другими режимами обложения, стали заложниками толкования НК РФ. Так, согласно абз. 5 п. 2 ст.

230 НК РФ налоговые агенты — индивидуальные предприниматели, которые состоят в налоговом органе на учете по месту деятельности в связи с применением ЕНВД и (или) патентной системы налогообложения, представляют расчет по своим наемным работникам в налоговый орган по месту своего учета в связи с осуществлением такой деятельности. О каких именно расчетах идет речь — только по деятельности, переведенной на ЕНВД (ПСН), или по всем доходам, — не уточняется.

Если буквально толковать НК РФ, то выходит, что предприниматель должен представлять 6-НДФЛ в отношении всех наемных работников (занятых как в деятельности, облагаемой в рамках ОСНО либо УСН, так и в деятельности, облагаемой в рамках ЕНВД/патента) в налоговый орган по месту учета в качестве плательщика ЕНВД (ПСН).

Однако Минфин толкует эту норму иначе: по месту регистрации «вмененщика» подается только расчет в отношении выплат наемным работникам, нанятым в целях осуществления такой деятельности.

А по отношению к выплатам работникам, нанятым в целях осуществления деятельности, облагаемой в рамках иных режимов налогообложения либо занятых в нескольких видах деятельности одновременно, действуют общие правила, и расчет сдается по месту жительства предпринимателя (письмо Минфина от 08.04.2016 № 03-04-05/20162).

Однако из формулировки п. 2 ст. 230 НК РФ такой вывод не следует, а п. 7 ст. 3 Кодекса требует толковать противоречия и неясности Кодекса в пользу налогоплательщика. Так что, на наш взгляд, наказать предпринимателя, представившего 6-НДФЛ по выплатам всем сотрудникам в ИФНС по месту учета «вмененной» (патентной) деятельности, нельзя.

Доход в натуральной форме

Бывшему работнику — пенсионеру 15 ноября к юбилею вручен ценный подарок. НДФЛ не был и не будет удержан. Как это отразить в расчете?

Дата фактического получения дохода в натуральной форме — день передачи доходов. НДФЛ налоговые агенты исчисляют как обычно — на дату фактического получения дохода. Удержать же исчисленный налог агент должен за счет любых доходов, которые он выплачивает физлицу в денежной форме. Поскольку других доходов физлицу в налоговом периоде не выплачивали, то удержать налог невозможно.

В расчете за год в разделе 1 следует показать:

- стоимость подарка по строке 020;

- вычет в размере не подлежащей обложению стоимости подарка (4 000 рублей) по строке 030;

- величину исчисленного НДФЛ — по строке 040

- и её же по строке 080, поскольку налог не удержан до конца года.

В заполнении раздела 2 есть нюанс. Если НДФЛ невозможно удержать, когда неденежные доходы выдаются физлицам, не являющимся сотрудниками, то налоговый агент не может заполнить строки 110, 120, 140. Поэтому когда налогоплательщик получает доход в натуральной форме и нет даты удержания и срока перечисления НДФЛ, при заполнении строк 110 и 120 раздела 2 расчета 6-НДФЛ допускается проставлять нули — «00.00.0000» (Письмо ФНС от 09.08.2016 № ГД-3-11/3605@).

Блок по ценному подарку в разделе 2 можно заполнить так:

- по строке 100 — 15.11.2016;

- по строке 110 — 00.00.0000;

- по строке 120 — 00.00.0000;

- по строке 130 — стоимость подарка;

- по строке 140 — 0 руб.

Не забывайте, что если в течение налогового периода невозможно удержать у налогоплательщика исчисленную сумму налога, налоговый агент обязан не позднее 1 марта года следующего года письменно сообщить налогоплательщику и налоговому органу по месту своего учета о невозможности удержать налог, о суммах дохода, с которого не удержан налог, и сумме неудержанного налога (п.5 статьи 226 НК). Это справка 2-НДФЛ с признаком 2.

Выплаты в следующем отчетном периоде

Зарплата за июнь будет выплачиваться 5 июля. Как правильно заполнить расчет? Можно ли эти выплаты полностью отразить в расчете за полугодие?

Если зарплата за март 2016 года выплачивается в апреле, то данная операция отражается в разделе 1 расчета по форме 6-НДФЛ за первый квартал 2016 года (письмо ФНС России от 18.03.2016 № БС-4-11/4538@). Аналогичный подход применим и в отношении зарплаты за июнь, которая выплачивается в июле. Операция отражается в разделе 1 расчета за полугодие так:

- по строке 020 — сумма начисленной зарплаты;

- по строке 040 — сумма исчисленного налога по зарплате, при этом она не указывается по строке 070, так как удержать налог налоговый агент обязан при фактической выдаче (перечислении) денег налогоплательщику (согласно п. 4 ст. 226 НК РФ).

Если отразить сумму исчисленного НДФЛ по зарплате за июнь в строке 070 расчета за полугодие, данные будут некорректны, а это может повлечь штраф по ст. 126.1 НК РФ. Если зарплата выплачивается 5 июля, то и обязанность по удержанию налога по зарплате за июнь возникнет только 5 июля. Это нужно будет отразить в разделе 1 расчета 6-НДФЛ за 9 месяцев по строке 070.

В строку 080 расчета за полугодие этот НДФЛ, удержанный в июле за июнь, тоже не попадает. Это противоречит п. 3.3 Порядка заполнения расчета.

Ситуация с заполнением раздела 2 аналогичная. В соответствии с п. 4.2 Порядка заполнения расчета, по строке 110 указывается дата удержания налога с суммы фактически полученных доходов, отраженных по строке 130. Получается, что в июне корректно заполнить эту строку невозможно, так как налог не удержан. Операцию надо будет отразить в разделе 2 расчета за 9 месяцев, то есть при непосредственной выплате зарплаты:

- по строке 100 — 30.06.2016 (так как дата фактического получения дохода по зарплате определена п. 2 ст. 223 НК РФ);

Источник: https://kontur.ru/articles/4239

Заполнение 6-НДФЛ

Заполнение 6-НДФЛ: порядок действия и ответы на популярные вопросы

Вопросы, рассмотренные в материале:

- Зачем нужно заполнять 6-НДФЛ

- Как заполнить 6-НДФЛ

- Какие штрафы предусмотрены за неправильное заполнение 6-НДФЛ

- Какие ошибки часто допускают при заполнении 6-НДФЛ

Одной из обязанностей работодателей является заполнение и сдача отчета по налогу с доходов физических лиц. Для отчета придумали две формы – 6-НДФЛ и 2-НДФЛ. Если первую сдают раз в квартал, то вторую раз в год. 6-НДФЛ является одной из самых сложных в заполнении деклараций. У налоговых агентов часто возникают вопросы по порядку внесения в нее данных. В данной статье мы рассмотрим самые популярные вопросы, возникающие при заполнении этой формы, и постараемся ответить на них.

Зачем нужна форма 6-НДФЛ

Подоходный налог удерживается не только с оплаты труда, но и других доходов, полученных от работодателя.

К таким можно отнести:

- доходы, полученные по гражданско-правовым договорам (сделки с имуществом, выполнение работ, оказание услуг);

- доходы от акций (дивиденды);

- беспроцентные займы;

- подарки, полученные в течение года, общая стоимость которых больше 4 000 рублей.

Заполнять эту форму нужно, даже если физическое лицо получило от вас доход всего лишь один раз за год.

Заполнение 6-НДФЛ предполагает объединение информации по всем физическим лицам, получившим доход. По каждому человеку в отдельности сдается другой отчет – 2-НДФЛ.

Сроки сдачи этой декларации:

- за 1 квартал — до 30 апреля;

- за полгода — до 31 июля;

- за 9 месяцев — до 31 октября;

- за год — до 1 апреля года, следующего за отчетным.

Если физическое лицо получило от вас доход первый раз в 3 квартале, то информацию о нем нужно заполнить в отчете за год.

Пример: Алена — индивидуальный предприниматель, у нее нет сотрудников в штате, она работает одна. В мае она заключила договор гражданско-правового характера с программистом, который создал сайт для компании Алены и получил вознаграждение в размере 10 000 рублей. Алена должна будет заплатить подоходный налог государству и сдать отчет 6-НДФЛ за полгода, 9 месяцев и год.

В письме ФНС от 23.03.2016 № БС-4-11/4901 сообщается, что эту форму заполнять не нужно в том случае, если в течение отчетного года не было произведено ни одной выплаты физическим лицам. Налоговым агентом считается налогоплательщик, который выплачивает доход в пользу физических лиц, что обязывает его отчитываться по форме 6-НДФЛ.

Также нужно обратить внимание на общие требования заполнения данной декларации. Если вы сдаете отчет на бумажном носителе, то каждый лист нужно печатать отдельно, двусторонняя печать запрещена. Заполнять поля нужно, начиная с крайней левой ячейки, слева направо. Чернила для заполнения могут быть черного, синего или фиолетового цвета. В незаполненные ячейки обязательно нужно ставить прочерки, а в тех ячейках, в которых должна стоять сумма, но ее нет, нужно проставлять нули.

Представить отчет на бумажном носителе имеют право те субъекты бизнеса, штат сотрудников которых не превышает 25 человек. В этом случае вам придется заполнить его, распечатать в двух экземплярах и передать лично налоговому инспектору. Второй экземпляр формы распечатывают для того, чтобы инспектор поставил на нем отметку о приеме.

Если число наемных работников 26 человек и более, то предприятие или ИП обязан применять электронный документооборот. Заполнив компьютерную форму, нужно будет ее подписать при помощи ЭЦП. Чтобы использовать данный способ, необходимо соответствующее программное обеспечение либо спецоператор.

Порядок заполнения 6-НДФЛ

Хотя этой формой пользуются с 2015 года, заполнение 6-НДФЛ в 2019 году все равно кажется не до конца понятным и вызывает много вопросов у работодателей и бухгалтеров. Также необходимо учитывать все изменения и поправки, внесенные ФНС.

Документ состоит из двух страниц и следующих разделов:

- Титульный лист.

- Раздел 1. Заполняется общими сведениями, которые нужно вносить нарастающим итогом.

- Раздел 2. Заполняется данными, в которых содержится информация за конкретный период, без учета предыдущих.

Главный документ, на который стоит опираться, готовя декларацию, – приказ ФНС России от 14.10.2015 № ММВ-7-11/450@. Чтобы разъяснить подробнее, как оформить декларацию, рассмотрим пример заполнения 6-НДФЛ с подробной инструкцией.

Титульный лист и его заполнение

Шаг 1. ИНН и КПП

Нужно заполнить соответствующие поля данными об ИНН и КПП. КПП заполняют только организации, ИП этого не делают.

Шаг 2. Номер корректировки

Подразумевает собой количество изменений (корректировок) в отчетах, предоставленных в ФНС. Если форма сдается впервые, то в этой строке ставим 000. Если подается уточненный вариант, то ставим номер по порядку 001, 002, 003 и т. д. в соответствии с количеством корректировок.

Шаг 3. Период представления

В этой строчке указываем код квартала, за который отчитываемся:

- 21 – код 1-го квартала;

- 31 – код полугодия;

- 33 – код 9 месяцев;

- 34 – годовой код.

При реорганизации (ликвидации) предприятия нужно указать коды 51, 52, 53 и 90 соответственно. Они приведены в Приложении 1 к Порядку заполнения, утвержденному Приказом ФНС России от 14.10.2015 № ММВ-7-11/450@ (ред. от 17.01.2018).

Шаг 4. Налоговый период

Указывается год, к которому относится отчетный период. Например, если отчитываемся за 1 квартал, полугодие, 9 месяцев и год 2019 года, то в это поле ставим соответствующие цифры – 2019.

Шаг 5. Код налоговой службы

В этой строке указывается четырехзначный код той налоговой службы, куда будет сдаваться 6-НДФЛ, в нем:

- первые 2 цифры означают номер региона;

- вторые 2 цифры – это код самой налоговой инспекции.

ООО должны предоставить расчет в налоговую службу по местонахождению организации, а ИП в ту налоговую, которая находится по месту жительства предпринимателя, либо по месту работы.

Графа «По месту нахождения (учета) (код)» заполняется в соответствии с Приложением 2 к Порядку заполнения, утвержденному Приказом ФНС России от 14.10.2015 № ММВ-7-11/450@ (ред. от 17.01.2018). Данный код помогает установить, какая именно организация сдает 6-НДФЛ.

Чаще всего встречаются следующие коды для организаций:

- 214 – по месту учета организации, не являющейся крупнейшим налогоплательщиком;

- 220 – по местонахождению обособленного подразделения;

- 212 – указывают крупнейшие налогоплательщики.

Индивидуальные предприниматели указывают код:

- 120 – по месту жительства;

- 320 – по месту осуществления деятельности.

Шаг 6. Налоговый агент

В этой строке указывается наименование налогоплательщика, то есть краткое или полное название организации.

Шаг 7. Код ОКТМО и номер контактного телефона

Здесь нужно указать код муниципального образования, на территории которого расположена и зарегистрирована организация или ее филиал. Если физическое лицо получает денежные средства как от филиала, так и от головной организации, то 6-НДФЛ заполняется дважды и с разным кодом ОКТМО.

Заполнение Раздела 1

Раздел 1 «Обобщенные показатели» заполняется нарастающим итогом с начала года, включая разные ставки НДФЛ.

В этом разделе содержится информация как по каждой ставке, так и общие суммарные данные.

Отдельно по каждой ставке:

- величина ставки налога;

- суммы начисленного дохода (сюда не попадают доходы, не подлежащие обложению НДФЛ, например компенсационные выплаты, ежемесячные выплаты в связи с рождением (усыновлением) ребенка и т. д., материальная помощь, не превышающая 4000 рублей, единовременное пособие при появлении первого ребенка до 50 000 рублей);

- суммы налоговых вычетов;

- суммы НДФЛ.

Сведения по всем ставкам:

- количество людей, получивших доход;

- суммы начисленного и удержанного подоходного налога;

- неудержанные суммы НДФЛ;

- суммы вычетов.

Ставки НДФЛ в 2019 году остались такими же и составляют 13 %, 15 %, 30 %, 35 %.

Ниже приводится инструкция по заполнению раздела 1 6-НДФЛ, где рассмотрена каждая строка в отдельности.

Блок 1. Данные по каждой ставке НДФЛ

Шаг 1. Строка 010. Налоговая ставка

В качестве примера возьмем широко используемую ставку НДФЛ 13 %. В строке 010 нужно указать величину процентной ставки. Если используются разные ставки, то для каждой ставки заполняется свой блок строк 020–050. Блок «Итого по всем ставкам» заполняется однократно на первой странице, на следующих страницах в этих строках нужно проставить нули. Этот блок включает строки 060–090.

Шаг 2. Строка 020. Сумма начисленных доходов

Эту строку нужно заполнить сведениями обо всех налогооблагаемых доходах, которые считаются нарастающим итогом с начала года. Дивиденды указываются в этой строке, а также в строке 025. Сюда не нужно включать те доходы, которые полностью не подлежат обложению НДФЛ.

Важно!

Источник: https://kbdp.ru/news/zapolnenie-6-ndfl/

110 строка 6 НДФЛ: порядок заполнения

В очередном 2019 году декларацию по НДФЛ формируют и сдают в фискальные органы ежеквартально. Несмотря на это, вопросы по заполнению второй части отчета остаются по-прежнему. Теория оформления понятна, но в практике встречаются ситуации, которые вызывают затруднение при отражении сведений. Рассмотрим в обзоре, как правильно отразить дату удержанного подоходного налога по строке 110 в декларации 6 НДФЛ.

Нормативная база

Согласно общим правилам формирования декларации, по строке 110 указывают число, когда подоходный налог удержали с выплаченной прибыли.

Подробное заполнение строки разъяснено в следующих регламентах:

- БС 4-11-3058от 25 февраля 2016;

- статья 226 пункт 4 НК.

Дата удержания налога в прямой зависимости от вида выплаченной прибыли. Подоходный налог удерживают только в момент перечисления (выплаты, передачи) вознаграждения. Причем это не зависит, в денежной или натуральной форме его получили.

Даты по графам 100 и 110 чаще одинаковые. И ошибки не будет, если они не совпадут.

Общие правила заполнения строки 110

Налоговые агенты удерживают НДФЛ в момент выплаты вознаграждений. Субъекты хозяйствования не вправе выплачивать подоходный налог из собственных источников.

Если такой факт обнаружат налоговики при проверке, к организации применят штрафные санкции. День, когда НДФЛ удержали и передали в казну не раньше, чем перечисленные вознаграждения.

- В строке 110 6 НДФЛ указывают число, когда выплату прибыли произвели по ведомости. Не имеет значения, выплачивалась ли из кассы юр лица или прибыль переведена через банк;

- суммарное выражение отражают в строке 130;

- в поле 140 указывают сумму НДФЛ, которую удержали к каждому числу, отраженному в поле 110 формы 6;

- в поле 120 указывают срок передачи подоходного налога в казну.

В таблице отражен порядок удержания подоходного налога с доходов.

Важно! Числа в 6 НДФЛ, отраженные в строках 110 и 120 не совпадают! Эти поля несут разную смысловую нагрузку. Даже если подоходный налог удержан и перечислен в казну одновременно с выплатой вознаграждения, в поле 120 ставят дату, регламентированную законодательно. При проверке отчета, налоговики увидят и сравнят даты с карточкой расчетов.

Особенности заполнения строки 110

Работодатель перечисляет заработную плату раньше положенного срока, например, если день выплаты приходится на выходной (праздничный) день. Это не противоречит трудовому кодексу.

При заполнении декларации помните, что формирование первой части выполняется нарастающим итогом с начала года. Сведения во второй части формируют только за отчетный квартал. Блок полей 100-140 заполняют для каждой даты перечисления дохода.

Группируют информацию по строкам 100-140 только в том случае, когда идет совпадение по трем датам:

- 100 – дата получения дохода физ. лицами;

- 110 – день удержания НДФЛ;

- 120 – срок перечисления подоходного налога, установленный законодательно.

При несовпадении хотя бы одной даты для дохода формируют отдельный блок строк 100-140.

Что указывать в строке 110, если зарплата выдана заранее

Выплата прибыли досрочно с одновременным удержанием подоходного налога часто вызывает затруднения при заполнении строки 110, если это касается отражения вознаграждения за декабрь.

Одни работодатели выплачивают заработок перед праздником, другие вместе с годовой премией. Рассмотрим, как отразить в отчете зарплату, выданную заранее.

В этом случае в первой части годовой декларации укажите:

- 20 – начисленное вознаграждение за декабрь;

- 40 – исчисленный налог с декабрьской выплаты;

- 70–удержанные суммы подоходного налога с заработной платы за декабрь. Дата удержания – 31.12.2018 г.

Источник: https://ndflexpert.ru/6/6-ndfl-stroka-110.html