6-НДФЛ в 1С:ЗУП — Audit-it.ru

Игорь Бронников, системный инженер отдела интенсивного роста компании «ГЭНДАЛЬФ»

Материалы газеты «Прогрессивный бухгалтер», апрель 2019 г.

Тем, кто впервые готовит отчет по форме 6-НДФЛ, пригодится подробная инструкция, как сделать это в программе «1С:Зарплата и управление персоналом 8», ред. 3.

Заполнение титульного листа 6-НДФЛ

Чтобы создать в программе «1С:Зарплата и управление персоналом 8», ред. 3, регламентированный отчет 6-НДФЛ, нам потребуется перейти в раздел »Отчетность, справки» – «1С-Отчетность» –«Создать» – «Виды отчетов» и выбрать в разделе «Отчетность по физлицам» – «6-НДФЛ».

Начнем с титульного раздела этого отчета. Здесь заполняются поля с запретом на редактирование, такие как: «ИНН», «КПП», «Период представления (код)», «Налоговый период (год)», и полей с возможностью редактирования, они подсвечены желтым цветом: «Номер корректировки», «Предоставляется в налоговый орган (код)», «по месту нахождения (учета) (код)», «Код по ОКТМО».

Данные для этого раздела берутся программой из справочника «Организации» (раздел «Настройка» – «Предприятие» – «Организации»).

Если ячейки с какими-либо сведениями о налоговом агенте не заполнены и их невозможно заполнить вручную (ячейки, невыделенные желтым цветом), это означает, что в базе не введены соответствующие данные. Тогда следует добавить нужные сведения в справочники, а в отчете в правом верхнем углу нажать на кнопку «Еще» – «Обновить».

Отдельно стоит выделить поле «Дата подписи», в котором указывается дата подписи отчета (по умолчанию это текущая дата компьютера).

Если на дату заполнение отчета остался неудержанный налог, то программа подтянет эту сумму в строку 080 раздела 1 6-НДФЛ.

Заполнение раздела 1 формы 6-НДФЛ

В этом разделе указывается обобщенные по всем физлицам суммы начисленного дохода, исчисленного и удержанного налога нарастающим итогом с начала налогового периода по соответствующей налоговой ставке.

Если у нас есть выплаты физическим лицам в налоговом периоде, облагаемые по разным ставкам, то раздел 1 программа заполнит для каждой из ставок налога.

1 указывается:

- В строке 010 – ставка налога. Кликнув на ячейку, мы можем выбрать нужную нам ставку;

- В строке 020 – нарастающим итогом отражаются начисленные доходы

В случае если заработная плата либо командировочные начислены были в марте, но выплачены в апреле, то в отчет за I квартал такие доходы сотрудника попадут, т.к. согласно этим видам выплат датой фактического получения дохода является дата начисления (Письмо ФНС РФ от 01.08.2016 № БС-4-11/13984@).

С больничными, отпускными и прочими выплатами ситуация иная. По их видам выплат дата фактического получения дохода – это дата выплаты. По этой причине, если они были начислены в конце марта, однако выплачены в апреле, в отчет за I квартал они никак не войдут, а отразятся в 6-НДФЛ за полугодие.

Проанализировать суммы по НДФЛ помогут регистры записей. Что это такое? По сути, ведение учета в «1С» – это запись документов. Каждый документ имеет результат, например, записывает суммы по начислениям.

Эти результаты можно посмотреть с помощью отчетов, которые могут суммировать результаты по документам и показывать пользователю итог.

Однако документов обычно много, поэтому документы записывают свои результаты («движения») в специальные таблицы – регистры «1С», которые сами суммируют результаты, чтобы отчет просто отобразил заранее посчитанные итоги.

Регистр «1С» – это таблица, такая же, как в Excel, каждый документ пишет в регистр «1С» одну или несколько строк своих движений (результатов) с каким-либо знаком – плюс или минус. Это значит, что итого регистра «1С» изменилось на соответствующее число.

Чтобы открыть регистры записей, отвечающих за отражение сумм НДФЛ, нам потребуется:

Первый вариант: зайти в «Начисления зарплаты и взносов» — «Еще» — «Движение документа». В поле «Выводить только» выбираем два регистра «Расчеты налогоплательщиков с бюджетом по НДФЛ» и «Учет доходов для исчисления НДФЛ».

Второй вариант: «Все функции — «Регистры накопления» — выбираем поочередно «Расчеты налогоплательщиков с бюджетом по НДФЛ» и «Учет доходов для исчисления НДФЛ».

- 1 сумма вычетов по доходам из строки 020 отражается в строке 030. Например, профессиональные, стандартные, имущественные, социальные.

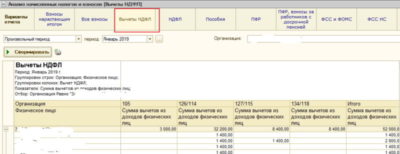

Чтобы узнать, какие вычеты применялись в том или ином месяце и к какому доходу они относятся, нам потребуется отчет «Анализ НДФЛ по месяцам». В нем наглядно продемонстрированы примененные вычеты. Отчет находится в разделе «Налоги и взносы» – «Отчеты по налогу и взносам» – «Анализ НДФЛ по месяцам».

- В строке 040 указывается общая сумма исчисленного НДФЛ по доходам, которые отражены в 020 строчке, за минусом вычетов.

- В строке 050 указывается общая сумма фиксированных авансовых платежей, на которые были уменьшены суммы исчисленного налога.

В раздел 1 можно вручную добавлять или удалять блок строк 010-050. Для добавления еще одного блока нужно кликнуть на ссылку «Добавить строки 010-050», для удаления данного блока, нажмите на красный крестик, расположенный около строки 010.

Кроме строк 020 — 050 в первом разделе еще есть строки 070 — 090. Они заполняются не по дате получения дохода.

Заполнение раздела 2

2 указываются:

- В строке 100 – дата фактического получения доходов, отраженных по строке 130. К примеру, для зарплаты – это последний день месяца, за который она начислена, для других доходов – дата выплаты (рис.8).

- В строке 110 – дата удержания налога. Обычно совпадает со строкой 100.

В программе удержание налога производится при проведении ведомостей («Ведомость в банк», «Ведомость в кассу», «Ведомость перечислений на счета»). Сумма удержанного налога рассчитывается автоматически при заполнении документа на выплату зарплаты и отражается в отдельной колонке табличной части. Дата удержания налога в программе будет отображаться датой документа на выплату. Просмотреть развернутые данные можно с помощью двойного клика мыши на ячейку с суммой удержанного налога.

- В строке 120 указывается дата, не позднее которой должна быть перечислена сумма налога.

Больше всего вопросов, связанные с включением данных в строку 120, связано как раз с выплатой дохода в дни, предшествующие выходным или праздничным. Большинство организаций выдают разные дополнительные выплаты к государственным праздникам, а зарплату — в конце рабочей недели, перед выходными.

Соответственно, здесь работает общая норма ст. 6.1 НК РФ: если выплаты, специально не отмеченные в абз. 2 п. 6. ст. 226 НК, произведены в последний рабочий день перед нерабочими, то крайний срок перечисления НДФЛ в бюджет должен наступить не позднее первого буднего дня после нерабочих. Что и следует отразить в строке 120 в 6-НДФЛ. Если же этот день перейдет на следующий отчетный период, то и вся группа относящихся к нему строк попадет уже в следующий отчет.

Предельный срок перечисления налога, который зависит от того, с каких доходов удержан НДФЛ. В программе при регистрации удержанного налога фиксируется предельный срок перечисления налога.

Согласно контрольным соотношениям (письмо ФНС от 10.03.2016 № БС-4-11/3852@) для показателей формы расчета строка 120 будет сверяться с реальной датой уплаты суммы НДФЛ из строки 140 по данным карточки расчетов с бюджетом налогового агента, которая ведется в налоговом органе на основании данных о поступивших платежах по НДФЛ. Причем сверяться будет не сумма, а дата.

Если дата по строке 120 будет меньше даты уплаты суммы НДФЛ по строке 140, то это может указывать на нарушение срока перечисления удержанной суммы НДФЛ.

В «1С» для анализа нарушения срока уплаты налога можно воспользоваться отчетом «Контроль сроков уплаты НДФЛ» (раздел «Налоги и взносы» – «Отчеты по налогам и взносам»). Отчет показывает суммы удержанного налога не на дату удержания, а на дату крайнего срока перечисления.

Это позволяет сформировать отчет так, чтобы он был похож на оборотно-сальдовую ведомость, и при этом положительное сальдо означало бы просроченный платеж.

- Вся сумма доходов до того, как из нее удержали НДФЛ, указывается в строке 130.

- В строке 140 указывается обобщенная сумма удержанного налога в указанную в строке 110 дату.

Сведения о полученном доходе и удержанном налоге с этих доходов, по которым одновременно совпадают три даты (дата фактического получения дохода, дата удержания налога и срок перечисления налога), суммируются и указываются в одном блоке строк 100 – 140.

Если не совпадает хотя бы одна из дат, то доход и удержанный налог с него отражаются отдельно, то есть создается отдельный блок строк 100– 140. К примеру, в один день были выплачены пособие по временной нетрудоспособности и материальная помощь.

Строки 110 –140 заполняются отдельно в отношении материальной помощи и отдельно в отношении пособия, так как данные виды доходов имеют разные сроки перечисления налога.

В программе с помощью отчета «Проверка разд. 2 6-НДФЛ» (раздел «Налоги и взносы» – «Отчеты по налогам и взносам») можно проверить правильность заполнения раздела 2, сформированного расчета. Отчет проводит проверку по данным учета с разделом 2 и контролирует сроки уплаты налога.

Источник: https://www.audit-it.ru/articles/soft/a116/983390.html

Строка 130 6-НДФЛ: как правильно заполнить сумму дохода

Процесс заполнения и последующей сдачи отчета полон разных сложностей, чаще связанных с неправильным отражением информации. Ведь чаще всего именно ошибки в числах провоцируют излишнее любопытство налогового органа к компании. Некоторые сложности в составлении и отражении определенных чисел имеет и 6-НДФЛ, строка 130.

Каждая присутствующая в 6-НДФЛ строка закодирована и предназначена для отражения особой информации. Таковой является и строка 130, в ней происходит отражение дохода, полученного фактически физ. лицом. Для полного отражения списка доходов выделено 15 ячеек, а также 2 дополнительные, предназначенные для занесения в них суммы в рублях и копейках.

Какие сведения заносятся эту строку?

Отражаются в ней многие виды доходов, начинающихся с зарплаты и заканчивающихся подарками. Правила заполнения 130 строки 6-НДФЛ:

- В строке отображаются все доходы, которые были по факту перечислены физлицу.

- Если доход передается не в рублевой валюте, он обязан быть переведен в рубли. Так как в строке сумма дохода может быть отражена лишь в государственной валюте.

- Обязательное присутствие дополнительной информации, раскрывающей всю сумму дохода вместе с НДФЛ до осуществления самой процедуры ее удержания.

- Вносимый в строку 130 доход имеет привязанность к дате, которая вносится в 100 строку.

Заполнение суммы дохода в 130 строке — что с вычетами и НДФЛ?

Как заполнять в 6-НДФЛ строку 130: с вычетом НДФЛ или без него?

Эта строка предназначена для отображения всех видов доходов физ. лица, а это означает, что туда необходимо заносить полностью все начисляемые суммы дохода. Но, с другой стороны, вычитанная на налог определенная часть дохода не попадает в руки физ. лица, а практически на следующий день отправляется в бюджет. Таким образом, в руки физ. лица приходит доход уже с высчитанным налогом.

В налоговой поясняют так:

В строке 130 следует указывать полную сумму дохода, включая удержанный НДФЛ без учета вычетов.

Ведь он является также определенной частью дохода, который был перечислен коммерсантом физ. лицу, а значит, обязан быть отражен в 130 строке НДФЛ.

Смотрите также нюансы заполнения 6-НДФЛ в этом видео:

Как заполнять 130 строку, если у сотрудников нет доходов?

Иногда случается, что организация решает на определенный срок остановить свою деятельность. Чаще причиной такого решения является отсутствие дохода, и примененная в этом случае остановка деятельности становится спасательным кругом для коммерсанта, желающего избежать разорения. Но подобное решение негативно отражается не только на деятельности коммерсанта, но и на его работниках. Чаще всего в подобной ситуации они также лишаются законной выплаты дохода.

Таким образом, получается, что компания перестает осуществлять часть своих обязанностей:

- Отсутствие начисления доходов и фактических их выплат.

- Не изымается НДФЛ, а значит, в бюджет перестает отчисляться налог.

Фактически это освобождает коммерсанта от сбора и передачи НДФЛ. Но за ним остается право передачи контролеру нулевого отчета 6-НДФЛ. Следует помнить, что налоговые службы смотрят на подобные действия компаний немного иначе. И длительное отсутствие поступлений средств по 6-НДФЛ ими может быть воспринято как обычная забывчивость коммерсанта, который не провел своевременное перечисление налоговых средств.

В этой ситуации коммерсанта могут ожидать определенные меры наказания, вплоть до блокировки расчетного счета коммерсанта.

Чтобы избежать блокировки расчетного счета, надо:

- Отправить в налоговую письмо с сообщением о том, что будущее отсутствие 6-НДФЛ спровоцировано остановкой деятельности компании.

- Заполнить отчетность с нулевой 6-НДФЛ и передать его в налоговую.

В этой ситуации в строке 130 6-НДФЛ с вычетами или без должен стоять 0 (ноль). Все присутствующие в документе строки для занесения дат и сроков обязательно должны быть подвергнуты заполнению с указыванием полной даты — дня, месяца и года.

Чтобы избежать проблем, нужно не забывать вносить правильную сумму дохода в 130 строку НДФЛ. При допущении ошибки либо приостановлении деятельности не надо оттягивать время посещения налоговой, своевременное уведомление налоговиков поможет избежать ряда неприятных ситуаций.

Источник: https://saldovka.com/nalogi-yur-lits/6-ndfl/130-stroka-6-ndfl.html

6-НДФЛ в 2020 году: как заполнить, сроки сдачи, бланк формы

Порядок заполнения прописан в Приказе ФНС РФ от 14.10.2015 № ММВ-7-11/450@. Отчет не отменяет привычную всем годовую форму справки 2-НДФЛ. Главное отличие двух форм в порядке отражения данных: справка 2-НДФЛ представляется отдельно на каждое физическое лицо, которому был выплачен доход, а 6-НДФЛ подается в целом по организации.

В квартальной отчетности отражается совокупный доход, выплаченный всем физическим лицам. Данные в разделе 1 формы 6-НДФЛ показываются нарастающим итогом с начала года. В разделе 2 — за последние 3 месяца.

Представлять отчетность нужно по месту регистрации организации или ИП. На каждое обособленное подразделение представляется отдельный расчет 6-НДФЛ по месту его регистрации (письмо Минфина РФ от 19.11.2015 № 03-04-06/66970, письмо ФНС РФ от 28.12.2015 № БС-4-11/23129@).

Небольшим фирмам с численностью работников до 10 человек разрешается сдавать отчетность 6-НДФЛ на бумажном бланке.

Если численность превышает 10 человек, отчитаться придется в электронной форме. Эта норма применяется с 01.01.2020 в соответствии с поправками, внесенными в Налоговый кодекс Федеральным законом от 29.09.2019 № 325-ФЗ.

Легко и быстро отправить отчетность по телекоммуникационным каналам связи поможет система Контур.Экстерн.

Сроки сдачи 6-НДФЛ

Форму 6-НДФЛ необходимо сдавать не позднее последнего числа месяца, который следует за отчетным кварталом. А годовой расчет — не позднее 1 марта года, следующего за истекшим налоговым периодом (с учетом п. 2.ст. 230 НК в редакции Федерального закона от 29.09.2019 № 325-ФЗ).

С учетом выходных и праздничных дней в 2020 году предусмотрены следующие сроки отчетности:

- За 2019 год — не позднее 02.03.2020

- за I квартал 2020 — до 30.04.2020;

- за полугодие — до 31.07.2020;

- за девять месяцев — до 02.11.2020.

Сдать форму 6-НДФЛ вовремя поможет календарь бухгалтера.

Порядок заполнения 6-НДФЛ

Ниже вы найдете краткую инструкцию по заполнению 6-НДФЛ.

Форма 6-НДФЛ содержит титульный лист и два раздела.

Если у организации есть обособленные подразделения, на титульном листе нужно указывать КПП и ОКТМО таких подразделений. ИНН в любом случае ставится по головной организации.

Как заполнить Раздел 1 «Обобщенные показатели»

В этом разделе следует показать сумму начисленных доходов в разбивке по ставкам налога. Отдельной строкой записывается сумма начисленных дивидендов. Информация о дивидендах необходима ИФНС для сопоставления ее с цифрами, отраженными в декларации по налогу на прибыль.

Раздел №1 расчета 6-НДФЛ может размещаться на нескольких страницах, если в организации применяют разные ставки НДФЛ.

Как заполнить строку 070 формы 6-НДФЛ

Бухгалтеры часто спрашивают о порядке заполнения строки 070 6-НДФЛ. Что туда входит, расскажем ниже.

Строка 070 6-НДФЛ включает общую сумму удержанного налога нарастающим итогом с начала года. Важно, чтобы НДФЛ был удержан. Например, в строке 070 отчета за I квартал 2020 года не нужно отражать налог с мартовской зарплаты, если она выплачена в апреле (письма ФНС России от 01.08.2016 № БС-4-11/13984@, от 01.07.2016 № БС-4-11/11886@).

Как заполнить Раздел 2 «Даты и суммы фактически полученных доходов и удержанного налога на доходы физических лиц»

Во втором разделе нужно сгруппировать доходы по датам получения. По каждой группе нужно отметить даты удержания налога и перечисления его в бюджет.

С 2016 года по некоторым видам доходов действует новый порядок определения даты их получения физическим лицом (ст. 223 НК РФ). Так, доход в виде материальной выгоды за пользование займом необходимо определять на последнюю дату каждого месяца. Если работник пользовался займом в течение первого квартала, по строкам 100 и 130 нужно отразить материальную выгоду по состоянию на 31.01.2020, 29.02.2020 и 31.03.2020. НДФЛ с дохода отражается в строке 140.

Переходящий НДФЛ в 6-НДФЛ

Встречаются ситуации, когда доход начисляется в одном квартале, а выплачивается уже в следующем. Исчисление и удержание НДФЛ приходятся на разные кварталы. Такая ситуация характерна для мартовской, июньской, сентябрьской и декабрьской зарплаты.

Если в компании есть переходящий налог, его нужно отражать в квартале удержания. Для отпускных, премий и больничных предусмотрена иная схема — налог отражается в том периоде, когда выплачен доход.

Уточненный расчет

Уточненный расчет по форме 6-НДФЛ организации и ИП должны представить, если в первичном отчете обнаружены ошибки или указана недостоверная информация.

Признак уточненного расчета пишется на титульном листе в поле «номер корректировки» (001, 002, 003 и т п.).

Ответственность

Для налоговых агентов предусмотрены следующие типы наказаний:

- несвоевременная сдача отчетности по НДФЛ грозит налогоплательщику штрафом в 1000 рублей. Штраф начисляется за каждый полный или неполный месяц задержки отчета (п. 1.2 ст. 126 НК РФ);

- при представлении отчета по НДФЛ через 10 дней после установленного срока ИФНС может заблокировать в банке счет организации или ИП (п. 3 ст. 76 НК РФ);

- за недостоверные сведения в форме 6-НДФЛ фирма заплатит 500 рублей (ст. 126.1 НК РФ);

- нарушив порядок представления отчета в электронной форме, компания будет оштрафована. Штраф составит 200 рублей.

Скачать бесплатно без регистрации форму 6-НДФЛ

Скачать пример заполнения 6-НДФЛ

Как отразить отпускные в 6-НДФЛ

Источник: https://www.kontur-extern.ru/info/raschet-i-zapolnenie-6-ndfl

Строка 040 в 6-ндфл в разделе 1: как заполнить правильно, отличается ли показатель от поля 070, откуда берется погрешность, образец заполнения

Каждый работодатель, вне зависимости от того, индивидуальный предприниматель или юридическое лицо, он вправе нанимать на работу граждан. Оформление происходит согласно с ТК РФ и НК РФ.

Кто отчитывается

По такой форме отчитывается только налоговый агент – работодатель, в штате которого не менее 25 работников.

За труд работников, наниматель платит вознаграждение. В обязанности работника входит уплата налога с этого вознаграждения.

Но, так как они официально трудоустроены, то обязанность по исчислению, удержанию и внесению налога в бюджет возлагается на работодателя. За эти суммы и отчитывается наниматель по форме 6 НДФЛ.

Цель сдачи отчета – предоставление достоверной информации в налоговые органы по манипуляциям, которые вправе делать работодатель с подоходным налогом.

Чтобы отчет заполнялся верно, и на работодателя не наложили штраф, используют информацию из налоговых регистров. Использование этих регистров входит в обязанности нанимателя.

Налоговый агент вправе использовать унифицированный отчет, или разработать самостоятельно, предварительно уведомив об этом ФНС через учетную политику.

Расчет по форме 6 НДФЛ состоит из двух разделов:

- В первом разделе сведения показываются нарастающим итогом с начала календарного года;

- во втором разделе с поквартальной градацией.

Назначение строки 040

В ячейке под номером 040 расчета по форме 6 НДФЛ, работодатель указывает сумму налога, которую исчислил с трудовых выплат работникам.

В ст. 210 НК РФ сказано, что налог, в том числе и подоходный, так же как и исчисление налога на прибыль, происходит из налоговой базы. В этом случае – доход налогоплательщика, уменьшенный на сумму вычетов, которые также предусмотрены НК РФ.

Исчисленный налог рассчитывается по следующей формуле:

(Полученный налогооблагаемый доход – законный вычет) * на установленную процентную ставку

На заметку! Налог рассчитывается только в рублях. По правилу округления, если показатель ниже 50 коп., то он отбрасывается. Если же больше, то округление происходит в сторону увеличения. Поэтому допускается расхождение в рубль по каждому работнику.

Назначение строки 070

Работодатель исчисляет налог и удерживает его.

Порядок заполнения ячейки следующий:

- Значения входят туда нарастающим итогом;

- сюда входит сумма налога, которую удерживает работодатель с сотрудников.

Дата выплаты и удержания подоходного налога временами не совпадает. Например, при выплате заработной платы, налог начисляется последним днем того месяца, когда начислялась зарплата. Дата же удержания отчасти другая – по выдаче или на следующий день (последний срок). Тогда будет разница в показателях.

Пример

НДФЛ с заработной платы за январь начисляется 31. 01 текущего года. В локальном отчете указано, что выплаты происходят 07 числа следующего месяца. Удержание налога проходит 07. 02 или 08. 02.

Когда значения совпадают

Показатели, отражающиеся в строке 040 и 070, могут быть равны только в следующих случаях:

- Согласно локальному акту, заработная плата сотрудникам выплачивается в последний день месяца, за который начислена. Тогда значение по ячейке 040 должно равняться строке 070;

- в текущем периоде работодатель делал только те выплаты, которые начисляются в момент выплаты;

- в текущем периоде нет ситуаций по переносу дат на следующий месяц.

Если зарплата каждый месяц начисляется и выдается в последний день месяца, то дата начисления НДФЛ и дата удержания будут совпадать. Тогда и показатели в 6 НДФЛ по 040 и 070 должны будут также совпадать по строкам.

На заметку! Несовпадение контрольных соотношений в 6 НДФЛ по строке 070 и строке 040 и 070, не будет правонарушением. Проверяющие не смогут «придраться» к этому нюансу. Никаких неприятных налоговых последствий работодателю не грозит.

В таблице ниже приведены даты, когда НДФЛ начисляется и НДФЛ удерживается:

| Вид выплаты | Дата, когда подоходный сбор начисляется | Дата, когда походный сбор удерживается |

| Вознаграждение за труд | Последний день месяца | День его выдачи или следующие день |

| Средства при увольнении работника | Его последний рабочий день | Аналогично |

| Выплаты по листкам нетрудоспособности или за ежегодный отпуск | В день, когда средства получены работником | В день, когда средства получены работником |

| Дивиденды | Дата их получения работником на руки | Дата их получения работником на руки |

| Расходы по командировке | Последний день месяца, когда подписан авансовый отчет | Дата получения средств работником на руки |

| Доход, который уплачен в натуральной форме | Дата, когда доход передан в руки работнику | День, когда происходит ближайшая выплата дохода в денежном эквиваленте |

Пример

В некой фирме выплата заработной платы происходит 05 числа следующего месяца.

Показатели такие:

- январь – 12 400;

- февраль – 16 200;

- март 15 100.

Никаких вычетов представлено не было.

Тогда раздел 1 расчета по НДФЛ за полугодие заполняется следующим образом:

| Номер ячейки | Показатель, который в ней отражается |

| 010 | 13% |

| 020 | (12 400 + 16 200 + 15 100) = 43 700 |

| 030 | – |

| 040 | 43 700 * 13% = 5 681 (сумма исчисленного налога) |

| 050 | – |

На заметку! Если работник получал в отчетном периоде доходы, облагаемые по ставке не 13%, а 35%, то готовят 2 декларации. А НДФЛ с дивидендов, выплаченным физическим лицам отражается в строке 045.

Как проверить правильность начисления. Показатель в строке 070 больше стр. 040 будет в том случае, когда НДФЛ с декабрьской зарплаты начисляется в декабре, а доход выплачивается в январе уже следующего года.

Заключение

Как заполнить правильно расчет. Для правильного заполнения отчета по форме 6 НДФЛ, в том числе раздела 1, помогут знания основы налогового законодательства России. В противном случае, налоговому агенту не избежать неприятных налоговых последствий во время проверки контрагента.

Источник: https://admvbr.ru/ohrana-truda/stroka-040-v-6-ndfl-v-razdele-1-kak-zapolnit-pravilno-otlichaetsya-li-pokazatel-ot-polya-070-otkuda-beretsya-pogreshnost-obrazets-zapolneniya.html

Как отразить в 6-НДФЛ нестандартную ситуацию по выплате зарплаты

Московские налоговики разъяснили, как заполнить форму 6-НДФЛ, если зарплата начислена и выплачена в одном отчетном периоде, а срок уплаты налога – в следующем отчетном периоде.

В отчете по форме 6-НДФЛ налоговый агент предоставляет общую информацию по всем физическим лицам, которые получили от него доход.

Это суммы выплаченных доходов, налоговых вычетов, исчисленного и удержанного налога на доходы физических лиц, а также сроки перечисления налога в бюджет. Форма расчета 6-НДФЛ и порядок ее заполнения утверждены приказом ФНС РФ от 14.10.2015 № ММВ-7-11/450@ (далее – Порядок).

Вспомним основные правила, на которые стоит опираться при заполнении этого отчета.

Общий порядок заполнения формы 6-НДФЛ

Расчет 6-НДФЛ составляют нарастающим итогом за I квартал, за полугодие, за девять месяцев и за год. Данные берутся из регистров налогового учета (п. 1 ст. 230 НК РФ, п. 1.1 Порядка).

Отчитаться нужно:

- за I квартал – не позднее 30 апреля;

- за полугодие – не позднее 31 июля;

- за девять месяцев – не позднее 31 октября;

- за год – не позднее 1 апреля года, следующего за отчетным.

Расчет состоит из разделов, каждый из которых обязателен для заполнения:

- Титульный лист;

- Раздел 1 “Обобщенные показатели”;

- Раздел 2 “Даты и суммы фактически полученных доходов и удержанного налога на доходы физических лиц”.

Раздел 1 “Обобщенные показатели”

В Разделе 1 указываются обобщенные по всем физическим лицам суммы начисленного дохода, исчисленного и удержанного налога нарастающим итогом с начала налогового периода по соответствующей налоговой ставке.

Если работодатель выплачивал физическим лицам в течение налогового периода (периода представления) доходы, облагаемые по разным ставкам, раздел 1, за исключением строк 060–090, заполняется для каждой из ставок налога.

По строке 010 нужно указать соответствующую ставку налога, с применением которой исчислены суммы налога.

По строке 020 указывается сумма начисленного дохода нарастающим итогом с начала налогового периода. В этой строке указываются все доходы, дата получения которых приходится на период представления расчета.

По строке 025 – сумма начисленного дохода в виде дивидендов нарастающим итогом с начала налогового периода.

По строке 030 – сумма налоговых вычетов, уменьшающих доход, подлежащий налогообложению, нарастающим итогом с начала налогового периода.

Если сумма предоставленных работнику вычетов по НДФЛ превышает начисленную ему зарплату, по строке 030 “Сумма налоговых вычетов” указывается только зачтенная сумма вычета, которая равна сумме начисленного дохода, указанная по строке 020 (см. письмо ФНС России от 05.08.2016 № БС-4-11/14373).

По строке 040 – сумма исчисленного налога нарастающим итогом с начала налогового периода по соответствующей ставке.

Эту сумму считают по формуле:

| Общий доход (стр. 020) | – | Общий вычет (стр. 030) | × | Ставка НДФЛ (стр. 010) | = | Сумма налога по соответствующей ставке |

По строке 045 – сумма исчисленного налога на доходы в виде дивидендов нарастающим итогом с начала налогового периода.

По строке 050 – обобщенная по всем иностранным работникам, работающим по патентам, сумма фиксированных авансовых платежей, принимаемая в уменьшение суммы исчисленного налога с начала налогового периода.

Далее в Разделе 1 указывают сводные показатели по всем ставкам налога.

По строке 060 – общее количество физических лиц, получивших в налоговом периоде облагаемый налогом доход.

Напомним, что как одно лицо учитывается:

- человек, получивший в течение одного периода доходы по разным договорам;

- человек, получивший доходы, облагаемые НДФЛ по разным ставкам.

По строке 070 – общая сумма удержанного налога нарастающим итогом с начала налогового периода.

По строке 080 – общая сумма налога, не удержанная налоговым агентом, нарастающим итогом с начала налогового периода (например, в случае, когда физическое лицо получает доход в натуральной форме или в виде материальной выгоды).

По строке 090 – общая сумма налога, возвращенная налоговым агентом, нарастающим итогом с начала налогового периода.

Итоговые показатели по всем ставкам по строкам 060–090 заполняются на первой странице Раздела 1.

«Штраф за несданный вовремя 6-НДФЛ»

Раздел 2: даты и суммы

В Разделе 2 указывают даты фактического получения физическими лицами дохода и удержания налога, предельные сроки перечисления налога и обобщенные по всем физическим лицам суммы фактически полученного дохода и удержанного налога.

В этом разделе нужно отразить:

- по строке 100 – дату фактического получения доходов, отраженных по строке 130;

- по строке 110 – дату удержания налога с суммы фактически полученных доходов, отраженных по строке 130;

- по строке 120 – дату, не позднее которой должна быть перечислена сумма налога;

- по строке 130 – обобщенную сумму фактически полученных доходов (без вычета НДФЛ) в указанную в строке 100 дату. В эту сумму входит и выплаченный в середине месяца аванс;

- по строке 140 – обобщенную сумму удержанного НДФЛ в указанную в строке 110 дату.

При заполнении Раздела 2 важно помнить, что дата фактического получения дохода – это дата, на которую доход подлежит включению в налоговую базу по НДФЛ. Она зависит от вида дохода.

Дата фактического получения доходов определена в статье 223 Налогового кодекса.

Особые сроки установлены для некоторых видов доходов.

Для заработной платы – это последний день месяца или день увольнения. Причем независимо от того, выпадает указанная дата на выходной или нерабочий праздничный день (см. письмо ФНС РФ от 16.05.2016 № БС-3-11/2169@).

Для материальной выгоды с заемных средств и для командировочных расходов – последний день месяца. Датой фактического получения дохода в виде премий, являющихся составной частью оплаты труда, признается последний день месяца, за который премия была начислена.

Для доходов в виде других премий, а также и всех остальных доходов дата фактического получения дохода – это день его выплаты. Значит, при каждой выплате таких доходов у агента возникает обязанность исчислить, удержать НДФЛ и на следующий день перечислить его в бюджет.

Дата фактического получения доходов указывается по строке 100 Раздела 2 расчета. При этом НДФЛ исчисляется нарастающим итогом на дату фактического получения дохода, а не по итогам каждого месяца (п. 3 ст. 226 НК РФ).

Заполняя Раздел 2 расчета, в строку 110 следует поставить ту дату, когда осуществлены выплаты. Срок перечисления налога (строка 120) – следующий день после даты из строки 110 (или следующий рабочий день, если срок уплаты пришелся на выходной).

Заметим, что в форму 6-НДФЛ информация из платежных поручений не поступает.

В строке 140 расчета указывается сумма удержанного налога, и для этого отчета неважно, какая сумма потом перечислена в бюджет.

Если в отношении различных видов доходов, имеющих одну дату их фактического получения, имеются различные сроки перечисления налога, то строки 100–140 заполняют по каждому сроку перечисления налога отдельно.

Если начало и окончание операции приходятся на разные отчетные периоды

Мы вспомнили основные правила заполнения формы 6-НДФЛ. Какой общий вывод следует из всего изложенного?

Форма 6-НДФЛ заполняется на отчетную дату, соответственно, на 31 марта, 30 июня, 30 сентября, 31 декабря налогового периода.

Датой фактического получения дохода в виде зарплаты признается последний день месяца, за который она начислена. Удержать исчисленный НДФЛ с дохода в виде зарплаты следует при ее фактической выплате. А перечислить налог с зарплаты в бюджет нужно не позднее дня, следующего за днем ее выплаты.

В Разделе 2 расчета за соответствующий отчетный период отражают те операции, которые произведены за последние три месяца этого отчетного периода.

Обратите внимание

Если налоговый агент производит операцию в одном отчетном периоде, а завершает ее в другом периоде, то данная операция отражается в том отчетном периоде, в котором завершена. Момент завершения операции относится к периоду, в котором наступает срок перечисления НДФЛ (п. 6 ст. 226, п. 9 ст. 226.1 НК РФ, письмо ФНС РФ от 25.01.2017 № БС-4-11/1250@).

Исходя из ситуации, изложенной в обращении, заработная плата работникам за июнь 2018 года выплачена 31 августа 2018 года.

В Разделе 1 расчета по форме 6-НДФЛ за I полугодие 2018 года нужно указать:

- по строке 020 “Сумма начисленного дохода” – сумму дохода нарастающим итогом с учетом заработной платы за июнь 2018 года;

- по строке 040 “Сумма исчисленного налога” – исчисленный НДФЛ с этой суммы;

- по строке 070 “Сумма удержанного налога” – сумму удержанного налога по состоянию на 30 июня 2018 года без учета НДФЛ за июнь 2018 года.

В Разделе 2 расчета по форме 6-НДФЛ за первое полугодие 2018 года зарплата за июнь не отражается.

Ее нужно отразить в Разделе 2 расчета по форме 6-НДФЛ за 9 месяцев 2018 года так:

- по строке 100 “Дата фактического получения дохода” указывается 30.06.2018;

Источник: https://www.buhgalteria.ru/article/kak-otrazit-v-6-ndfl-nestandartnuyu-situatsiyu-po-vyplate-zarplaty

Зарплата в 6-НДФЛ: как отразить — Контур.Бухгалтерия

6-НДФЛ считается простым квартальным отчетом — включает только два раздела. Однако разнообразие ситуаций, в которых налоговые агенты удерживают и перечисляют налоги, порождает вопросы по заполнению отчета. Остановимся на одном из них: «Как отображается зарплата в 6-НДФЛ исходя из порядка выплаты?» Вопрос многогранный, поэтому обо всем по порядку.

Кто, куда и когда сдает отчет

НК РФ закрепляет обязанность по заполнению и отправке в ФНС по месту регистрации отчета 6-НДФЛ за налоговыми агентами — организациями и предпринимателями, которые делают выплаты физлицам в рамках трудовых отношений и по договорам ГПХ. Если платежей физлицам в отчетном периоде не было, «нулевую» форму отчета сдавать не нужно (ст. 24, 226, 230 НК РФ).

Форма 6-НДФЛ и порядок ее заполнения утверждены приказом ФНС РФ от 14.10.2015 № ММВ-7-11/450@.

В ФНС отчет представляется по ТКС или на бумаге. Налоговые агенты, выплачивающие доходы 25 и более физлицам, должны отправлять расчет в электронном виде, в остальных ситуациях допускается бумажная форма.

Расчет представляется до конца месяца, идущего за отчетным кварталом. Исключение — годовой отчет, срок сдачи которого установлен по 1 апреля идущего за отчетным года.

Общие требования к заполнению отчета

Отчет 6-НДФЛ включает:

Титульный лист — содержит реквизиты налогового агента, ИФНС — получателя расчета, а также номер расчета и период, за который он представляется.

Первый раздел — отражает по всем физлицам общую величину:

- доходов (по строке 020), в т.ч. дивидендов (по строке 025);

- налоговых вычетов (по строке 030);

- налогов (по строке 040), в т.ч. с дивидендов (по строке 045);

- фиксированных авансов по налогу с доходов иностранцев (по строке 050).

Этот раздел заполняется на каждую ставку подоходного налога в отдельности (строка 010) – 13, 15, 30 или 35 процентов. Строки 060-090 — количество получивших доход физлиц, удержанный и неудержанный налог, возвращенный налог — заполняются по всей организации, поэтому их значения указываются только на первом листе.

Второй раздел — включает все облагаемые налогом доходы (зарплата, больничные, отпускные, премии и т.д.), выплаченные за отчетный период. В этом разделе расшифровывается по датам получение дохода, удержание налога и перечисление его в бюджет. Рассмотрим заполнение раздела построчно на примере заработной платы.

Строка 100 — дата, когда доход фактически получен. При выплате зарплаты указывается последний день месяца.

Строка 110 — дата, когда с дохода удерживается налог. По НК РФ налог нужно удержать в день выплаты дохода, т.е. в день, когда физическое лицо фактически получило деньги. Например, если выплата за июль произведена 5 августа, то налог удерживается 5 августа.

Строка 120 — дата, когда удержанный налог должен перечисляться налоговым агентом в бюджет. По общему правилу — не позднее дня, следующего за днем выплаты зарплаты.

Строки 130 и 140 — сумма дохода и удержанный с него налог соответственно.

Разберем на конкретных примерах, как отражается зарплата в 6-НДФЛ.

Как отразить зарплату в 6-НДФЛ

По ТК РФ работодатели должны оплачивать труд своих работников минимум дважды в месяц. Конкретные сроки выплат устанавливаются в трудовых договорах, коллективных соглашениях и иных локальных документах. От даты признания дохода зависит заполнение расчета по налогу на доходы физических лиц.

Переходящий доход

Если расчет с сотрудниками производится в месяце, следующем за месяцем начисления, то выплаченные суммы нужно отражать в 6-НДФЛ в особом порядке. Например, зарплату за июнь выплачивают в июле. В этой ситуации заработная плата отразится в отчете за полугодие в первом разделе, а в отчете за 9 месяцев — во втором разделе.

Пример 1. В компании ООО «Зевс» в январе-июне 2019 года работало 15 человек. За рассматриваемый период работникам начислялся только оклад. Коллективным соглашением установлено, что выплаты производятся 5 и 20 числа месяца.

Начисления в ООО «Зевс» за январь-июнь 2019 года:

- начислено дохода — 3 100 000 рублей;

- предоставленные налоговые вычеты — 81 200 рублей;

- исчисленный налог — 392 444 рублей — (3 100 000 — 81 200) × 13%;

- налог за июнь 2019 г. — 36 520 рублей.

В отчете за полугодие начисленный доход (3 100 000) указывается по строке 020, предоставленные работникам вычеты (81 200) – по строке 030, исчисленный налог (392 444) – по строке 040. Далее по строке 060 отражается число работников, которым организация начислила доход (15), по строке 070 — удержанный налог с зарплаты за январь — май (355 924), доход за июнь не включается, так как его выплатят только в июле и тогда же удержат налог.

Первый раздел расчета 6-НДФЛ ООО «Зевс» за полугодие 2019:

Рассмотрим, как ООО «Зевс» отразит в отчете декабрьскую зарплату 2019 года.

Источник: https://www.b-kontur.ru/enquiry/498-zarplata-v-6-ndfl

Как заполнить строки в 6-НДФЛ

Актуально на: 29 марта 2019 г.

При подготовке формы 6-НДФЛ огут возникнуть вопросы по заполнению отдельных строк Расчета сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом (утв. Приказом ФНС от 14.10.2015 № ММВ-7-11/450@). Как правильно заполнить каждую из строк Раздела 1 «Обобщенные показатели» и Раздела 2 «Даты и суммы фактически полученных доходов и удержанного налога на доходы физических лиц», расскажем в нашей консультации.

Строка 010

По строке 010 «Ставка налога, %» указывается ставка НДФЛ, по который налоговый агент облагал доходы физлиц в отчетном периоде. Соответственно, сколько налоговых ставок применялось за период составления Расчета, столько и будет Разделов 1 в форме 6-НДФЛ. При этом строки 020-050 заполняются нарастающим итогом применительно к конкретной ставке, отраженной по строке 010.

Строка 020

По строке 020 «Сумма начисленного дохода» указывается сумма начисленного дохода нарастающим итогом с начала года, облагаемая по определенной ставке НДФЛ.

Строка 025

Строка 025 «В том числе сумма начисленного дохода в виде дивидендов» должна быть заполнена в том случае, если в отчетном периоде налоговый агент выплачивал физлицам дивиденды.

Строка 030

По строке 030 «Сумма налоговых вычетов» отражается величина налоговых вычетов, которые были предоставлены физлицам в отчетном периоде. Перечень налоговых вычетов для строки 030 можно найти в Приказе ФНС России от 10.09.2015 № ММВ-7-11/387@. Сумма налоговых вычетов уменьшает доход, подлежащий налогообложению. При этом если по какому-либо физлицу сумма вычетов превысит начисленный ему доход, вычет будет отражен лишь в размере дохода.

Строка 040

По строке 040 «Сумма исчисленного налога» нужно показать сумму НДФЛ, исчисленную с дохода из строки 020, который был уменьшен на налоговые вычеты по строке 030.

Строка 045

Если по строке 025 налоговый агент отразил дивиденды, то отдельно по строке 045 «В том числе сумма исчисленного налога на доходы в виде дивидендов» нужно указать сумму НДФЛ с этих дивидендов.

Строка 050

Если у налогового агента работают «патентные» иностранцы, самостоятельно уплачивающие НДФЛ, по строке 050 «Сумма фиксированного авансового платежа» будет показана сумма уплаченных ими фиксированных платежей по НДФЛ, на которую налоговый агент уменьшает налог с их дохода.

Строка 060

По строке 060 «Количество физических лиц, получивших доход» показывается общее количество физлиц, которые получили от налогового агента доход в отчетном периоде. При этом, если одно и то же лицо в течение года налоговый агент уволил и принял на работу вновь, по строке 060 оно будет показано только один раз.

Строка 070

По строке 070 «Сумма удержанного налога» нужно отразить удержанную налоговым агентом сумму НДФЛ.

Строка 080

Строка 080 «Сумма налога, не удержанная налоговым агентом» будет заполнена в том случае, если налоговый агент признал невозможным удержание налога (п. 5 ст. 226, п. 14 ст. 226.1 НК РФ, Письмо ФНС от 19.07.2016 № БС-4-11/12975@). К примеру, налоговый агент выдал лицу доход в натуральной форме, но удержать НДФЛ не смог, т.к. доходы в денежной форме у налогоплательщика отсутствовали.

Строка 090

Источник: https://glavkniga.ru/situations/k501785

Заполнение строк в расчете 6-НДФЛ

При оформлении отчетности нередко возникают затруднения, особенно когда речь идет о заполнении строк 6-НДФЛ с расчетами. Каждое действие требует строгого соблюдения правил, установленных законодательством. За допущенную ошибку инспекторы ФНС могут оштрафовать налогового агента. Предотвратить нежелательные последствия помогут рекомендации из нашей статьи.

Какие разделы входят в отчетность

Документ содержит титульный лист, на котором пишут общие сведения об организации, место нахождения, код периода предоставления отчета и др. При его заполнении вопросов обычно не возникает. Наиболее сложными в этом плане считаются:

- первый раздел – содержит размеры налоговых ставок и денежных средств, облагаемых налогом;

- второй раздел – информирует о размерах доходов и удерживаемой сумме.

Акцентируем все внимание на особенностях их указания. Расчет формируют на основании информации из налоговых регистров, которые должны быть на каждом предприятии. Если налоговый агент не имеет этих документов, может быть привлечен к ответственности.

Также см. «Налоговый регистр для 6-НДФЛ».

Особенности Раздела 1

Рассматриваемая часть отчета условно делится на два взаимосвязанных звена:

- вводное (строки 010 – 050) – содержат сведения по каждому виду налоговой ставки в отдельности;

- итоговое (строки 060 – 090) – вписывают однократно.

Особенности заполнения каждого из них показаны в таблице.

| Строка | |

| 010 | Ставка подоходного налога, по которой имеет место удержание налога в рассматриваемом периоде |

| 020 | Заполняют по принципу нарастания. Содержат:• сумму доходов, начисленных с начала года и облагаемых НДФЛ;• размер налоговых вычетов (см. примечание ниже);• сумму платежей по НДФЛ в рамках ПСН.Подоходный налог рассчитывают с учетом всего перечисленного. Доходы, не облагаемые налогом в силу ст. 217 НК РФ, во внимание не берут. |

| 025 | |

| 030 | |

| 040 | |

| 050 | |

| 060 | Количество людей, которым были начислены денежные средства в отчетном периоде. Причем, если сотрудник уволился, а затем снова подписал трудовой договор с организацией, информацию о нем указывают здесь однократно. |

| 070 | Размер налога, удержанного с человека |

| 080 | Сумма, которая была начислена плательщику, но по определенным причинам не удержана компанией |

| 090 | Средства, возвращаемые на основании ст. 231 НК РФ |

Какой код наименования объекта ставить в 3-НДФЛ за 2016 год

Заметим, что иногда показатели полностью не умещаются на одной странице. Тогда прилагают дополнительные листы в требуемом количестве. Однако строки 060 – 090 всегда размещены на первой.

Также см. «Заполняем Раздел 1 в 6-НДФЛ».

ПРИМЕЧАНИЕ

Налоговыми вычетами называют средства, которые уменьшают налоговую базу, используемую при определении налога с физлица. Они бывают разных видов и положены отдельным категориям. Полный список находится в приказе ФНС № ММВ-7-11-387.

Особенности Раздела 2

В отличие от предыдущего части отчета, большинство строк которой оформляют с нарастающим итогом, во втором разделе при заполнении строк в 6-НДФЛ указывают результаты последних трех месяцев периода, за который отчитывается организация. Как правильно заполняется документ, показано в таблице.

| Строка | Что должна содержать? |

| 100 | Дата поступления денежных средств в адрес физлица. В разных ситуациях она может отличаться (при начислении зарплаты, получении иного типа дохода). Ориентируйтесь на ст. 223 НК РФ.Лица, получившие материальную выгоду при получении, например, беспроцентного займа, производят выплаты не позднее последнего дня каждого месяца на протяжении всего срока предоставления займов. |

| 110 | Число, по состоянию на которое совершен платеж в пользу человека. Зависит от типа дохода. Заполняют на основании требований п. 4 ст. 226 НК РФ. |

| 120 | Крайний срок внесения налога в бюджет. Это день, который следует после даты выплаты денежных средств. Исключение: больничные пособия и отпускные. По ним отчисление в казну можно сделать не позднее последнего рабочего дня месяца, в котором они выплачены. |

| 130 | Сумма доходов без учета подоходного налога |

| 140 | Полный размер НДФЛ, подлежащий к уплате |

Второй раздел заполняют скопом по всем ставкам, которые задействованы в отчетном периоде. Когда сроки отчисления НДФЛ различны, строки 100 – 140 оформляют индивидуально для каждого.

С 2017 года суточные облагаются страховыми взносами

Также см. «Заполняем Раздел 2 в 6-НДФЛ».

СОВЕТ

После составления отчета и заполнения строк в расчете 6-НДФЛ рекомендуем сделать проверку на соответствие внесенной информации соотношениям, установленным письмом ФНС № БС-4-11/3852. Их нарушение становится основанием для дальнейших споров с налоговиками.

ПРИМЕР

В ООО «Универсал-Сервис» работает 4 человека, являющихся налоговыми резидентами. Оплата труда каждого из них составляет 30 000 руб. Предприятие производит начисление в такие сроки:

- 26-го числа текущего месяца;

- 10-го числа следующего месяца.

Источник: https://buhguru.com/ndfl/stroki-v-raschete-6-ndfl.html

Заполнение 6-НДФЛ

Заполнение 6-НДФЛ: порядок действия и ответы на популярные вопросы

Вопросы, рассмотренные в материале:

- Зачем нужно заполнять 6-НДФЛ

- Как заполнить 6-НДФЛ

- Какие штрафы предусмотрены за неправильное заполнение 6-НДФЛ

- Какие ошибки часто допускают при заполнении 6-НДФЛ

Одной из обязанностей работодателей является заполнение и сдача отчета по налогу с доходов физических лиц. Для отчета придумали две формы – 6-НДФЛ и 2-НДФЛ. Если первую сдают раз в квартал, то вторую раз в год. 6-НДФЛ является одной из самых сложных в заполнении деклараций. У налоговых агентов часто возникают вопросы по порядку внесения в нее данных. В данной статье мы рассмотрим самые популярные вопросы, возникающие при заполнении этой формы, и постараемся ответить на них.

Зачем нужна форма 6-НДФЛ

Подоходный налог удерживается не только с оплаты труда, но и других доходов, полученных от работодателя.

К таким можно отнести:

- доходы, полученные по гражданско-правовым договорам (сделки с имуществом, выполнение работ, оказание услуг);

- доходы от акций (дивиденды);

- беспроцентные займы;

- подарки, полученные в течение года, общая стоимость которых больше 4 000 рублей.

Заполнять эту форму нужно, даже если физическое лицо получило от вас доход всего лишь один раз за год.

Заполнение 6-НДФЛ предполагает объединение информации по всем физическим лицам, получившим доход. По каждому человеку в отдельности сдается другой отчет – 2-НДФЛ.

Сроки сдачи этой декларации:

- за 1 квартал — до 30 апреля;

- за полгода — до 31 июля;

- за 9 месяцев — до 31 октября;

- за год — до 1 апреля года, следующего за отчетным.

Если физическое лицо получило от вас доход первый раз в 3 квартале, то информацию о нем нужно заполнить в отчете за год.

Пример: Алена — индивидуальный предприниматель, у нее нет сотрудников в штате, она работает одна. В мае она заключила договор гражданско-правового характера с программистом, который создал сайт для компании Алены и получил вознаграждение в размере 10 000 рублей. Алена должна будет заплатить подоходный налог государству и сдать отчет 6-НДФЛ за полгода, 9 месяцев и год.

В письме ФНС от 23.03.2016 № БС-4-11/4901 сообщается, что эту форму заполнять не нужно в том случае, если в течение отчетного года не было произведено ни одной выплаты физическим лицам. Налоговым агентом считается налогоплательщик, который выплачивает доход в пользу физических лиц, что обязывает его отчитываться по форме 6-НДФЛ.

Также нужно обратить внимание на общие требования заполнения данной декларации. Если вы сдаете отчет на бумажном носителе, то каждый лист нужно печатать отдельно, двусторонняя печать запрещена. Заполнять поля нужно, начиная с крайней левой ячейки, слева направо. Чернила для заполнения могут быть черного, синего или фиолетового цвета. В незаполненные ячейки обязательно нужно ставить прочерки, а в тех ячейках, в которых должна стоять сумма, но ее нет, нужно проставлять нули.

Представить отчет на бумажном носителе имеют право те субъекты бизнеса, штат сотрудников которых не превышает 25 человек. В этом случае вам придется заполнить его, распечатать в двух экземплярах и передать лично налоговому инспектору. Второй экземпляр формы распечатывают для того, чтобы инспектор поставил на нем отметку о приеме.

Если число наемных работников 26 человек и более, то предприятие или ИП обязан применять электронный документооборот. Заполнив компьютерную форму, нужно будет ее подписать при помощи ЭЦП. Чтобы использовать данный способ, необходимо соответствующее программное обеспечение либо спецоператор.

Титульный лист и его заполнение

Шаг 1. ИНН и КПП

Нужно заполнить соответствующие поля данными об ИНН и КПП. КПП заполняют только организации, ИП этого не делают.

Шаг 2. Номер корректировки

Подразумевает собой количество изменений (корректировок) в отчетах, предоставленных в ФНС. Если форма сдается впервые, то в этой строке ставим 000. Если подается уточненный вариант, то ставим номер по порядку 001, 002, 003 и т. д. в соответствии с количеством корректировок.

Шаг 3. Период представления

В этой строчке указываем код квартала, за который отчитываемся:

- 21 – код 1-го квартала;

- 31 – код полугодия;

- 33 – код 9 месяцев;

- 34 – годовой код.

При реорганизации (ликвидации) предприятия нужно указать коды 51, 52, 53 и 90 соответственно. Они приведены в Приложении 1 к Порядку заполнения, утвержденному Приказом ФНС России от 14.10.2015 № ММВ-7-11/450@ (ред. от 17.01.2018).

Шаг 4. Налоговый период

Указывается год, к которому относится отчетный период. Например, если отчитываемся за 1 квартал, полугодие, 9 месяцев и год 2019 года, то в это поле ставим соответствующие цифры – 2019.

Шаг 5. Код налоговой службы

В этой строке указывается четырехзначный код той налоговой службы, куда будет сдаваться 6-НДФЛ, в нем:

- первые 2 цифры означают номер региона;

- вторые 2 цифры – это код самой налоговой инспекции.

ООО должны предоставить расчет в налоговую службу по местонахождению организации, а ИП в ту налоговую, которая находится по месту жительства предпринимателя, либо по месту работы.

Графа «По месту нахождения (учета) (код)» заполняется в соответствии с Приложением 2 к Порядку заполнения, утвержденному Приказом ФНС России от 14.10.2015 № ММВ-7-11/450@ (ред. от 17.01.2018). Данный код помогает установить, какая именно организация сдает 6-НДФЛ.

Чаще всего встречаются следующие коды для организаций:

- 214 – по месту учета организации, не являющейся крупнейшим налогоплательщиком;

- 220 – по местонахождению обособленного подразделения;

- 212 – указывают крупнейшие налогоплательщики.

Индивидуальные предприниматели указывают код:

- 120 – по месту жительства;

- 320 – по месту осуществления деятельности.

Шаг 6. Налоговый агент

В этой строке указывается наименование налогоплательщика, то есть краткое или полное название организации.

Шаг 7. Код ОКТМО и номер контактного телефона

Здесь нужно указать код муниципального образования, на территории которого расположена и зарегистрирована организация или ее филиал. Если физическое лицо получает денежные средства как от филиала, так и от головной организации, то 6-НДФЛ заполняется дважды и с разным кодом ОКТМО.

Заполнение Раздела 1

Раздел 1 «Обобщенные показатели» заполняется нарастающим итогом с начала года, включая разные ставки НДФЛ.

В этом разделе содержится информация как по каждой ставке, так и общие суммарные данные.

Отдельно по каждой ставке:

- величина ставки налога;

- суммы начисленного дохода (сюда не попадают доходы, не подлежащие обложению НДФЛ, например компенсационные выплаты, ежемесячные выплаты в связи с рождением (усыновлением) ребенка и т. д., материальная помощь, не превышающая 4000 рублей, единовременное пособие при появлении первого ребенка до 50 000 рублей);

- суммы налоговых вычетов;

- суммы НДФЛ.

Сведения по всем ставкам:

- количество людей, получивших доход;

- суммы начисленного и удержанного подоходного налога;

- неудержанные суммы НДФЛ;

- суммы вычетов.

Ставки НДФЛ в 2019 году остались такими же и составляют 13 %, 15 %, 30 %, 35 %.

Ниже приводится инструкция по заполнению раздела 1 6-НДФЛ, где рассмотрена каждая строка в отдельности.

Блок 1. Данные по каждой ставке НДФЛ

Шаг 1. Строка 010. Налоговая ставка

В качестве примера возьмем широко используемую ставку НДФЛ 13 %. В строке 010 нужно указать величину процентной ставки. Если используются разные ставки, то для каждой ставки заполняется свой блок строк 020–050. Блок «Итого по всем ставкам» заполняется однократно на первой странице, на следующих страницах в этих строках нужно проставить нули. Этот блок включает строки 060–090.

Шаг 2. Строка 020. Сумма начисленных доходов

Эту строку нужно заполнить сведениями обо всех налогооблагаемых доходах, которые считаются нарастающим итогом с начала года. Дивиденды указываются в этой строке, а также в строке 025. Сюда не нужно включать те доходы, которые полностью не подлежат обложению НДФЛ.

Важно!

Источник: https://kbdp.ru/news/zapolnenie-6-ndfl/

Частые вопросы по 6-НДФЛ: убедитесь, что подали расчет без ошибок | Контур.НДС+

Отчетность за 9 месяцев сдана, и теперь настало время получать требования пояснений. Конечно же, в том случае, если были допущены какие-то ошибки. Удостоверьтесь, что вы все сделали правильно, ознакомившись с последними разъяснениями Налоговой службы по расчету 6-НДФЛ.

Нужно ли отражать в 6-НДФЛ призы в рамках рекламной акции стоимостью менее 4 тыс. рублей?

Нет, призы в пределах суммы 4000 р. налогом не облагаются. Поэтому и отражать их в 6-НДФЛ необходимости нет. А вот если их размер превысит указанную сумму, тогда внести ее в расчет придется.

Включается ли в расчет матпомощь в размере 50 тыс. рублей в связи с рождением ребенка?

Единовременная материальная помощь сотрудникам при рождении ребенка, выплачиваемая в первый год его жизни (усыновления), облагается НДФЛ в размере, более 50 тыс. руб. Таким образом, указанную в вопросе сумму отражать в 6-НДФЛ не нужно.

Когда выплата дохода считается завершенной и подлежит отражению в расчете?

Бывает, что операция по выплате дохода начинается в одном периоде, а завершается уже в следующем. В таком случае отражать в расчете доход необходимо в том периоде, когда эта операция завершена. При этом завершающим считается период, в котором наступает срок перечисления налога.

Расчет 6-НДФЛ содержит 2 раздела. В первом отражаются операция нарастающим итогом, а во втором — те, которые были осуществлены за последние 3 месяца. Операции по фактической выплате дохода, налог по которым должен быть перечислен в следующем квартале, должны отражаться во второй части декларации. Например, зарплата за сентябрь выплачена 30 сентября, а НДФЛ должен быть переведен 3 октября. Эта операция должна отражаться в расчете за 9 месяцев во втором разделе.

Когда отражать в 6-НДФЛ доход лица по договору гражданско-правового характера?

Физическое лицо нанято по ГПД. После окончания работ с ним подписан акт приема-передачи (июнь 2017), а оплата произведена лишь в следующем месяце. За какой период отражать этот доход в 6-НДФЛ?

По договорам гражданско-правового характера доход возникает на день получения денег. При перечислении оплаты физическому лицу налоговый агент должен удержать сумму НДФЛ и перечислить ее бюджет не позднее следующего дня. Операцию, указанную в вопросе, налоговому агенту следовало отразить в разделах 1 и 2 расчета 6 НДФЛ за 9 месяцев 2017 года.

Как отразить отпускные за сентябрь, если они выплачены 25 августа?

Отпускные считаются доходом на день их выплаты. Таким образом, датой получения дохода в указанном случае признается 25 августа. НДФЛ с отпускных должен быть перечислен в том месяце, когда производились выплаты. Следовательно, крайней датой перечисления НДФЛ является 31 августа. Указанную операцию следует отразить в разделах 1 и 2 формы 6-НДФЛ за 9 месяцев. Если говорить о разделе 2, то порядок заполнения будет таков:

- в строках 100 и 110 — 25.08.2017;

Источник: https://kontursverka.ru/stati/chastye-voprosy-po-6-ndfl-ubedites-chto-podali-raschet-bez-oshibok

Строка 130 в 6 НДФЛ: порядок заполнения

Отчетность по такой форме сдается уже почти 2 года. Но, у бухгалтеров до сих пор возникают вопросы относительно правильности заполнения некоторых ячеек. В частности, как нужно грамотно заполнить строку 130 раздела 2, чтобы избежать налоговых санкций со стороны ФНС.

Что за сведения указываются в данной ячейке?

В расчете по форме 6 подоходного налога, как и во многих других налоговых декларациях, каждая строка имеет свой номер. В каждой строке отражаются строго установленные сведения.

Данный отчет предоставляет налоговой службе сведения о доходах, выплаченных работодателем или подрядчиком своим наемным сотрудникам. Об исчислении, удержании и уплате в бюджет суммы обязательного подоходного сбора и применяемые вычеты, которые должны быть своевременно перечислены.

Обязанность отчитываться перед налоговиками по НДФЛ возникает только у налоговых агентов, то есть, у тех прямых нанимателей и подрядных компаний, которые делают налогооблагаемые выплаты в пользу своим трудящимся. К нанимателям относятся юридические лица и ИП, иногда и физические лица, заключившие договор с наемным работником.

В строке 130, в 6 НДФЛ, отражаются все суммы фактически полученного дохода, выплаченные агентом своему сотруднику в конкретном отчетном периоде.

К таковым доходам можно отнести:

- Зарплату;

- дивиденды;

- материальная помощь;

- иные «трудовые» выплаты.

Вся трудовая прибыль показывается нарастающим итогом с начала календарного года в строке 130 формы 6 НДФЛ.

На заметку! Правила заполнения данной ячейки строго регламентированы и прописаны в приказе ФНС России от 14.10.2015 года № MMB-7-11/450@. Нужно строго придерживаться этой инструкции по заполнению.

Согласно этому документу, в строке 130 НДФЛ 6 отражаются:

- Все доходы, полученные от агента наемными работниками в течение всего отчетного периода, входящие нарастающим итогом;

- данные показываются в формате «рубли, копейки»;

- в ячейке – 130 доход показываются в совокупности с исчисленным, но еще не удержанным подоходным сбором и с вычетами;

- данное значение привязано к конкретной календарной дате, когда оно было фактически выплачено. Эта дата указывается в строке 100 раздела 2 данного расчета.

Заполнение данной строки, если не выплачивается доход

У коммерсанта может так сложиться его хозяйственная деятельность, что ему нечем будет платить людям зарплату. Например, он временно прекратил свою коммерческую деятельность или у него период разорения.

В данном случае, он не может платить своим сотрудникам налогооблагаемой прибыли. Поэтому:

- Никакого дохода нет – он не выплачивается и не начисляется;

- подоходный налог не исчисляется и не удерживается.

Следовательно, он больше не является налоговым агентом, и обязанность по заполнению расчета 6 НДФЛ и его своевременной сдаче в ФНС с него снимается.

Но он имеет право сдавать нулевой отчет с НДФЛ, чтобы постоянно держать налоговиков в курсе своей ситуации. Как только коммерсант возобновит коммерческую деятельность, он, как агент, должен будет снова подавать сведения.

На заметку! Если предприниматель не будет сдавать даже нулевой расчет, налоговики могут расценить такие действия как несвоевременная сдача налоговой отчетности. Это грозит налоговыми санкциями и блокировкой расчетного счета.

Заполнение данной строки, если доход не облагается налогом

Налоговое законодательство выделяет 2 группы доходов, полностью или частично не облагаются НДФЛ.

К таковым относятся:

Полностью не облагаются:

- Пособия от государства;

- выплаты по возмещению вреда, причиненного работнику;

- иные пособия.

Частично налогооблагаемые:

- Материальная помощь работнику на сумма, превышающая 4 000 рублей;

- суточные, которые выплачиваются сверх отработанной нормы;

- иные доходы.

Прибыль, полностью не подлежащая налогообложению, не будет отражаться в строке 130, а частично налогооблагаемая – вносится в 6 НДФЛ, строку 130, в следующем порядке:

- В ячейке 020 указывается сумма совокупного дохода;

- в строке 030 – только не налогооблагаемая;

- в строке 130 6 НДФЛ вся сумма, что работник получил на руки, включая исчисленный, но не удержанный налог;

- в графе 140 – сумма налога, что была удержана с части налогооблагаемой.

Поэтому так важно правильно заполнить расчет.

Заполнение 6-НДФЛ: пошаговая инструкция

Наша организация — крупнейший налогоплательщик с разветвленной филиальной сетью. Куда нам сдавать расчет по сотрудникам филиалов?

Налоговые агенты должны ежеквартально представлять расчет по форме 6-НДФЛ в налоговые органы по месту своего учета (Приказ ФНС от 14.10.2015 № ММВ-7-11/450@).

При этом, как и в случае с формой 2-НДФЛ, для некоторых категорий налоговых агентов введены отдельные правила определения налоговой инспекции, в которую нужно представить расчет. Однако абз. 3 п. 2 ст.

230 НК РФ, который посвящен крупнейшим налогоплательщикам, сформулирован крайне неоднозначно. Из него не ясно, в какой налоговый орган должны отчитываться по форме 6-НДФЛ представители данной категории.

Специалисты ФНС России указали в письмах от 25.02.2016 № БС-4-11/3058@ и от 02.03.2016 № БС-4-11/3460@, что крупнейшие налогоплательщики могут сдавать все расчеты в налоговый орган по месту регистрации в качестве крупнейшего. А могут поступить и как обычные налоговые агенты — подать расчеты в отношении работников филиалов в инспекции по месту учета этих подразделений.

Я предприниматель, одновременно работаю на УСН и ЕНВД. Куда сдавать расчет в отношении наемных сотрудников?

Как и крупнейшие налогоплательщики, предприниматели, совмещающие ЕНВД или патентную систему с другими режимами обложения, стали заложниками толкования НК РФ. Так, согласно абз. 5 п. 2 ст.

230 НК РФ налоговые агенты — индивидуальные предприниматели, которые состоят в налоговом органе на учете по месту деятельности в связи с применением ЕНВД и (или) патентной системы налогообложения, представляют расчет по своим наемным работникам в налоговый орган по месту своего учета в связи с осуществлением такой деятельности. О каких именно расчетах идет речь — только по деятельности, переведенной на ЕНВД (ПСН), или по всем доходам, — не уточняется.

Если буквально толковать НК РФ, то выходит, что предприниматель должен представлять 6-НДФЛ в отношении всех наемных работников (занятых как в деятельности, облагаемой в рамках ОСНО либо УСН, так и в деятельности, облагаемой в рамках ЕНВД/патента) в налоговый орган по месту учета в качестве плательщика ЕНВД (ПСН).

Однако Минфин толкует эту норму иначе: по месту регистрации «вмененщика» подается только расчет в отношении выплат наемным работникам, нанятым в целях осуществления такой деятельности.

А по отношению к выплатам работникам, нанятым в целях осуществления деятельности, облагаемой в рамках иных режимов налогообложения либо занятых в нескольких видах деятельности одновременно, действуют общие правила, и расчет сдается по месту жительства предпринимателя (письмо Минфина от 08.04.2016 № 03-04-05/20162).

Однако из формулировки п. 2 ст. 230 НК РФ такой вывод не следует, а п. 7 ст. 3 Кодекса требует толковать противоречия и неясности Кодекса в пользу налогоплательщика. Так что, на наш взгляд, наказать предпринимателя, представившего 6-НДФЛ по выплатам всем сотрудникам в ИФНС по месту учета «вмененной» (патентной) деятельности, нельзя.

Доход в натуральной форме

Бывшему работнику — пенсионеру 15 ноября к юбилею вручен ценный подарок. НДФЛ не был и не будет удержан. Как это отразить в расчете?

Дата фактического получения дохода в натуральной форме — день передачи доходов. НДФЛ налоговые агенты исчисляют как обычно — на дату фактического получения дохода. Удержать же исчисленный налог агент должен за счет любых доходов, которые он выплачивает физлицу в денежной форме. Поскольку других доходов физлицу в налоговом периоде не выплачивали, то удержать налог невозможно.

В расчете за год в разделе 1 следует показать:

- стоимость подарка по строке 020;

- вычет в размере не подлежащей обложению стоимости подарка (4 000 рублей) по строке 030;

- величину исчисленного НДФЛ — по строке 040

- и её же по строке 080, поскольку налог не удержан до конца года.

В заполнении раздела 2 есть нюанс. Если НДФЛ невозможно удержать, когда неденежные доходы выдаются физлицам, не являющимся сотрудниками, то налоговый агент не может заполнить строки 110, 120, 140. Поэтому когда налогоплательщик получает доход в натуральной форме и нет даты удержания и срока перечисления НДФЛ, при заполнении строк 110 и 120 раздела 2 расчета 6-НДФЛ допускается проставлять нули — «00.00.0000» (Письмо ФНС от 09.08.2016 № ГД-3-11/3605@).

Блок по ценному подарку в разделе 2 можно заполнить так:

- по строке 100 — 15.11.2016;

- по строке 110 — 00.00.0000;

- по строке 120 — 00.00.0000;

- по строке 130 — стоимость подарка;

- по строке 140 — 0 руб.

Не забывайте, что если в течение налогового периода невозможно удержать у налогоплательщика исчисленную сумму налога, налоговый агент обязан не позднее 1 марта года следующего года письменно сообщить налогоплательщику и налоговому органу по месту своего учета о невозможности удержать налог, о суммах дохода, с которого не удержан налог, и сумме неудержанного налога (п.5 статьи 226 НК). Это справка 2-НДФЛ с признаком 2.

Выплаты в следующем отчетном периоде

Зарплата за июнь будет выплачиваться 5 июля. Как правильно заполнить расчет? Можно ли эти выплаты полностью отразить в расчете за полугодие?

Если зарплата за март 2016 года выплачивается в апреле, то данная операция отражается в разделе 1 расчета по форме 6-НДФЛ за первый квартал 2016 года (письмо ФНС России от 18.03.2016 № БС-4-11/4538@). Аналогичный подход применим и в отношении зарплаты за июнь, которая выплачивается в июле. Операция отражается в разделе 1 расчета за полугодие так:

- по строке 020 — сумма начисленной зарплаты;

- по строке 040 — сумма исчисленного налога по зарплате, при этом она не указывается по строке 070, так как удержать налог налоговый агент обязан при фактической выдаче (перечислении) денег налогоплательщику (согласно п. 4 ст. 226 НК РФ).

Если отразить сумму исчисленного НДФЛ по зарплате за июнь в строке 070 расчета за полугодие, данные будут некорректны, а это может повлечь штраф по ст. 126.1 НК РФ. Если зарплата выплачивается 5 июля, то и обязанность по удержанию налога по зарплате за июнь возникнет только 5 июля. Это нужно будет отразить в разделе 1 расчета 6-НДФЛ за 9 месяцев по строке 070.

В строку 080 расчета за полугодие этот НДФЛ, удержанный в июле за июнь, тоже не попадает. Это противоречит п. 3.3 Порядка заполнения расчета.

Ситуация с заполнением раздела 2 аналогичная. В соответствии с п. 4.2 Порядка заполнения расчета, по строке 110 указывается дата удержания налога с суммы фактически полученных доходов, отраженных по строке 130. Получается, что в июне корректно заполнить эту строку невозможно, так как налог не удержан. Операцию надо будет отразить в разделе 2 расчета за 9 месяцев, то есть при непосредственной выплате зарплаты:

- по строке 100 — 30.06.2016 (так как дата фактического получения дохода по зарплате определена п. 2 ст. 223 НК РФ);

Источник: https://kontur.ru/articles/4239